-

风口上的特斯拉,将给中国产业链哪些机会?

星图金融研究院 / 2020-02-23 17:45 发布

特斯拉是全球领先的新能源汽车企业,其一举一动都引发国内外广泛关注。近期国产化的逐步落地更是引起国内各界讨论,特斯拉产业链一时间成为热门话题。那么,特斯拉为何成为行业龙头?其产业链如何?又是否能在国产化进程中获益?下面我们就来剖析下特斯拉的优势以及相关产业链。

特斯拉的优势解析

特斯拉已发展成为全球新能源车的龙头。它的脱颖而出,主要有以下几个优势:

(1)科技众多,提升车辆价值

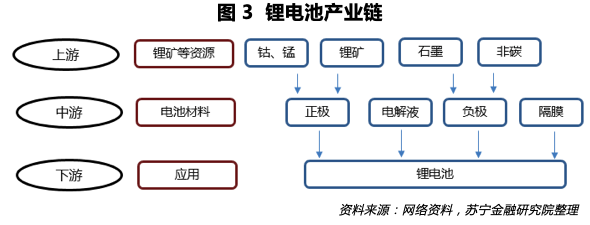

电池是新能源车最为核心的部分。在新能源车的成本占比中,动力电池组成本占比最高,约为50%。锂电池的主要组成部分包括正极、负极、电解液和隔膜等,在电池成本中所占的比例各不相同。其中,正极材料占40%左右,电解液占16%左右,隔膜占21%左右,负极材料仅占5%。特斯拉在电池部分具有技术优势,能够使得特斯拉在保证车辆质量的情况下减少成本支出。

与其他车企相比,特斯拉使用的电池单体能量密度更高。其中,Model 3 由之前的18650 电池升级至21700 电池,单体容量提升约35%,能量密度提升约20%,并且成本较之前也有所下降。此外,电动汽车电池管理系统(BMS)也是特斯拉的一大技术优势之一。BMS是保护动力电池使用安全的控制系统,通过时刻监测电池状态,有效排除故障单体,为新能源车提供安全保障,并且在性能和续航能力方面做到了很好的平衡。特斯拉还采用液冷式热管理系统以确保电池以最高效率、最优化状态运行,从而在不影响电池组的放电容量的情况下,延长电池的使用寿命。

除了电池外,特斯拉还有许多其他领先同行的技术。比如人机交互系统、自动辅助驾驶系统等,在用户体验上超过大多数同行。

(2) 产品线不断丰富,产销量居全球前列

2019年Q4,特斯拉产量约为10.5万辆,同比增长21%;全球交付11.2万辆,同比增长23%,产量和交付均创下纪录。特斯拉2019年全年交付近37万辆,同比增长50%,超市场预期。公司预计,2020年交付量将突破50万辆。

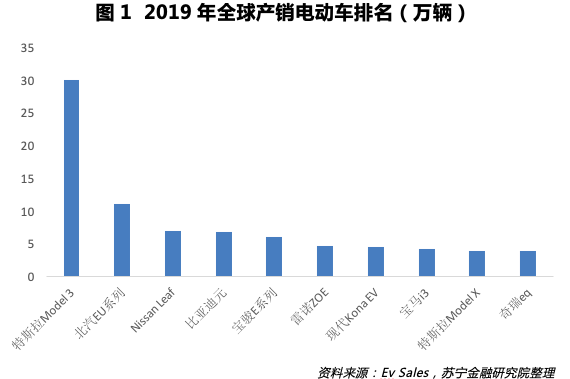

特斯拉产品线不断丰富,已成为全球电动车市场龙头。公司当前车型包括Model 3、Model S 、Model X等,未来还将增加Model Y、电动卡车Semi等产品。Model S/X定位于高端轿跑/SUV,Model 3/Y定位于中高端轿车/SUV ,不同产品定位,满足不同客群需求,增加产品销量。2019年,Model 3销量超30万辆,排名全球第一,远超其他电动车车型。

(3)强大的营销模式和品牌服务

特斯拉的销售主要采用直营模式,利用软件+OTA的方式为用户提供车辆全生命周期的售后服务,在节省渠道运营成本的同时,进一步改善用户体验。此外,根据2018年Brand Z全球品牌价值100强榜单显示,特斯拉的品牌价值已接近百亿美元,品牌效应显著。

特斯拉的产业链解析

如果说苹果带动了一个产业链的发展,那么我们有理由相信,特斯拉将能带动新能源汽车产业链的繁荣。新能源汽车上游涉及锂矿、电解液、隔膜等原始材料,中游包括电池、电控、电路系统等,下游涉及乘用车、商用车以及充电桩等。

从产业链的深度和广度上看,特斯拉产业链远超苹果产业链,因而将会使得更多产业链上的企业受益。

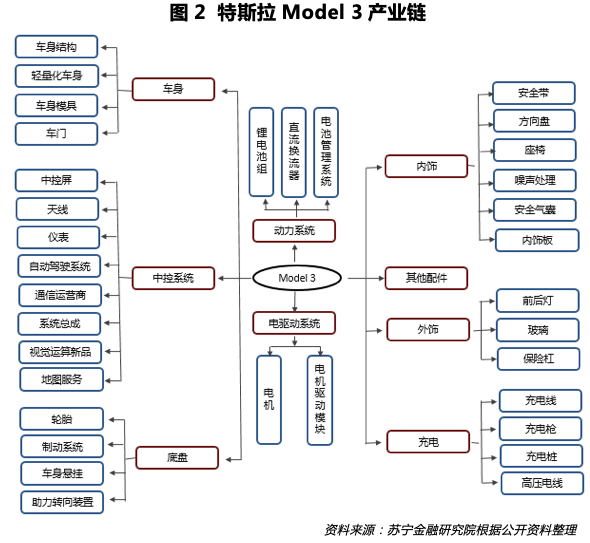

特斯拉产业链的供应商众多,以大类来看,包含动力系统、车身、中控系统、内外饰、充电、电驱动系统、底盘、其他配件等,涉及的直接、间接供应商超百家。

2019年底,特斯拉在Model 3交付仪式上表示,目前车辆零部件国产化率为30%,2020年年中可达80%,年底可实现国产化。若特斯拉在年底实现国产化,国内相关产业链将更为受益。那么在这么多的供应商中,到底哪些是受益更多的供应商呢?哪些产业链又更为关键、更值得我们关注呢?

从特斯拉的成本构成看,锂电池占比39%、电池管理系统占比17%、其他占比44%,那么占比最高的锂电池自然是我们最需要关注的板块之一。

锂电池是一种充电电池,广泛应用于电动车、消费电子等领域。与普通电池相比,锂电池的正负极材料颗粒更细、能量密度更大、输出电压更高、循环寿命更长。

我国锂电行业具有以下几个特点:

(1)市场集中度高。国内磷酸铁锂电池出货量超过1GWh 的企业有宁德时代、国轩高科、比亚迪和亿纬锂能,以上四家企业出货量合计占比超过九成。

(2)锂电行业格局相对稳定,龙头显现,具备全球竞争力。根据高工锂电统计,2019年1月-12月初锂电池产业链兼并只有20起,涉及金额277亿元,数量和金额较之前均有所减少。

(3)我国动力电池出货量大,产能及有效产能均居于全球前列。2015年起,我国已超过日本成为全球最大的动力电池出货量国家。长三角、珠三角、京津冀等动力电池产业集聚地总产能达到全球的50%以上。

作为锂电龙头的宁德时代,在特斯拉国产化的进程中率先受益。宁德时代目前主要是配套国内车企,且加速发展海外业务,目前已经成功卡位特斯拉、宝马等国际知名车企。当前海外电动汽车、插电式混合动力汽车渗透率约为1.8%,未来有望进一步增长。特斯拉是电动车产销量最大且确定性较高的企业,宁德时代进入特斯拉供应链,是对其产品及技术优势的肯定。

除宁德时代外,LG化学也是特斯拉供应链中的一环,从而LG化学产业链也将受益,作为LG电池上游原材料的锂、钴、铜箔等板块也将成为特斯拉的潜在供应商。

除锂电板块,充电桩板块也是我们需要关注的板块之一。充电桩等充电设备的建设是新能源汽车大规模推广应用的重要前提,当前我国新能源汽车存在的问题之一就是充电续航的问题仍未解决,充电桩、充电站等设备的建设未能跟上新能源车的发展速度。目前在特斯拉的直接供应商中,约有一半是充电设备及运营企业。由此可见,充电设备在特斯拉产业链中占据着十分重要的位置。

2019年,特斯拉共开放112座超级充电站,874个充电桩,当前特斯拉充电站在我国所覆盖的城市已超百座,超级充电桩和目的地充电桩数量均超过两千个。预计2020年特斯拉在大陆地区新增超4000个超级充电桩。随着特斯拉产业链国产化进程的不断推进,国内充电设备运营企业及相关产业链企业将有望加深与特斯拉的合作,受益于新能源汽车产业的发展。

延迟复工对特斯拉的影响

近期市场比较关心延迟复工对企业的影响。前面讲到,特斯拉产业链较长,可以给更多的企业带来发展机会,但在突发事件面前,也展现了一定的弊端。

产业链越长,延迟复工带来的影响也越深。一个零部件的缺失有可能导致产品供应的短缺。虽然2月10日特斯拉宣布复工,但整个产业链是否能达到预期产能还有待观察。此外,疫情的影响也暂时使得消费者购买行为一定程度上受阻。短期来看,供需两端均有收缩。

长期来看,供应商产能将逐步恢复,疫情得到控制后也有望刺激消费者买车需求,一方面是因为疫情只是推迟消费者购买行为,另一方面由于私家车提供独立空间更为方便安全,也会刺激部分消费者的购买需求。

当前国内新能源汽车行业逐步由政策驱动转为供给驱动,特斯拉布局中国市场,有望给国内新能源汽车供给带来质变从而拉动需求,成为特斯拉及其产业链新的利润增长点。

本文由“苏宁财富资讯”原创,作者为苏宁金融研究院投资策略研究中心王晨

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号