-

中国强之芯片韦尔股份--仅次于华为海思的芯片公司

操盘手涛哥111

/ 2020-02-08 19:26 发布

/ 2020-02-08 19:26 发布2018年5月,韦尔股份筹划收购豪威,最新公布的交易方案为,以135.12亿元交易价格合计收购北京豪威85.53%股权、思比科42.27%股权和视信源79.93%股权;此外以16.87亿元收购芯能投资100%股权和芯力投资100%股权,借此持有北京豪威10.55%股权,交易方案对北京豪威100%股权的预估值为160亿元左右,2014年豪威私有化退市时的交易作价为19亿美元。

1、北京豪威

豪威1995年成立,原是纳斯达克上市公司,总部位于美国加州,主营业务为CMOS图像传感器的研发和销售,产品运用于智能手机摄像头、车载摄像头、医疗摄像头、监控设备、无人机、VR/AR 摄像头等场景。中国证券报记者了解到,豪威产品在手机场景中的市占率仅落后于索尼和三星,在安防和医疗两个场景的市占率均全球第一,汽车场景的市占率全球第二。

目前韦尔股份已经成为国内除了华为海思以外,国内最牛的芯片设计公司,并且在2018年中国十大集成电路设计企业里面排名第二,仅次于华为海思,由于华为海思没有上市,所以北京豪威就成了A股芯片设计老大,另外2019年6月,北京豪威发布4800万像素级别摄像头,正式进军高端手机摄像头领域,目前全球只有索尼有这项技术,随着明年5G手机更新潮开始,公司开始充分享受行业增长机会。

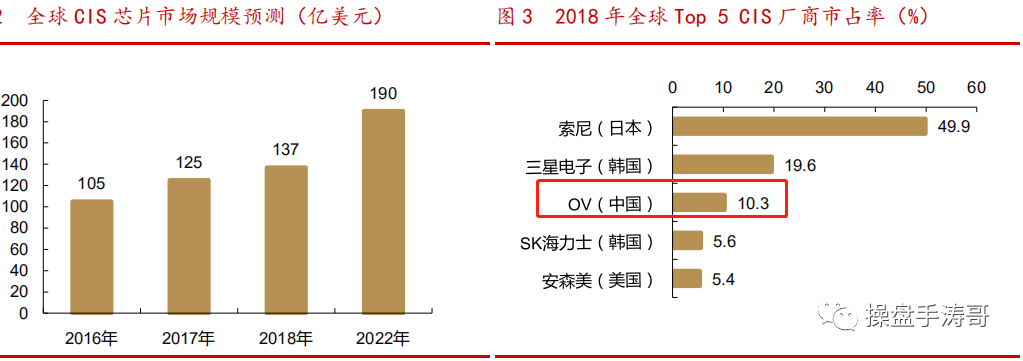

2018 年全球 CIS 市场规模为 137 亿美元,预计到 2022 年增长至 190 亿美元,18~22 年复合增长率为 8.5%。2018 年全球 CMOS 图像传感器市场占有率前三的分别是索尼(49.9%)、三星(19.6%)、豪威(10.3%),前三家公司全球市占率接近 80%。

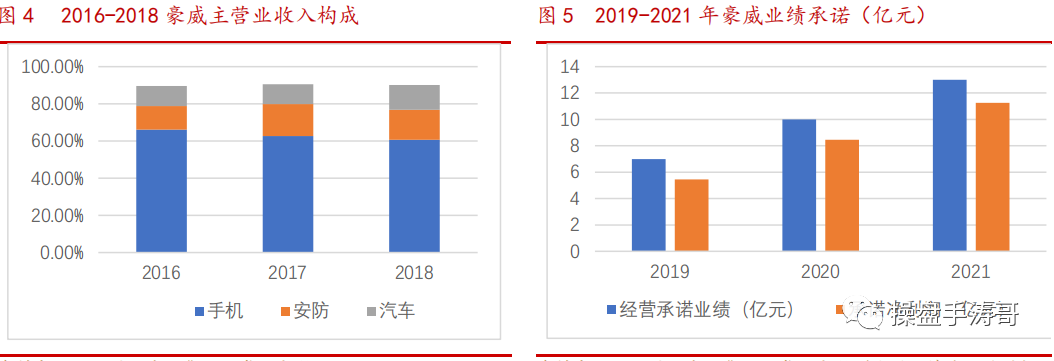

豪威科技成立 20 多年来一直大力投入科研,为全球客户提供前沿的成像解决方案,广泛服务于手机、汽车、医疗、安防和AR/VR 等各大传统及新兴市场。截至目前,豪威科技在全球范围内传感器出货量累计超过 90 亿枚,豪威多项产品应用市场都处于技术领先地位。豪威的图像传感器为主营业务重要组成部分,2016 年以来手机、安防和汽车的 CIS 业务占公司营收 90%以上(下图中仅体现手机安防汽车三大领域占比),公司凭借较高的技术积累,一直专注于中高端产品的研发和推广,2017 年豪威进一步调整产品结构,毛利率不断提升,2017 年已经达到 23%以上。

2、本部原有业务

韦尔股份在收购北京豪威之前,是一家以设计分销为主体的半导体公司。成立于 2007年 5 月,同年公司研制了第一款产品 TVS 瞬态电压抑制器。公司在 2012 年进行深度整合,确立进行设计突破战略。2017 年 5 月 4 日,公司在上海证券交易所成功挂牌上市,步入高速发展阶段。公司主营业务包括分立器件和模拟 IC、射频及微传感器、数字高清解调解码三大板块,四条产品线,700 多个产品型号,产品在手机、汽车、安防、医疗等领域得到广泛应用。

公司半导体设计业务的主营产品包括分立器件、电源管理 IC、直播芯片、射频芯片和 MEMS 麦克风等。其中分立器件产品包括 TVS、 MOSFET、肖特基二极管等,电源 IC 产品包括 LDO、DC-DC、LED 背光驱动、开关等。

公司十分重视技术和产品的自研开发,以客户的需求为导向,创新研发机制,注重技术保护和人才培养。公司持续引进具有跨国企业工作经验的综合型设计和管理人才,提升整体研发和管理实力,全面贯彻和强化人才战略。2018 年,公司研发投入1.67 亿元,同比增长 65.07%,占营业总收入的比例为 4.22%,半导体设计业务研发投入占半导体设计业务销售收入比例达到 15.24%。截至报告期末,公司已拥有专利67 项,其中发明专利 20 项,实用新型 47 项;集成电路布图设计权 75 项;软件著作权 84 项。

3、公司看点

1、北京豪威已经在前三季度完成了对赌协议的5.5亿净利润目标,今年全年有望达到10亿级别左右净利润

2、公司明年目标将实现营收达到行业第二的位置,也就是营收规模跟三星该项业绩收入规模相当。

3、由于今年下半年消费电子火热,公司产品供不应求,随着公司高端产品不断发布,公司毛利率会进一步提升。

4、公司6月份发布的4800万像素产品产能正在爬坡,今年产量2000万,明年产量有望过亿。

4、盈利预测

作为国内仅次于华为海思的芯片设计公司,韦尔股份应当充分享受行业成长以及市场溢价空间,根据市场预计韦尔股份叠加收购的北京豪威营收和净利润将在2020-2022年有较大的增长空间,根据机构给出的市场估值计算预计 2019~2021 年韦尔股份整体实现归属于母公司股东净利润预计为 10.67 亿元、17.21 亿元、24.1 亿元(剔除 OV 评估摊销 1.55 亿元),目前总市值为 864 亿元,对应2019~2021 年 PE 分别为 80.9 倍、50.2 倍、35.9 倍。我们根据 wind 数据统计,2020 年国内领先 IC 设计公司平均相对PE 为 72 倍,我们给予目标公司 2020 年 70 倍 PE,对应总市值为 1204 亿元,按照增发后总股本 8.64 亿股计算,对应目标价为 139.4 元。

温馨提示:芯片板块已经估值过高,不建议粉丝朋友追高进场,科技板块今年被市场热炒,但大部分散户对行业认知不够,根本不知道哪些公司是真正的芯片龙头,我花了两周时间,看了近百份研报,给大家总结出来最具有长期价值的芯片公司,方便后期粉丝们了解公司估值和基本面的查看,希望能对粉丝朋友们有所帮助。

今日福利

涛哥读研报的时候,发现一张“光通信产业链”最详细的梳理图表,2020年是光通信产业业绩爆发年,相关公司肯定会有大机会。凡是点击“在看”者,进入主页,然后在对话框里发送“通讯”这两个字,就会蹦出答案。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号