-

蓝思科技--业绩超预期,消费电子龙头开启2020年全年高景气!!!

操盘手涛哥111

/ 2020-02-01 15:53 发布

/ 2020-02-01 15:53 发布涛哥在12月6日发布一篇《消费电子龙头,迎来业绩拐点,明年产品将有爆发增长!》的文章,文章讲的就是蓝思科技的投资逻辑,蓝思科技从12月6日到春节前最后一天,最大涨幅超过50%,这远远跑赢整个市场,优质的公司,需要用心研究,你也有机会把握到这样的收益,今天咱们再次借助蓝思科技发布2019年业绩预告来继续研究下蓝思科技的投资逻辑。

一、公司概况

蓝思科技为视窗与防护外观功能组件的开拓与引领者,前身成立于03年8月,15年3月登陆创业板。公司18年总营收规模277亿元,主要产品包括防护玻璃、新材料及金属等材质产品等,按业务看,防护玻璃盖板营收80%,为主营业务;新材料及金属类业务营收占比16%(蓝宝石、陶瓷、金属、触控film sensor产品)其他业务占比4%。产品主要用于手机,平板、可穿戴、汽车、智能家居等亦为重要领域。

公司为玻璃盖板行业寡头,根据估算占整体市场份额约30%。下游结构方面,手机为主,平板/可穿戴/汽车/智能家居亦为重要领域;来自A客户及非A营收相当。按下游应用看,公司产品主要用于手机,平板、可穿戴、汽车、智能家居等亦为重要领域。客户方面,公司经过多年发展已与A客户、S客户、H客户、M客户、O客户、V客户、特斯拉、亚马逊等一众外知名品牌达成长期深度合作。A客户为公司第一大客户,来自A客户直接营收约45%-50%之间,实际营收再略高一些,整体而言来自A客户及非A营收相当。

蓝思17年受益秋季iPhone新机2.5D玻璃后盖增量(替代原来的金属一体机身),迎来业绩、估值双升期;18年及19年上半年业绩受到iPhone销量以及安卓放量良率爬坡影响。19年三季度公司业绩迎来拐点,单季归母净利润12.6亿元,同比增长109%,扣非归母净利润12.2亿元,同比增长277%;而19全年业绩预告中,公司四季度单季归母净利润范围在13.4-15.0亿元,中值14.2亿元对应同比增长432%;扣非归母净利润中值11.7亿元,同比增长458%,接近出货高峰三季度的12.2亿元,继三季度后再度大超市场预期。

公司三四季度业绩超预期主要源于:1)凭借持续研发创新与专业生产管理,摄像头凸台一体化玻璃后盖方案获iPhone 11全系列采用,价值量大幅提升;瀑布式玻璃、幻影效果玻璃后盖等高门槛产品亦获安卓客户采用,细分领域份额及竞争力进一步扩大;2)凭借强大研发创新储备、领先工艺、先进智能制造生产线等,生产效率、产品良率、综合成本等指标显著提升,前期自动化改造具成效;3)产销两旺,保障智能手机、可穿戴、平板笔电等大量、高质、顺利交付,且高端汽车、智能家居家电板块均实现高速高质增长。

二、iPhone上行期,带动公司营收高增长

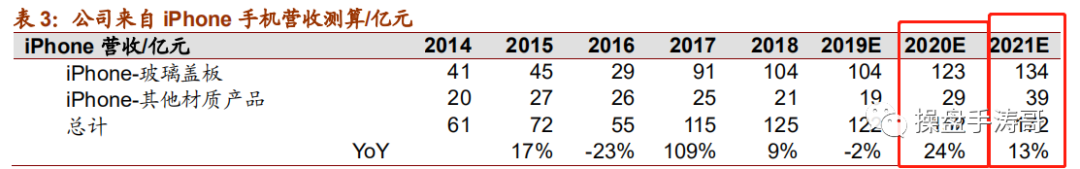

公司助力iPhone自初代开始采用玻璃前盖,14年iPhone6起升级为2.5D玻璃前盖并持续在新机中渗透,延续至今;后盖方面,17年起新机采用2.5D玻璃后盖替代原来的金属一体机身;根据估算,公司目前iPhone玻璃盖板综合份额过半。此外,公司亦供应iPhone摄像头蓝宝石盖板。根据估算,公司18年来自iPhone营收占比约45%,所以研究蓝思科技,就需要先研究苹果未来销量。

19年下半年公司的摄像头一体化凸台玻璃后盖方案获iPhone11全系列采用,价值量大幅提升,此外,销量表现佳亦是重要因素,iPhone11外观等亮点及定价销售策略成为吸引消费者的核心要素,三季度以来订单量佳,苹果手机销量大增带动公司下半年业绩出现高增长。

展望未来,iPhone迎新一轮创新上行期及销售策略优化,公司iPhone业务量价及盈利均望持续向好:2020年春季高性价比SE2及秋季5G大改版望驱动iPhone销量上行;根据产业链调研,凸台后盖在iP11及秋季新机持续渗透、秋季新机前盖材料及工艺改良,侧面非金属产品及毫米波版本陶瓷模块产品亦望构成增量;2021年A客户亦望延续上下半年新机策略,外观再创新可期。新品渗透、5G换机驱动量价向好,半年新机策略亦望驱动销量上行及提升淡季稼动率,优化全年成本,驱动盈利更为有序释。

三、安卓手机盖板良率改善+5G换机驱动盈利释放

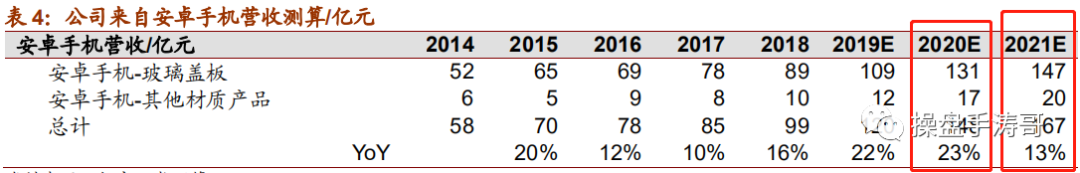

公司为安卓玻璃及陶瓷后盖核心供应商,18年公司安卓手机玻璃盖份板综合份额约15%-20%,自15年以来助力小米推出陶瓷后盖手机后亦持续供应安卓手机陶瓷后盖产品。此外,公司亦供应安卓指纹识别、摄像头蓝宝石保护片等,后者随着多摄渗透需求逐步增加。公司18-19年积极提升安卓份额,叠加安卓手机3D玻璃后盖加速渗透,公司安卓手机营收快速增长。

公司三季度盈利拐点,除iPhone业务贡献外,安卓手机盖板业务盈利亦迎来改善。经历1年多良率爬坡探索,公司良率水平上新的台阶,驱动后续盈利释放。国内运营商及5G基带SoC进度提速,安卓“

5G规格、4G价格”销售策略均望5G驱动换机向好。

四、可穿戴、汽车电子多点开花

公司可穿戴营收主要来自Apple Watch。Apple Watch18年占智能手表销售量份额已达47%,公司前瞻进行材料布局,11年及12年分别开始布局蓝宝石及陶瓷,持续研发供应AppleWatch玻璃、蓝宝石前盖、陶瓷表背及18年S4起蓝宝石后盖增量(中间镂空嵌入陶瓷表背),以及触控贴合。展望20年,新款AppleWatch亦望迎传感功能大改版,公司望受益Apple Watch销量上行。

车载显示系统大屏化、多屏化趋势将越来越显著,特斯拉对中控大屏形成示范效应,后座娱乐屏、HUD抬头显示屏、车厢内显示等亦具升级空间,同时车载摄像头的增加亦望带动相应盖板需求增加;公司与众多汽车品牌建立深度合作关系,为特斯拉一级供应商,供应中控显示产品及B柱模块。公司望受益特斯拉放量及后续汽车电子化浪潮。

五、盈利预测

目前公司迎来新一轮成长,拐点已确立:创新产品渗透、换机向好及良率稼动率提升,众多因素驱动公司盈利持续向好;可穿戴、汽车电子多点开花,为上行期弹性标的。公司17年12月发行可转债48亿,截止19年12月31日已转股33.86亿元,以18年股本为基准,转债对19年EPS的摊薄系数为92.4%(摊薄7.6%);若假设20年剩余转债全部转股,以18年股本为基准,转债对20年EPS的摊薄系数为89.5%(摊薄10.5%)。

我们预测19/20/21年归母净利润为25.46/33.08/38.54亿元,不考虑20年剩余转债转股,对应EPS为0.60/0.78/0.91元,对应PE为29.5/22.7/19.5倍;若假设20年转债全部转股完成,对应EPS为0.60/0.75/0.88元,对应PE为29.5/23.4/20.1倍。

按照行业对比研究,消费电子整体2020年市盈率在30-35倍左右,对应公司2020年股价波动区间应该为22.5-26.5之间。

温馨提示:本文基于公开信息整理,内容仅作为分析研究,不作为买卖依据,盈亏自负。好股票还需要有好价格,涛哥每天分享的股票虽然都不错,但操作上还需要细细甄别。

一起发现牛股,“操盘手涛哥”

坚持是一种信仰,专注是一种态度

点击“在看”, 以此鼓励涛哥继续创作↓↓↓

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号