-

东山精密--充分享受明年消费电子与5G红利,明年业绩有望继续大幅上升!!!

操盘手涛哥111

/ 2020-01-22 17:21 发布

/ 2020-01-22 17:21 发布

今天市场强势反弹是预期之中,本次因为疫情带来的调整是一个短线最佳低吸机会,今天的反弹主要是还是大科技领域半导体芯片、消费电子、特斯拉,这段时间涛哥也重点研究和分享的股票涨的都还是不错,之前文章重点提示的芯片八大金刚中的汇顶科技、韦尔股份涨幅已经超过50%,中环股份短期涨幅也超过20%,晶盛机电短短几天也涨幅近20%,其他很多很多股票涨幅也都不错,所以选择股票投资还是需要看上市公司的业绩成长,这点涛哥也是一直重点给大家分享的。

相信长期关注涛哥文章的朋友,尤其是单独跟涛哥沟通的客户,年底这段时间收益肯定不少,明天是今年的最后一个交易日了,涛哥提前祝大家新年快乐、万事如意!

今天给大家分析下之咱们之前分享的年报预告优质上市公司东山精密

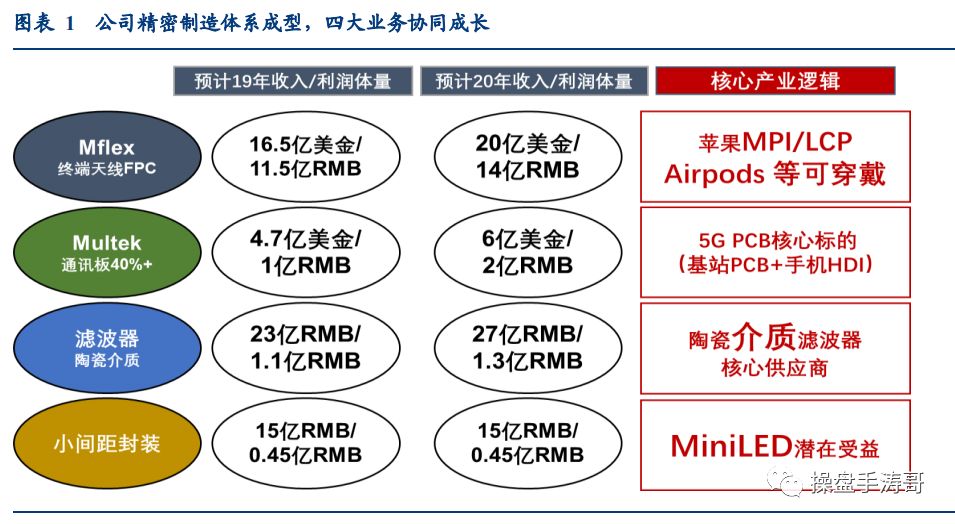

公司致力于为智能互联、互通的世界研发、制造技术领先的核心器件,为全球客户提供全方位的智能互联解决方案,业务涵盖印刷电路板(PCB)、LED 电子器件和通信设备等领域,产品广泛应用于消费电子、电信、工业、汽车、AI 等行业。公司经过内部改革+外部并购,逐步形成以 Mflex(终端天线 FPC)、Multek(硬板业务)、艾福(陶瓷介质滤波器)、小间距封装为核心的四大主营业务构架。

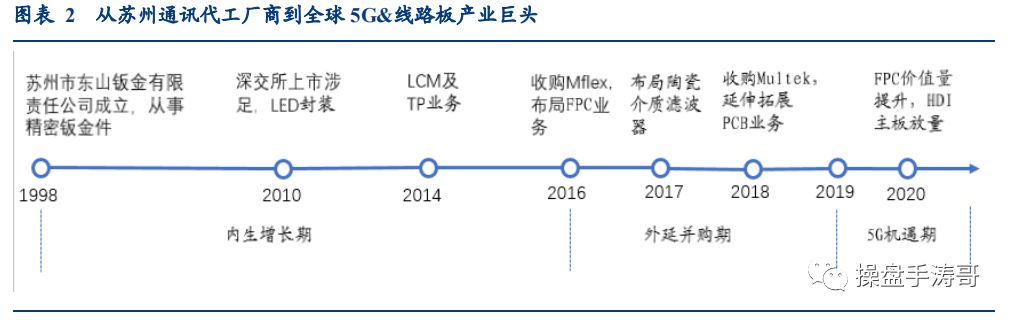

一、公司历史可以分为三大时期:内生增长期、并购整合期、5G 机遇期:

内生增长期:

东山精密成立于 1998 年,由东山钣金整体变更设立,主要产品包括精密钣金件和精密铸造件业务,通讯客户基础扎实;公司 2010 年 4 月,公司在深交所上市,2011 年涉足 LED 封装业务,2014 年布局 LCM 及 TP 业务和 LED 及显示业务,打造多元精密制造平台;

外延并购期:

2016 年 7 月,公司以 6.1 亿美金完成对全球第 5 大专业 FPC 厂商 Mflex 的 100%股权收购,同时引入原珠海紫翔管理团队,成为大陆 FPC 龙头厂商,且为当前 A 客户唯一内资 FPC 供应商;2017 年 9 月,公司以 1.715 亿元收购艾福电子 70%股权,布局陶瓷介质滤波器等卡位 5G 赛道;2018 年 3 月,公司以 2.9 亿美元现金方式收购 FLEX(伟创力)下属 PCB 制造业务相关主体,合称为 Multek(超毅),拓展自身 PCB 业务。

二、5G 产业布局全面开花,有望推动上市公司进入加速发展期:

在过去两年消费电子周期向下叠加金融去杠杆的背景下,公司核心业务实现了逆势高增长,通过剥离非核心业务和不良资产减值,公司摆脱了历史包袱,得以充分聚焦线路板和滤波器的 5G 核心产业布局,经营性现金流的大幅改善重塑了资产负债表,确保了其在 5G 大潮中的资产开支能力,上市公司业绩有望进入加速释放期。

三、FPC 业务奠定全球产业龙头地位,内生经营质量提升奠定韧性成长基石:

FPC 作为消费电子内部精密连接件,其在生产过程中多需经过表面贴装工序(SMT)附上 IC、电容电感等元器件,实际为“高价值量小模组”;经测算苹果 FPC 市场空间约 110 亿美金,iPhone 类产品约 80 亿美金,非 iPhone 类产品约 30 亿美金。Mflex 作为 A 客户唯一内资 FPC 供应商,2017 年在大客户 FPC 总采购份额中占比仅 9%左右,未来有望深度受益消费电子产业链模组化及配套转移趋势,实现份额及附加值的双升。

Mflex 管理层依托自身技术优势前瞻布局 MPI 产品,聚焦大客户手机以及其他创新硬件(Airpods、Pad、Watch 等)业务,拿下 3D 摄像头/MPI LCP 天线等诸多核心大价值量软板料号,在大客户 FPC 供应链洗牌格局中奠定主力地位;Mflex 自 17 年整合爬坡及 18 年新一轮资本开支后,行业地位大幅提升,产业卡位精准,内生经营质量的稳健提升为由智能机向新能源汽车/可穿戴等新方向的电子产业新趋势升级奠定基石,未来有望与鹏鼎形成“二龙戏珠”的产业格局。

三、PCB 业务整合初现成效,5G 时代高端线路板龙头业绩潜力有望逐步释放。

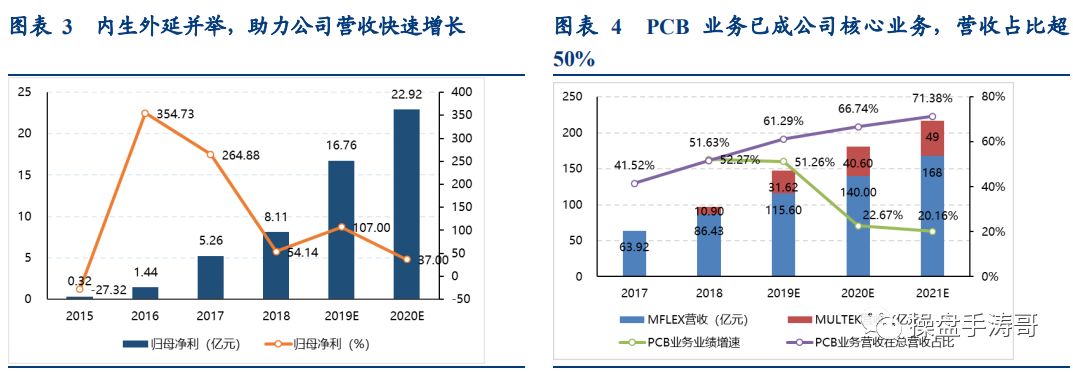

公司于 2016 年收购 Mflex 进军 PCB 行业,2018年收购 Multek 补齐硬板短板,历经三年发展,2017~2019 年间线路板业务营收从 64 亿元增长至约 116 亿元,在公司总营收所占比重由 42%增长至 62%,已然成为公司核心业务。

Multek 作为技术和客户储备全球一流的 PCB 大厂,其在 5G 通信/新一代服务器/5G 终端 ELIC HDI 均有丰富的产能和客户储备,2020 年有望上演三重奏。自 2018 年底被东山精密收购以来,Multek 进行了内部管理优化/产能调整/客户结构调整诸多改革措施,确定了“聚焦大客户”的战略发展方向,随着贸易战的缓和 5G 浪潮的演进,公司天时地利人和俱备,其业绩潜力有望逐步释放。

四、5G 驱动基站滤波器爆发,卡位介质滤波器优享建设周期红利:

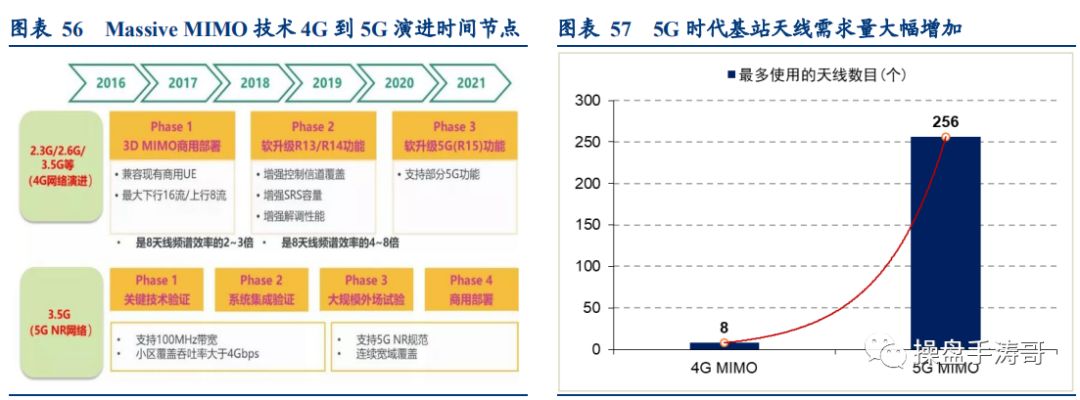

5G 需要普及 Massive MIMO 技术,这不仅为天线行业带来巨大增量市场,也将为基站和滤波器带来快速增长的行业机会。预计 2020 年 MIMO 64×8 将成为标准配置,即基站端采用 64 根天线,移动终端采用 8 根天线的配置模式,甚至未来 5G MIMO 使用天线数将达到128 甚至 256 个。目前市场多数手机仅仅支持 MIMO 2×2 技术,若采用 MIMO 64×8 技术,基站天线的配置数量需要增长 31 倍,手机天线数量需要增长 3 倍。

公司作为介质滤波器龙头卡位优势凸显,自 18 年 12 月份以来艾福开始批量供应华为、爱立信等大客户,受益材料壁垒优势,利润率显著高于传统滤波器;目前公司2.6G/3.5G 介质滤波产能有序扩充,有望充分受益 5G 基站建设加速周期,最大程度分食产业红利;考虑介质滤波器供应商稀缺性以及未来有望匹配自身Multek 通讯板业务集中供货,我们对公司滤波器业务在产业链竞争格局中的地位演变持乐观预期。

盈利预测

公司在 5G 设备/5G 终端皆有深入前瞻布局,作为国内领先的线路板厂商和 5G 龙头,我们坚定看好公司在 5G 浪潮中的产业战略布局。因资产减值影响,我们下调公司 19 年归母净利润预测至 7.21(原预测值 11.05 亿元),20/21年维持原预测值 17.33/23.36 亿元,对应 19/20/21 年 PE 估值为 63.4/26.4/19.6 倍。考虑到公司在 5G 设备/5G 终端的布局落地加速和经营质量的持续改善,2020 年是电子板块的 5G 换机潮大年,电子产业新一轮成长周期开启,东山精密多项核心业务均显著受益于 5G 产业趋势,行业龙头地位凸显,在板块整体估值大幅提高的背景下,公司作为行业龙头有望获得估值溢价,我们给予公司 2020 年 35 倍 PE,上调目标价至 37.76 元。

温馨提示:本文基于公开信息整理,内容仅作为分析研究,不作为买卖依据,盈亏自负。好股票还需要有好价格,涛哥每天分享的股票虽然都不错,但操作上还需要细细甄别。

今日福利

今天涛哥整理了一份适合低吸机会的优质成长股,凡是点了“在看”者,进入主页,点击“进入”,然后在对话框里发送“低估成长”这四个字,就会蹦出答案。(注意:前提是你必须得先点过“在看”)

一起发现牛股,“操盘手涛哥”

坚持是一种信仰,专注是一种态度

点击“在看”, 以此鼓励涛哥继续创作↓↓↓

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号