-

茅台大跌后,未来涨跌的逻辑,都藏在这9个因素内【深度思考】

耿直研究 / 2020-01-09 10:21 发布

股价的影响因素,我们可以简化为业绩和估值两个因素。我们先来看业绩:

茅台的商业模式非常简单,业绩主要受两方面影响:产量、价格

—1—

基酒产量 2013年茅台基酒产量38425吨,同比增长14.36%;

2014年茅台基酒产量38700吨,同比仅增长0.76%;

2015年茅台基酒产量32000吨,同比下滑16.95%;

2016年茅台基酒产量39300吨,同比增长22.17%;

2017年茅台基酒产量42829吨,同比增长8.95%;

2018年茅台基酒产量49700吨,同比增长15.98%;

2019年茅台基酒产量49900吨,与2018年基本持平

根据贵州茅台集团的“十三五”规划,至2020年茅台酒设计产能将达到5.6万吨,由于茅台的环境承载能力,完成此次扩建后将不再扩建。

另外,茅台酒的生产周期为5年,从基酒制到成品酒也将经历4年左右时间,也就是说基酒产量将影响约4年后成品酒的供给。

根据过去几年茅台基酒生产量、可供销售成品酒数量及实际销售量,推算出4年前基酒数量大约82%可转换为可销售成品酒数量。

也就是说,如果2020年茅台基酒产量5.6万吨,可以大致推算出2024年茅台酒成品酒产量和销量约为4.6-5万吨,较2018年产销增幅为53%,对应年复合增长率约为6%。

我们在来看一下产能利用率的数据:

2017年茅台酒设计产能3.59万吨,实际产能4.29万吨,产能利用率119%;

2018年茅台酒设计产能3.74万吨,实际产能4.97万吨,产能利用率132.78%;

2019年年报还没有披露,我们不知道有多少在建工程转固增加了多少设计产能,但从2019年茅台基酒产量4.99万吨数据来看,与茅台酒基酒生产相关的在建工程并未完工投入使用,该部分产能应该会在2020-2021年释放,当然也不排除茅台有意控制基酒产能的可能性。

刚才我们推算出到2024年基酒年复合增长率约为6%,假设产能利用率为120%,未来5年产量复合增速约为7.2%左右。

2019年茅台酒销量约为3.1万吨左右,2020年茅台酒销售计划为3.45万吨(其中海外投放2000吨),对应11.3%的增速;而我们看到2016年基酒产量比2015年增加22.17%,从这个角度而言,2020年茅台有意在控制茅台成品酒产量和销量,而保留更多茅台基酒,为生产更高品质的年份酒、生肖酒做准备。

2020年成品酒销量增速11.5%与10%的营收增速目标基本一致,是不是说明2020年茅台也没有提价的预期呢?

—2— 关于价格

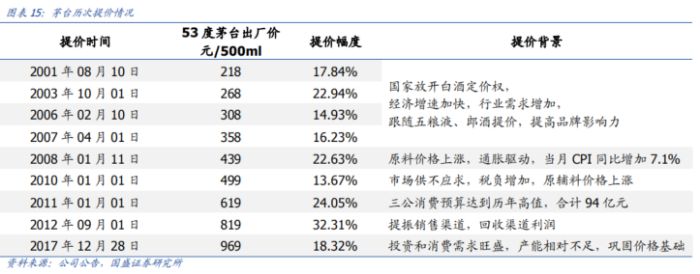

通过国盛证券研报的统计,我们看到自2012年白酒行业受三公消费限令和塑化剂影响进入深度调整期,一直没有提价,一直到17年底将出厂价提到969元,18、19年没有再次提价,按常理而言,2020年提价的概率较大,但通过梳理销量目标和营收增速目标,我们看到2020年提价的可能性也较小。

据券商调研报告显示,目前市场飞天零售价在2600左右,甚至某些区域达到3000以上,经销商利润空间巨大;市场上提高出厂价的呼声很高,但提价是一个非常敏感的事情,需要平衡多方利益,这个我们后面会详细论述。

既然,茅台酒的产销量和价格均保持稳定,那么还有什么其他影响业绩的因素呢?

—3—

提升系列酒占比?

我们看到茅台酒的营收构成,由茅台酒(包含飞天茅台及其非标酒)和系列酒(包括王子酒、迎宾酒、赖茅、汉酱等)两部分组成。

茅台酒尤其是飞天茅台是贵州茅台的基石,前文也是从茅台酒的产能和出厂价格进行的分析,但系列酒营收占比由2014年的2.9%,提升至2018年的10.46%,2019年预计实现102亿营收,占比11.5%,是贵州茅台的一个重要增长点。

但在19年系列酒经销大会上,李保芳表示,2019年系列酒实现102亿收入后,明年目标不增长,以求夯实发展质量。

茅台目前“稳”字当头,有意培育系列酒里面的大单品,减少品种繁多对茅台品牌价值的削弱,以免重蹈五粮液的覆辙。

可见,通过系列酒来提升茅台业绩的想法,至少在2020年是不现实的。

—4—

提升非标酒占比?

2012年底限制三公消费的政策出台后,茅台的终端零售价由之前的超过2000元一度跌至1000元以下,经销商盈利能力急剧下降,甚至出现大面积亏损,为了改善这一局面,公司尝试开发了包括生肖酒、定制酒在内的非标酒,成为提升经销商盈利,抵御调整期业绩下滑的“秘密武器”。

(1)生肖酒

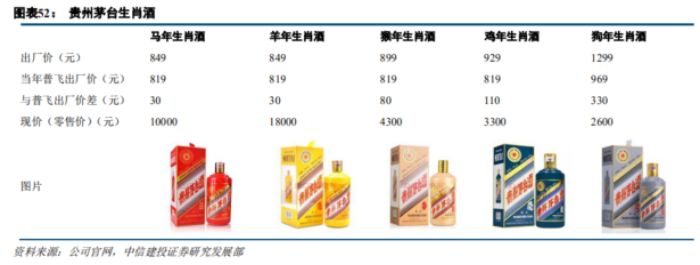

2014年开始至今,茅台每年定期投放一款相应年份的生肖酒,生肖酒保留了茅台酒的标志性特征,同时配以生肖专属的瓶身图案,提高了收藏属性。

2014 年刚刚推出时,生肖酒相对于普飞出厂价仅提高了 30 元。随着生肖酒销售逐渐火爆,其出厂价也在有序上升,狗年生肖酒出厂价1299 元,相比刚推出时,提价幅度40%,相比于茅台普飞提高了 330 元,盈利能力逐渐提升。

目前已推出的生肖酒包括甲午马年茅台酒、乙未羊年茅台酒、丙申猴年茅台酒、丁酉鸡年茅台酒、戊戌狗年茅台酒。2018年,生肖酒的投放量已超过2000吨。

(2)年份酒:

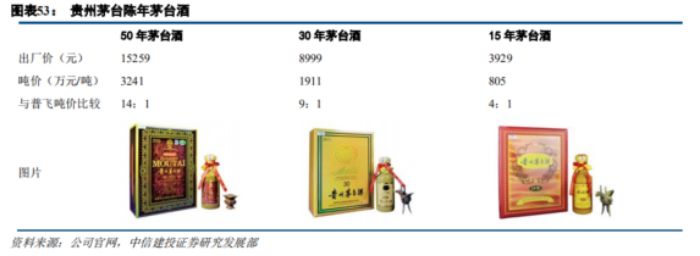

年份酒主要分为15年、30年、50年、80年。特定年份的年份酒是以该年份的老酒为基酒,再与不同年份、不同轮次、不同典型酒体的酒相勾兑而成。

虽然年份酒仅仅是添加了部分对应年份的老酒勾兑而成,也曾引起相关法律诉讼,但市场认可度仍然较高。

2019年年初,15 年陈年茅台出厂价 3929 元,较 2016 年提价 9.17%,约等于4瓶普飞的价格;30 年陈年茅台酒出厂价 8999 元,较 2016 年提价 9.09%,约等于 9 瓶普飞的价格;50 年陈年茅台酒出厂价 15259 元,较 2016 年提价 9%,约等于 14瓶普飞的价格,较普飞而言,非标酒具有更高的溢价空间。

(3)精品茅台:

公司 2018 年底推出精品茅台酒,此产品为以前的国宴用酒,品质相当于 10 年左右的茅台,定位介于茅台普飞和陈年茅台酒之间,出厂价约 2299 元。精品茅台酒主要是通过经销商的团购渠道出货,销售火爆。2018 年精品酒供应量约不到 1000 吨,预计未来精品酒有望成为定位于茅台普飞之上的一款重要单品。

(4)定制酒:

2014年,茅台尝试推出了3斤装和6斤装的定制茅台酒,受到了市场的热捧。随后,公司将传统1斤装的产品开发出了3斤、6斤、8斤、10斤、100斤等规格。

瓶子的颜色也由原先的白色拓展至蓝瓶、金瓶、黑瓶、红瓶等。定制酒出厂价比普通53度茅台高出15%,且定制开发的产品由经销商包销,对经销商来说,定制酒的渠道利润也远高于普通53度茅台。2018年,茅台定制酒的投放量超过1000吨。

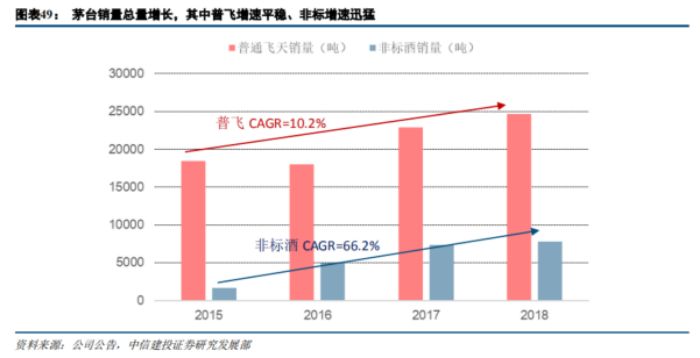

上述,非标酒从2015年不到2000吨提升至2018年约8000吨,CAGR约66.2%;而普飞销量从2015年1.8万吨提升至2018年2.5万吨,CAGR约10.2%;

非标酒单价更高,利润率也更高,提升非标酒产量是贵州茅台业绩增长的一个重要因素,从目前贵州茅台有意控制飞天茅台成品酒产量的情况来看,后期提升非标酒占比,有望成为提升业绩的主要手段。

—5—

关于销售渠道和直营情况

市场上都在说加大直营比例,提高业绩,但目前直营渠道实际上只有最初的33家自营店,2019年额度约为1500吨,仅占总销量的4.8%;而被市场热炒的天猫、苏宁、物美等电商、商超渠道,实际上是茅台集团营销公司的业务,集团营销公司同样按照969的价格拿货,实质上就是一个经销商,不管是按照1499销售还是按照2499销售,与上市公司业绩没有半毛钱关系。这点很多人容易混淆,包括众多主流媒体和某些大V。

预计2020年直营渠道配额由2019年的1500吨增加至3000吨左右,占比8.7%,虽然增幅较大,但是由于技术较小,对业绩影响仍然有限。另外电商公司受贪腐案的影响处于停滞状态,新的电商公司在2020年重新组建,实际效果应该相对有限。

所以目前茅台的主要销售渠道依然是经销商,经销商从茅台发展初期到现在都有着非常重要的作用,除了销售的作用,还是上市公司业绩的一个非常重要的缓冲垫,这点在历次白酒调整期均得到很好的验证,所以茅台不可能取消经销商制度。

2020年经销商继续按照不增不减的配额签订合同,而且经销商会议上也宣布改革预收账款制度,原则上提前一个月打款即可;因此茅台明年财报上预收账款应该会所下降,这样资产负债率指标会好看一些。

上文,我们从产销量、价格,系列酒、非标酒、销售渠道等维度的梳理,明显的感受到,茅台在有意的控制业绩增速,业绩增速和市值增长并不是茅台管理层关注的最主要问题,“稳定”才是。

另外我们也深切的感受到,企业最高阶的竞争力体现在:“控制”二字。

控制并不单纯指可以精确的控制财务报表的数据,控制的原因是为了平衡各方利益,而控制的基础是超强品牌影响力。

“平衡”是关键词,贵州茅台并不是一家单纯的商业公司。

—6—

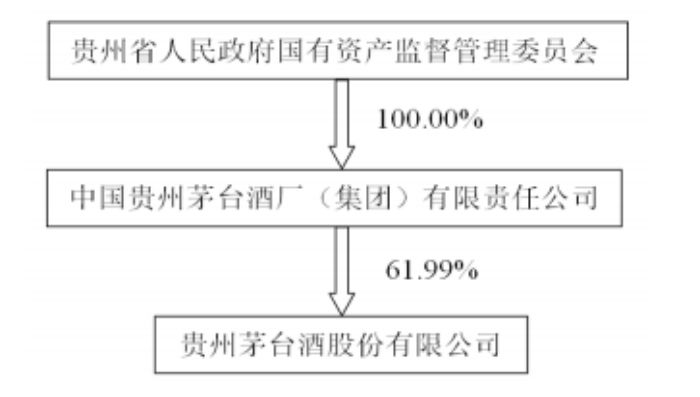

茅台集团与贵州茅台的关系

茅台的控股股东是中国贵州茅台酒厂(集团)有限责任公司,简称茅台集团,而茅台集团是贵州省国资委全资控股的企业,近日茅台通过无偿划转方式将4%股份划转至贵州省国有资本运营公司,按目前股价市值约550亿左右;划转后茅台集团持股贵州茅台58%股份。

贵州国资运营公司成立于2014年,注册资金600亿,最终实控人是贵州省财政厅,此次无偿划转是贵州省政府左手倒右手的游戏,主要目的是为了纾解了贵州省的债务压力。截至2018年末贵州政府债务余额8849.81亿,贵州省城投债游戏负债接近6000亿,两项合计近1.5万亿。而茅台集团是贵州省的主要财政来源,所以我们看到当初制定茅台集团2019年业绩目标的时候都是围绕茅台集团展开,此次在茅台集团层面设立集团营销公司在天猫、苏宁销售1499的平价茅台,也是将蛋糕分给茅台集团,进而为贵州省政府服务。

另外,要知道李保芳除了是上市公司董事长之外,还是茅台集团的党委书记、董事长、总经理;

近期茅台集团工作会议中披露,茅台集团2019年收入1003亿元,净利润460亿元,分别增长17%和16%,实现千亿目标,2020年收入、利润增长目标均为10%。贵州茅台是为茅台集团服的,营收目标也会按照集团的目标来制定。

所以我们常说不要把茅台当成一家单纯的商业公司,茅台集团和上市公司主体也不单纯是控股关系;

—7—

贵州茅台与经销商的关系

我们在之前梳理茅台发展历程的时候知道,经销商体系在茅台打天下时立下汗马功劳,在市场调整期也起到非常重要的缓冲作用。虽然由于袁仁国案件清理了一大批经销商,但经销商体系仍然是茅台非常重要的组成部分,甚至可以称为销售的根基;

虽然很多人诟病,969的出厂价,近3000元的零售价,经销商赚了太多利润,甚至有人说,贵州茅台应该取消经销商,自己赚差价。可你仔细想想,如果真的取消经销商还能维持现有价格吗?

价格体系可不是单纯的买卖那么简单,如果没有经销商囤货?如果没有完善的老酒定价体系?如果没有供需矛盾?如果没有在淘宝、苏宁以后以及贵州机场抢购茅台的巨大宣传效应?茅台能维持现在的价格吗?

你会发现茅台从来不缺话题,消费品与流量明星一样,必须要有持续的关注热度;

一个个故事,一出出好戏,戏剧性和冲突性是这场好戏的关键,而经销商是其中不可或缺的角色。

能够低成本、持续性吸引大众眼球才是一个消费产品的生命力!

正所谓语不惊人死不休,茅台和董小姐茅台深谙此道。

2018年经销商配额约为1.7万吨,占比50%左右,2019年配额由于清理违规经销商收回了6000吨的配额,具体数据还未公布;经销商大会上披露,2020年会维持之前的配额,不增不减。也是为了稳住经销商渠道。

所以贵州茅台与经销商的关系,是唇亡齿寒的关系,不能单纯的从利益角度去判断,背后的逻辑才是关键,茅台品牌的建设路径值得很多企业思考和学习。

—8—

售价与消费者的关系 白酒没有保质期限制,是与其他食品企业本质的区别,在此基础上什么投资属性、社交属性才能成立;

我们不知道一年3万多吨的销量,有多少用于消费,有多少用于投资?茅台酒不像古董一样,是不可再生资源,所以茅台必须保持消费属性,产品真正用于消费,才能持久发展。

茅台知道经销商会囤酒,可如果存量过大,势必会影响老酒市场的定价,如果老酒定价体系发生变动,势必会反噬目前的价格体系;那无异于一颗重磅定时炸弹。

凡事要讲求一个“度”,因此茅台集团成立营销公司在天猫、苏宁等渠道上卖酒,首先可以为集团带来营收利润,其次可以冲击一下经销商囤酒的行为,在消费者心理树立一个正面的品象;之所以大张旗鼓的搞这些活动,也是为了广而告之,引起大众讨论,一场不仅免费而且还赚钱的宣传活动。

思考一个问题,如果茅台提高969的出厂价,经销商会不会借着市场供不应求的契机同时涨价?

如果涨价最终会传导至消费者,最终伤害的是茅台的品牌,通过历史悠久、红色背景、酿造工艺、独特的环境菌群等,制造稀缺性,并通过提价拉开与其他品牌的差距,树立高端品牌的形象。是茅台多年经营的结果。

因此目前茅台的首要目的不是为了涨价,而是要先处理好供需矛盾,让茅台酒回归消费的属性。能够可持续发展。

我们通过上述8个维度的梳理,其实都是在阐述,除非食品安全等黑天鹅事件,茅台近几年的业绩大概率会维持2020年10%的增速,且茅台有足够多的调控手段来根据市场变化调控业绩。

梳理完茅台的业绩逻辑,财务分析也就没有意义了。

—9—

估值

如果业绩基本确定,那么估值就是影响股价的唯一变量;

目前茅台动态PE为33倍,处于历史上轨位置。估值中轨为25倍左右。

如果回到25倍PE,则股价对应在820元左右,如果回到2018年底的20倍PE,则股价对应650元左右,但那个时候对应着大盘2500点附近。从目前的来看这种概率微乎其微。

从公告2019年业绩和发布2020年营收增速目标后,只下跌了两日,茅台本周还出现小幅反弹;牛市的一个体现是忽略利空,放大利好;熊市正好相反。从目前来看市场大概率已经接受了业绩增速下降的事实。

股价是市场预期的表现,在没有突发意外情况,茅台出现大跌的可能性微乎其微。大概率会维持目前估值,1000元左右的股价,对应1.3万亿左右的市值。

我们再用DCF估值,简单测算一下茅台的内在价值。

简单来说,自由现金流=税后利润+折旧-资本性支出;

茅台2019年的净利润是405亿,折旧几乎可以忽略不计,取资本性支出(购建固定资产、无形资产和其他长期资产支付的现金)20亿(2018年为16亿),那么2019年的自由现金流为385亿。

1、合理预测区间

取未来10年增长率为10%,永续增长率3%,折现率取8%。

经过计算之后可以得到贵州茅台当前(也就是2019年末)的内在价值为1.25万亿左右。

2、乐观预测区间

取未来10年增长率为15%,永续增长率3%,折现率取8%。

经过计算之后可以得到贵州茅台当前(也就是2019年末)的内在价值为1.77万亿左右。

3、悲观预测区间

取未来10年增长率为6%,永续增长率3%,折现率取8%。

经过计算之后可以得到贵州茅台当前(也就是2019年末)的内在价值为0.95万亿左右。

通过DCF模型可以得出,茅台的内在价值在0.95万亿-1.77万亿之间,合理估值水平是1.25万亿左右。目前茅台的总市值为1.37万亿。

总体来看DCF模型和PE估值,测算的数据基本一致,这应该也是市场主流资金的看法。

从目前情况来看,下跌空间有限,但上涨也缺乏动力,未来股价的主要驱动因素应该是业绩增长驱动,2020年10%的业绩增速目标应该对以后起到示范作用,也就是说,业绩增速大概率会维持在10%左右;

过去六年,茅台已经从底部上涨了10倍,未来这种机会不会再出现了,但如果每年10%的收益率,对于绝大多数散户而言,还是一个不错的选择。

重要声明:

本报告仅做学习交流,不构成任何投资建议。

股市有风险、投资需谨慎!

欢迎转发支持!

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号