-

2019年投资总结

指数基金价值人生 / 2020-01-02 20:57 发布

原创 价值人生 life198012

一、2019年投资总结

2019年实际组合包括场内组合、场外基金和港美组合的整体收益是+59.71%。(场内组合 +72%、场外基金 +24%、港美组合 +16%)

2019年是第一年开始中新股,而且都是深圳的,之前从来没中过,至2019年末上海的从来没中过。不算中新股的收益,场内组合 +41.42%。

宽基全收益指数收益:沪深300指数 +38.68%、中证500指数 +27.51%、中小板 +42.76%、创业板 +44.81%、恒生指数 +13.04%、恒生国企指数 +14.52%、标普500指数 (价格指数)+29.25%、纳斯达克指数 (全收益指数)+39.46%。

行业指数方面,国证白酒和中证白酒指数分别是+105.14%和+95.28%,位居榜首。白酒行业是食品饮料的细分行业,食品饮料指数是+61.36%,食品饮料又是主要消费的细分行业,作为一级行业的主要消费指数是+66.17%。一级行业其次是全指信息指数是+57.33%。这是2019年跑赢市场的行业指数。此外,医药100 +28.35%、中证银行 +27.35%。

基本面策略类的全收益指数收益:央视50指数 +41.92%、基本面50 +23.26%、中证红利 +20.11%、标普红利 +21.53%、国信价值 +23.22%、红利低波 +20.23%、价值回报 +20.31%、科技龙头 +67.97%、消费龙头 +63.25%、消费红利 +56.55%、信息红利 +57.33%、东证竞争 +41.72%、中金300优选 +34.61%、标普质量 +35.39%、湾创100 +41.18%、创业蓝筹 +52.65%、创业成长 +50.13%、沪港深价值 +9.16%、沪港深红利成长低波 +11.93%。

期末,实际组合持仓111只,其中公司组合75只,场内基金30只,可转债6只。实际组合跑赢了沪深300指数,持平了央视50指数,受益于在行业上偏向了消费行业龙头公司和信息技术行业龙头公司。

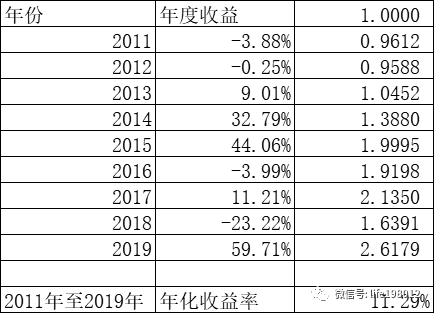

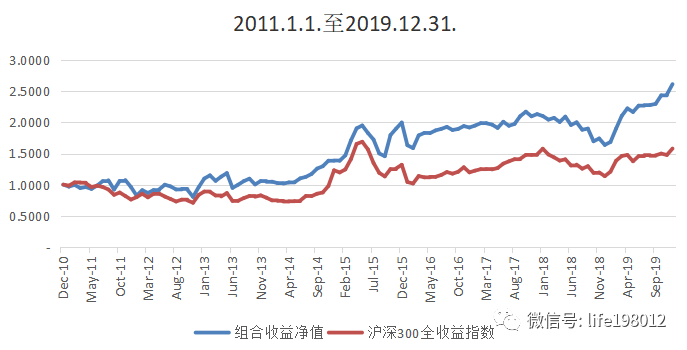

2011年至2019年,组合净值从1.00元到了2.62元。年化收益率是11.3%。同期,沪深300全收益指数是从1.00元到了1.58元。年化收益率是5.2%。中证500全收益指数是从1.00元到了1.16元。年化收益率是1.6%。

基本面类策略指数长期穿越牛熊的收益:2011年初是1元,2019年末,标普红利全收益指数是2.1740元,央视50全收益指数是2.4100元。

二、2019年末持仓总结

场内持仓组合(前六十只持仓):

第1只至第30只:中国平安、冀东水泥、招商银行、洋河股份、宁德时代、兴业银行、福耀玻璃、中国国旅、视源股份、万达信息、央视50、兴业证券、正海生物、顺鑫农业、格力电器、海康威视、保利地产、浦发银行、华东医药、美的集团、海螺水泥、太辰光、健友股份、振华科技、法拉电子、三利谱、家家悦、信维通信、价值基金、鹏鼎控股;

第31只至第60只:金地集团、歌尔股份、立讯精密、半导体、科大讯飞、洽洽食品、中国建筑、平安银行、伊利股份、华宝股份、双汇发展、养元饮品、日经225、当升科技、木林森、南京银行、国星光电、H股ETF、隆基股份、青岛银行、火炬电子、香港中小、漫步者、沪电股份、联创电子、天虹股份、生益科技、苏宁易购、信立泰、迎驾贡酒。

场外组合持仓和港美组合持仓(综合前十只持仓):标普红利、央视50、全球医疗、价值基金、LHC集团、睿远成长价值、中金优选300、香港地产、上证50AH、沪深300价值。

场内组合占八成,场外组合和港美组合占两成。

三、资产配置和定投

资产配置:总仓位96%。主要是清仓了万集科技、减仓了漫步者。增仓了海康威视、建仓了科大讯飞、建仓了5G ETF等等。

定投:无。主要是定投储备池,以货币基金和债券基金的形式,债券基金以短债基金为主,如广发超短债基金,非常稳健。

最后简单讨论六个问题,限于篇幅,不能展开很多。资产配置为什么做指数化的组合?为什么不直接买指数基金?简单举例讲讲选择好的标的注意的问题?2019年的收获?2020年的资产配置计划?定投上不了车的部分怎么办?

资产配置做指数化的组合,利于长期稳定的持有组合。因为不能深入了解公司,所以需要分散持有。即使有能力圈深入分析,集中持有,也要适当分散,否则遇上某些概率问题,如长生生物、新城控股等等,满仓皆输。虽然新城控股又上涨回来了,当时如果全仓基本上是抱不住的。指数化的组合像指数基金一样,公司上涨拉升组合,公司下跌对组合影响变少,基本面变差了也有利于清仓,如果上涨的公司基本面变差了减仓更好。反之也是,上涨的公司基本面变好了不调仓位也已经不少了,下跌的公司基本面变好了更好,可以适当再入一些,限制公司仓位即可。最重要的是都要拿住。如2019年的正海生物的暴涨暴跌,宁德时代的横盘突破,分散持有根本没怎么注意这些,最后能跑赢一点指数就行。像指数基金一样定期调仓,可以做到调仓前充分分析,到期调仓,而且调仓后不后悔如果怎么样怎么样就好了,即不会患得患失。总之是心态好。

那么为什么不直接买指数基金?组合中也配置了指数基金,行业、境外的做全方位的配置。第一,沪深市场的还是配置以公司组合为主,长期也跑赢了指数很多。如果买指数基金,能全仓最好的央视50指数和消费行业,以后仍然全仓这些还是换掉?第二,直接买指数基金的心态其实可能不如指数化持有公司组合的心态。因为巴菲特鼓励散户长期持有指数基金,博格也鼓励散户长期持有指数基金,重点是长期持有,不是交易。巴菲特和博格都看好指数基金,而不看好场内交易的指数基金,原因是很简单,场内交易的指数基金太方便了,摩擦多了,费率多了,得不偿失,还不如到场外买指数基金。而且,现在很多文章是不是鼓励指数基金做网格、趋势和波段交易?做网格、趋势和波段交易是不是很符合人性的某些弱点?从炒股到炒基金,似乎有那么一点点的区别?而本质的相同点和本质的区别是什么?选时不如选股,如果总是在炒总是在选时会得到什么?如果什么都不做,长期持有场内指数基金的,也是少数,而能成功的投资者是能反人性的弱点的,也是少数。第三,现代社会什么都讲究个性化,即DIY定制。选标的比选时重要,DIY定制选好标的,做好重要的事情,做好资产配置而不是选时,更接近投资的本源。自己做自己的指数基金经理,更利于个性化的投资方案。

选择好的标的,好公司、好行业、好价格、管理层好,成长好、现金流好、分红好、存货应收账款和资产负债率等财务指标好等等;主动基金的基金经理水平好,被动基金可以忽略基金经理,跟踪指数的业绩要好,基金费率要低等等。内容远不止这些,重点是要多分析,不要陷入误区。如近期效应误区。比如,近五年的基金排名,2018年末很多投资者看到了基本面50指数遥遥领先,比红利类和价值类的指数高,也比央视50指数高。然而到了2019年末的近五年的收益,基本面50指数已经落后于央视50指数了,有2019年落后的因素,也有之前领先的因素。基本面50指数的近五年收益也掉到了红利类和价值类的指数收益区间,2019年涨幅基本相同,可是之前的涨跌幅掉出了统计区间之外。结果,近五年的收益基本面50指数变得平庸,央视50指数成了近五年的收益领先的指数。2019年初我选择了央视50指数,2020年初我不会因为央视50指数近五年的收益遥遥领先,认为后面央视50指数会面会飞到天上的。指数至少统计十年以上,也有说至少统计几十年以上的。这需要多读美国经典的投资书籍,多做思考。

2019年验证了指数化的组合,在能力圈里面集中策略,分散数量,是可以跑赢普通宽指的。2019年5月份成立了齐风股韵俱乐部,与资深价值投资的朋友们交流。2019年11月份有朋友介绍了宽客量化俱乐部,策略基金也是量化提取因子,怎么样用量化提取的这些因子工具进行配置,是投资者需要研究的。2019年里面还到了北京与基金公司进行了交流。总之,在与各界资深投资者和投资沙龙交流中,学习到了不少知识,学习到了不少技能值得慢慢探索和研究。

2020年的资产配置还是以接近满仓为主,会考虑把整体仓位维持在九成左右,进可攻,退可守。香港市场2018年底触底后没怎么上涨,可以考虑多配置一些香港市场的指数基金。行业方面,消费行业、信息行业是好行业,估值不低不高,如果高了,也会把央视50指数的估值推高,届时可以考虑配置基本面50指数。红利类和价值类指数2019年受周期行业的拖累,收益很低,2020年会好些,不会再落后白马指数那么多。

2019年上半年沪深市场反弹后,没怎么做定投。现在香港市场仍然低估,在成长好的行业中,不像2019年如信息技术行业那样有确定性的相对低估的机会。香港市场仍然是机会,可以上车。如果增量部分上车不了,放到货币基金和债券基金的储备池里慢慢等,除非增量资金很大,否则不考虑上车做资产配置。这样,进可攻,退可守,利于好好的长期持有存量资产配置组合。

总之,我的投资体系是在低估和成长中做平衡,在增量和存量之间做平衡,在各种策略因子之间做平衡。低估、成长、策略集中、数量分散,多种策略因子并用都是基本面类的策略组合,计划、把握好、做好资产配置和定投。知行合一、做能力圈范围内的事情,多多探索研究。

最后,祝投资者们在新年里面投资顺利!2020年收获满满!

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号