-

2020年第一篇文章:中科创达:车联网与物联网应用层开拓者,未来成长空间巨大

操盘手涛哥 / 2020-01-01 13:59 发布

我们认为,在 5G 新技术推动下,智能终端有望逐步多样化、量产化、智能化。在这一过程中,中科创达作为底层操作系统 OS 开发商,有望迎来相关产品的规模化量产。

1、5G 有望迎来商用,消费电子有望迎来新一轮增长,公司传统手机业务或将迎来增长拐点。

2、L3 智能驾驶有望逐步进入量产阶段,公司智能驾驶座舱产品有望逐步进入规模化量产。

3、AIOT 产品线逐步丰富,在 AI+5G 技术持续推进下,公司相关产品有望迎来规模化的需求。

中科创达成立于 2008 年,是移动智能终端操作系统提供商,产品技术涵盖应用程序框架、底层架构技术、中间件技术、软硬件结合技术、元器件认证及图形图像处理等。2015 年,公司成功上市,并实施 2.0 转型战略,即从以收取技术开发服务费为主的盈利模式升级为以销售产品和 IP 为主的盈利模式。在 2.0 战略下,公司通过持续研发投入,不断拓宽主营业务覆盖领域,从智能手机向智能车载及以无人机、VR、机器人、IP Camera 为主的智能硬件渗透。

公司坚持“技术+生态”的平台发展战略,积极推动自主创新。技术方面把握“万物互联+人工智能”的趋势,加强智能视觉、智能语音、安全等智能中间件技术,通过研发形成规模效应。生态方面与产业链中领先的芯片、终端、运营商、软件与互联网以及元器件厂商合作推动智能操作系统技术发展。如与高通、英特尔、微软等企业分别运营多个联合实验室进行技术创新,与 Arm、高通等分别成立合资公司提供创新平台等。

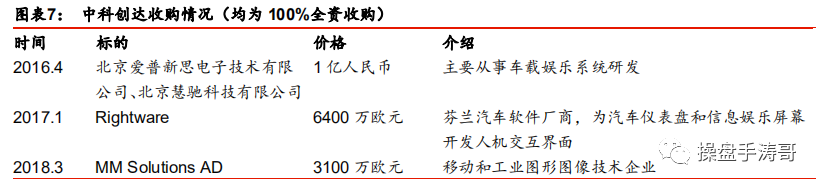

中科创达发展史上有过三次重大收购,在智能汽车领域,全资收购了从事车载娱乐系统研发的北京爱普新思电子技术有限公司、北京慧驰科技有限公司以及芬兰汽车软件厂商Rightware。在视觉技术领域,公司全资收购了海外图像视觉技术公司 MM Solutions AD,该公司成立于 2001 年,在图像处理算法、画质调校等方面技术领先,超 60 款智能移动终端及超 5 亿台智能手机摄像头成像单元均采用了该公司的相关技术。公司通过收购加强了视觉技术及车载系统的技术积累。随着计算机视觉技术在汽车、物联网、手机的应用逐渐增加,公司通过技术方面的提升推动产品革新,或拉动业绩进一步增长。

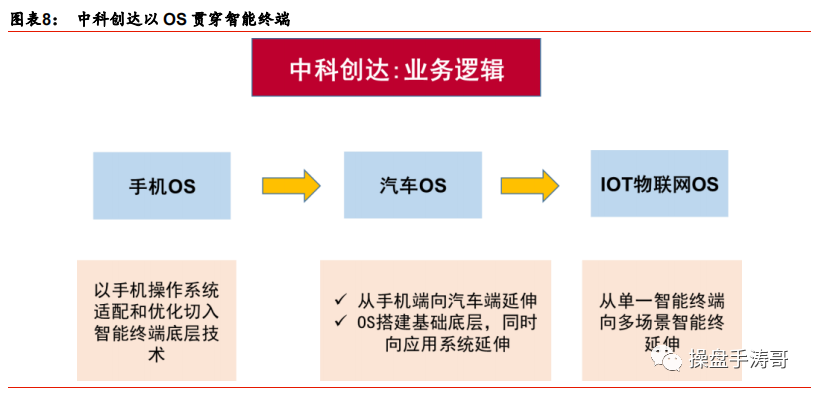

中科创达核心技术壁垒的搭建是随着自身业务的发展逐步确立起来的。中科创达成立之初,深耕的领域就是针对智能手机做操作系统的适配和优化。目前,中科创达已经在移动智能终端、汽车电子、物联网等多个应用场景都进行了业务布局。在这几个细分领域中,公司通过操作系统底层技术进行切入,具备了向应用场景和其他产品延展的机会。

中科创达的核心底层技术是操作系统,该技术也是贯穿公司其他业务的核心基础。而中科创达发展至今,在此基础上也同样做了其他相关技术的延伸。这些技术延伸的路径,也能够反映出公司在业务发展逻辑和战略布局方向。我们认为,中科创达技术延伸的方向:从底层向应用层延伸,从手机端向其他智能终端延伸.

一、智能网联汽车业务高增长

1、中科创达自 2014 年开始布局车载业务。期间通过数次合作以及并购加强公司的车载业务。2015 年,公司通过对车载系统厂商北京爱普新思和北京慧驰科技的 100%股权的收购,进一步加大车载业务拓展力度。2016 年底,公司收购汽车用户界面设计工具和嵌入式图形引擎软件产品供应商Rightware Oy,以提高公司在智能车载领域的综合服务能力和盈利能力。2016 年至 2018 年汽车业务收入复合年均增长率高达 146%。汽车业务收入在公司业务收入中的占比亦逐年提升,由 2016 年的 5.5%,提升至 2018 年的 19.1%。

2、2016 年 4 月,中科创达收购北京爱普新思电子技术有限公司和北京慧驰科技有限公司 100%股份,慧驰科技、爱普新思为同一最终实际控制人下的汽车前装市场信息娱乐系统研发的独立设计和销售公司。

3、2016 年 12 月,中科创达以 6400 万欧元收购芬兰赫尔辛基的 Rightware Oy。Rightware 是全球领先的汽车用户界面设计工具和嵌入式图形引擎软件产品供应商。公司主要从事 UI 引擎开发,产品主要用于汽车中控仪表盘。其最初的业务方向是为手机、平板等一切含嵌入式智能系统的设备提供人机交互解决方案。而后,开始转战智能汽车领域。Rightware 在车载系统领域同多家大品牌有合作,比如 Audi、BMW和 Benz 等

2019 年,中科创达在汽车驾驶舱以及内部娱乐系统推出了多个产品,包括了 Kanzi forAndriod 的解决方案,自动化测试架 Auto Runner,以及智能驾驶舱 3.0 解决方案,中科创达顺应智能驾驶舱发展趋势全球首发基于高通骁龙 SA8155 平台的“一机多屏多系统”融合嵌入式 AI 的智能驾驶舱 3.0 解决方案,为汽车厂商和 Tier1 提供了全新一代的智能驾驶舱生态平台,加速智能汽车的上市时间。

智能驾驶舱 3.0 解决方案还融合了人脸识别、语音识别等中科创达人工智能技术,并针对高通芯片平台进行深度优化,为最终消费者带来更加智能化、个性化、情感化的人机交互体验。通过驾驶者的身份和情绪识别,智能驾驶舱可根据驾驶员的状态推荐相应的主题界面和 3D 动效,给用户带来绝佳的视觉体验;通过语音识别控制导航、蓝牙电话、音乐播放,真正意义上释放驾驶员双手,让智慧出行更安全。

二、物联网市场快速增长,公司提供 AIoT一体化方案

司重点布局智能摄像头、机器人、无人机、VR 等消费物联网方向,提供“核心计算模块 SoM+操作系统+算法+SDK”的一体化解决方案。公司智能硬件业务主要围绕 TurboX 智能大脑平台以及 TurboX Cloud 云平台开展,可为客户提供“核心计算模块 SoM+操作系统+算法+SDK”的一体化解决方案。目前公司产品广泛应用于智能摄像头、机器人、无人机、VR 设备和智能音箱等消费物联网领域,典型产品包括百度智能音箱、微鲸 VR 设备、零度智控 DOBBY 无人机等。公司智能物联网业务主要以商品销售为主,毛利率低于汽车和手机业务。

智能摄像头市场高速增长。公司智能摄像头在家用、汽车、智能监控等领域均有应用,根据 IDC 统计,我国智能摄像头 2018 年出货量接近 970 万台,同比增长 64.1%,随着智能摄像头更加广泛的与其他产品进行形态融合,应用场景将不断拓展,未来仍将保持较高增速。

智能音箱持续高速增长。智能音箱作为 AI 语音交互助手的载体之一,承担着智能家居“入口”功能。根据Strategy Analytics 发布的全球智能音箱市场报告显示,2019Q2 全球智能音箱出货量同比增长 96%,达到3030万台,随着巨头推动以及消费者对智能音箱认可度不断提高,智能音箱销量继续维持高增长。

扫地机器人市场仍将保持快速增长。公司机器人领域主要客户为扫地机器人厂商 JVC、优必选等,2017年我国扫地机器人销售额达 56.7 亿元,同比增长 33%,销售量达到 396.9 万台,同比增长 29.3%。城市化进程带来的快节奏生活使人们家务劳作时间减少,同时,老龄化的人口结构使得人们对家务机器人的刚性需求愈加明显,预计 2017-2020 年我国扫地机器人市场的零售额仍有望保持 20%以上的复合增速。

三、手机业务有望在 5G 时代迎来新增长

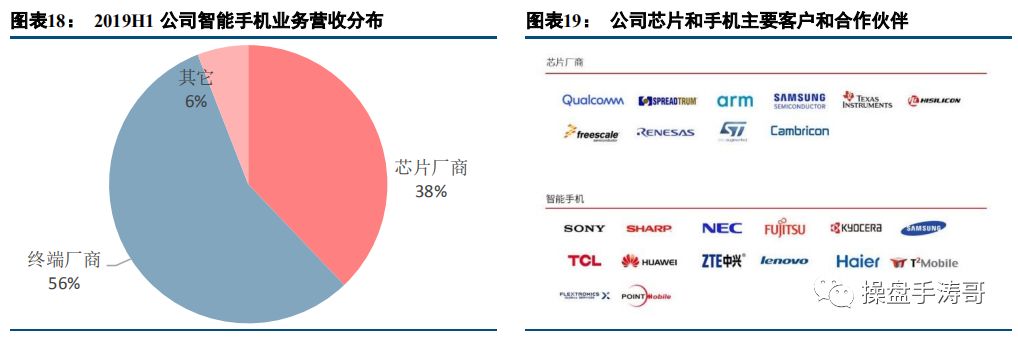

在芯片领域,公司可以提供基于芯片底层的全栈操作系统,客户包括高通、华为、ARM、Intel、展讯、三星、瑞萨、TI 等,今年上半年来自于芯片厂商的收入为1.72 亿元,同比增长 33.87%。在终端领域,公司具备从操作系统内核、中间件到上层应用的全面技术体系,客户包括华为、OPPO、VIVO、小米、三星等,今年上半年来自于终端厂商的收入为 2.56 亿元,同比增长 15.11%。

随着 5G 手机逐渐落地,将迎来新一轮换机潮,智能手机的技术变革意味着终端厂商将加大研发投入,公司作为技术研发型企业有望受益。目前华为、三星、小米、OPPO、vivo、中兴天机等移动终端厂商已纷纷推出5G 手机。根据 IDC 预测,2019 年全球 5G 手机将开始渗透,出货量为 670 万部,渗透率为 0.5%。随着 5G网络逐渐健全、终端产品选择增加、价格下调,全球 5G 手机将在 2020-2023 年加速渗透,2023 年 5G 设备出货量有望超 4 亿部,渗透率可达 26%。技术的变化意味着终端厂商将加大研发投入,公司核心技术涵盖 5G通信协议栈,并率先推出搭载高通骁龙 X55 5G 调制解调器的人工智能开发套件,未来有望持续受益 5G 手机出货量的增长

四、智能操作系统领导者

公司是全球领先的智能操作系统产品和技术提供商,“技术+生态”的平台发展战略拓展性强。公司致力于

提供智能操作系统产品、技术及解决方案,主要应用领域包括智能手机、智能汽车和智能物联网等。公司坚持“技术+生态”的平台发展战略,在智能操作系统和人工智能等核心技术方面持续投入,其通用技术可在多厂家、多领域适用,从而形成较强的规模效应,公司又提供差异化产品,形成其独特的核心竞争力。其次,通过与产业链中的芯片、终端厂商开展紧密合作,公司可实现垂直整合,形成强大的生态,不断提高客户粘性。

公司成立于 2008 年,由智能系统软件业务起家,主要覆盖手机、平板电脑、智能电视操作系统的开发及服务,并在 Android、Linux 系统领域积累了大量经验,同时公司与高通、展讯、Intel等移动芯片厂商建立了长期合作关系。2014 年起,公司开始向智能汽车、智能物联网领域转型,2015 年公司上市,相继收购了慧驰科技、爱普新思、Rightware 及 MMS 等公司,并建立了全球化的技术支持和营销网络。

五、盈利预测与风险提示

我们预计公司 2019-2021 年分别实现营收 19.61 亿元、26.77 亿元、37.13亿元,实现净利润 2.46 亿元、3.38 亿元、4.34 亿元,分别同比增长 50%、38%、28%;EPS 分别为 0.61、0.84、1.08 元,对应 PE69、50、39 倍。可比公司 2019 年市盈率为85 倍,考虑到公司 5G 时代有望迎来加速发展,给予公司一定的市场溢价机会。

风险提示:

1)由于终端、网联汽车技术发展太快,公司创新速度无法跟上行业发展造成业务增长放缓风险

2)中国终端市场逐步饱和,人力成本上升导致中国区收入逐步下降可能会造成手机业务下滑风险

历史文章:

新能源领域

消费电子

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号