-

MIM工艺龙头,市场潜在空间巨大

操盘手涛哥111

/ 2019-11-29 14:56 发布

/ 2019-11-29 14:56 发布

公司基本面:

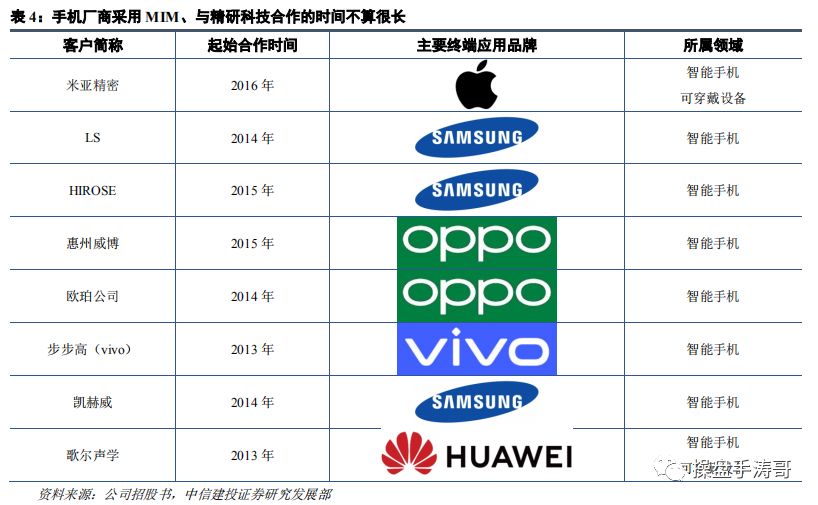

精研科技主要为智能手机、可穿戴设备等消费电子领域和汽车领域提供高复杂度、高强度的 MIM 零部件产品,产品涵盖摄像头支架、装饰圈、穿戴设备表壳、表扣、汽车零部件等,最终应用于苹果、OPPO、VIVO、三星等国内外知名消费电子和汽车品牌。

MIM 以金属粉末+粘结剂为原料,是一种采用“成形+烧结”的方法以较低成本生产复杂零部件的近净成形工艺。MIM 工艺从喂料的制备、到注射成型、到脱脂、再到最后的烧结,全流程中包含了大量的 know-how,比如喂料的均匀性、注射成型的环境、脱脂的时间长短、烧结收缩性的把控等等,工艺难度高,批量生产出高品质的 MIM 产品十分不易。

MIM 符合消费电子精密化、高端化的发展趋势,对于复杂零部件MIM 工艺极具优势——近净成形、几乎不产生废料,复杂的零部件仅需提升模具的复杂程度即可、批量生产下可显著降低成本。MIM 目前在手机行业中正处于逐步被认知和应用的阶段,可预见的是,未来可能有越来越多的零部件改用 MIM 工艺,MIM 在手机领域渗透率持续提升、市场规模持续增长可期。

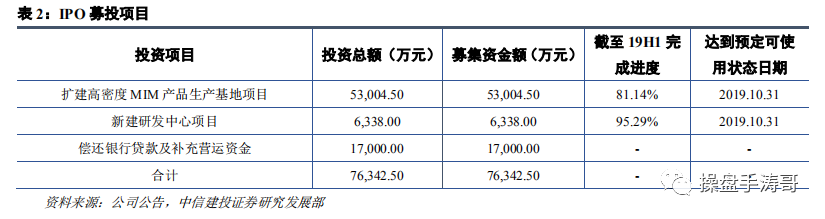

公司上市募集资金 7.6 亿元,主要用于扩产和研发中心项目建设,截至 2019H1,扩产项目完工进度 81%,研发中心完工进度 95%,预计至 2019 年 10 月 31 日能全部达到预定可使用状态。

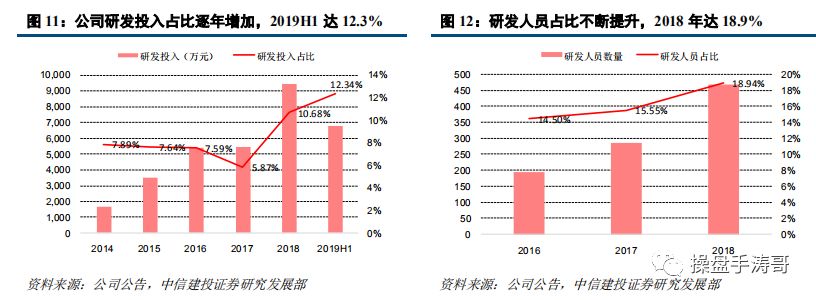

公司研发投入保持在较高水平,2018 年研发投入占比 10.68%,同比提升 4.81pct,主要是由于 2018 年公司销售收入略有下滑,但继续加大研发投入,截至 2018 年年末公司研发人员 470 人,占总员工人数的18.94%,同比提升 3.39pct。2019H1 研发投入占比继续增长至 12.34%,公司成立了传动事业部和散热事业部,分别对精密传动机构和 5G 终端散热板块进行研究,并已配备相应的专业人才和设备,具备量产能力,进一步拓展业务范围。

行业状况:

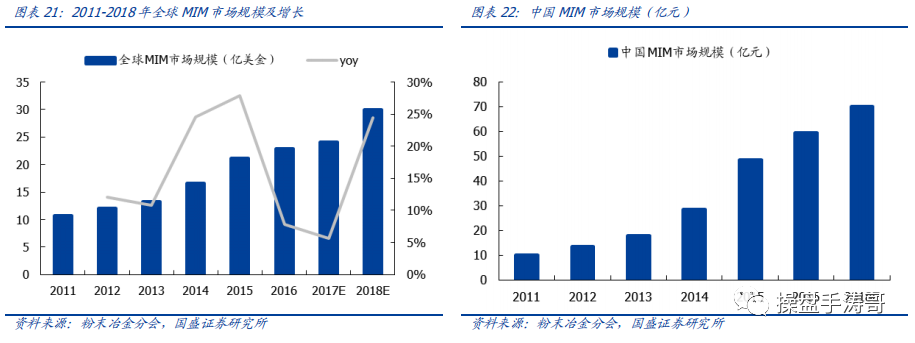

根据中国钢结构协会粉末冶金分会的统计,全球 MIM 市场 2015 年达到 137 亿人民币,2010-2015 年年复

合增长率达到 17.4%;我国的 MIM 市场 2015 年市场规模近 50 亿,占全球比重的的 35.2%,2017 年全国MIM制品总销售额超过 54 亿元人民币,同比增长 10%-15%。

行业格局来看,第一梯队的 MIM 企业收入规模为 2 亿元以上,企业数量不超过 10 家,分为综合性企业和专注于 MIM 产品两类企业,前者主要包括富士康集团、台湾晟铭电子、中南集团等,后者包括精研科技、上海富驰高科技有限公司、广州永联等;第二梯队的 MIM 企业收入规模在 5000 万元以上 2 亿元以下,企业初步形成规模化生产能力,通常客户数量较少,主要为国内品牌企业配套 MIM 零部件产品;第三梯队的 MIM 企业收入规模在 5000万元以下,主要承接第一、二梯队的外发订单或部分小规模客户订单,因此在行业竞争中处于弱势地位。

MIM 符合消费电子精密化、高端化的发展趋势

智能手机、笔记本电脑等消费电子产品,内部结构都是向着精密化、轻薄化的趋势发展,各部件需要做得越来越紧密,为电池容量的扩容提供可能,MIM 工艺成为最佳选择之一,这是 MIM 未来持续发展的主要驱动力。MIM 技术的优势在于近净成形、几乎不产生废料,且复杂的零部件仅需提升模具的复杂程度即可、批量生产下可显著降低成本

目前 MIM 主要应用于中高端手机,低端机型应用较少主要是由于低端机型内部结构设计简单,用不到复杂零部件,而随着消费升级手机 ASP 提升,高端手机市场成为手机厂商必争之高地,一方面高端机型的增长会拉动MIM 的需求,另一方面低端机型的内部结构的设计升级也会进一步延伸 MIM 的使用场景。根据Counterpoint的数据,相较于 2017 年,2018 年 ASP 在 150$以下的中低端机型销量占比下降了 11pct(从37%降至 26%),而150$-250$区间的销量占比提升 7pct,最高端的 800$以上的高端机占比则从 1%提升至6%。对于手机厂商而言,苹果、OPPO、VIVO 等也是在最近这些年才开始采用 MIM 工艺,MIM 正处于被手机厂商逐步认知和应用的阶段;可预见的是,未来越来越多的零部件可能改用 MIM 工艺,MIM 在手机领域渗透率持续提升、市场规模持续增长会是一个趋势。

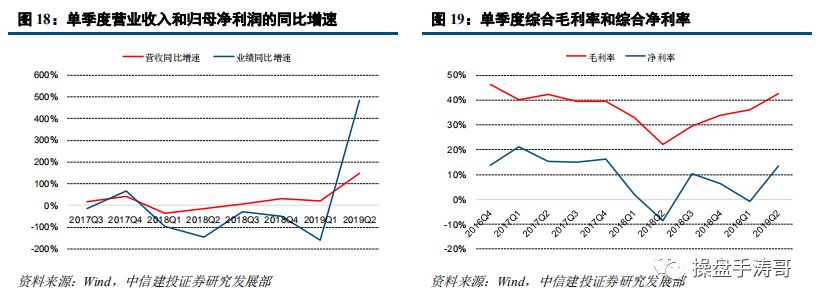

2019 是业绩拐点之年

历史上公司收入和业绩保持较快增长,2018 年出现调整主要是由于客户转换,公司管理层在对市场进行调研后预见到穿戴市场格局可能发生变化,主动对客户结构进行调整,fitbit 之前一直是公司的第一大客户,但 2018年公司来自于 fitbit 的收入大幅减少,对全年销售收入造成较大影响,开工率的不足也导致综合毛利率和净利率大幅下降,2018Q2 是最低点,毛利率仅 22%、净利率-8.6%。但来自苹果收入的大幅增长在很大程度上弥补了fitbit 的下降,所以 2018 全年营收仅小幅下滑 4.33%。苹果订单从 18 年下半年开始放量,所以从单季度的财务数据看,2018Q3 开始营收重回增长;毛利率逐渐爬坡恢复后,2019Q2 业绩也开始重回增长,经历了客户切换的阵痛期后,2019 年将是公司业绩拐点之年。

2019Q2 业绩和毛利率大幅提升的一个重要原因是公司为 OPPO 和 VIVO 的可升降摄像头供货,产品主要包括可升降机构的外壳、内部核心零部件等 MIM 产品。随着手机向全面屏的发展,前置摄像头出现了内嵌式可升降的结构设计,犹以 OPPO 和 VIVO 的应用最为典型,二者的第一部带可升降摄像头的机型分别是OPPOFindX 和 VIVO NEX,于 2018 年下半年推出上市;随后 OPPO Reno、K3 以及 VIVO X7、S1 等机型也进行了装配,在 2019 年上半年集中上市,OPPO 和 VIVO 的可升降摄像头订单预计将对今年业绩产生积极影响。

股权激励进一步确认,业绩超预期!

2019 年 4 月,公司发布股权激励草案,拟授予 80 万股股票,占激励计划草案公告日公司总股本的 0.91%,目前首次授予的限制性股票已授予完成。2018 年公司扣非归母净利润仅 3336.23 万元(同比-78.36%),首次授予的限制性股票解锁考核目标是 2019 年不低于 6000 万、2020 年不低于 8500 万元、2021 年不低于 1.2 亿元。

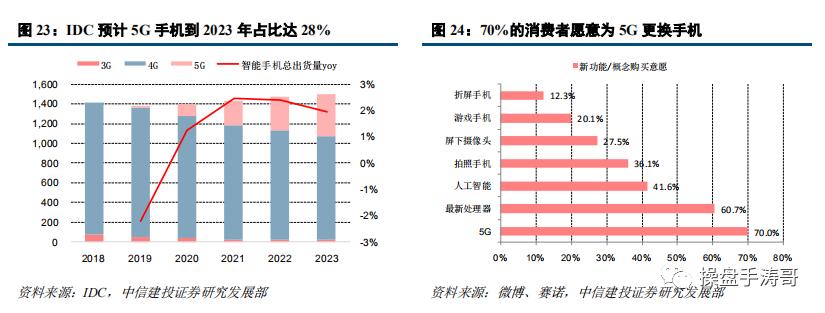

5G 带来较为可观的智能手机换机需求

全球智能手机自 2017Q4 开始步入负增长周期,2019Q2 智能手机销量 333.2 万部,同比仍下滑 2.3%;同时受到智能手机创新不足的影响,消费者换机周期不断拉长,根据微博和赛诺的统计数据,以最近三年每年 12 月的换机数据为样本,2018 年 12 月换机的群体中 42.8%的消费者手机仅使用了 1 年,相比 2016年下降1.2pct,47%的使用期为 2 年相比 2016 年提升 3.3pct,新款上市即换手机的消费者占比 2.8%相比 2016年下降 2.5pct。

而随着 5G 手机、折叠屏手机的推出,智能手机将迎来一波换机潮,有望引领行业重回增长轨道;智能手机类产品占公司营收比重的 80%以上(2019H1),手机市场的回暖是支撑公司持续增长的重要逻辑之一。

可折叠手机颠覆了传统手机的机械结构,将极大推动手机结构的革新,诞生新的精密零部件需求。比如转轴件应运而生,其具有体积小、结构复杂等特点,MIM 工艺是一种比较适宜的解决方案之一。

可穿戴设备行业发展前景广阔

2013-2014 年是可穿戴设备行业发展的元年,Apple Watch 于 2014 年 9 月发布,2015 年可穿戴设备出货量实现数倍以上的增长,随后步入稳定增长的阶段。根据 IDC 的数据,2018 年全球可穿戴设备出货量达 1.722 亿台,同比增长 27.5%;作为智能手机的配套产品,可穿戴手表、手环、耳机目前的渗透率仍比较低,未来可发展空间巨大。

公司 fitbit 客户切换后,苹果成为可穿戴业务第一大客户,苹果于 2016 年推出 Airpods 无线耳机,若将无线耳机纳入可穿戴的统计范围,苹果毫无争议是全球可穿戴设备领域的第一,2018 年全年出货量 4620 万台,同比+39.5%,市占率 26.8%

汽车业务蓄势待发

汽车行业是 MIM 的另一大应用领域,对公司而言,汽车业务收入放在“加工服务及其他”中,目前体量不大。20 世纪 90 年代 MIM 开始应用于汽车零部件市场,MIM 作为一种无切削的金属零件成形工艺,可大量节省材料,降低生产成本,甚至减轻零件重量。一些形状复杂、双金属零件以及成组的微小型零件已经大量采用MIM 工艺生产,例如涡轮增压零件、调节环、喷油嘴零件、叶片、变速杆、齿轮箱、车锁、传感器、安全气囊、安全带调节器、点火开关、倒车档、活动车顶部件、助力转向部件等。根据公司招股书,每辆汽车的粉末冶金制品使用量,欧洲是 14 公斤,日本是 16 公斤,美国是 19.5 公斤,而国内只有 5 公斤左右,发展空间仍较大。

公司设立了汽车事业部,开拓了上汽通用等汽车类客户、以及博世联电、康斯博格等一批 Tier1 客户。汽车零部件产品较消费电子类产品的开发、验证周期长,因此短期不会爆发式增长,预计到 2020 年底之后逐渐体现,但汽车产品生命周期长、订单更为持续稳定,因此作为消费电子领域之外又一重要应用方向,公司将持续拓展客户、加大汽车 MIM 的投入。

盈利预测:

初步预计公司 2019-2021 年归母净利润分别1.47、2.39、3.52亿元,对应每股收益1.65、2.69、3.96元

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号