-

全球锂电池结构件绝对龙头,充分享受行业增长红利

操盘手涛哥111

/ 2019-11-29 12:40 发布

/ 2019-11-29 12:40 发布科达利成立于 1996 年,从便携式锂电池结构件和汽车结构件起家,扩展至动力电池精密结构件。15 年 CATL 成为公司锂电结构件第一大客户,预计目前占 CATL 结构件采购量 90%左右,同时成为亿纬锂能、欣旺达、中航锂电等优质电池厂的主供应商,在国内方形锂电结构件市占率接近 60%。并与海外锂电池厂商 LG 化学、松下、三星等达成长期合作,2020 年海外客户放量有望巩固公司锂电结构件全球龙头地位。

锂电池结构件为锂电重要材料,影响电池众多性能。锂电精密结构件主要包括电池外包壳、盖板、连接件和热管理系统部分元件等,影响电池的安全性、密闭性、能源效用效率等。对于方形结构件,通常盖板的价值远高于壳体,盖板上多达 10 余种,元器件,包括防爆阀等,决定电池的安全性能;壳体主要由铝锭冲压而成,要求其保持高度的一致性、稳定性,同时市场希望通过厚度不断减薄来降低结构件成本。

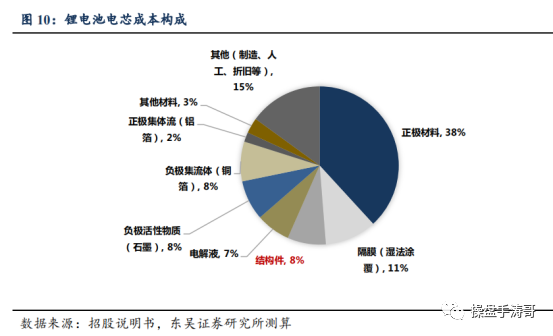

价值量占比电芯成本约 8%,接近电解液、负极。整体来看结构件平均价值量占电芯成本的 8%左右,成本占比与电解液和负极接近,是锂电材料中最被忽视的环节。

锂电精密结构件未来五年复合增速接近 30%

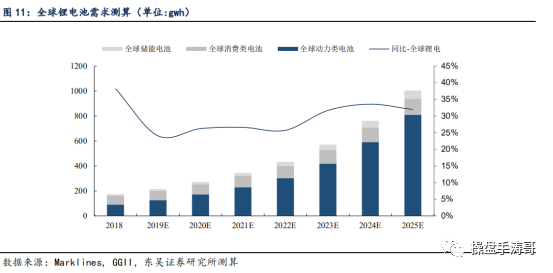

国内外电动化进程加速,全球动力电池需求未来三年复合增速 36%。国内市场 2019年双积分开始考核,从供给侧倒逼车企生产新能源汽车,加上外资品牌的投入加大,为消费的升级带来保障,将带动国内电动车市场持续扩张,未来几年国内电动车市场将持续增长,预计 2025 年国内电动车销量近800 万量,2018-2025 年复合增速 31%;海外市场排放标准趋严,车企押注电动车,新车型密集上市,全球电动化来临。我们预计 2025年全球新能源车销量近 1500 万辆,2018-2025 年复合增速32%。

方形电池长期主导局面确定,锂电结构件需求未来 5 年复合增速近 30%。2019 上半年国内方形动力电池装机电量 24.7gwh,市占率达到 82%,预计国内方形渗透率长期稳定在 80%左右的水平。海外动力电池市场因特斯拉-松下圆柱电池短期主导,目前方形电池海外市占率约 10%,预计未来五年海外市场软包和方形占比将逐步提升。仅考虑动力、储能市场,我们预计 19-21 年全球方形及圆柱电池锂电结构件市场空间为 65/82/104 亿元,同比增长 30%/26%/26%;其中国内市场规模为 39/49/61 亿元,同比增长 28%/26%/26%。

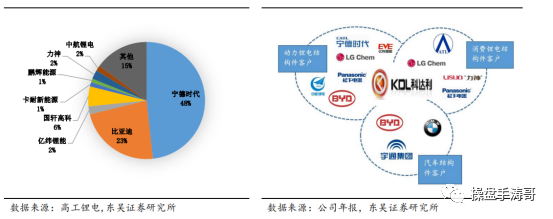

当前动力锂电结构件格局稳定,19 年龙头方形电池份额预计近 60%。下游动力电池行业集中度较高,19 年上半年前三动力电池企业装机电量市占率合计 75.9%,前十累计市占率 87.9%。结构件环节,龙头科达利早期绑定行业龙头,并逐步开发新兴潜力客户,市场份额稳定第一,技术和规模均大幅领先其余厂商。按 18 年国内锂电结构件市场规模 33 亿测算,科达利国内市占率接近 50%,且在方形结构件中份额更高,预计 2019 年科达利国内市方形结构件市占率进一步上升至 60%。

行业后入者综合能力难以匹敌。

1)高端设备采购和原材料开发紧缺,新进厂商难扩产。部分进口核心设备由采购端与供应商共同研发完成,采购商倾向与关键材料和设备的供应商签订独家供应协议。行业新进入者难以直接采购高品质设备,直接影响产品质量,从设备端和原料端提升了行业壁垒。2)认证周期长+前期开发投入大,短期后入者难有竞争力。精密结构件产品终端客户的品质和技术标准各不相同,一般需要近 1 年的开发,产能建设期 1 年,认证期 1-2 年,整体周期较长。而且前期的模具等开发成本较高,有一定资金壁垒,客户与供应商合作通常长期稳固。

3)规模优势加大工艺改进投入和成本摊薄下降。规模较大的先发者,单次模具生产对应订单额较大,摊薄开发成本。同时拥有更加宽裕的现金流投入工艺改善,持续拉开差距。

4)生产基地贴合客户,与客户形成长期绑定,其余竞争者难再就近建厂。我们预计,新进入企业要形成行业竞争力至少需要 2-3 年的时间,短期对龙头难形成有效威胁。

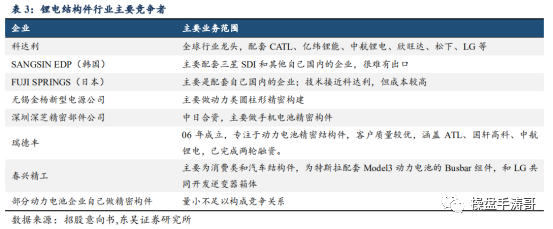

锂电结构件行业分层严重,龙头有望受益于全球化采购。动力结构件供应商主要集中在亚洲,欧洲基本没有配套企业。中国结构件供应商得益于动力行业发展较早,协同大客户加速技术开发和产能建设,目前国内龙头供应商在规模和成本上优势非常明显。近几年全球领先电池厂陆续推进中国工厂的建设,中国结构件供应商有望加速全球配套。

自主掌握设备+材料专利,科达利技术绝对领先。公司模具厂出身,自身对设备自动化认识深刻,与设备商共同开发专用设备提升开发效率,并签订排他协议,加筑行业中高端产品壁垒。同时公司与供应商镁铝公司共同开发原材料,自主掌握配方,产品的性能优异,强度好,可保证锂电结构件的一致性和轻薄要求。公司核心技术与工艺重点包括防爆技术、高低温状态下结构件密封技术、高强度摩擦焊接技术等,大大提高产品的安全性能,降低产品成本,满足下游企业的实际需求。总体来看,科达利结构件技术保持绝对领先,并通过上下游的技术合作不断提升中高端产品进入门槛,强化自身优势。同时从工艺角度,公司与大客户的长期磨合,工艺水平普遍领先同行 1-2 年。

公司研发投入大,专注中高端产品市场。科达利研发费用逐年高增长,18-19H1 研发费用分别1.07/0.51 亿元,同比增速 68.1%/93.1%。2019 上半年研发费用占营业收入比例约 4.4%,对比同行领先。2018 年研发人员数量达到 706 人,较上一年增长 17%,占比总人数 19.5%。公司专注中高端市场,技术壁垒较高,前期开发需要较高投入,但行业需求旺盛、客户群体稳定,利润水平也较高。

公司目前拥有专利 142 项,发明专利 19 项,其中日本 2 项、韩国 2 项、台湾 2 项、美国 1 项,实用新型专利 123 项,计算机软件著作权 3 项。公司核心技术与工艺重点包括防爆技术、高低温状态下结构件密封技术、高强度摩擦焊接技术等,大大提高产品的安全性能,降低产品成本,满足下游企业的实际需求,部分技术已经达到国际一流水平。

2016 年开始,CATL 成长为公司第一大客户,16-18 年销售额分别达到 5.73/7.35/10.38 亿元,占比科达利总营收的39%/51%/52%。17 年公司通过降价,用较大的成本优势,稳固了自身在宁德时代产业链中的地位,经过 3 年的技术和工艺磨合,双方深度绑定,合作关系稳定。同时科达利围绕宁德时代溧阳基地、宁德基地对应建厂,供货同步响应且降低运输成本,其他竞争者很难重新切入供应。预计科达利在宁德时代的采购份额占比稳定在 90%左右。

全面覆盖国内优质潜力电池厂,后续增长潜力大。公司注重客户分散避免客户集中的风险,积极开发覆盖国内优质电池厂商,目前是亿纬锂能、欣旺达、中航锂电、力神等主供。力神 19H1 装机电量 0.81gwh(方形 0.32gwh+圆柱 0.49gwh),同比增长 120%;亿纬锂能 19H1 装机电量 0.56gwh,同比增长 3%,其中方形装机 0.55gwh;中航锂电起量明显,19H1 装机 0.49gwh,同比增长 497%,以方形为主;欣旺达 19H1 装机 0.24gwh,全部为方形。

海外客户将放量,新增 LG 南京-特斯拉项目预计贡献 2 亿收入。海外方面,公司早期进入松下、LG 化学供应链并稳定长期供应,松下大连工厂是松下方形产能主要扩张点,由科达利一对一配套。同时公司今年有望新增 LG 化学南京-特斯拉上海项目配套,为明年公司新增长点。根据我们测算,一辆特斯拉对应的壳体、盖板、连接件的价值量约4000-5000 元。科达利独供壳体对应单车价值量约 2000 元,20 年目标产量 10 万辆,新增 2 亿收入,对应约 2000 万净利润。21 年预计一期满产达到 25 万辆/年产能,对应年收入约 5 亿元,对应净利润约 0.5 亿元。

产能--基地建设贴近客户,新产能与大客户同步放量

唯一做到基地布局贴近大客户,竞争者难再切入。公司目前各地子公司的布局及定位均体现了其本地化生产、辐射周边客户的战略部署。03 年设立上海科达利配套江浙沪一带的海外消费电池企业分支(07 年开始陆续拿下松下、LG、三星、日立);在西安和长沙的生产基地配套比亚迪、三星西安厂;为配套大连松下等动力锂电客户,公司设立大连科达利;惠州基地主要配套 CATL、亿纬锂能、比亚迪、欣旺达等。江苏溧阳基地根据客户扩产节奏稳步投产,主要服务宁德时代溧阳基地、LG 南京、中航锂电、无锡松下等。由此,公司在华东、华南、西部等锂电重点区域均形成了生产基地的布局。同时福建宁德基地规划中,计划配套 CATL 宁德基地。生产基地配套和分地域覆盖,有利于更快的获取客户需求,做到及时服务,并有效缩短交货周期、降低运输成本。

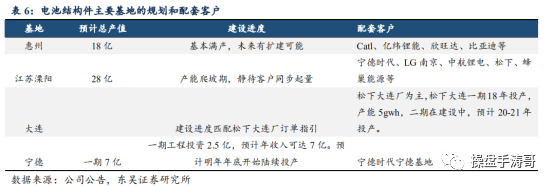

新产能扩张与大客户放量同步,四大动力锂电结构件基地目标百亿产值。目前公司动力锂电结构件产能主要集中在惠州、江苏、大连、宁德。目前利润来自惠州基地,17H1-19H1 惠州科达利上半年营收分别为 0.23/2.84/6.62 亿元,18H1-19H1 同比增长1135%/133%;净利润分别-0.03/0.12/0.67 亿元,18H1-19H1 同比增长 466%/440%,若满产产值预计可达到 18 亿,未来仍有扩产可能。溧阳基地目前产能利用率低,仍亏损,19H1 营业收入 1.35 亿元,同比增长 636.0%;净利润-0.09 亿元,同比下降 114%。溧阳基地主要配套宁德时代溧阳基地,后续将为公司最大的利润增量来源。宁德溧阳过半产能已经投放,预计下半年放量,另外时代上汽 8 条产线已经投产。预计江苏基地产值打满 25 亿以上,20 年将大幅放量。大连基地建设之中,主要配套松下大连工厂,大连工厂为松下扩大方形电池产能的主要基地,科达利基地建设与客户订单保持同步。另外宁德基地开始启动,主要配套 CATL 宁德基地,一期工程投资 2.5 亿,预计年收入可达 7亿。

预计 19H2 开始放量,后续客户规划空间庞大。惠州基地19H1 产能利用率接近 80%,预计下半年可以满产,年产值可达 18 亿。溧阳基地产能正在爬坡,19 年中开始批量出货,预计下半年跟随客户放量。宁德时代溧阳一、二期合计产能预计 8-10gwh 目前已经投产,19H2 开始爬坡,三期预计 20 年下半年达产。时代上汽溧阳基地 8 条产线预计 19 年中全部投产。中航锂电常州基地,目前产能约 9-10gwh,预计 2020 年底完成三期建设新增 2.5gwh 产能。LG 化学南京厂预计 19 年底投产 10gwh,2023 年全面达产 32gwh,目前已经获得特斯拉上海工厂订单,有望在 2020 年加速产能投放。大连工厂全部供应给松下大连厂,大连一期 18 年投产 5gwh,二期在建设中,预计 20 年底投产。宁德工厂方面,科达利一期预计 20 年底投产,年产值可达 7 亿,主要配对宁德时代,目前宁德湖东基地产能约 20-25gwh,募投项目湖西一期、二期预计新增约 25gwh 产能。

盈利预测

考虑到公司深耕锂电结构件领域,有着深厚的技术领先优势及强大客户基础,全球锂电结构件行业龙头地位稳定,深度绑定宁德时代,全面覆盖国内优质电池厂,海外客户订单放量在即,将带动产能利用率和盈利能力同步提升。

我们预计公司2019-21年净利润为2.09/3.39/4.49亿元,增速为154%/62%/33%,EPS为 0.99/1.60/2.14 元,对应 PE 为 31x/19x/14x。我们给予公司 2020 年 30 倍 PE,对应目标价 48 元,

风险提示

1)产品价格存在下降风险,对公司毛利率水平造成冲击。近几年新能源汽车市场迅速发展,市场竞争日趋激烈。锂电结构件作为新能源汽车核心部件之一,电池企业可能受补贴退坡压力下,可能希望下游材料厂进一步降价,锂电结构件市场平均价格存在进一步下调风险,压缩了公司的盈利水平。

2)原材料价格不稳定,较大波动可能对经营产生影响。原材料成本在整体成本中占比较高,原材料价格波动将会直接影响各板块的毛利水平。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号