-

借钱不求人,但不是什么钱都能借!这里有一份借贷产品全解

星图金融研究院 / 2019-11-11 09:20 发布

时至今日,借贷已经成为当代社会生活的常态。从购房购车、消费旅游,到教育装修,越来越多的民众通过向金融机构借贷的方式来解决资金缺口,但是,面对着市场上琳琅满目的借贷产品,应该如何选择呢?

一

贷款产品的优选方法

在实际生活中,每个借款人的需求和场景都存在着差异。有的人可能看重更高的借款额度,也有人注重更快的放款速度,还有人关注更低的费用成本,如此,不一而足。

那么,如何根据需求去选择相应的贷款产品呢?

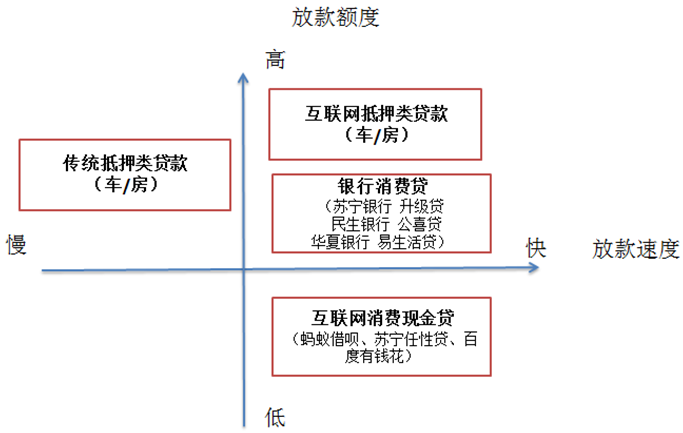

在此,结合放款速度和放款额度两个维度,进行分析,并给出参考答案:

1、对于放款速度和额度都有要求的借款人,可以优先考虑银行消费贷和互联网抵押类贷款。

(1)银行消费贷,为银行发放的一类消费型纯信用贷款,基本上属于普通消费者能够借到的额度最高、速度最快、利率最低的信用贷款。

在额度方面,银行消费贷一般在30万(普通消费者信用贷款的上限)以内,根据客户的信用质量有所差异。

在放款速度方面,银行消费贷产品采取线上线下申请相结合,审批速度较快。以苏宁银行的升级贷为例,支持手机App申请,最快当天能够出贷款审批结果;同时,因为采取预授信模式,只要客户通过审批,被给予了一定授信额度,即可在授信期间(一般为1-3年)内,随时获得资金,如此也使得放款速度非常快。另外,因为属于银行贷款,此类贷款的利息费用相对较低,年化利率一般在6%-7%。

需要说明的是,银行消费贷的门槛往往比较高。除了要求没有征信记录的瑕疵以外,还要求借款人有长期稳定的职业经历(最好在知名企业)和可观的薪资,可以长期追溯(三年以上)的社保流水等等。所以,虽然每个人都可以申请银行消费贷,但是能否申请到自己预期的授信额度,就要看自己的征信记录表现了。

(2)互联网抵押贷款,更加灵活,但成本较高。有多灵活呢?可以从以下一些产品形态来直观感受:

A.房屋/车辆二次抵押。传统的房贷和车贷属于一次抵押,如一个200万的房子,首付三成60万,贷款140万,那么此次贷款属于一次抵押。假设还了几年,贷款只剩下了100万,那么房主手中的房屋价值也有100万,在这种情况下,房主可以用手中100万的房屋价值,向互联网贷款机构申请二次抵押贷款。车辆也可以进行类似的操作。

B.车辆抵押开回。与房屋类不动产不同,车辆作为动产,难于管理,一般采取封存的形式实现质押,如此可能影响到车主的正常使用。很多互联网金融平台,可以灵活到,在抵押的车辆上装一个GPS定位装置,允许客户开回继续使用。

当然,天下没有免费的午餐,更加灵活的借款形式,意味着金融机构也会收取一个较高的服务费率,急需用钱又无法通过银行消费贷借钱的人可以考虑一下。

2、对于额度要求不高的借款人,互联网消费现金贷是个不错的选择。

互联网消费现金贷,是由互联网金融平台通过在线方式进行审批和发放的一种纯信用现金贷。常见的互联网消费现金贷包括苏宁任性贷、蚂蚁借呗、百度有钱花,等等。

这些产品最大的特点是科技性——包括人脸识别、大数据风控等一系列风控措施被引入到申请过程中,客户只需要通过手机App,即可简单便捷地申请授信额度。审批效率高也是此类产品的突出特点,如苏宁任性贷从申请到审批,最快三分钟可以反馈结果和获批额度。

不过,互联网消费现金贷的授信额度存在一定限制(一般5万元左右,超过10万元比较困难),因为,纯互联网形式的风控审核与放贷技术仍然在探索和发展过程中,大额的放款由于风险较大,一般不为互联网金融机构所接受。即便互联网金融机构有一些大额的授信产品,也往往采取邀请制,只有特别稳定优质的客户才有可能被给予大额的授信。另外,互联网消费现金贷的费率略高于银行消费贷,但准入门槛比银行消费贷低一些。

值得一提的是,互联网消费现金贷一般采取预授信模式,用户可以提前申请获取授信额度,这样需要用款的时候可以更加从容。

3、对于买车买房这一类特定的人群,用得最多的还是传统的房/车抵押贷款。

(1)房屋抵押贷款。房屋抵押贷款一般向银行申请,审核较慢(一般需要1到2个月),但额度非常大,对于很多借款人来说,可能是这辈子能够贷到的最大的一笔款项。在利率方面,也是非常低的。2019年10月8日,房贷新政出台。有关新政对于房贷利率的影响,欢迎参考笔者的另一篇文章《房贷利率新政落地,你家的房贷利息会涨多少?》。当前的房贷利率在年化5% 到 7%之间。建议借款人首先使用住房公积金贷款,若使用商业贷款,也可以多咨询几家银行,货比三家。

(2)车辆抵押贷款。这里的车辆抵押贷款,特指首次购车时申请的贷款(与前面介绍的,互联网汽车抵押贷款相区别)。此类车贷一般由银行或者各家汽车厂商旗下的汽车金融公司(如宝马金融、奔驰金融等)来发放,属于比较经济适用型的一类贷款。

二

给借款人的几点建议

相信你已经注意到,以上产品中,除了抵押类借款,往往采取预授信的模式——即客户先通过申请审核,获得相应金融机构的一定授信额度,然后在授信期内(一般为1到3年),根据实际用款需求,获得贷款。

因此,借款人在平时尚无借款需求的时候,就可以向金融机构申请授信,到真正用款的时候,可从容使用授信额度。

之所以这么建议,主要有以下三点原因:

(1)用款时间不确定:每个人的用款需求存在一定的不确定性。可能是突发意外或者疾病急需用钱,也可能是遇到很合适的一个商品(房子/首饰)。如果因为资金不足,错过了治疗或者购买是非常可惜的事情。如果当事人能够提前拿到一些授信额度,即使遇到紧急用款的情况,也会多一分自如和从容。

(2)获批额度不确定: 每个人获批的额度是不确定的。一方面,申请人的收入水平、信用状况是动态变化的,平时能够申请到某个额度,到了真正急需用钱时,是否还能申请到同样的额度是不确定的;另一方面,即使当事人的状态不发生变化,金融机构也会根据市场的状况,调整授信策略,最终影响到个人能够申请到的额度(对已经授信的额度,一般不会有影响,但不排除也会被调低)。

(3)授信免费:对于正规机构,授信审批过程是免费的,只有到实际用款时才开始计息。所以,拿一些授信额度放在手里,即使最后不用,也不过是授信期限到期,额度作废,如果再用款重新申请,对于借款人没有任何的费用损失。

综上所述,建议借款人向正规的金融机构申请一些授信额度,如此需要用款的时候,才能从容不迫,应对自如。

本期福利:近日,苏宁金融研究院发布了《互联网金融三季度报告暨银行金融科技子公司专题报告》《90后人群消费趋势研究报告》,读者可在“苏宁财富资讯”后台回复“2019互联网金融三季报”、“90后消费报告”,获得网盘链接和提取码~

本文由“苏宁财富资讯”原创,作者为苏宁金融研究院高级研究员陈嘉宁

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号