-

值得收藏!一文教你学会现金流贴现!(附牛骨解析)

枫藤

/ 2019-11-08 17:48 发布

/ 2019-11-08 17:48 发布今天的文章是接着昨天文章没写完的部分,继续的演算估值模型之现金流贴现。

昨天是拿天牛做为案例,从PE,PB,PS,PEG,以及格雷厄姆成长股估值模型几个方面,分别计算了一变,不用质疑天牛的估值是偏高。

但是大家也不用去过多的担心,因为前面有文章以及星球对估值做了最好的诠释。

闲话不多说,演算开始。

首先来算天牛的自由现流是多少?

(1)、2018年度公司披露的财务报告显示,天牛公司归属于上市公司股东的净利润(这一点非常关键,也称作归属于母公司的净利润,并不包含归属于少数股东的净利润)为2.67亿;

(2)、2018年的固定资产折旧费和无形资产摊销费分别为0.21亿元和0.016亿元,共为0.23亿;

(3)、2018年的维持性资本性支出由于无法精确的计算,大多数人们都是将购建固定资产、无形资产和其他长期资产所支付的现金做为此值来进行估算。

所以,此次的估算也用此值来演算,天牛2018年的此数值为0.24亿。

(4)、由于巴菲特之路里面写的公式不含有营运成本增加,那本次估算也将此数值给忽略。

枫藤私底下查阅了一下,18年的数值接近一千多万。

(5)、最后根据自由现金流的公式得出:

天牛2018年的自由现金流为=2.67亿+0.23亿-0.24亿=2.66亿

其次来估算天牛的贴现率是多少?

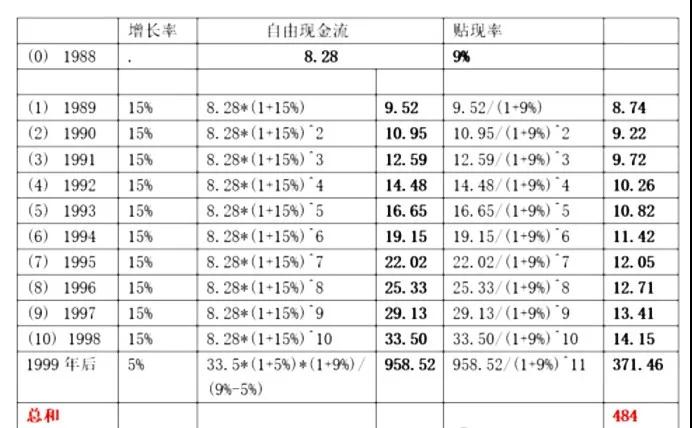

在给出天牛的贴现率之前,先来重温一下巴菲特的一个经典案例。

在 1988 年底的时候,可口可乐的总市值是 163 亿美金,当时巴菲特研究这个企业已经很久了。

他认为,可口可乐有品牌优势,又有很强的管理层,所以它会持续地创造充沛的现金流。

巴菲特的投资期限是很长的,以 10 年计算。所以这个时候,他要对可口可乐 10 年以后的市值做一个估算。

1、确定增长率

首先,他确定可口可乐公司的增长率,这个增长率要确定两个增长率,一个是未来 10 年的增长率,一个是 10 年之后的增长率。

其次他预估,在下一个 10 年,可口可乐会保持 15% 左右的增长,这个 15% 左右的增长可不是空穴来风给编排出来的,而是在之前的 7 年,可口可乐保持了 20% 左右的增长率。

所以巴菲特给出了 15%这么一个相对保守的估测。

至于 10 年以后的增长率,巴菲特认为,15% 这样的增长率不可能持续。

所以给了一个 5% 的永续增长率,也就是他认为可口可乐在未来会永远以 5% 的速度持续增长下去。

好,这是确定了增长率。

2、确定贴现率

确定增长率以后,巴菲特还要确定 " 贴现率 "。巴菲特给出的贴现率是当时美国的长期国债利率,也就是9%。

好,确定了增长率、贴现率,以后的工作就比较简单了。

首先巴菲特用 1988 年可口可乐的自由现金流为起点,按照 15% 的增长率,算出未来10年,每一年的自由现金流。

然后,再用 9% 的贴现率,算出这些钱折回今天的价格。

接着按照 5% 的增长率用一个永续现金流的公式就可以算出可口可乐在第 11 年以后的所有的现金流。

那这个值算出来是多少呢?巴菲特算的是 484 亿美金。

到 10 年以后,也就是 1998 年的时候,可口可乐的市值涨了 11 倍,远远超过巴菲特所计算的内在价值。

从上面的公式可以看出,需要确认个数据,也就是估算增长率,接着再估算折现率。

由于天牛是今年上市的新股,前十年的数据无法查阅,这个增长率就取近三年的平均值来做为参考。

天牛公司归属于上市公司股东的净利润复合增长率为26.9%。

对于调料行业的公司,天牛再的总市值已经达到了200多亿了,未来十年保持这个26.9%的净利润增长率是不现实的。

介于枫藤各方面的资料查阅,以及多年的股市经验,从调料行业的发展,人们普遍对于此行业的认可,同时天牛公司对未来的布局。

枫藤把天牛的未来十年的净利润增长率定位 13%,至于第 11 年以后的净利润增长率枫藤也学巴菲特选择 5%。

接下来,就要确认天牛的贴现率了,枫藤直接把此数值定位为10%,原因是:

10% 是净利润增长率判断一个行业兴衰的标志,10 倍的 PE 也是 10% 的回报率。

至于用上证指数的平均回报率、10 年期的国债利率等等,枫藤暂时就不统计数据,后期统计了在此文的文章上面,进行一个升级,重新修改。

最后一起来见证天牛未来市值的奇迹。

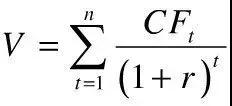

现金流折现的基本公式:

V:企业的评估值;

n:资产(企业)的寿命;

CFt:资产 (企业)在t时刻产生的现金流;

r:反映预期现金流的折现率。

自由现金流按2018年刚才算的数值2.66亿,未来10 年的增长率:13%;第 11 年以后的增长率 5%;贴现率:10%

天牛 DCF 估值10年后的DCF 绝对估值为331.1亿,天牛截止到今天的市值是203.3亿,用 DCF 估值相比天牛目前的市值几乎是1.6 倍。

最后得出的结论就是此数值来看,现阶段的天牛的估值是有所偏高。

以上就是枫藤用计算器来敲的天牛的现金流贴现的估值。

至于最后面的表格数值是如何得出来的,根据巴菲特计算可口可乐的例子来计算出来的。

好了,关于估值的分析演算就到这里面了,如果你有问题或者不清楚的,欢迎留言,一起更深层次的探讨和交流。

分析演算不易,且看且珍惜。

—全文完—

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号