-

国内独立医学实验室增长迅猛,相关上市公司业绩或迎来爆发期

怪诞投资圈 / 2019-09-22 20:20 发布

近年来,国内独立医学实验室(简称ICL)行业迅速发展。2010年ICL市场规模仅为12亿元左右,2018年市场规模达140亿元左右,年复合增速达31%。根据国家卫计委预测,未来3年以30%增速高速增长,2018年ICL市场规模达189亿元,2020年达255亿元,未来几年有望突破300亿元。企业数量从2010年的89家到2018年9月的1200多家,年复合增长率为34%。

不过由于,我国ICL起步较晚,2005年前为萌芽发展期,ICL行业从无到有,从最初的医院附属检验部门到独立全国连锁发展。2009年卫生部印发《医学检验所基本标准(试行)》确立医学检验所的合法地位,行业围绕满足医院普检业务外包需求快速成长,行业增速达40%;2014年后行业进入升级期,行业进入寡头垄断竞争格局,由金域医学、迪安诊断、达安基因和艾迪康四家龙头占据行业七成份额,重要公司基本完成省级实验室覆盖,网点布局进入下沉重点地市城市时代,服务升级到围绕发展和满足高端检验,不断模式创新时期。

与美、日、欧等发达国家的市场相比,我国ICL行业呈现出市场渗透率低的特点。日本从1960年开始飞跃发展,已步入成熟期,2018年独立实验室营业收入占整个医学检验行业收入比率约为67%。

欧洲独立医学实验室进入稳定期,渗透率约为50%。美国从成熟时期步入集中期,渗透率约为36%。中国起步较慢,仍处于初级阶段。据测算,国内检验市场总量大约为2800亿元。

国内第三方医学实验室的市场规模在140亿元左右,相当于整体市场的约5%。随着专业化提高检验水平、批量化降低医疗成本、减少社会重复投入和提升基层诊断能力,中国ICL市场尚有较大的潜在发展空间。

随着近年来国内医疗体系的改革,从“两票制”到“一致性评价”,再到去年的“集中采购”,以及今年6月5日推出的DRGs政策,之所以医药行业政策频出,主要在于解决医保空缺的问题。

2018年我国医保合计收入2.11万亿,支出1.76万亿,医保基金累计结余2.32万亿,结余仅够15.8月的支出。

随着我国人口老龄化的不断加速,医保将出现短缺的情况,因此需要解决以药养医的局面,节约医保费用的支出。

目前,DRGs政策在30个试点城市已经确定,我国医保支付改革进入快车道,DRGs模式主要促使大的公立医院服务外包,减少其购买大型设备的动力,医保支付改革下ICL行业也将进入发展快车道。此外,分级诊疗、民营医院大发展的背景下,可参照美国私人诊所检验流向ICL的发展过程,患者分流带来的检验需求将进一步推动我国ICL渗透率进一步提升。

相关上市公司业绩或迎来爆发期

目前国内上市公司中,做第三方医学检验的上市公司有金域医学、迪安诊断、以及达安基因(002030.SZ),金域医学及迪安诊断为该行业的两大龙头企业。

目前ICL行业中仅有迪安和金域完成了全国的网络布局,随着医改政策的深化和竞争的加剧,新进入者业务开拓压力和达到盈亏平衡时间逐步上升,进而难以复制前期快速扭亏为盈的循环,这对市场参与者提出了更高的要求,行业资源和行业份额也逐步向龙头企业聚集,马太效应凸显,而随着行业渗透率的提升,金域医学及迪安诊断也将不断从中受益。

金域医学(603882.SH):公司是国内第三方医学检验行业营业规模最大、覆盖市场网络最广、检验项目及技术平台齐全的ICL领导企业之一。拥有核酸检测、蛋白质及代谢物检测和组织、细胞及亚细胞形态学检测三大体系,可提供超过2600项检验项目。公司拥有37家中心实验室,为22000家医疗机构提供医学检验服务,服务网络覆盖全国90%上人口所在区域,年检测标本量超6000万例。

公司核心业务是医学诊断服务,2018年公司营业收入45.25亿元,其中医学诊断服务收入占比达到93.59%,销售诊断产品占公司营收比例1.77%、健康体检业务占公司营收比例1.68%、冷链物流服务占公司营收比例0.40%。

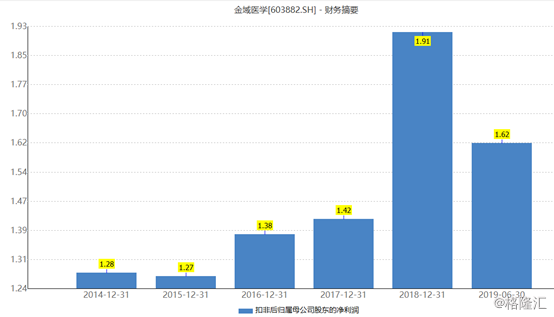

近年来,公司业绩快速稳定增长。上半年公司营业收入25.43亿,同比增长20%;归母净利润1.72亿元,同比增长79%;扣非归母净利润1.91亿元,同比增长114%;其中2019Q2单季营收13.79亿元,同比增长15.29%,归母净利润1.29亿元,同比增长49.48%,二季度公司业绩超预期。

(资料来源:wind)

迪安诊断(300244.SZ):公司创立于2001年9月,于2011年7月登录资本市场,是国内领先的以提供诊断服务外包为核心业务的第三方独立医学诊断服务机构,业务涉及诊断服务、诊断产品销售、技术研发生产、健康体检、冷链物流、司法鉴定、CRO中心实验室等领域,为全国12000多家医疗机构提供服务。

公司主要业务包括诊断产品、医学诊断服务、健康体检、冷链物流以及融资租赁五部分,其中诊断产品和医学诊断服务业务是公司业绩的主要支撑(比重为98.07%)。销售区域以华东、西北、华北三个区域为主,2018年上述三个地区业务规模分别为36.26亿元、12.30亿元、8.57亿元,占公司总营收的比重为52.05%、17.66%、12.31%。

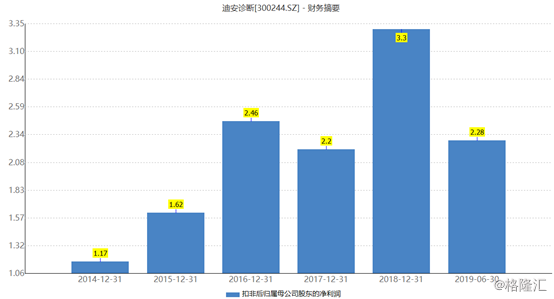

近年来公司业绩增长良好,上半年公司营业收入39.94亿元,同比增长35.17%;扣非归母净利润2.28亿元,同比增长17.52%。

(资料来源:wind)

值得一提的是,由于2016年开始公司大面积兼并收购,导致商誉账面原值大幅提升,最新一期财报显示,公司商誉合计18.59亿元,占公司总资产比例的16.76%,若并购的业务业绩不达预期,有商誉减值的风险。

(资料来源:wind)

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号