-

美联储降息,对股票、债券、黄金的影响有多大?

星图金融研究院 / 2019-09-20 09:29 发布

当前,美国的失业率创下十年来的新低,通胀略不及预期,但是在市场及政治的压力下,8月1日美联储降息25个基点,为十年来首次,9月19日继续如期降息25个基点,市场普遍预期美联储将进入降息周期。

美联储降息牵动着全球资本市场的神经,其会直接影响国际资本的流动,左右各大类资产的走势。本文将拉长周期,针对全球不同的资产类别,分析降息的影响。

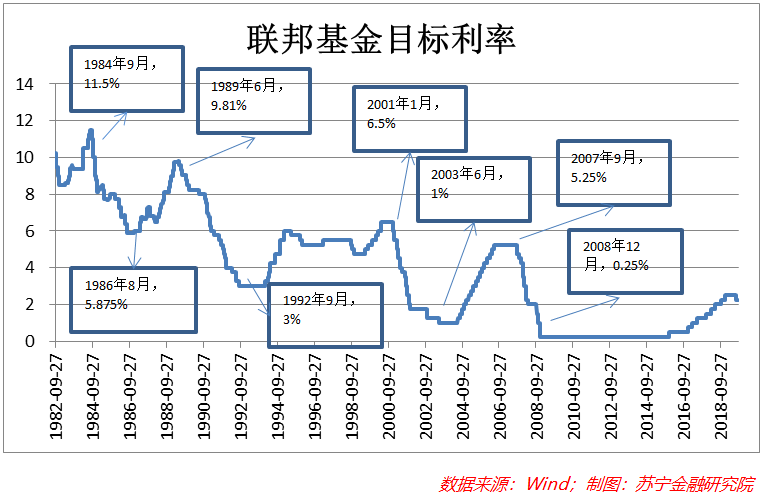

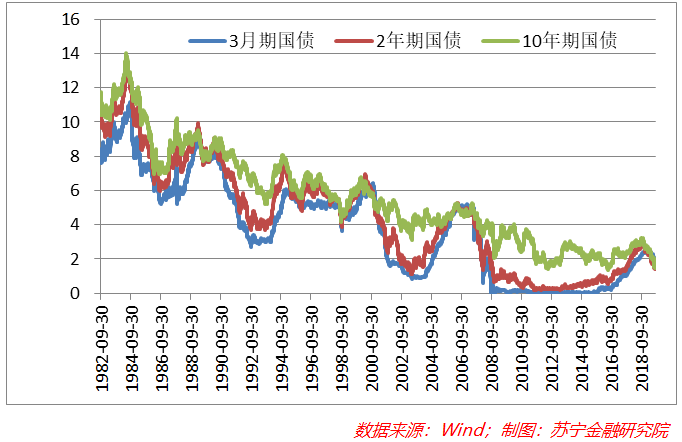

自1980年以来,美国共经历了7轮降息周期(参见上图),但是1987年(升息周期中的小幅回调)、1995年(降息0.75%)、1998年(降息0.75%)这三轮的降息幅度均较小,且持续时间不长,因此我们着重对比分析剩余4次大规模降息,观察各大类资产的反应。

股票:短期利多,中长期要看基本面

一般而言,股价上涨有两大驱动因素,一是中长期的基本面业绩推动,二是短期的资金面推动。降息会使得更多的资金流向高风险资产,同时降低企业的融资及运营成本,理论上会推升股票的价格。

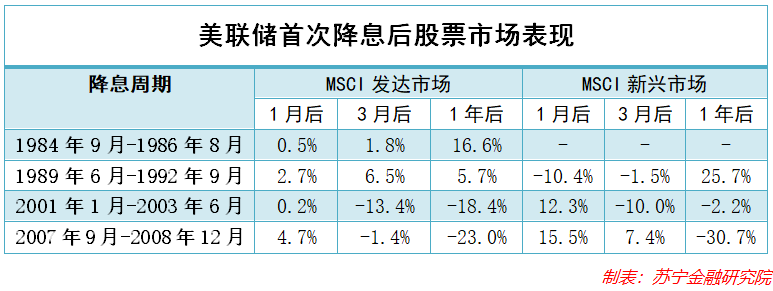

以史为鉴,观察对比美联储4次大规模降息后全球股票市场走势,整体来说,首次降息后3个月内,股票市场整体表现较好,且新兴股票市场要好于发达股票市场。

究其原因,从估值的角度来看,降息伊始,市场对于企业盈利水平已经有了充分的预期,因此分子端不会出现明显变化,而降息将直接导致分母端(贴现率)下降,从而推升了股票的估值,因此短期内股票市场表现良好。

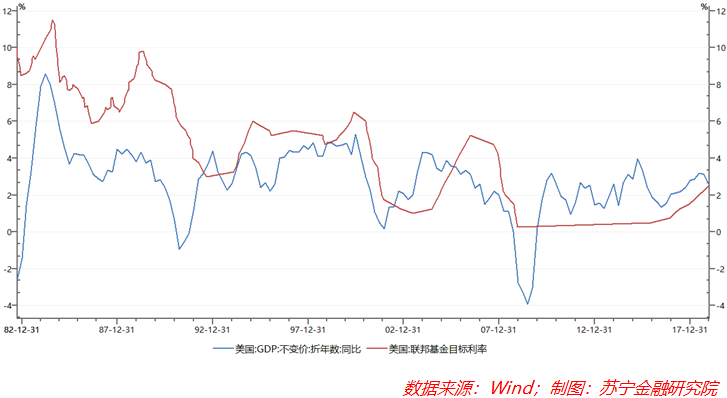

但长期来看,美联储降息一般伴随着就业率或者通缩恶化,经济进入下行周期(参见下图),企业盈利状况变差,此时基本面因素在估值中将占主导地位,导致分子端逐渐承压,从而估值下行。

因此可以看出,在经济的下行周期内,降息只能对冲短期的下行压力,中长期来看,还是需要看经济的内生动力。

放眼全球,新兴股票市场之所以好于发达股票市场,是因为美联储降息将导致资本流入到利率较高的新兴市场,助推当地资本市场不断攀升。但值得注意的是,新兴国家市场的风险也显著高于发达国家,全球贸易摩擦加剧、经济动能缺失等因素加大了新兴国家市场的不确定性,也注定了全球股市将进入高波动时代。

债券:利多

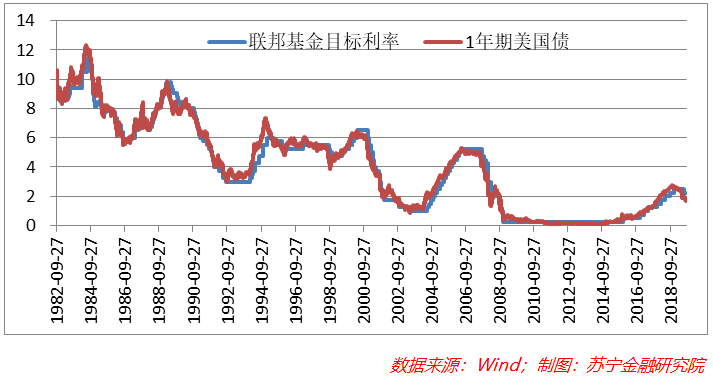

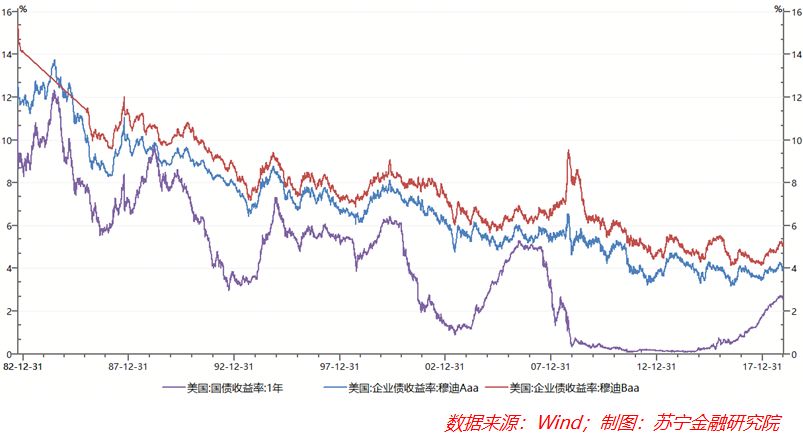

纵观历次美联储降息,美债收益率整体以下行为主,1年期美国国债收益率基本与联邦基金目标利率铆定(参见下图)。降息直接导致基准利率下行,无风险利率和信用风险利率紧随其后,债券价格抬升,因此在降息周期内,美国国债和信用债的投资价值凸显。但对于不同期限和不同风险的美债来说,降息影响程度不一。

从期限角度来看,以国债为例,短期国债受降息影响的程度比长期更大,收益率下降幅度更高,因此更具投资价值。这是因为越长期的国债受到的影响因素越多,受单一降息的影响较小(参见下图)。

从信用风险角度来看,对比美国国债、穆迪Aaa级企业债、穆迪Baa级企业债收益率走势图(参见下图)可以看出,在降息周期内,信用风险越低,收益越高。这是因为降息周期一般伴随着美国GDP增速的大幅下行,经济基本面持续恶化,信用风险持续升高,利差逐渐走阔。

故而,投资短期、低风险美国债券不失为一个好的选择。而对于国内的投资人来说,在当前汇率承压的背景下,投资以人民币计价的美国国债资产将是一个不错的机会。

美国降息,也打开了中国利率政策的操作空间,中国目前无加息基础,随着贸易争端的影响持续深化、基本面数据不及预期,中国降息的概率也逐渐加大,因此中国债市的投资机会也值得关注。

房地产:利多,但对国内房市影响不大

长期来看,美联储降息对美国房地产并不会产生立竿见影的影响,相反,让人记忆犹新的是美国次贷危机引发金融市场崩溃后,美联储才开启了一轮大幅度的降息周期。

但从逻辑推演来看,降息对于房地产有内生的驱动力。首先,美联储降息会导致货币宽松,引发美元在一定程度上贬值,人们在货币贬值的时候,一定会寻找实物资产来规避风险,而房地产作为一个非常稳健的保值增值产品,一般就会成为人们的首选,即用资产的升值来消化货币贬值的风险。其次,降息使得贷款利率下降,对于买房者来说,降低了购房成本;对于房地产开发商来说,降低了资金使用成本,更利于房地产开发。

美联储降息对我国的房地产几乎没有影响。我国的房地产当前存在一定的泡沫,中央也坚决贯彻落实“房住不炒”,不将房地产作为短期经济刺激手段的调控原则,虽然推行利率市场化后,有利于降低实际利率,但对于房地产却影响不大,因为房贷利率对应的是5年期的LPR,为了实现调控目标,5年期的LPR下降的空间不大。

黄金:短期利多兑现,有回调压力

黄金集货币、商品、避险等属性于一身,黄金价格的波动主要受到美元利率和美元指数的影响。

美联储降息后,无风险利率迅速降低,失去了原有的吸引力,使得不生息的黄金相对价值凸显。纵观牙买加体系确立以来,在美国的货币宽松周期里,美元指数下跌叠加全球通胀回升会带动黄金价格上涨。

当前全球经济已经进入复苏周期的后段,国际油价持续走弱,通胀放缓甚至有紧缩的隐忧,量化宽松已经成为各国刺激经济的必备手段,而货币的大量发行,会削弱纸币的信用,强化黄金的储备价值。

同时,西方发达国家民粹主义兴起,逆全球化趋势日益严峻,贸易战在全球愈演愈烈、美伊地缘政治风险不断升级、局部地区战争摩擦加剧,市场的避险情绪高涨,强化了黄金的避险价值(具体分析详见《黄金疯涨!背后有哪些逻辑在支撑?还会涨下去吗?》)。从中长期来看,当前的黄金仍然具有配置价值。

未来降息空间不大

上文的分析均是基于美联储大幅度的持续降息,但值得注意的是,当前美国的经济状况并没有出现明显的恶化,本次降息的市场共识是预防式降息,与1995年7月所对应的原因相同:均为经济活动放缓,而1995年的降息幅度很小,且是大的升息周期中的小幅回调,与当前的状况有相似之处;与此同时,当前降息起点是2.25%-2.5%,综合起来看未来的降息空间不大。

本文由“苏宁财富资讯”原创,作者为苏宁金融研究院研究员陆胜斌、顾慧君

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号