-

投资大师欧奈尔:所谓的强势股,必须具备这些特征!(附心得总结)

股怪大叔

/ 2019-09-12 14:51 发布

/ 2019-09-12 14:51 发布

21岁那年,欧奈尔以500美元作为资本买了5股宝洁公司的股票,从而正式参与证券市场。1962年-1963年,2年时间,欧奈尔参与克莱斯勒、Syntex等强势股的交易,个人财富增加到20万美元。1973年,欧奈尔创建数据系统公司,对外宣传自己的投资思想。

欧奈尔独创操盘体系,对个股基本面和技术面选择、交易具体买卖点等做了具体的指导,将投资指标量化。在我看来,欧奈尔是一位趋势更随价值投机者,他主张抓住强势股的主升浪行情,将巴菲特,彼得林奇,利弗摩尔,约翰墨菲等大师的观点有机结合起来。

基本面选股:CANSLIM公式

C:季度盈利同比增长,无论是股市新手还是老手,都不要投资最近一季每股收益较去年同期增长率未达到20%的股票。

A:年度盈利同比增长,公司过去3年的每一年里每股收益都有所增长。

N:新产品、新管理层、股价新高,公司呈现一片新气象往往是股价大涨的前兆。

S:市场供需关系,股票自底部整理形态向上突破之后,需要量价齐升。

L:是否领涨股,领涨股包括业务的龙头或走势的龙头。

I:机构投资者的认同度,一只表现很好的股票不需要大量的机构投资者眷顾,但至少应该有几家。

M:市场走向,不要与市场走势为敌,因此判断你正处于牛市还是熊市非常重要。

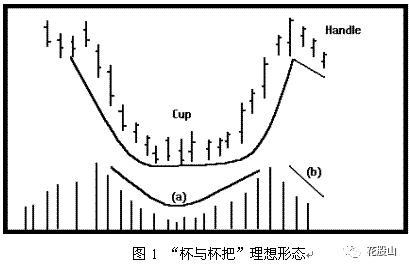

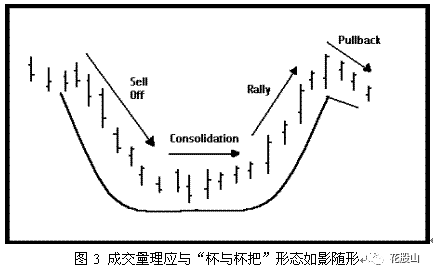

技术面选股:杯柄形态

杯柄形态是一个牛股的持续形态,由杯和柄组成。其中,杯是在一段上涨后形成,看起来像个圆形底,当杯的部分完成后,出现一段盘整行情,这就是柄。

趋势:作为一个持续形态,杯柄形态前的趋势为上升趋势,这个上升趋势的时间为数月,还处于趋势早期。

杯形:杯的形态应该为U型,看起来像个圆底。一个V型的底部对杯柄形态来说太急促了。

杯高:理想情况下,杯子的深度为此前上升趋势的1/3回撤幅度,或者更少。对于波动大的市场,这个回撤幅度可以为1/3到1/2。

杯柄:柄回撤的幅度可以达到杯上涨高度的1/3,最好不要超过这个幅度。柄回撤的幅度越小,该形态的牛性就越足。

时间:杯子的形成时间可以为1到6个月,或者更长,柄的时间则为1-4周。

成交量:当柄突破时,应该有明显放大的成交量。

目标价:目标价可以为杯底部到杯右边波峰的距离。

基本面和技术面总结

欧奈尔从基本面出发,选择业绩面临加速拐点,净利润有望近期爆发的股票。

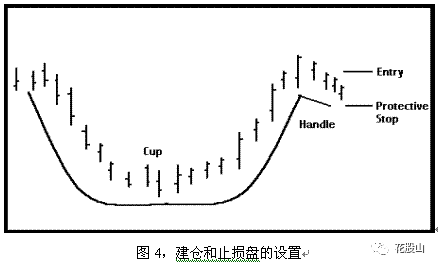

欧奈尔给出明确的买点和卖点,买点是个股形成杯柄形态+指数处于上涨阶段,卖点是形态出错。

欧奈尔主张强者恒强和头部思维,选择中小市值的强势股。

欧奈尔买入后下跌7%无条件止损,等待更可靠的技术信号表明股价止跌并将大幅上涨时再买入。

欧奈尔结合价量时空,主张弃头弃尾,只做主升浪行情。

欧奈尔的操作心得

95%的公司是因为在该行业中取得了重大的突破,给社会带来令人振奋的新产品和新理念。这些公司在其业绩和股价出现突飞猛进之前,流通股不多于2500万股。

而这些股票在股价的主升浪开始之前,均有一段时间的调整,即表现为股价下滑和平台整理,而且这种调整通常是由于大盘下跌或者调整的因素造成的。当大盘企稳,这些股票则会率先上涨。

股票市场有一定的周期,相同的事情往往在每个周期里都会发生,不同的只是市场的参与者。投资者应努力选择一个最佳买入点,即在突破前期平台,然而还未大幅度飙升的时候买入。

在新一轮牛市开始之初,成长性好的公司往往最早发动,并成为大盘的领涨股,在此期间,这些股票通常屡创新高。一旦大盘结束调整,最先向上反弹回升创出新高的股票,几乎可以肯定就是领先股。

投资者的工作就是在大多数保守的投资者认为该股股价太高的时候买入,而在大多数投资者认为可以买入的时候卖出。牛股一定创新高,新高不一定是牛股;关键是新高股要结合市场,结合基本面选择持有的时间。

大部分持有股票的投资人只要股价稍微上扬,便迫不及待地获利了结,然而却紧抱着亏损的股票不放。这样的投资方法,正好与正确的方法完全相反。应该把钱投在优质股票里,而不是价廉的股票。要赚钱先要买同一板块中相对出色的股票,其次是集中投资。

股市致胜秘诀并不在于你每次都选中好股,而是在于你选错股票,能将可能遭受的亏损降到最低。如果股价比自己购买时下跌7%,必须立刻自动停损卖出,绝不能有任何犹豫或迟疑。

假如你拥有不止一个的股票,那么你最好先把表现最差的股票卖掉,把表现最好的留在最后。持有股票时间长短,应该由你自己的卖出原则和市场走势来决定。

欧奈尔的名言警句

止损是股市投资的头号规则。我建议你在股价跌去7%或8%的时候就止损。

首先卖出你手中表现最差的股票,而不是表现最好的那只。

集中投资于有限的行业中最优公司的股票,并用心关注其动向,只有这样才能真正赚钱。

通过使用图表,你可以形象地看到某支股票的市场运行是否正常,是否有机构正在建仓,买卖时机是否适宜。

你所需要的是在判断正确的时候能够赚大钱,并在判断看起来出错的时候及早退出。

熊市和盘整是大好时机,因为所有未来的领涨股票此时都在筑底并将迅速反弹。

当你要买某只股票时,你必须要看到该行业中至少还有另一只股票也表现出价格强势。

如果某个部门中有30到40只股票都创出了新高,这绝对是你不容忽视的投资线索。

医药、计算机、通信技术、软件、专业零售、休闲娱乐行业一般要比其他的行业所涌现的大热门股票都要多。

不希望用最低的价格买进一支上升空间可能不怎么样的股票,而是希望在最有利的时机买入一支价格会大幅上涨的股票。

当大盘见顶并大幅下滑,不管是好股票还是坏股票,都会跟随大盘下跌。更好的做法是中途退出休整,然后在市场进入底部后再重新入市。

熊市是一种正常的股市表现,它为某些股票在将来脱颖而出创造了机会,所以不必因熊市而沮丧,更不要错过了未来的牛市。

如果你是个人投资者而不是投资专家,不应采用价值型投资法,而应投资于那些最具成长性的公司。

使自己的投资活动保持简单、基本和容易的性质。不要试图成为万能的投资者,投资成功的关键是专注和集中。

在任何时候,挑选股票的原则只有一条:保持投资的简单化。

在选股之前,你必须对大势做出判断,市场和行业专版能告诉你目前市场走势如何。

我对欧奈尔的理解

参与股票投资第一阶段,我接触的是巴菲特和格雷厄姆的价值投资理念,选出了格力电器,贵州茅台,TCL集团,苏宁易购,片仔癀等诸多价值股。

参与股票投资第二阶段,我接触了江恩,艾略特,罗伯特·雷亚,约翰墨菲的技术择股理念,通过图形发现了趋势的规律,也对个股止盈止损有了更具体的认知。

参与股票投资第三阶段,我接触了索罗斯和利弗摩尔的操盘理念,发现金融市场充满谎言,人性永恒不变。很多时候可以靠天灾人祸赚钱,这一点在期货市场更为明显。而价值,其实也可以用来投机。

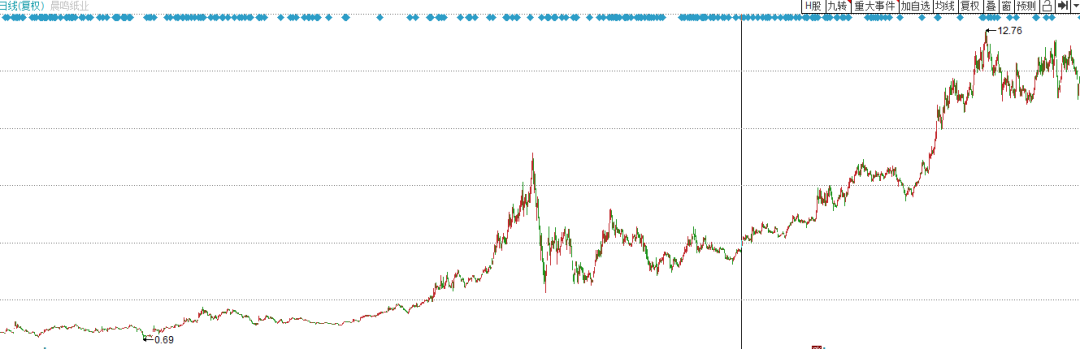

参与股票投资第四阶段,我接触了彼得林奇和欧奈尔的理念,对于困境反转,板块轮动,业绩拐点有了一定的认知。采用欧奈尔的思想,也发现了新和成,维生素涨价;星宇股份,车灯崛起等行情。欧奈尔的思想,更适合大盘向上的时候,偏进攻性。

好股票也会有不好的时候,大势不好价值股和绩差股都会回撤,而价值股回撤会小一些。当市场企稳后,会有一批脱颖而出的个股,也会有表现强势的板块,成长是核心,周期会轮动。

譬如中国股市这几年,锂电池板块,造纸板块,血制品板块,猪肉板块,白酒板块,医药板块,半导体板块等都有很多大级别行情。多氟多,晨鸣纸业,博雅生物,正邦科技,贵州茅台,恒瑞医药,沪电股份等是对应的跨年度大牛股。

昔日的成长股老板电器和索菲亚也会业绩放缓出现危机,昔日的价值股东阿阿胶和康美药业也会暴跌,保千里和乐视网可以退市。所以,有时价值预期差仅仅在某个阶段表现会很明显,过了那个阶段也许业绩就支撑不起估值了。

在A股市场,比起价值投资和技术投机,我更推崇趋势成长和价值投机。而且很多时候不能沉溺于自己的幻想,适当分散投机避免踩雷,学会止损至关重要。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号