-

小微企业生存难,究竟难在何处?

星图金融研究院 / 2019-09-04 09:14 发布

在中国,小微企业的重要意义无需赘言。它们占据市场主体的90%,贡献了全国80%的就业、70%的发明专利、60%的GDP和50%的税收。

然而,小微企业融资时,大多是靠“人情”而不是靠“信用”。

根据中国家庭金融调查(CHFS)的数据,有32%的小微企业参与民间借贷,相比之下,只有13%的小微企业获得过银行类金融机构贷款。

是他们不想从银行借款吗?答案是否定的。

综合来看,小微企业求生存太难了!

小微企业难在何处?

小微企业难,主要难在三个方面:

一是小微企业利润薄。

国内小微企业数量庞大,竞争激烈,利润微薄。

具体来说,大多数小微企业由于产品技术含量低,做类似产品的小微企业多,是买方市场,价格被压榨的厉害,利润微薄。据统计,很多出口型企业已经仅仅靠出口退税活着,有些公司甚至靠不断延长员工工作时间来增强产品的价格竞争力。

首先,这种现象同中国人的文化有一定关系。中国人可以说是全世界最勤劳的民族,哪怕只为一点微薄利润,很多时候愿意在很艰苦的环境下夜以继日地干。

在美国有这样一种说法:一旦中国人进入某个行业,这个行业的利润率就会变为零,因为中国人的勤劳会把最后一点利润榨出来。

这说法虽然夸张,但却是很多行业利润变薄的一个原因。

其次,在很多行业的全球产业链中,中国企业的产品主要还是体力劳动成果,附加值小,还处在产业链低端,只有不断付出体力劳动才有微薄的收入。

不考虑国企以及农民工的情况下,在中国,过了四十岁后还在打工的人群比例,相比美国明显要小。四、五十岁的人,相对二、三十岁的人,精力自然是差一些,但四、五十岁的人的经验却是非常丰富的,企业选择精力旺盛的员工而不选择经验丰富的员工,说明工作岗位对经验要求不会太高,也从侧面说明这些企业的技术积累有限。

如今有人说,现在有的小微企业日子不好过是因为员工不好招,说员工要这要那,要求过多。笔者认为,这还是因为小微企业本身的利润过薄的原因。要是利润好,企业就可以开更好的招工条件吸引人才。只要待遇到位,人才还是愿意来的,毕竟大多数打工人员还是以待遇为准。

也有人说,房租过高逼死很多小微企业。我觉得这个说法不全对。如果房租过高肯定没人租房,房东会因收不到房租而吃亏。房东一定会选择一个有人租的价位,这就是市场选择。

二是小微企业税负不轻。

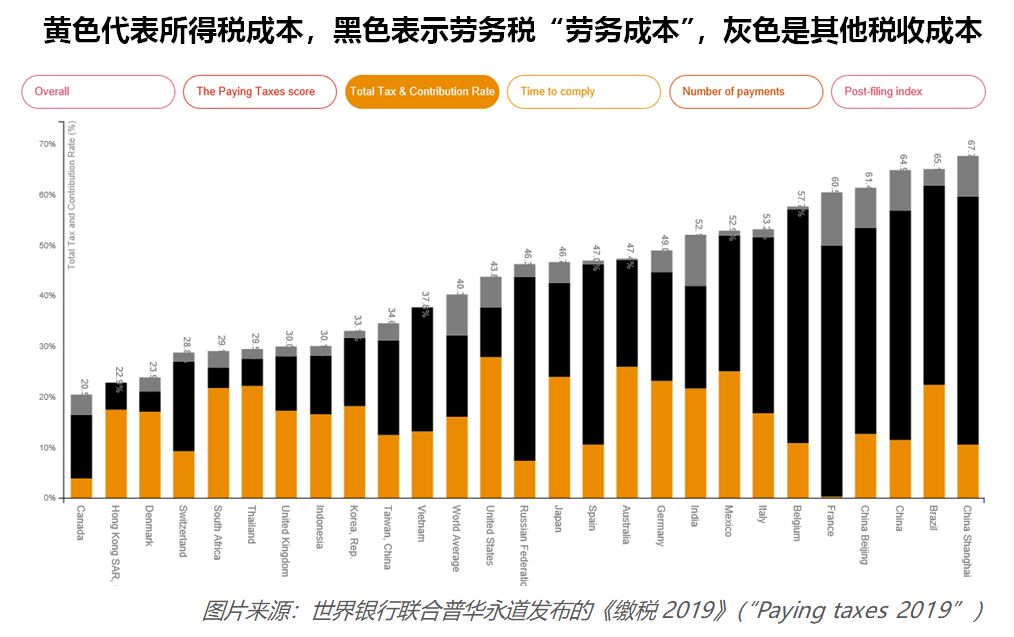

根据世界银行联合普华永道会计师事务所发布的《缴税2019》(Paying Taxes 2019)的专题报告,中国2017年企业整体税负是64.9%,美国企业整体税负是43.8%,世界平均是40.3%。在主要的世界经济体中,中国的整体税负仅次于巴西,如下图:

在中国税负中,占主要比率的是劳务税(Labor tax,主要是员工的五险一金)。中国劳务税占比45.4%,是将近世界平均值16.1%的3倍,是美国相应数值9.8%的约4.5倍。

这里需要说明的是,美国税收结构同我国不一样,美国以个人所得税和消费税为主,企业没有五险一金这么高的负担,数字不好直接比较。

但整体而言,中国企业税负比世界上大多数主要经济体要高。特别是小微企业,由于本身利润薄,这些成本更是负担沉重。

三是小微企业融资成本高。

小微企业的融资成本一直居高不下,这是一项较重的负担。

当前,政策要求国有大行对小微企业提供超低利率信贷。国有大行也确实这么做了,并且对小微企业的信贷资格和条件要求相对以前简单了很多,这对小微企业提供了实质性帮助。不过,需要注意的是,大银行出于快速推进信贷业务需要,往往会要求一定规模的销售额或某种行业的执照或资质做质押。满足条件的小微企业数量还是太少,大量小微企业没法满足要求。

对信贷机构来说,给小微企业贷款的成本主要分为:获客、数据源(能体现企业信用的数据)、抵质押、担保、信用分析(包括人工)和贷后管理等。有的信贷机构出于不超过监管利率上限的考虑,把获客成本、数据源成本、抵质押成本等成本另算,使得小微企业贷款的利率表面上没超过监管上限,但实际上的利率已经远超监管利率上限。

小微企业天然是各个行业的弱者,经营不稳定,信贷整体不良率也偏高。信贷机构针对这些客户的风控手段要么不完善,要么成本高,同时需要不小的成本进行贷后监控。如果涉及抵押担保,押品的估值、企业的担保金也是成本。实际上,小微企业信贷额度一般不会太高,从它们手中挣到的利差自然不会高。

总之,针对小微企业的信贷,风险高,成本高,收入低。这些成本必然会转嫁给小微企业本身,是企业自身的融资成本。

如何帮助小微企业?

我国同德、日、美等发达国家不一样,我国的小微企业绝大多数还谈不上技术积累,还停留在解决温饱和就业的问题,没有实质性竞争力,没法照搬他们的先进政策。这样的小微企业,是我国实体经济的重要组成部分,帮助其发展、壮大已是决策层共识,相关政策与措施已陆续出台。

首先,国家政策大力支持。

目前,国家正大力从减税降费、降低利率、提供信贷、降低个人所得税等各个层次向小微企业提供帮助。

(1)税费方面,继前几年给小微企业减税降费后,这两年继续对小微企业减税降费;

(2)小微企业融资方面,国家一方面要求信贷机构给小微企业提供低息信贷,另一方面要求相关的数据源如税务局直接提供数据给银行,便于银行判断小微企业的信用;

(3)对于那些给小微企业提供信贷的银行给予资本金减免的便利;

(4)给小微企业提供政策性贷款;

(5)给小微企业提供政府担保;

(6)给普通居民减税,使得普通居民的购买力增强;

(7)不断优化法规,利于小微企业业务开展;

(8)出台一系列房地产调控政策,防止房地产行业过度吸走资金,从而抑制其他行业特别是小微企业的资金供给。

其次,金融科技大力发展。

近年来,金融科技的大力发展,特别是互联网金融科技的大力发展,在帮助小微企业经营上特别是融资方面,起到了很大的作用。具体来说:

(1)金融科技使得交易更便捷。例如,支付宝、、苏宁支付的支付便于客户支付消费款项,交易变得异常方便。

(2)金融科技使得企业能够快速触达客户,减少企业的获客成本。例如,大众点评能够让客户快速知道附近的餐馆、便于客户及时到达;艺龙网、携程网能够让客户快速找到目的地的酒店;淘宝、苏宁的网购平台可以使得千万小微企业能直接面对全球客户,便于客户直接挑选商品。

(3)金融科技使得原先散落在各地的数据集中到一起,利用大数据技术对小微企业进行全面刻画,使得信贷机构能够更加精准地评估风险,减少信贷机构的不良成本。例如,同盾、百融收集各种征信数据接入信贷机构,便于信贷机构分析决策。

(4)金融科技使得信贷机构无需客户经理现场收集客户信息,有关客户风险的评价能够远程完成,节省了信贷机构大量的现场考察成本,进而便于信贷远程快速及时发放。例如,微众银行的微业贷和苏宁银行的微商贷就是利用互联网技术开展的信用贷款。

(5)金融科技使得交易安全、身份确认、交易核实等极为方便,很多交易无需见面,在网上就可以完成,大大减少交易双方的成本。

金融科技正在日新月异地发展。在原材料获取、获客、身份确认、交易确认、交易安全、产品研发、商品运输、融资帮助、企业管理等各方面的金融科技,都能很好地帮助小微企业。

本文由“苏宁财富资讯”原创,作者为苏宁金融研究院金融科技研究中心副主任钱杭。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号