-

星瀚投资每周投资纪要(8.20-8.26)

价值at风险 / 2019-08-26 10:08 发布

本周有大量关注公司出了中报,我做了简单的解读。

一、每周宏观经济事件评述

1、消息称,德国政府正准备采取行动来提振这一欧洲最大的经济体,筹备为应对深度经济衰退而实施的财政刺激措施,旨在提振消费者支出,防止大规模失业。德国央行也在报告中警告,德国可能即将在三季度陷入“技术性衰退”。

众所周知,德国对财政盈余有着变态的追求,这次终于放下节操。

2、【新LPR首秀:1年期4.25%】2019年8月20日贷款市场报价利率(LPR)为:1年期LPR为4.25%,5年期以上LPR为4.85%。以上LPR在下一次发布LPR之前有效。

大家心领神会,LPR一起降了5BP,不降是不讲政治,降多了是给自己挖坑,不仅是商业银行有坑,央行也有坑啊。要求不断较低融资成本,你如果一次到位了,下次怎么再完成任务呢?而且这是单向道,一旦降下去,就不可能上调了。如果真的降多了,商业银行就会倒逼央行降MLF利率,央行压力也大。所以这次各方博弈的最优解就是5BP,可能也不需要合谋。

3、消息称,日本政府批准从一家当地制造商向韩国三星电子出口光刻胶。这是自上个月初日本宣布对三种关键材料出口韩国实施更严格限制以来的第二批出货,8月8日,日本曾首次对出口韩国的部分半导体制造材料放行。

4、医保目录关注点,谈判才是重头戏

原定的统一支付标准2-3年过渡期不要了?原研产品压力更大了。对有通过一致性评价仿制药的目录新准入药品,以及有仿制药的协议到期谈判药品,医疗保障部门原则上按照通过一致性评价的仿制药价格水平对原研药和通过一致性评价仿制药制定统一的支付标准。

地方增补目录3年内结束:各省不得自行增加药品,原省级目录内增补的乙类药品,应在3年内逐步消化。

拟谈判目录9-10月出,拟谈判目录是128个,这次应该只是披露了以前谈判成功品。由于16年谈判三品种全部进入常规目录,48种均为17、18年谈判品种。其中17年谈判品种即将到期,预计将重新谈判,降幅将由竞争格局、适应症扩展等因素决定,结合渗透率,对公司影响未知。18年谈判品种由于未到期,可能不参加本次谈判。

拟谈判品种后面还需要先征求企业意见是否愿意谈判,确定谈判名单,然后向企业要材料,组织药物经济学家测算,最后谈判。

昨天发布会说征询企业意见还没开始,预期谈判目录是9-10月披露,比原先计划晚了不少。

剔除力度其实不大,很多都是没产品的无效批文,共调入148个品种(其中西药47个),调出150个品种(含国家重点监控药品20种),乙类调甲类:74个品种。

5、美国8月Markit制造业PMI指数初值降至50荣枯分水岭下方,为2009年9月以来首次,并逊于市场预期。数据发布后,现货黄金一度短线上涨5美元,上测1505美元/盎司,美元兑日元走低,2/10年期美债收益率曲线自上周三以来重新进入倒挂状态,当前贴水0.40个基点。

6、美日达成原则上的贸易协议。日本将购买美国的盈余玉米。部分日本商品的关税将被取消,但现有的汽车税将继续征收。

7、中国对原产于美国的5078个税目、约750亿美元商品,加征10%、5%不等关税,分两批自O2019年9月1日12时01分、12月15日12时01分起实施 。声明还说,将对美国汽车征收25%的关税,对汽车零部件征收5%的关税,这一关税将于12月15日生效。中国在4月份暂停了这些关税。

美国也迅速反应,进一步加大关税。2500亿25%关税到30%,3000亿10%的关税到15%,并命令美国公司撤离中国。

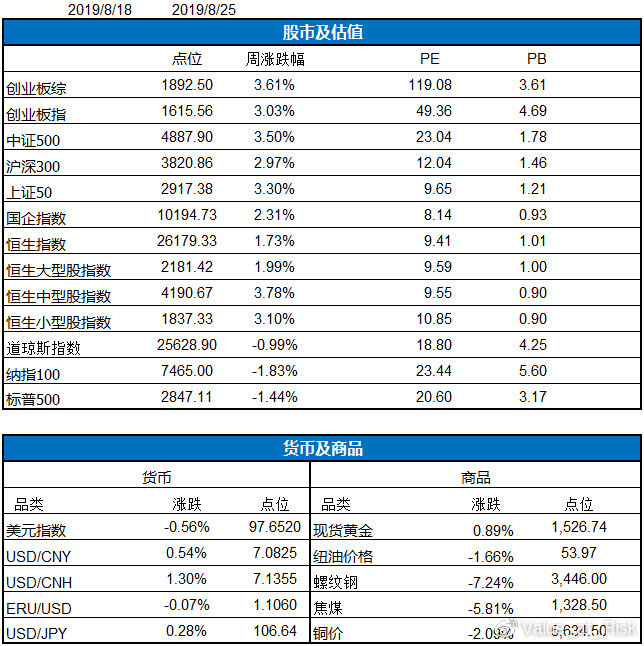

二、全球市场主要资产价格变动跟踪

三、市场大势和估值简要评述

四、股票池个股信息跟踪

1、益丰药房 2019H1营收同比增长68.6%,净利润同比增长36.8%,其中Q2营收增速70.6%,净利润增速29.5%,扣非增速46%,增速基本和Q1一致。相对而言,益丰药房的增长要快于一心堂、老百姓的20%左右。公司依然并购高速扩张中,暂时没有停下来的迹象,股价不断新高,估值持续高位。

2、景旺电子 Q2营收增速19.1%,扣非净利润增速-4%,远低于Q1,公司股价和估值弱有弱的原因,业绩远不如生益科技、沪电股份等同行业公司。

3、光威复材 Q2单季度营收增速仅5.8%,净利润增速18.8%,远低于Q1

4、三生制药 2019H1营收增速21.6%,净利润下滑37.5%,扣非归母净利润增速34.1%(主要是发行可换股债券+股权激励摊销+员工持股计划奖励),其中,特比奥增速42%,占比45%,益赛普13%,占比19%,化药收入42.7%,占比9.5%,符合预期,增速和18年年报差不多。

5、中微公司 2019H1营收同比增长72%,净利润扭亏为盈。其中Q2营收增速4.8%,净利润增速-60%,上半年业绩增长主要来自于Q1,而Q1的高速增长也主要是18Q1几乎没有收入所致。

6、宋城演艺 2019H1营收同比下滑6.2%,扣非净利润同比下滑2.9%,其中Q2营收同比下滑26%,扣非净利润同比下滑24.6%,主要是六间房出表所致。若仅对比线下演艺业务,则上半年营收同比增 16%,净利润同比增13.28%,三亚景区营收出现小幅下滑;而丽江游客数量和营收实现30%增长;张家界千古情顺利开业;杭州老本营还是基本不增长状态。此外,西安、上海项目计划于20年上半年建成开业。中期业绩即便扣除六间房因素,增速也非常一般,目前PE接近30倍,性价比很低。

7、绿叶制药 合作伙伴PharmaMar于近日宣布, FDA已同意PharmaMar通过加速审批程序,进行Lurbinectedin(Zepsyre®)用于小细胞肺癌二线单药治疗的新药申请(NDA)申报工作。

小细胞肺癌虽然在肺癌中占比只有15%不到,不过因为肺癌的整体基数非常大,小细胞肺癌其实也算是个不小的市场了(特别中国的肺癌人数和患病率都很高)。但,小细胞肺癌的相关药研发极为缓慢(相比较,非小细胞的研发突飞猛进),因此小细胞肺癌特别难治,5年生存率仅为5%-10%。

不过,就在几天前的美国临床肿瘤学会(ASCO 2019)年会上,小细胞肺癌传来好消息,PharmaMar旗下的Lurbinectedin单药二线治疗复发小细胞肺癌(SCLC)II期研究的数据公布:客观缓解率(ORR)为35.2%,疾病控制率(DCR)为68.6%;中位无进展生存期(PFS)为3.9个月,中位总生存期(OS) 为9.3个月

从目前公布的Lurbinectedin的各期临床试验来看,其结果优异,显示出了Lurbinectedin作为SCLC患者二线治疗替代方案的潜力。根据目前获批的二线治疗方案,Lurbinectedin极有可能进入最新的NCCN(美国国立综合癌症网络)SCLC指南。

其实,早在2018年8月,FDA就因1期临床数据较好,而授予Lurbinectedin(Zepsyre®)的孤儿药资格。此次,FDA直接给了绿色上市通道,PharmaMar预计将于2019年第四季度进行Lurbinectedin(Zepsyre®)的NDA申报。

消息公布后,欧洲上市的PharmaMar股价当天暴涨30%。

虽然叫孤儿药,但并不是指市场小,而是指研发难度很大,新药推出很少。相反这个药的市场空间很大,此次2期数据非常不错,上了FDA绿色通道,估计上市速度会很快。而国内上市虽然要慢一些,但也非常值得期待,毕竟市场空间很大,还没有竞争对手(小细胞肺癌几乎无药)。

此外,盐酸安舒法辛缓释片(LY03005),用于治疗抑郁症的化学新药,已于日本提交临床试验申请。

8、生物股份 2019H1公司营收同比下滑32.9%至5.11亿,净利润同比下滑52.7%至1.7亿,其中Q2营收增速-13.1%,净利润增速-82%。在18Q2营收-30%,净利润-48.2%的情况下,19Q2业绩继续大幅下滑,可以说低于本来就很低的预期。单季度毛利率疯狂下滑,在Q1下滑4个点的情况下,Q2环比下滑10.7个百分点,产品价格断崖式下跌(以价换量都没用)销售费用在营收大幅下滑的情况下还同比增长了2%。

对比同行业,公司业绩可以说是最差的,普莱柯、中牧在Q2都有所好转。显然中农的激烈竞争使得公司雪上加霜。此前我曾说过股价暴跌可能是个机会,最近随着中牧股份业绩拐点的预期,公司股价也出现一波拉升,但显然,中牧的逻辑是对的(猪瘟过去,存栏扩张,疫苗需求恢复),而公司拐点暂时没有出现。上一期财报时我也说过,抄底公司的前提是产品毛利率要稳住(盯住中农),或者新产品能顶上来缓解核心口蹄疫的竞争压力,目前均不满足,在业绩大幅下滑的情况下,目前估值安全边际不够高(PE越跌越贵,现在34倍)。

9、美亚光电 2019H1营收同比增长19.6%至5.9亿,净利润同比增长21.8%至2.07亿,其中Q2营收增速12%,净利润增速15.4%,远低于Q1的40%多的增速。公司口腔CT诊断机增长55%,仍是增长主要贡献,色选机增速仅6.4%。Q2业绩远低于预期,15%的增速完全无法支撑近50倍的PE,股价也不知道为什么那么强。

10、药石科技 2019H1营收同比增长37.8%,净利润同比增长30.3%,其中Q2营收增速24.2%,净利润增速8.1%,虽然Q2业绩增速很低,但对比此前预告时,相对的落在上限位置,所以股价也较此前反弹不少。

11、爱尔眼科 2019H1营收增速25.6%,净利润增速36.5%,扣非净利润增速31.9%,其中Q2营收增速23.2%,净利润增速35.6%,营收增速趋缓,净利润落在预告的下限。上半年门诊量同比增加15.31%,手术量同比增加7.02%,收入却增25.64%,主要原因还是屈光和视光业务在发力,这些也是支持后期维持高增长的重要推动力。公司业绩增速有放缓的趋势,但仍是非常高的增速,就是估值也一样的高。

12、坤彩科技 2019H1营收同比增长2.5%,净利润同比下滑8.8%,其中Q2营收同比下滑6%,净利润同比下滑11.8%,较Q1进一步放缓,放缓的理由和Q1类似(关税对不少制造业还是影响很大)。

13、瑞声科技 上半年营收增速-10%,净利润增速-57%,其中Q2营收增速1%,净利润增速-48%,主要是核心声学业务收入下滑15%,毛利率下滑7.4个百分点,作为声学行业的老大,公司错过了最新的AirPods,被歌尔声学抢夺了市场,真的可惜。为什么会错过?公司去大力发展光学业务了,本期光学业务大增73%,但占比太低(6%不到)。放弃自己强势的声学业务,非要和光学行业的龙头公司抢份额,业绩下滑也是情理之中的了。

获新加坡政府投资公司GIC Private Limited于8月20日在场内以每股平均价38.8904港元增持79.5万股,涉资约3091.79万港元。增持后,新加坡政府投资公司的持股数目为84,746,000股,持股比例由6.95%升至7.01%。

潘开泰将获委任为公司首席创新官。潘开泰于2014年3月加入公司,自此,其职责范围由资讯科技扩展至研发及全球技术合作。现时,潘开泰主管公司资讯科技和先进技术设计小组,并参与有关领域的研发工作。

14、思考乐教育 2019H1营收同比增长25.2%,净利润同比下滑1.4%,扣除上市开支和国际会计准则调整后的净利润同比大增63%,符合预期,延续了上市前的快速增长。

15、晨光文具 19H1营收同比增长27.8%至48.4亿,净利润同比增长25.6%至4.71亿,其中Q2营收增速27.6%,扣非净利润增速21%,保持稳定增长。公司老的文具业务增速15%左右,营收增量主要来自于:1)办公直销同比大增56%至15亿,相当于采购商、代理服务商,这块毛利率很低只有12%,贡献收入不贡献利润;2)线下的零售业务,生活馆同比增长95%至2.3亿,新品牌九木杂物同比大增240%;3)晨光科技同比大增43%至1.25亿。

公司的营收贡献来自采购业务,但这块业务不贡献利润增量,净利增量主要来自于传统的高毛利率文具业务的毛利率继续提升1.3个百分点(这部分抵消了低毛利率业务占比提升的影响,公司整体综合毛利率小幅提升0.6个百分点),此外,费用率继续改善,主要是财务费用继续下滑。

16、华宝国际 2019H1公司营收同比增长25.3%至20.69亿,扣除并表影响增速为19.1%。净利润增速基本持平。公司中期业绩中规中矩,营收增速超预期,新业务贡献较大,但毛利率下滑和销售费用的提升,导致公司增收不增利,这就是并入调味品资产的代价。目前估值极低,6.8倍PE,股息率非常高,可以持有或买入。

17、视源股份 2019H1公司营收同比增15.8%至72亿,净利润同比增长46.5%至5.64亿,其中Q2营收增速8%,净利润增速46%。营收增速有所下滑,但毛利率大幅提升,净利润增速保持住了。在行业下行的情况下,公司Q2液晶显示主控板增速大幅下滑,在可预见的未来该块收入估计会继续停滞不前,教育市场的交互智能平板平稳增长,在未来大概率能继续保持。公司本期净利润增速能够维持较高主要是毛利率改善明显,但Q3开始公司的毛利率基数较高,如果下半年延续费用大增的局面,公司的利润增速不乐观,估计会下滑到20%左右。当前估值偏高PE44倍,但考虑公司作为行业龙头现金流稳定,业绩稳定,没有负债,是该给与一定的溢价。

18、碧生源 2019H1营收同比翻倍至3.38亿元,两茶销售量大幅增长,售价也小幅提升(常润茶增速64.5%,长青茶增速18.5%),奧利司他暴增375%,收入占比高达32.2%,虽然预期减肥药在清理完渠道后会放量,但这速度还是超预期的。整体毛利率提升0.5个百分点,销售费用开支增速50%,行政费用开支减少3.9%,经营利润亏损大幅收窄,从去年同期的-3580万到-270万,下半年扭亏有望。而净利润方面,由于有出售资产,本期高达1.73亿元。中期派息0.11港元/股,股息率高达28%以上。

19、梦百合 拟向不超过10名符合证监会规定的特定对象非公开发行股票,募集资金总额不超过7.33亿元,其中,补充流动资金项目金额调整为1.33亿元。发行股份数量不超过6403.07万股(含6403.07万股)。

20、益丰药房 2019年8月,公司公告披露公开发行可转债预案,发行总额不超过15.81亿元,用于江苏益丰医药产品分拣加工一期项目(1.6亿元)、上海益丰医药产品智能分拣中心项目(1.3亿元)、江西益丰医药产业园建设一期项目(0.8亿元)、新建连锁药店项目(6.8亿元)、老店升级改造项目(1.0亿元)、数字化智能管理平台建设项目(0.4亿元)、补充流动资金(3.9亿元)等,。其中,新建连锁药店项目拟在湖南、上海、江苏、江西、湖北、广东、河北七省市合计新建连锁门店1,500家,建设期为3年,有利于深化区域市场门店布局的同时夯实华北等新进区域市场的竞争地位,保障公司保持较快的门店扩张速度。

21、埃斯顿 拟2.834亿元继续增资鼎派机电并用于收购全球焊接机器人领军企业Cloos。

22、基蛋生物 8月21日晚间,基蛋生物公告称,股东捷富投资、杭州捷朗、杭州维思拟在三个交易日后至2020年3月9日期间,合计减持公司股份不超过2916.83万股,占公司股份总数的11.20%。

23、IMAX中国 上周累计耗资157万港币回购公司股份。

24、爱尔眼科 拟以自有资金1.9亿元作为有限合伙人投资设立湖南亮视晨星医疗产业管理合伙企业(有限合伙)(“亮视晨星”)(以企业登记机关最终核准的名称为准)。亮视晨星将主要对眼科医院、眼视光门诊部等进行投资和管理,为公司未来发展储备更多优质的并购标的。该事项已于2019年8月22日经公司第四届董事会第四十八次会议审议通过。

公司创始人陈邦董事长、李力总裁拟向老股东赠“股票”:全国范围内,自2013年8月15日或之前起至通知发布日,凡连续持有600股或以上爱尔眼科股票的个人投资者,均可获赠100股爱尔眼科股票收益券,获赠者可在今后每年10月30日提出兑换要求,两位创始人将按照当日收盘价支付100股股票等值现金。

25、信达生物 获礼来制药授予使用治疗糖尿病的潜在创新药物OXM3。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号