-

凭什么贵州茅台能站上1000元?看懂这7张图就够了

老余看股市 / 2019-06-28 18:02 发布

一、热议

贵州茅台,总是市场的热点所在,总是在财经界最夺取眼球的一个。

昨天6月27日,贵州茅台第一次也是A股第一只个股站上了1000元大关。

这一历史时刻,足以写进中国资本市场的史册。

随着贵州茅台的火热,再次引发大众的热议:

专业投资者问:

价值投资在中国还是行的通吧?

大多数散户问:

要是早点能买到贵州茅台该多好啊?

与此同时新股民肯定会问:

现在贵州茅台还值不值得投资?

聪明的投资朋友会问:

为什么贵州茅台持续上涨呢?

限于篇幅,我们就简单聊一聊吧。

从这一技术形态上看,对于贵州茅台这一超级价值投资股,能穿越周期的消费股,我们只需记住:

- 每次跌破我们最为重要的30月线,都是极佳的进场时机;

- 每次回踩我们最为重要的30月线,都是极佳的补仓时机。

二、白酒板块

要说个股大涨,贵州茅台并非一枝独秀,而整个白酒板块都在集体大涨。甚至很多消费股都在争先恐后的创出历史新高。

贵州茅台大涨,代表的不仅是自己,也非单指白酒板块,而是代表着消费股时代这一历史机遇窗口的再次开启。

三、贵州茅台

口号喊这么响亮,那就来看看贵州茅台自身吧!

白酒行业,说简单也简单。

无非就是,多少产量和什么价格的关键!

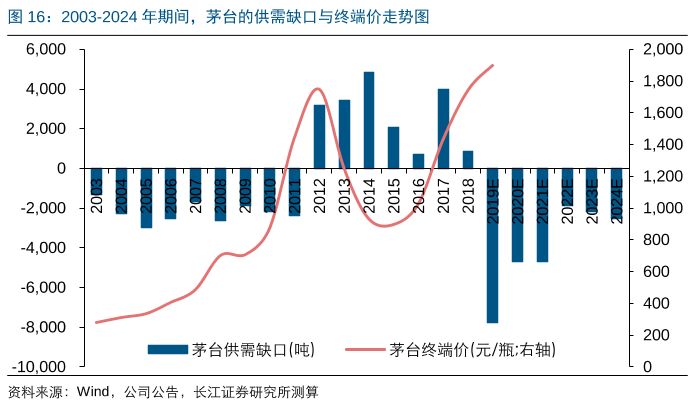

且看如下贵州茅台的供需缺口图,可将之分为3个阶段:

2003-2011年,缺口很大,每年一直在2000吨上下;

2011-2018年,供大于求,最大竟多出4000吨,但2018年缩到最小;

2019-2024年,缺口再次凸显,2019年缺口最大,要达到8000吨。

可见,有两个转折点,一个是2011年,一个则是2018年。

其中,2011年,塑化剂事件之后,就是公务消费的规范,其对白酒行业影响极为深远,从而最终影响了白酒的价格、股价和供求的彻底变化。

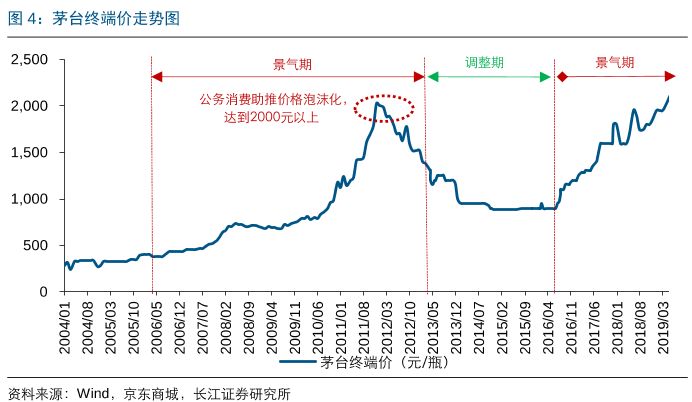

从价格角度,茅台的终端价,也分成了3个阶段:

2003-2011年,终端价从不到500元涨至2000元;

2012-2016年,终端价从2000元跌破1000元;

2017-至今,终端价从不到1000元再次涨回2000元。

从上可知,随着公务消费的减弱,2012年之后的几年里,其影响一直存在,需求减弱而产能还在,因而供大于求。

但随着其它人群的消费上升,这部分需求的拉升开始弥补甚至超过原来公务消费的需求,因此,茅台的价格在2013年到2016年之间出现横盘状态。

而从2016年开始,随着需求增多,供给端并没有大增的情况下,平衡再次打破。

价格持续上涨,上涨的幅度达到1倍,业绩自然就能从中受益了。

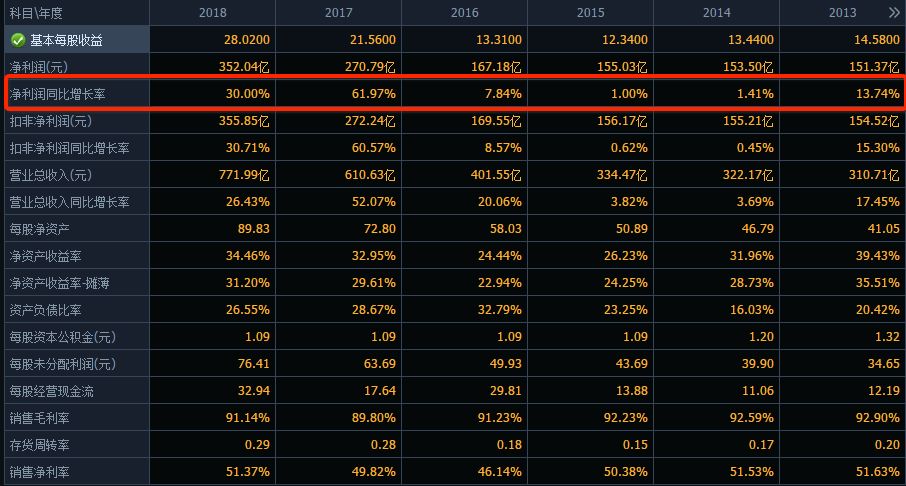

回顾贵州茅台过去5年的业绩:

2013-2016年,净利润增长率1-14%;

2017-2018年,净利润增长率分别达到62%和30%

如此庞大的贵州茅台也能开启高速成长,真正的秘密就在于茅台终端价上涨。

若茅台不严格控制出厂价的话,业绩上还要漂亮很多。

或许,正是这样的控制,也让茅台逐步进入了奢侈品行列。

另外,前面所述2013-2016年终端价持续下跌的过程中,茅台的净利润却没有下滑,这是为什么呢?

原因在于,贵州茅台的利润直接产生还是看其出厂价,而不是终端价。

但是终端价更容易体现实际需求,从而让我们更好的理解贵州茅台的供求。

不过,正好结合这一期间净利润的稳定,最终我们看到贵州茅台的市盈率的变化。

2011-2013年,市盈率从39倍跌至9.5倍;

2014-2018年,市盈率从10倍涨至41倍;

2013年底,跌破10倍市盈率,这在贵州茅台的历史上从未出现过,以后估计也不可能再有了。

在2011-2013年期间,净利润稳定期间,仅仅是股价将其调整到这一市盈率下。

所以,在2014-2016年间,随着估值重获新知,意识到需求开始回升,供求开始发生微妙变化,因此股价开始回升。

与此同时,2017-2018年的年报也爆出业绩预增,分别增长62%和30%,市场马上给予高估值。

戴维斯双升作用下,贵州茅台净利润高,市盈率更高,得出来的市值就更大了,所以最终股价的加速上涨,幅度更大。

可见,戴维斯双升,不仅仅在小盘股上发挥作用,在贵州茅台这一巨无霸的明星股上也能发挥作用。

记住,你只要业绩敢成长,市场就敢给你高估值。不管你是多么大的市值,贵州茅台如此,苹果也如此。

那么,问题来了:

-千元大关已闯过,还会不会去挑战2000元,甚至10000元?

这个问题有点大,从长远看贵州茅台肯定存在巨大投资价值。

短期而言,目前贵州茅台33倍市盈率不贵也不便宜,相对合理的价格。

但是,对于茅台而言,你更要用长远眼光来看待。

四、通胀时代

从微观看:

—茅台酒的供求缺口变化,引发产品涨价,业绩和估值同步提升,从而带来的股价大涨表现。

而整个白酒行业,也是如此吗?

这么多酒都涨价,都是基于供求缺口吗?

目前看来,确实类似,茅台酒代表着高端消费人群,而其它则代表着中等消费人群和低端消费人群。

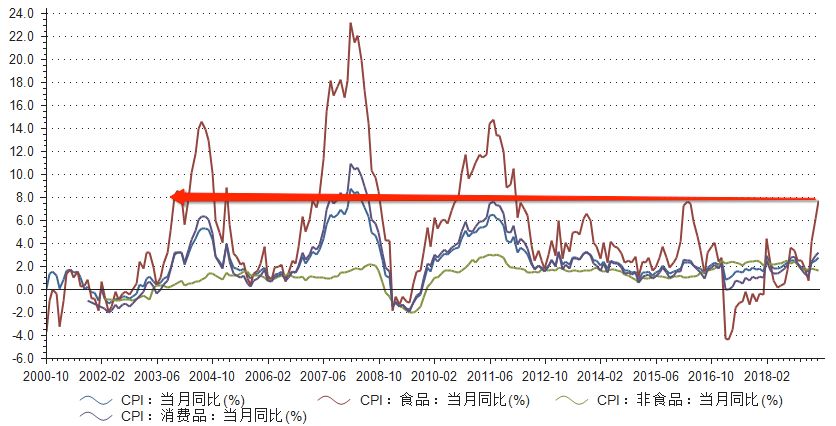

若我们放在更大的历史周期看,就会发现,这次白酒行业仅仅是食品行业开启通胀时代的最佳代表。

若我们仅看CPI平均值,其实还算平稳,但每次去买菜买水果就发现怎么又涨价了呢。

确实如此,CPI的组成需要拆解的,目前食品CPI已经站到了过去20年的第4高点了。

第一次峰值:

2004年,食品CPI为14.6%;

第二次峰值:

2008年,食品CPI为23.25%;

第三次峰值:

2011年,食品CPI为14.76%;

第四次峰值:

2016年,食品CPI为7.6%;

第五次峰值:

2019年,食品CPI为7.7%;

如此,这样峰值已经超过上次2016年的7.6%。

可见,这次贵州茅台大涨的源头在这里。

其实,这也是白酒板块上涨的源头,同样也是食品行业和消费品行业上涨的源头。

这样就容易理解了,为何这么多消费股,尤其是食品饮料类个股,开始陆续站上历史新高了。

五、继续思考

最后,我们不妨思考下,接下来:

食品CPI现在的上涨仅仅是开始,还是会如同2016年一样马上出现拐点呢?

因为食品CPI的上涨,可不可以说开始进入了通胀时代?

首先要弄清楚这里面的逻辑,才能做好接下来的投资。

我们一直奔走在成长逻辑研究的路上,专栏《成长股实战手札》中,已推出多类关于食品、饮料、消费品、医药和教育等非周期股的逻辑研究:

比如,第12课的消费股,从6月13日课程解读后,刚刚创出历史新高的背景下,再次大涨20%,继续创新高。

1、第7课《股价横盘2年,18年逆势开店651家,净利润4亿变8亿,是低估吗?》

2、第12课《十年持一股就选它,巴菲特穿越牛熊的消费品,下一个贵州茅台?》

3、第17课《已是知名消费品品牌,成本下降20%,成长性俱佳,是下一个宝洁?》点赞是肯定,分享是鼓励,关注是动力!

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号