-

指标回顾100:速动比率过去一年表现如何?

基股传声 / 2019-06-12 14:12 发布

1

各位好,今天是指标回顾100的第十五期,相信大家还都记得上一期我们带领大家回顾了上市公司重要的财务指标“流动比率”,综合分析了这个指标作为筛选条件的参考价值,同时指出公认好评的2:1比率效果不佳,在2018.6-2019.6并没有低比率表现来的突出。那么当我们想要了解公司的短期偿债能力时,还可以选择什么指标呢?今天的指标回顾100为大家回顾的就是这样一个实际又实用的指标——“速动比率”。

2

首先了解一下,速动比率=速动资产/流动负债,即手里有的且直接能用的/欠别人的。速动资产包括货币资金、短期投资、各种应收票据、账款、款项等,可以在较短时间内变现,而上期提到的流动资产中存货、1年内到期的非流动资产及其他流动资产等则不应计入。

简单来说,就相当于你手里有一批货物,一些现金,流动资产包括你手头所有可以变现的资金,而速动资产都加了速动了,货物这种得卖出去才能变现的肯定就算不上了,而且万一碰到了什么特殊时期,这批货滞销了,那变现就更是遥遥无期,于是就只把手头那点可以随时流动的资金归入速动资金了。

一般来说,速动比率低,企业短期偿债的风险较大。但是,比率太大会导致企业在速动资产上占比过大,可能意味着企业经营资金周转效率和获利能力低。速动比率同样有个公认较好的比率,1:1。

那么,在清楚了这些前提和假设之后,我们会选取在速动比率上,比较大的100只股票和比较小的100只股票进行检验,并比较这些组合在过去1年的表现,看看速动比率大小对公司股价变动究竟有多大影响。

把时间拨回到一年前:

动图来自SOOGIF

调整数值,选取速动比率较大的100只股票如下,并保存:

其中速动比率大于9.83的,入选速动比率比较大的行列,最大的是群兴玩具,高达65.51的速动比率。

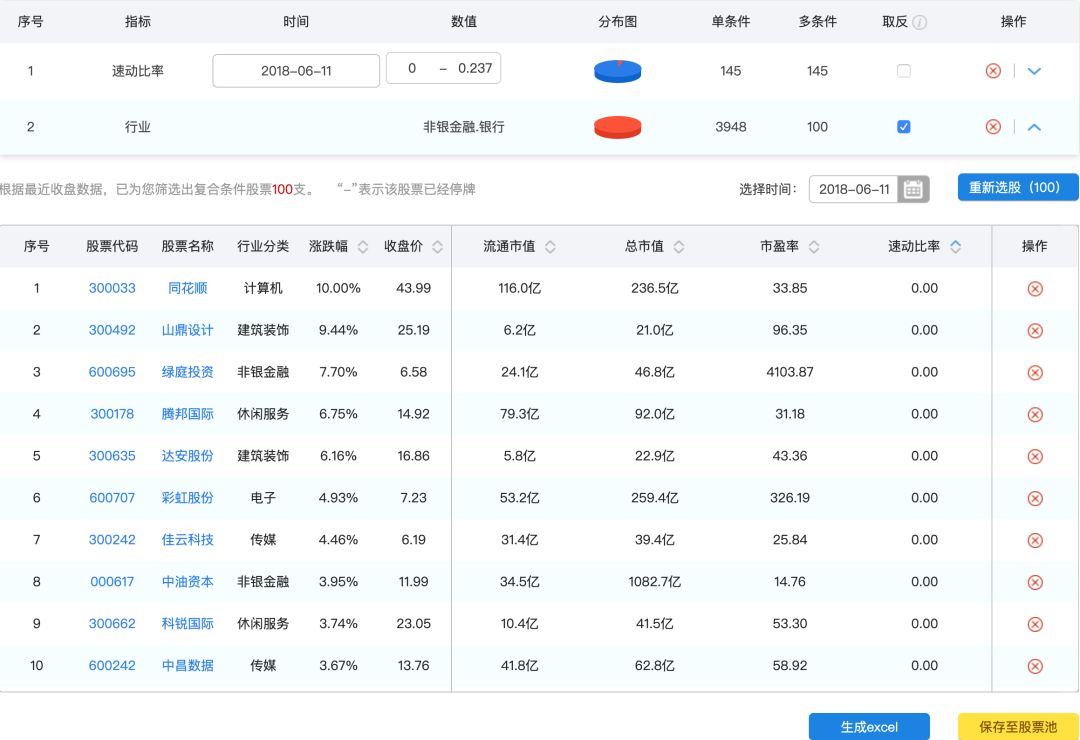

速动比率为0-0.153的,入选速动比率比较小的行列,可以看到排在最小速动比率的公司基本上都是银行和非银金融,其速动比率皆为0,因其行业的特殊性,我们选取这两个行业以外的股票作为对比,可以看到速动比率为0-0.237,最小的为同花顺,计算机行业,速动比率为0.00。

3

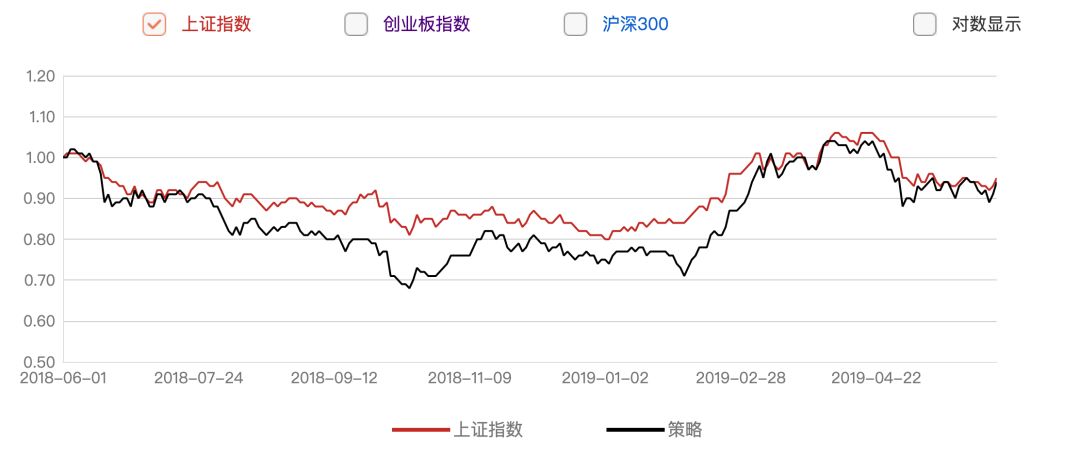

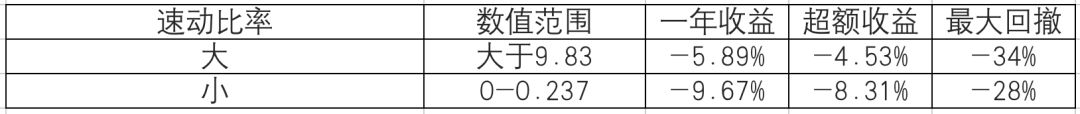

建立我们回测周期为2018年6月到2019年6月,并分别导入2个投资组合,得到如下的回测结果:

速动比率比较大:

速动比率比较小:

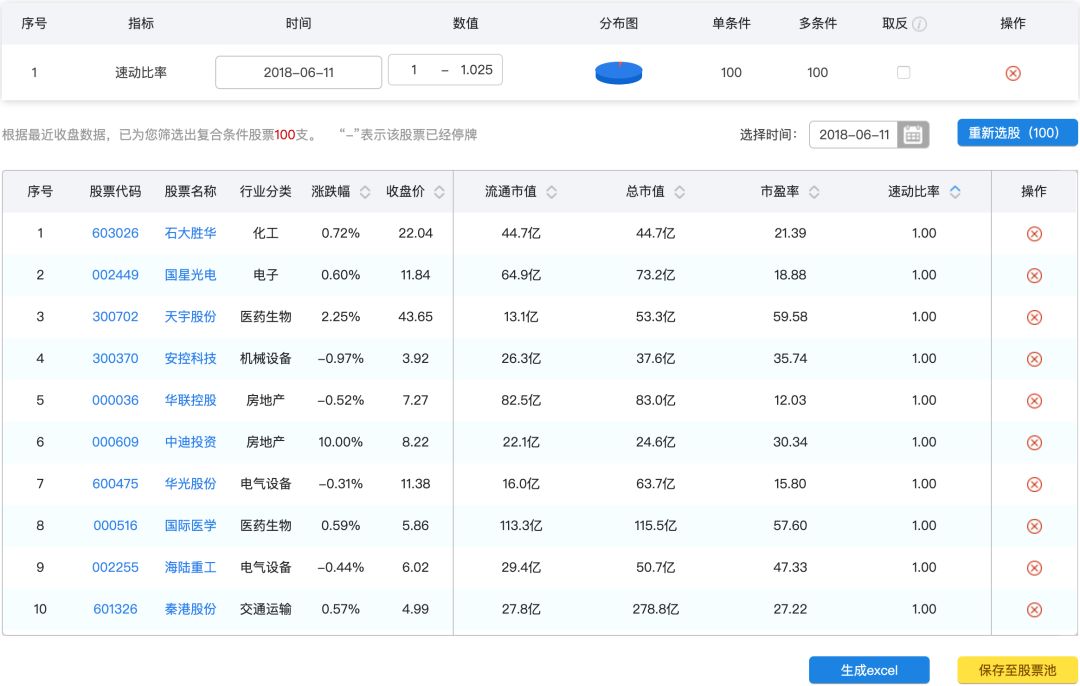

此外,我们把一直奉为标准的参考数值1作为选取对象,在其附近挑选100只股票,并建立2018.6-2019.6的回测周期,结果如下:

4

从上面的回测结果,能够得到如下结论:

1. 整体来看,2018.5-2019.5速动比率比较大的股票组合和速动比率比较小的组合走势与大盘基本一致,小组合股票在前六个月表现较好,从19年4月份起,下跌的幅度较大,大组合表现相对更为稳定;

2. 大速动比率的股票,基本处于上证指数的下方,最大回撤达到34%,波动起伏大,风险也相应较大,这种表现与我们的理论是相悖的,但可以看到其近期逐渐和大盘贴合;

3.小速动比率的股票,在前期微微跑赢上证指数,整体和大盘贴合,最大回撤为28%,整体比较的稳定,但近2个月表现略微差了些。

4.参考1附近的100只股票,可以看到涨跌幅达到-14.39%,是三种选股方式里表现最差的,而且最大回撤达到32%,这点同样与我们普遍认知的速动比率在1附近是比较好的结果相悖。

5

最后给一个总结:

不同行业对应不同的经营方式,对资产速动性的要求也因此不同,在参考速动比率指标时不宜一概而论。我们前文提到,速动资产是把存货等剔除在外的,那么针对于零售业而言(把商品、服务出售给消费者),这种计算方式会使得其显示的偿债能力较低。

速动比率,被公认好评的1:1的比率在现实选股中的表现并没有预期那样的优秀,反而是低速动比率的前六个月和高速动比率的整个时期选股表现较佳。综其原因,可能是不同行业、不同时期的经营方式不同,此外,速动比率作为短期还债的衡量标准,对于企业未来发展的预测较少,投资者或许更加关心的是投资回报,使得这个指标的作用并没有那么突出。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号