-

基金经理是一个比较特殊的群体。他们通常拥有骄人的简历,比如美国常春藤联盟的学位和华尔街银行多年的工作经验。他们看起来非常聪明,点评市场起来经常一语中的。如果如此聪明的人中豪杰都无法战胜市场,那么还有谁可以呢?这可能就是为什么基金经常被投资者追捧的原因之一。

伍治坚证据主义投资系列:基金经理的致命伤

伍治坚 / 2015-11-09 16:46 发布

通过基金投资自己的积蓄,在当今的金融世界里非常常见的。事实上,在美国,大多数投资者(50%以上)会聘请积极投资的基金经理来看管他们的退休储蓄。

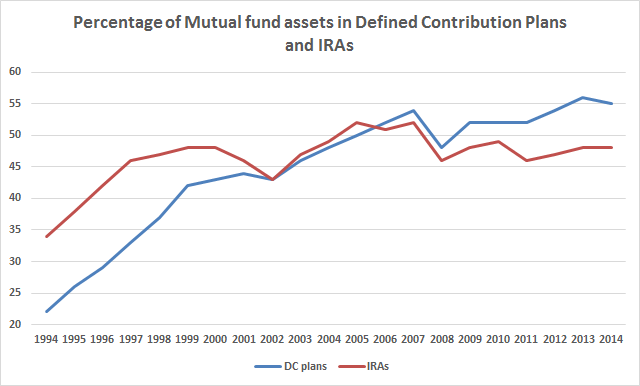

Sources: Investment Company Institute, Federal Reserve Board, Department of Labor, National Association of Government Defined Contribution Administrators, American Council of Life Insurers, and Internal Revenue Service Statistics of Income Division

上图显示,到2014年,美国的退休养老金计划把约55%的资产放在共同基金(Mutual Fund)行业里。大家都知道共同基金的主要投资目的即为战胜市场(例如,S&P 500指数)。所以总体来说,应该还有相当多的人相信基金经理能够创造价值。

大家如何想是一回事,事实是否如此则又是另一回事。基金经理战胜市场到底是事实还是传说呢?在分析这个问题前,我想先举一个我五岁儿子的实际生活例子。在新加坡,家长送孩子去补习或上各种培训班是非常普遍的,这几乎已经成为新加坡国家文化的一部分。如果一个学龄前的孩子没有上任何课外补习班,大多数人可能会感到惊讶。而上补习班的目的,自然是让自己的孩子在接下来的考试中,比如英语,数学或者科学上面占得更大的优势。

问题是,如果所有的孩子都被送去这些补习班,那么这就几乎等于每个孩子都不被送到任何补习班。这就是新加坡父母面临的难题:如果你不把孩子送去补习班,你可能会输给其他那些正在这么做的父母。但是,如果每个家长都选择这样做,那么大家除了从日常开支中多付出一笔教育费用外,对孩子的帮助并不一定有多大。

这其中的主要的原因是,孩子间的竞争是相对的:最终决定孩子是否能够上好的大学的,并不是你的孩子知道多少,而是你的孩子跟其他孩子比起来谁知道得更多。因为说到底,优秀的中学和大学的空间有限,即使整个国家的孩子都成为爱因斯坦级别的神童,他们仍需要根据由相对分数决定高低的考试来做出区分,最后总有一些更“蠢”的或不幸的爱因斯坦可能会错过大学。

为什么我会举出这个例子?因为基金管理行业面临着相似的窘境。要成为一个真正好的积极基金经理,关键并不是这个经理有多好,而是他和其他经理比起来是否更好。

那么如何才能成为一个鹤立鸡群的基金经理呢?首先这位经理一定要聪明和勤奋,这是最基本的。但是每个经理都很聪明勤奋呢,这就需要其他辅助因素了,比如:

1)良好的团队支持,包括证券分析,交易操作,后台执行等;

2)大量高品质的数据,无论是从Bloomberg,Reuters,Wind, 或者FactSet,MSCI等数据提供商得到的数据。如果经理能获得其他人没有的数据(比如覆盖到过去300年的分钟级别的股票交易数据),或同一时间比其他人处理更多的数据,或以上两者同时具备,那么该基金经理就能够获得一定的优势;

3)优秀的IT基础设施,能让经理在每分钟更快,更早的处理信息,等等。

事实上,在基金经理这个行业周围,有一个巨大的产业群正在提供上面提到的那些服务来帮助这些经理在这日复一日的竞争中变得更高更快更强,而这些所谓的帮助可能是没有尽头的。

问题是,天下没有免费的午餐,要想获得这些帮助是要付出代价的。你要么需要聘请更好的人才,或者购买更多和更好的数据,或者投资更新你的的IT基础架构,或以上全部。

那么谁来支付这些费用呢?钱不可能从天上掉下来。答案是:它必须来自于投资者。基金经理最后是要盈利的。如果基金经理持续亏钱(比如3年或5年),地主家也没有余粮呀。在这种情况下,基金经理很可能会关门大吉。事实上,这正是基金行业内部的秘密之一:美国的基金行业平均每年大约有7%-15%的基金被关闭,同时每年也有差不多相同数量的新基金成立。正所谓铁打的营盘流水的兵,一个基金经理在2-3年以后关闭基金再另起炉灶几乎成为了很多经理的职业规律。

而这就是基金经理们的致命弱点:如果所有的经理都配备了上面提到的那些各种资源,无论是更多的数据,更多的分析师,还是更先进的IT基础架构,那么他们的作用往往会相互抵消。因此大多数基金经理在扣除其成本之后只能向投资者提供及其平庸的回报。在这样的游戏中,只有“傻”钱才会去投资基金经理。注意我可不是空穴来风,我提出的观点都是有大量的证据来支持的。

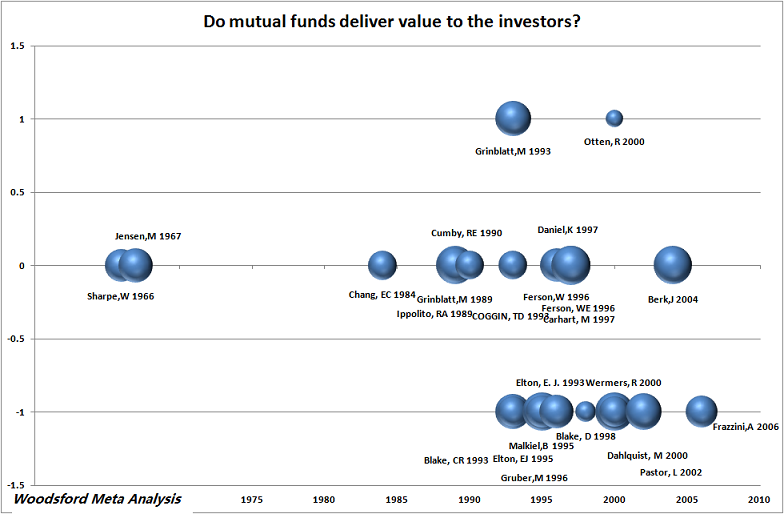

Source: Woodsford Capital Management

例如,从上面Woodsford的Meta分析图表显示,大多数研究(只有少数例外)发现∶共同基金的回报要么不超越一个被动的市场指数(比如上证50),要么还不如一个被动的市场指数。

需要指出的是,我在这里无意否认基金经理在管理资金的能力。事实上,有很多优秀的基金经理有出众的理财能力。但是即使有这样的经理存在,我们投资者仍然需要有办法将他们从芸芸众生之中筛选出来。即使我们找到了这样的经理,我们也需要确保该基金的收费是合理的,这样我们把钱交给该基金经理管理是划算的。如果想了解对于这两个问题更多的讨论,请点击以下视频:

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号