-

几乎每一天,我们投资者都会面对“如何识别一个基金经理是真的有水平还是只是运气好”这样的难题。这是一个很重要的问题。打个比方, 截止2012年底, 美国有大约7238个基金,中国也有数以千计的基金,而且每个基金的经理都自称为最好的经理。那么我们如何才能将凤凰和野鸡做出区别呢?

伍治坚证据主义投资系列:如何探知基金经理的真实水平?

伍治坚 / 2015-11-02 16:36 发布

解决这个问题有很多种方法。很多投资者会依赖“历史经验”来帮助他们做出判断。比如他们会关注基金经理的背景:如学历,工作经验,投资经历或是公司历史和名声。不幸的是,大量的证据显示这类“历史经验”在选择优秀的基金经理时并不很有用。因此,大部分的投资人在选择基金经理时基本处于一个盲人瞎马的状态。

那么我们如何用更科学的方式解决这个问题呢?首先,让我们先来问自己一个问题:如果一个基金经理的Information Ratio(IR)是0.5,我们需要观察多少年的投资数据来证实他是真正有水平的基金经理?

如果你不熟悉这些专业词汇,请让我在这里先来解释下。一个基金经理的IR是依据下述公式计算出的:

IR是指信息比率,分子中的α是指基金经理的超额收益(也就是基金经理高于某一个基准,例如上证180指数之上的收益),分母中的σ(也叫作超额误差)是指α的标准差。

一个好的基金经理,超额收益应该大于零。毕竟,如果这位基金经理连大盘指数的回报都无法超过,那么我们投资者基本就没有理由把自己的钱交给他管理了嘛。我们假设一个基金经理的年平均超额回报率为2%,波动率为4%,可得出信息比率IR为0.5。这个基金经理算是一个极佳的经理。各类研究表明,信息比率为0.3的基金经理排名就可以达到该国所有基金经理的前10%或前25%,因不同国家和时期的样本不动而有所差异。更别说IR达到0.5的基金经理了。但为方便讨论问题,我们先假设这个基金经理取得了0.5的IR。

下一步是计算观察样本的数量。上过大学统计学课程的朋友们应该对上述公式不会陌生。为达到95%的置信水平,需要T检验的相应界值为1.96。因此,依据0.5的信息比率,需要的观察样本数量(N)大约是16。换句话说,我们需要该基金经理过去16年的投资数据才有95%的信心确认该经理真正有投资水平而不只是运气好而已。

对于信息比率为0.3的基金经理,依据相同的计算方法,我们需要基金经理43年的投资数据方有95%的信心确认该经理是投资高明而不是运气好。

现在您大约能了解为什么选择优秀的基金经理如此困难了,实在是因为极少有投资人能观察到基金经理过去16年甚至更长的真实投资回报。更不用说这只能给予投资者95%的把握,还有5%的可能是这个经理极其幸运所以达到了超额的回报。可以毫不夸张的说,选择基金经理是否成功,有很大一部分取决于投资者的运气。

现在让我们看一些真实的例子。

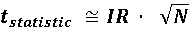

Source: Bogle,J: Common sense on mutual funds

上述图表是Fidelity Magellen基金的历史回报。该基金是世界基金产业的巨人之一,曾经由Peter Lynch掌管。Lynch先生从1978开始管理该基金,直至1990退休。在这13年中,林奇先生以平均每年13.3%超过基准(标准普尔500指数,S&P500)的收益,年波动率大约13.3%。因此,林奇先生的信息比率是1。

问题在于当投资者有充足交易记录足以证实Lynch先生的投资能力时,他已经退休了。我们可从上图看出,Fidelity Magellan基金的规模在1990年之后迅速增长,在1999年到达巅峰总值约1000亿美元。在1991到2004年间,该基金的超额回报只有每年0.8%(超过标准普尔500指数(S&P500)),信息比率IR为0.12,看起来相当平庸。

我们可以从这个例子中学到什么?我来分享一下我的看法吧:这个世界上确实有出色的基金经理,但是投资者想要发现他们并且从中赚钱是十分困难的。在Fidelity Magellan基金中,大部分投资者在1990年以后才开始陆续购买该基金,而他们得到的业绩是相当平庸的,和Lynch先生在退休前达到的基金业绩判若两个世界。

下面再来看看另外一个例子。

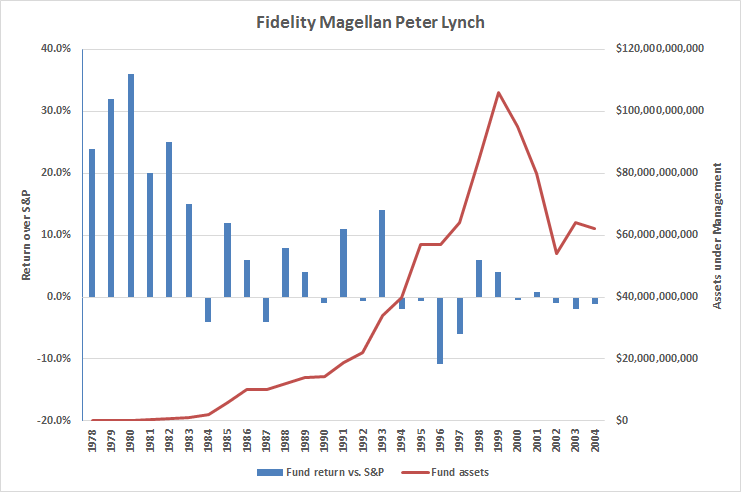

Source: WSJ, Woodsford

Legg Mason集团的Bill Miller先生是美国最优秀的基金经理之一。从1991至2005,他掌管的基金连续15年超过其基准标准普尔500指数(S&P500)。这个业绩即使不是前无古人,也是十分罕见的。截至2005年,Bill Miller先生的Value Trust基金凭借每年5%的超额回报,达到了0.84的IR。如此出色的成绩使Bill Miller成为美国家喻户晓的名字。

问题在于当你发现Miller先生时,可能并不是投资他的基金的最佳时机。从上图可知,该基金的资产在2007达到巅峰值200亿美元。2006到2011年的平均超额收益(米勒先生在2011年从Value trust基金退休)和基准标准普尔500指数(S&P500)相较,大约为每年负7.1%,信息比率IR为负数。如果分析从1991到2011的全部数据,其年平均超额回报为1.54%,信息比率0.16,实在不能算是多么出色的基金。

从上图的红线中你可以看到,在投资Value Trust的那些投资者中,大部分投资者都是在2003年以后才开始购买该基金。也就是说绝大部分投资者都没有享受到该基金早年出色的超额回报。等他们注意到该基金并开始购买时,他们得到的回报是相当令人失望的。

重要的话再说一遍:这个世界上确实有不少优秀的基金经理人,但是投资者想要通过发现优秀经理人来赚钱,是一件相当困难的事。

有读者问,你为什么不举几个中国基金经理的例子呢?

这是一个好问题,回答也很简单:在中国有像Peter Lynch和Bill Miller这样,拥有如此长时间真实超额回报的历史业绩的基金经理么?如果您觉得有,欢迎私信我,我们可以共同研究一下。

另外有个读者问:为什么要举Peter Lynch和Bill Miller这样出色的基金经理人的例子?

这也是个好问题,回答也很简单:如果广大投资者无法从像Peter Lynch这样的基金经理那里赚钱,那么他们通过投资其他基金经理来赚钱的概率有多高呢?在今天我们面对数以千计的基金经理,我们挑到下一个Peter Lynch的概率又有多大呢?

作者:伍治坚/翻译:Zhao Ruoxi

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号