-

伍治坚:共同基金的秘密

伍治坚 / 2015-10-16 18:19 发布

共同基金是由许多不同的投资者将其投资标的,如股票,债券,房地产和其他金融投资项目,混合放在一起进行共同投资的一种金融工具。

共同基金的历史可以追溯到1774年。当时一个名叫Adriaan van Ketwich的荷兰商人创建了一个世界上第一个封闭式基金,名叫Eendragt Maakt Magt,意思是“团结创造力量”。当时该商人创造这个共同基金的想法是他想参与的某些投资,比如赞助一个船队从欧洲前往亚洲进行国际贸易,其中包含的风险太大,任何一个个体商户都难以承受船毁人亡的风险。因此,Adriaan非常具有想象力的发明了这个共同基金的概念,将多名商户的资金放在一起,大家一起分担风险,并且在商船安全回到欧洲以后按照比例分享贸易的利润。

现代概念上的共同基金,其历史可以追溯到1924年。那一年在美国的波士顿,Massachusetts Investors’ Trust被发起建立。该基金于1928年上市,并最终成为著名的MFS Investment Management。State Street被指定为该基金的托管人。

但共同基金行业的真正繁荣一直要等到20世纪80年代。其中最主要的原因是80年代和90年代美国迎来了其历史上一个少见的大牛市。在此期间,一些优秀的基金经理,如Peter Lynch和Max Heine成为家喻户晓的名字。同时大量资金开始以前所未有的速度涌入该行业。

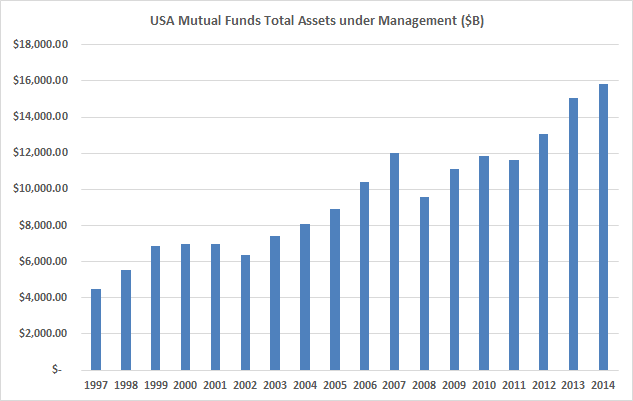

Source: Investment Company Institute and Strategic Insight Simfund

上图显示了共同基金管理的资金规模在美国最近几年的增长幅度。到2014年底,该行业管理的总资产已发展到近16万亿美元,大约相当于美国2014年的国内生产总值。

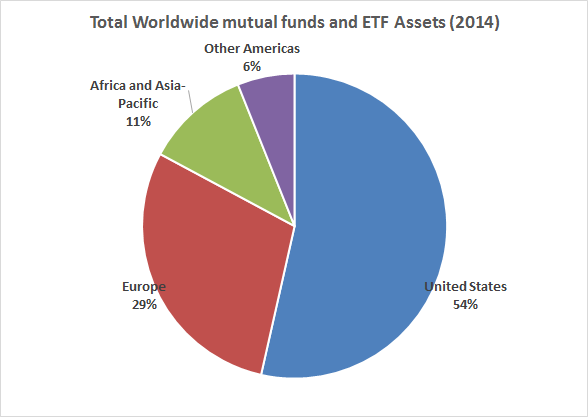

Sources: Investment Company Institute and International Investment Funds Association

上面的图表显示,到2014年底,全球共同基金和ETF资产占约33万亿美元,其中有54%是在美国。

为什么我们那么在乎共同基金?其原因是,共同基金已日益成为一个普通家庭退休账户里持有的核心金融资产之一。

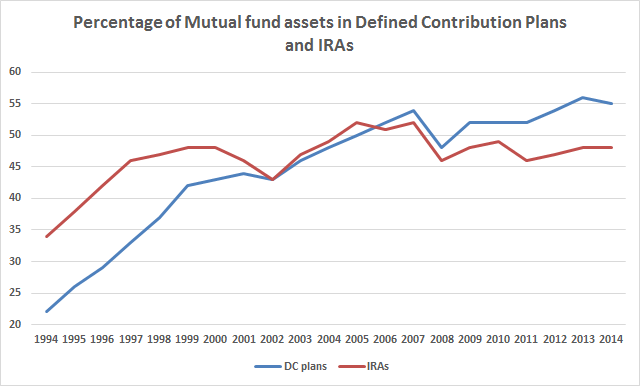

Sources: Investment Company Institute, Federal Reserve Board, Department of Labor, National Association of Government Defined Contribution Administrators, American Council of Life Insurers, and Internal Revenue Service Statistics of Income Division

Sources: Investment Company Institute, Federal Reserve Board, Department of Labor, National Association of Government Defined Contribution Administrators, American Council of Life Insurers, and Internal Revenue Service Statistics of Income Division

上图显示,在美国家庭所有的 defined contribution plan和个人退休账户中,约有一半人持有共同基金资产。从本质上说,共同基金已成为每一个人生活和退休的必要组成部分。

当然,我们会好奇地问以下问题:既然共同基金如此重要,那么他们真正给投资者们提供价值了么?

在我们回答这个问题之前,需要先对共同基金的商业模式有一定的了解。

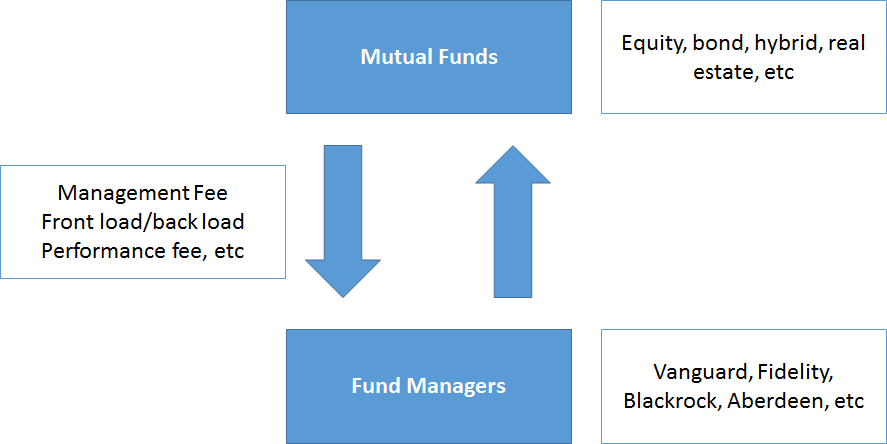

上面的图表是这样的商业模式的一个简单例子。共同基金被设置为一个合法的持有资本的投资者池。其注册地通常在一个免税地,比如开曼群岛或Delaware,或爱尔兰,这主要取决于投资者的来源地。当然税率并不是唯一的考量,但确实是大部分情况下最主要的考量因素。

基金经理,如Fidelity,JP Morgan,或Templeton,会和基金签署投资协议。该协议定义了基金经理的职责和服务范围,以及投资目标。根据不同的投资目标,基金管理公司的投资范围可以涵盖很多资产,比如股票,债券,房地产等。

作为回报,基金经理会向其管理的基金收取一定的费用。收费结构是一个复杂的问题,如果读者想深入了解,我不得不另外再单独写一章。但我们长话短说,大多数基金经理会收取以下费用之一:申购费(在购买基金之前收取的一次性费用),管理费(不管基金业绩如何,基金经理每年收取的费用),以及分红(如果基金经理获得了超过某些标准的回报可以分到的奖金)。有一些臭名昭著的基金还会收取赎回费(就是投资者在卖出该基金时支付的一次性费用)。

你如果仔细想想就可以认识到,基金投资者和基金经理人之间,是典型的雇佣关系。基金投资人看重基金经理的投资技巧,通过雇佣关系来租借基金经理的投资技能,帮助投资者获得更好的回报。但是,就像任何雇佣关系一样,这里面有一个潜在的代理人问题,即基金经理和投资人的本质利益并不是完全趋同的。投资人想要低风险,高回报,希望付给基金经理的报酬越低越好。但是,基金经理要收费养家糊口。由于基金管理费是基金经理管理的资产规模的百分比,因此对于基金经理来说,关键是要管理更多的资金,而不是给予投资人更好的回报。

这是潜在的问题核心,一个典型的代理人问题(Agency problem)。当然你可能会说,这不是一个问题,因为管理人员将为投资人提供丰厚的投资回报。而如果基金经理为投资人带来高回报,那么他们的收费再高,我作为投资人也不在乎,只要我自己赚到钱就行。

那么就让我们来顺着证据主义的思路,仔细检验一下基金经理们是否给投资人带来了他们自称的那些价值?

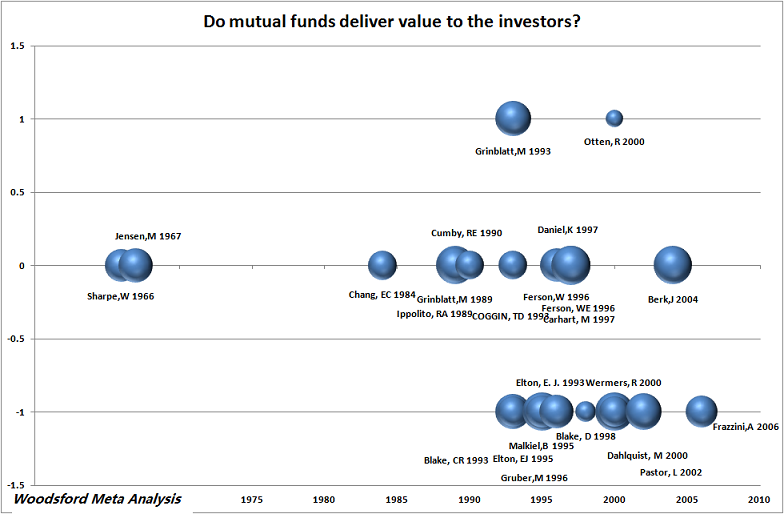

在上面的图表中,我们汇总了Woodsford Capital Management的Meta Analysis(WMA)。

对于我们在上文中提到的问题,我们大致将研究结果归入三大阵营:

1.共同基金经理在收取其费用以后提供高于市场回报的收益:由零线以上的气泡表示;

2.共同基金经理在收取其费用以后无法提供高于市场回报的收益:由零线上的气泡表示;

3.共同基金经理在收取其费用提供低于市场回报的收益,也就是说他们向投资人提供的价值为负:由零线下方的气泡表示。

上图表明:

大多数研究(只有少数例外)发现,共同基金经理人向投资人提供的价值要么为零(上图中的零线),要么为负(零线以下的气泡)。

我觉得这些发现对于中国的投资者也是很有价值的。中国的资本市场相对于美国来说还是非常年轻的,但是由于中国的资本市场发展很快,很多行业主体,比如基金规模,其发展的速度也相当惊人。我向大家分享上面的研究,是希望大家可以从美国投资者曾经走过的弯路中学到一些经验教训,这样就可以希望避免重复他们曾经犯过的错误,用更理性的方法来管理自己辛辛苦苦积累下来的家庭财富。

作者伍治坚于2010年创办了Woodsford Capital Management Pte Ltd,一家位于新加坡的量化基金管理公司。WCM以证据主义(Evidentialism)作为自己的投资哲学。证据主义强调在采信任何意见或者观点之前需要有充分的证据。治坚毕业于复旦大学(学士)和新加坡国立大学(硕士)。他是书本China 88的作者之一。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号