-

对医用高值耗材细分领域企业大博医疗的一点看法

复利金融圈 / 2018-12-28 13:38 发布

我很不喜欢A股炒作次新股的风气,原本看上几只不错的次新股,就是因为这种炒作风气,让人根本下不去手,随便有那么一点点概念的新股,一上市就是十几个涨停板,比如像医用高值耗材细分领域企业大博医疗上市后也是直到47块才开板,发行市盈率才22.98倍,47块开板时,TTM市盈率已经高达86倍,市净率高达17倍,想想真的很郁闷。

其实我很早就想对大博医疗发表一点看法,但由于上市初的市梦率让我不寒而栗,才一直没有发声。现经过长达一年时间的盘整后,目前市盈率是32倍,这样一看至少不是那么离谱,聊一聊也就没什么顾忌了。

试想一下,从去年上市最高TTM市盈率95倍,一年时间消化到30倍左右,看来今年的熊市功劳不小呀,如果股价不跌,光靠业绩增长去消化估值,估计又得好几年,所以这里要感谢熊市。

年初的时候,大博医疗的市盈率依旧高达50倍,即便是估值很高,但大博医疗今年在二级市场的表现,并没有那么弱,年线跌幅20%,已经大幅跑赢市场,而且这还是18年高点算起,稍微买的低位一些,那对于今年买大博医疗的投资者来说,又是一个好年景了,这不多说,先看看这个行业,在医用高值耗材行业内主要分血管介入类、骨科植入类两大类。

第一个是血管介入类:血管疾病的微创介入治疗是介入治疗发展过程中最具有代表性的技术之一,相关的介入器械产业也发展迅猛,支架已经发展到第四代可降解支架,球囊也已经有药物洗脱球囊和可降解球囊出现,国外也已经有数款可吸收封堵器面世并进入临床阶段等。

国内主要的玩家有威高集团、乐普医疗、微创医疗、先健科技、凯利泰、垠艺生物、美中双和、电生理等。这些上市公司相关血管支架的研发实力强劲,血管支架是我国高端医疗器械中少有的基本实现了国产替代的产品。

第二个就是大博医疗所在的细分行业骨科植入类:骨科植入物可以分为创伤类、脊柱类、关节类和其他,前三者的市场份额可以占到骨科器械的80%以上。此外,骨科植入物中还包括一些用于填充或修复骨缺损的填充材料,主要有骨水泥、生物陶瓷、羟基磷灰石、生物玻璃、同种骨、异体骨等。

关注过大博医疗的投资者都很清楚,大博医疗是一家以骨科、神经外科、微创外科为主的综合性医疗集团,也是国家火炬计划重点高新技术企业。

其中创伤类和脊柱类产品是公司绝对的主营业务,收入比例分别是62.61%、20.28%,公司主要的市场在本土,其中90%的收入来自国内,截止三季报,收入5.45亿,增长23.48%,扣非利润2.48亿,增长23.7%,(其中三季报营收有所下滑,有在拿这个做文章,当然还有各种假设),毛利率82.44%,净利率53%,公司能有这样的业绩,也是得益于掌门人的专注精神和行业的高速发展。

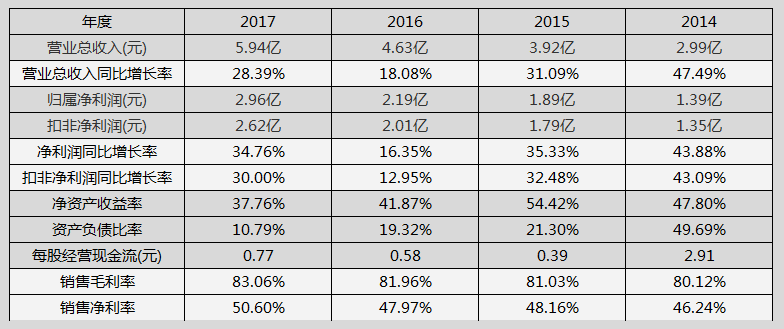

大博医疗历史业绩状况

公司掌门人:林志雄先生,1973年出生于南靖金山镇一个从医世家,1991年,高中毕业考入福建医科大学,1996年大学毕业后,选择进入厦门中山医院任骨科医生。2003 年 4 月,林志雄前往日本国立千叶大学骨科研究室学习,并于同年考取日本国立千叶大学医学部博士,2004 年 6 月,林志雄开始创业行动,进军创伤类植入耗材领域,一做就是十几年。林志雄说道,弃医从商不是一个容易的抉择,毕竟当时也没有把握,而且一开始就遇上家里的阻力以及原工作单位的劝说,“出来创业前路迷茫,我自己也没有十足的信心,心里也很挣扎,大家都反对。”然而,来自各方面的阻力和内心的挣扎都没能斗得过林志雄那颗蠢蠢欲动的心,最终他还是下定决心要“给自己和事业一个机会”。如果不是当初的坚持,现在的情况就是,多了个白大褂医生,少了一个医用高值耗材领域的龙头企业。

公司自创立以来,就非常重视产品的研发投入和人才团队建设,林志雄带着团队用了四年的时间,将临床经验转化为产品设计,研发出多种符合临床应用需求的产品,并实现产业化,很重要的一点是在2011年之后,公司请来了辛迪思的中国区总经理罗炯,罗炯所在的辛迪思可是全球创伤类医学的领导者,后来被强生收购,它的缔造者制定了骨科创伤领域的AO标准,市场份额也是最大的。由这个领域的跨国公司龙头的职业经理人来操盘渠道,无疑对于公司来说是如虎添翼。

公司所在的行业:公司所处的行业目前正是高速发展状态中,公司的主营业务创伤类和脊柱类产品所在的领域发展速度非常迅速,要知道两类产品是公司绝对的主业。

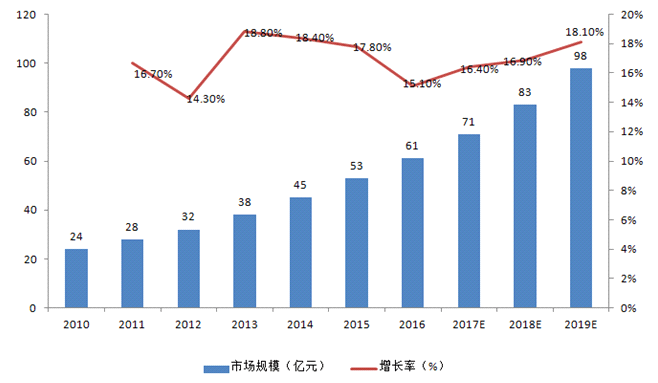

2010-2014 年创伤市场规模从约 24 亿元增长到约 45 亿元,年复合增长率约 17.0%,预计 2019 年创伤市场规模将达到 98 亿元。

中国创伤植入物市场规模及增长情况

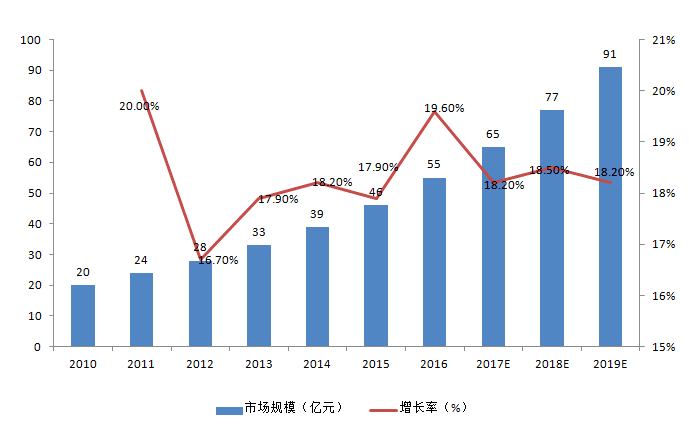

2010-2014 年脊柱市场规模从约 20 亿元增长到约 39 亿元,年复合增长率约 18.2%,预计 2019 年脊柱规模将达到 91 亿元。

中国脊柱植入物市场规模及增长情况

在市场渗漏率方面,我国创伤、脊柱市场的渗透率分别为 4.9%、1.5%,美国为 66%、38%,相比于发达国家,我国仍然有较大的差距,但也反映我国市场具有巨大的发展潜力。

从2015年伊始,公司骨科创伤类植入耗材的市场份额在国产品牌中排名第一,骨科脊柱类植入耗材的市场份额在国产品牌中排名第三。在国内市场,公司的产品覆盖全国3,000多家医院,与500余家经销商建立了稳定、良好的长期合作关系;在国际市场,公司产品远销至澳大利亚、瑞士、俄罗斯、乌克兰等20多个国家和地区。

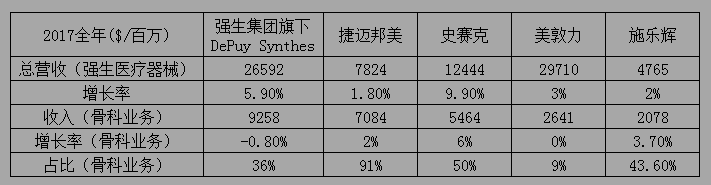

公司是行业内为数不多的在骨科植入类医疗器械领域全产品线覆盖的企业,就目前来看,公司创伤类、脊柱类产品毛利净利在原有的基础上还有所提升,公司立足骨科领域,产品线覆盖骨科创伤脊柱关节运动医学,同时向微创外科、神经外科、齿科领域延伸,未来主要关注公司的创伤类、脊柱类产品的毛利、净利的变动情况,和新产品的拓展延伸情况。这几个方面是非常重要的,在拓展延伸新的业务之下,还得顾忌主业的市场份额,很多公司就因为在拓展新的业务时,把原有的主业就懈怠了,到后来新的业务没有什么起色,连原有的主业都被对手撵上了,而且全球市场对手这么多。像外国强生DePuy Synthes、施乐辉Smith & Nephew、美敦力Medtronic、史赛克Stryker、捷迈邦美Zimmer Biomet这五家公司就通过不断投资并购逐渐占据全球骨科高值耗材的领军地位,形成骨科耗材五强的格局。

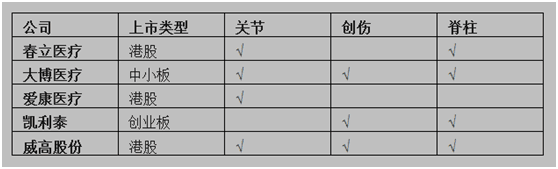

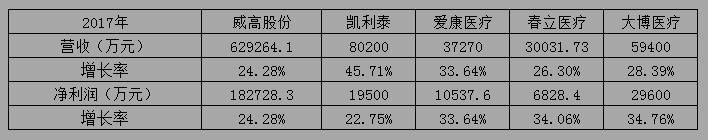

国内骨科植入物领域具有代表性的上市企业除了上述的威高和微创医疗之外,还有春立医疗、大博医疗、爱康医疗、凯利泰、威高股份等。

看了下同行业的这几家公司,强生、捷迈、史赛克、美敦力和施乐辉,在骨科类增长很乏力,而国内的威高股份、凯利泰、爱康医疗、春立医疗,业绩表现都很亮眼,进一步证明了国内的市场增速和相关企业的崛起,也进一步证明了国内市场竞争加剧。

其实说到这里,就明白大博医疗这几年的高成长是正常的,相反才不正常,因为骨科植入医用耗材正保持着高速增长,目前来看大博医疗也能说是靠着行业乘风而起,按照目前行业的增速,大博医疗未来几年继续高成长应该还是能够实现的,但是具体会如何发展,还的看企业的战略眼光。

在我看来,一个非常优秀的公司,不仅仅依靠行业高速增长而变得非常的优秀,而是在行业增速降低、而且行业内大部分公司都不好生存的时候,还依然活的很好,这才是非常优秀的公司,当然这是对于行业趋于集中,优胜劣汰之后,行业被某一两个企业所垄断,就像格力电器、福耀玻璃这样的企业,在行业增速降低甚至不在增长的时候,行业很多公司都生存不下去的时候,还能保持高增长,还能保持高分红。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号