-

优秀的投资者不需要乡愁 | 行为金融(二)

猫哥Philip / 2018-10-30 17:14 发布

今天我们来聊一聊投资者常见的一个误区:本土偏见。

本土偏见(home bias),又称:本地偏好、家乡情结,指一个国家的投资者总是偏爱自己国家的股票,甚至偏爱自己所在城市附近公司的股票,这是每个投资者都可能存在的问题。

一

众所周知,全球不同国家的股市一定程度上存在相互关联。比如近期美股下跌导致港股和A股同步大跌。然而,它们的跌幅并不完全一致,美股跌的多A股可能跌的更多,美股跌的少A股可能跌的更少。

研究发现,每个国家的股市表现与该国就业环境有很大关联。比如在经济萧条的时候,就业率下降往往伴随着股市下跌;在经济平稳发展或繁荣时期,股市行情也会随着就业率提高有所上涨。然而,同一时期不同国家间的经济状况与就业率往往不同。

因此,我们可以利用在其他国家的股市进行多元化投资(分散投资),以期减少风险和提高投资回报。

口说无凭,先来看几幅图:

图一:

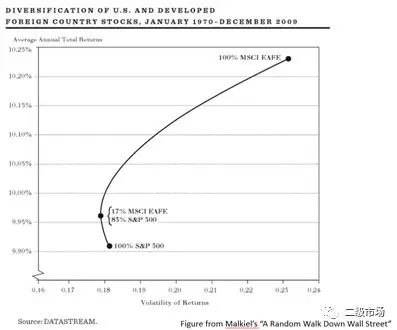

上图中,X轴表示资产组合的风险;Y轴表示资产组合的平均年度收益率;曲线代表了一个资产组合从全部由美股组成(标准普尔500指数)到全部由MSCI EAFE指数组成(除美国,加拿大以外的发达国家股票指数)的风险与收益变化过程。

可以发现,由83%的美股和17%的其他发达国家股票组成的资产组合,可以在更低风险的基础上取得更高的回报率。

这表明,通过分散投资于发达国家之间的股市,也许风险较少并能够获得较高收益。

图二:

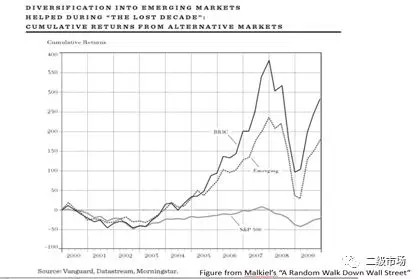

上图中,从上到下三条曲线分别代表了金砖国家、发展中国家、美股从2000年到2009年的累积股票收益率。三条曲线直观地展现了各国股市波动程度的区别,可以清楚看出发展中国家经济体的股市波动更加剧烈。因此,理论上可以利用发展中国家的股市扩大收益,同时用美股规避一部分风险。

这表明,通过分散投资于发展程度不同经济体的股市,也许能够获得更强的抗风险能力。

图三:

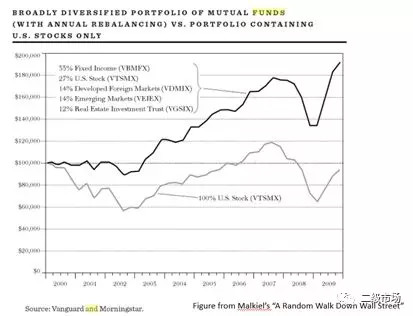

上图是一个由全球性分散投资组成的共同基金的收益与单纯的美股基金的收益的对比。

可以清楚地看到,国际化的共同基金的收益始终位于纯美股收益之上,并且随着时间增长差距逐渐拉大。

这表明,通过分散投资,也许能获得较高收益。

二

然而,现实中,大多数人都忽视了分散投资的重要性。

1989年,金融学家小冯和小波(Frenchand Poterba, 1991)曾做过一个调查。调查结果显示,美国、日本和英国的投资者都更倾向于投资本国的股票,每个国家的投资者都几乎不投资其他两个国家的股票;同时,法国、德国和加拿大的投资者也并不青睐美国、日本和英国的股票。值得注意的是,1986-1989年这段时间是日本经济大发展的时期,日本在这段时间内成长为仅次于美国的全球第二大经济体,投资机会可见一斑,然而,从股票市场选择的角度看,这五个国家的大部分投资者似乎放弃了日本的投资机遇。

投资者的国际化投资行为在1989年后似乎有所上升,但仍旧维持在一个低位(Ahearne, Griever,and Warnock 2004, Baele, Pungulescu, and Ter Horst 2007)。有研究表明,因为国际化分散投资的缺失,投资者几乎在一生中损失了20%-100%的收益(Lewis, 2000)。

更加有趣的是,即使在一个国家内,投资者也更加偏爱他所在城市或者周边城市的公司的股票(Grinblattand Keloharju 2001, Huberman 2001)。

三

接下来我们就对本土偏见这个现象进行解释并提出质疑。

解释一:本土投资者可能认为本国的股票跟外国的股票相比会提供更高的收益率和更低的风险。

要使这个解释成立,投资者必须对本国和其他国家的股票具有不一样的信心,比如对本国的股票市场很乐观而对其他国家的股票很悲观。

但如果投资者使用市场价格来推断他人的信仰(理性预期模型),上述解释就无法成立。比如我是一个中国的投资者,我利用与美国投资者相似的信息渠道调查了美股的表现,从而得出我对美股的预期,那么我这个预期会与美国的投资者相差甚远吗?

如今,各国投资者之间的信息不同步现象已被极大弱化。一是国内投资者可自由获知港股、欧股和美股的消息并对其进行适当买卖操作,国内投资者得到的消息与香港本地投资者掌握的消息并没有不同之处;二是CNN、彭博(bloomberg)、万德等媒介进一步所缩减了各国投资者信息不对称的问题。

综上所述,解释一并不符合金融逻辑。

解释二:投资者认为不同国家股票几乎完全关联,即关联系数接近于1。

其实,这个解释与上文几幅图片中的历史数据已不相符,直接违反了金融常识。

解释三:投资者一般认为外国的交易成本(如交易税率、手续费、语言障碍、交易报告表达方式生疏)较高。

其实对于中国投资者来说,外国的交易成本并没有想象中的高,并且随着沪港通、沪伦通的发展完善,交易壁垒也会逐渐被推倒。

解释四:投资者认为自己对本土市场的股票更有把握,对非本土市场的股票疑问重重、自信心不足。

也许,只是因为投资者并不清楚国际化投资会得到如此大的回报,才会存在本土偏见?

四

作为投资者,在经济全球化步伐越来越快的今天,我们必须要拥有全球化的视野,才能更快地获得更多消息,做出更加精准的判断,得到更高的回报,并避免在不知不觉中被“割韭菜”。

同时,我们要关注沪港通和沪伦通的发展,利用既定资源寻找国内外更好的投资标的。

股市野蛮生长的时代已经过去,投资者需要具备更专业的投资知识,才能在残酷的二级市场中立足。

关注..“二级市场”,让我们共同进步!

参考文献

Baele, Lieven, Crina Pungulescu, and Jenke Ter Horst. "Modeluncertainty, financial market integration and the home bias puzzle."Journal of International Money and Finance 26.4 (2007): 606-630.

Baxter, Marianne and Urban J.Jermann. “The International Diversification Puzzle Is Worse Than You Think,”American Economic Review, 1997, 87:1, pp. 170-80.

Bottazzi, L., Pesenti, P., Van Wincoop, E. “Wages, profits and theinternational portfolio puzzle.” European Economic Review, 1996, 40(2),219–254.

Cooper, Ian A. and Evi Kaplanis. "Costs of CrossborderInvestment and International Equity Market Equilibrium," in RecentAdvances in Corporate Finance. Jeremy Edwards, ed. Cambridge: Cambridge U.Press, 1986

Gehrig, Thomas. "An information based explanation of thedomestic bias in international equity investment." The ScandinavianJournal of Economics (1993): 97-109.

Grinblatt, Mark, and Matti Keloharju. "How distance, language,and culture influence stockholdings and trades." Journal of Finance(2001): 1053-1073.

Huberman, Gur. "Familiarity breeds investment." Review offinancial Studies 14.3 (2001): 659-680.

Lewis, Karen K. "Why do stocks and consumption imply suchdifferent gains from international risk sharing?." Journal ofInternational Economics 52.1 (2000): 1-35.

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号