-

作者:陈少川

麦氏理论——常态与非常态下的双保险指标应用

亮话天窗 / 2015-09-07 14:00 发布

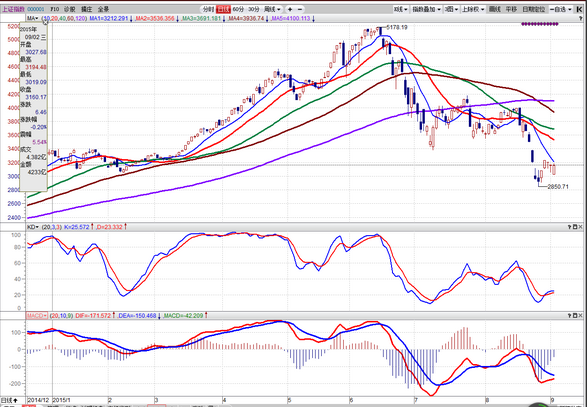

从麦氏理论双保险指标看上证指数,观察20KD指标的形态,的确有所谓跌入低位的特征,不过必须注意与考虑均价线的趋势影响,其中当20日均价线无法“越过、站稳、逆转、翻扬”再到“助涨”之前,都不能以为20KD指标有见底或是背离的特征,因为即使真有这个特征也不稳定,随时还会再下跌创新低,甚至于出现20KD指标陷入20°以下的市场所谓“钝化”形态,其实不应该称为“钝化”,而是弱势下跌后另一波跌势的延续。

所谓“钝化”实际上是计算公式的设定问题,因为采用20天内的高、低、收盘,所以当高与低出现改变的时候,它的变动也会出现比较大的变化,一旦收盘点位接近“高或低”时,它的偏离特征更为明显。计算公式中有关RSV分子与分母的比重,产生的影响也明显,所以在连续上涨创新高,及下跌创新低就会拉大其差距与幅度。

计算重点采取三分之一,所以即使进入重挫也会在第二天才反应在指标上。其次是今日的收盘与三天前收盘的点位,影响的是K值得变化。跌破六天前的收盘会直接影响K与D值的交叉特征。所以当一日之间跌破三天前的收盘,等于立即改变三天平衡,实际上就等于三天价格的变动。

如果一日之间直接跌破6天前的收盘会导致KD指标立马交叉,这个特征说明价格的变动影响重大。实际上任何指标的反应一定会有所谓的“常态”与“非常态”的应用概念。在常态下即价格变动范围与幅度不会过度偏离之下,指标会在出台范围内波动,此时可以采取在常态范围内来回操作。

在超过常态范围之后进入“非常态”,此时价格变动与波动就会非常可观。举例,在指标的设定中属于平均值的自然循环模式,但一日之间的下跌,可以直接跌破六天前收盘,甚至于是20KD时间周期内的最低,此时指标立即会拐头向下,连续再两天跌停例如个股持续三个跌停板,所有状况会立即改变,此时已经超过指标在常态下的特征。

如果要在这样的特征中应用KD指标,不管是那个时间周期的参数,都会“无法解释为何指标会是如此?”几乎每一个技术分析者都会面临这个问题,不是技术分析说明的错误,是因为市场的变动超过原先的设定,即偏离原来的轨道,此时进入非常态的特征时,所有应用都必须采用非常态的模式,而不是常态下的状况。

通常这个时候市场也会陷入“不理性”的特征,也等于股市进入恐慌的时刻、阶段。倒过来就是过度乐观的特征,正所谓下跌时看跌会越看越跌,上涨是看涨会越看越涨。这个时候不管用任何方法都无法完整解答市场的“人心思变”,或是“人心思动”,此时才有指标当然无法表达市场的心理状况,当然就不准。不止是指标不准,政策也无可奈何,如何能要求指标呢?

明白了这些道理后,应该不会对指标会有过度的要求,正确的说,才可以真正懂得使用指标,其中最大的重点在于才有指标的倾向性指示,其实也只有这一点,因为指标不可能是一个必然的倾向分析,即使“明明看起来是上涨也可以顷刻间转变为下跌”,因为任何一个指标都有所谓“瞬间转折改变”的特征,实际上不是指标的问题,而是市场价格问题。

如何改正与修正这样的使用呢?麦氏理论提出两个指标配合应用,采取20KD与MACD,所以称为“双保险指标”。当看到有人使用9KD指标时,基本上等于认定这个人根本不懂KD指标的使用,因为如果连时间周期的应用都不知道,如何可以正确使用KD指标呢?最重要在必须配合均价线使用,这是KD指标使用上的两个铁律。

MACD使用有三个步骤,一是对比比较前面高低关系,本栏称为“前车之鉴”;第二是知道其中关系与关联性后要懂得“举一反三”;第三是知道前面两个因素后要懂得“精益求精”,这样才可以更加完整的解答MACD所带来的有利操作应用。当然,回归两个铁律的应用非常重要,如果不知道也不重视这个因素,也只能进行表面的说明而已。

(本栏声明:文章内容纯属人观点及理论论证说明,仅是提供您参考不应该构成投资建议;个股的分析说明不是推荐、点评,也不是建议操作,只是针对麦氏理论的量潮基础进行说明,投资者要自行研判,风险自担。)

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号