-

李康研报|我们每天吃的酱油,可能会被一家叫海天味业的企业垄断

李康研报 / 2018-09-08 18:20 发布

正在讲巴菲特的《滚雪球》告诉我们怎么选择好公司好生意,看看股神是怎么做投资的。如果文章篇幅过长不便阅读,原稿搜李康研报或留言,欢迎持续关注。

10月1号后公司分析只在一个平台发布,大家常用的社交平台。

行业研究

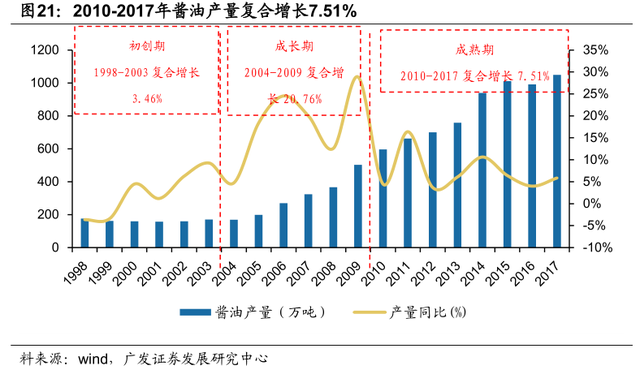

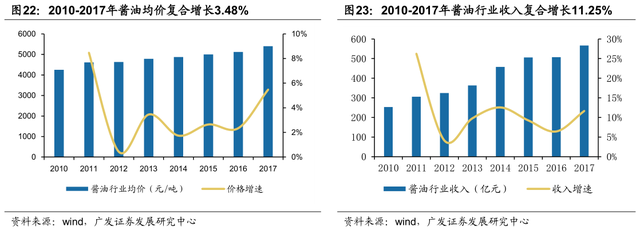

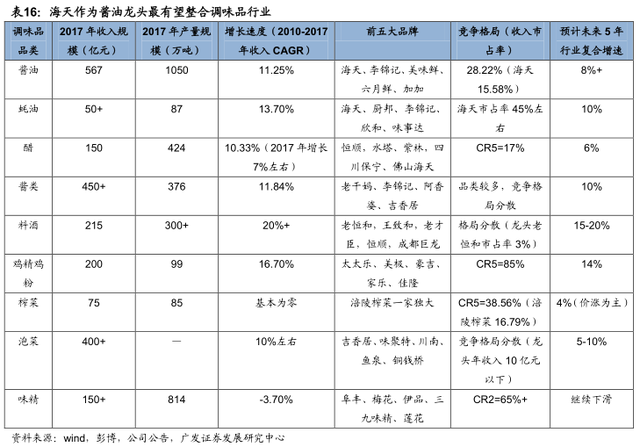

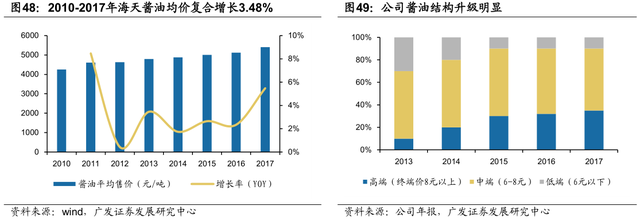

2010年以来酱油行业收入稳增长,2017年酱油行业收入567亿元。根据wind,1998-2003年为酱油行业初创期,产量复合增长3.46%。2004-2009年进入成长期,产量增速明显提升,2004-2009年复合增长20.76%。2010年以来酱油行业产量增速放缓,2010-2017年酱油行业产量复合增长7.51%,均价复合增长3.48%。酱油行业收入2010-2017年复合增长11.25%,2017年567亿元。其中由于酱油行业渠道结构与龙头海天最相似,行业均价由海天产品均价估算得到。

2017年我国酱油人均消费量7.55kg/人,日本酱油行业成熟期人均消费量13.23kg/人,我国酱油行业消费量仍有较大发展空间。其中日本酱油人均消费量下滑主要源于复合调味料兴起替代酱油的部分使用场景,目前我国复合调味料使用仍少,对酱油消费量影响小。2010-2017年我国酱油产量复合增长7.51%,2016、2017年同比分别增长4.00%和5.86%。

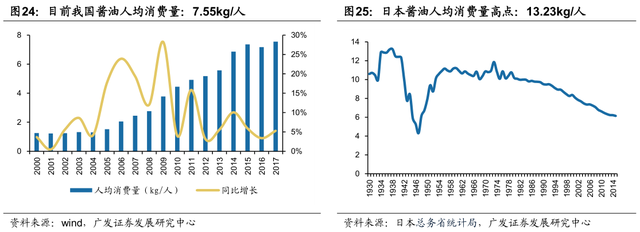

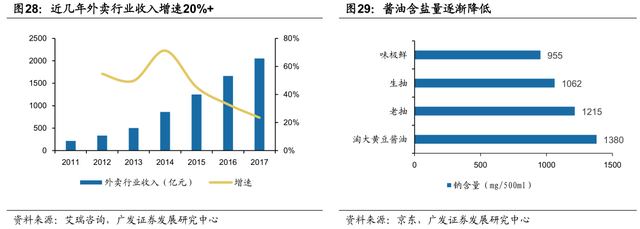

目前外卖模式主要集中在一二线城市(收入占比60%以上),仍有较大的渗透空间,家庭烹饪有望持续向餐饮消费转化。我们预计未来5年餐饮收入有望维持8-10%复合增长,继续推动我国酱油人均消费量提升。上世纪90年代以来,酱油行业不断升级,从散装酱油——淘大黄豆酱油——老抽——生抽——鲜味酱油,酱油钠含量不断降低,例如鲜味酱油钠含量较淘大黄豆酱油降低30.80%,较生抽降低10.08%。酱油盐度降低,相同口味下每千克食物酱油用量增加,推动酱油人均消费量提升。

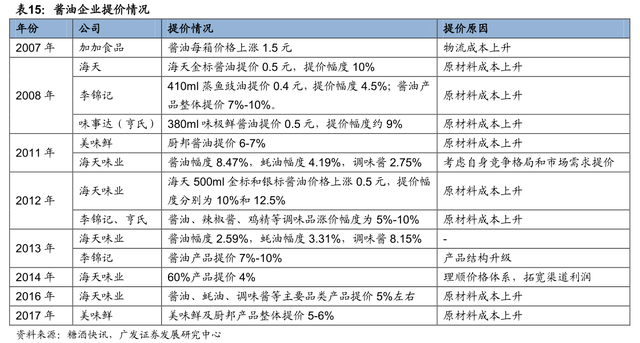

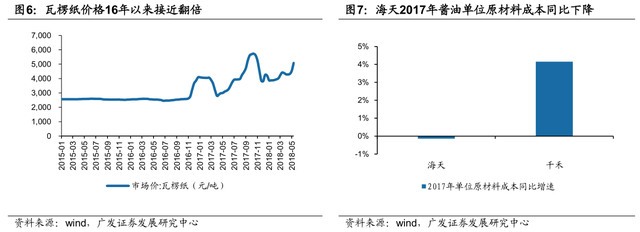

酱油消费频率相对较低,且龙头竞争优势明显优于追赶者,行业竞争良性。复盘酱油行业提价历史,成本端提升时,龙头率先提价,其他品牌跟随提价,推动行业均价提升。供给侧改革导致酱油上游成本(纸箱、玻璃等)价格持续提升,为覆盖成本端压力,酱油龙头企业有望持续提价,推动行业均价提升。

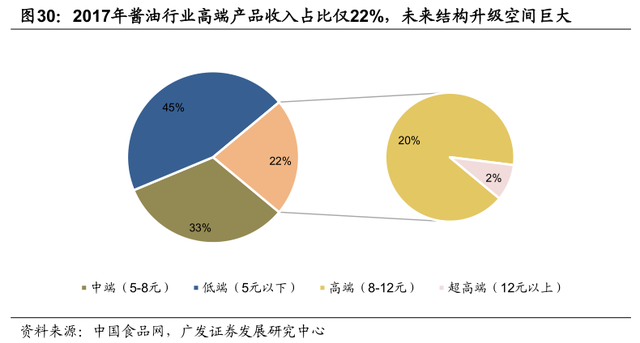

据中国食品网数据,当前酱油行业消费结构仍以中低档酱油(终端价8元/500mL以下)为主,2017年其收入占比高达78%。高档酱油(终端价8-12元/500mL)占比20%,超高端(终端价格12元/500mL以上)占比仅2%,行业产品结构升级空间巨大。高鲜酱油目前突破消费者教育阶段进入放量阶段,预计未来5年收入复合增速高于行业整体,推动行业产品结构升级。高鲜酱油氨基酸含氮量超过0.8g/100mL,消费者食用过后可获得非常明确的"鲜味"体验,一般难以再转换到普通酱油。

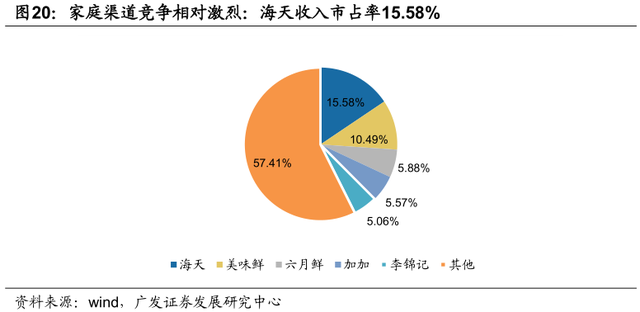

2017年酱油空间567亿元,CR5为28.22%,其中海天酱油收入88.36亿元,市占率15.58%;第二品牌李锦记收入30亿元左右,市占率5.06%;第三品牌美味鲜收入23.48亿元,市占率4.14%。海天市占率明显高于竞争对手,借鉴日本酱油行业龙头龟甲万收入市占率33.20%,我国酱油行业集中度仍有较大提升空间。海天团队和体制活力最强,且公司具备较深厚的品牌、渠道和规模壁垒,在酱油行业无明显竞争对手,市占率有望持续提升。

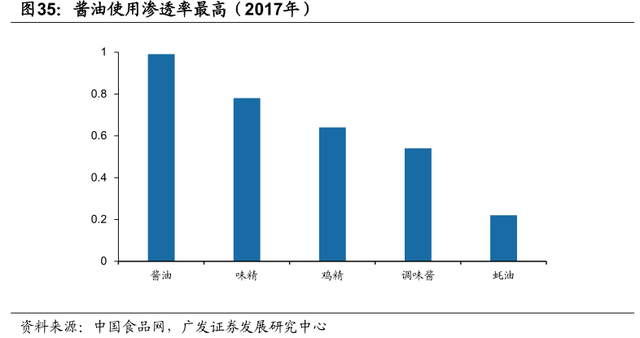

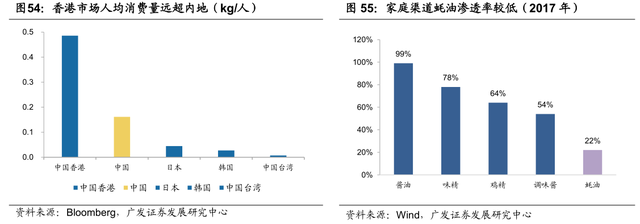

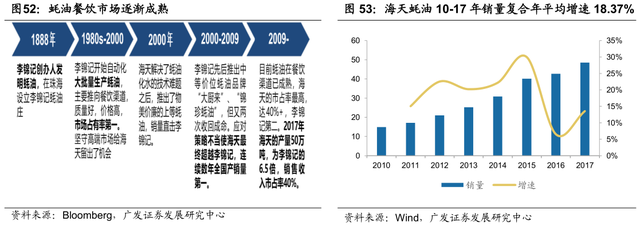

根据wind,2017年调味品行业收入3826亿元,空间广阔且集中度低,龙头市占率3.81%。分子行业来看,酱油赛道优势明显,行业空间大且格局明朗,龙头竞争优势远超竞争对手,龙头市占率15.58%。醋行业空间相对较小,2017年收入150亿元左右,且由于区域口味差异,竞争格局分散,前五大品牌市占率17%。蚝油2017年规模50亿元以上,且格局稳定,龙头海天市占率45%,为第二名李锦记的6-7倍,且蚝油目前正从餐饮渠道向家庭消费转化。酱油是使用覆盖率最高的调味品子品类,其使用覆盖率高达99%,远高于其他调味品类。受益高使用覆盖率,酱油企业最有望建立全国化品牌和渠道——海天品牌全国化程度最高且全国渠道覆盖率高达71.4%。

相比于酱油,蚝油家庭消费基础不深,需要进行消费者培育,仍有较大的发展空间——先行培育的香港市场人均消费量是内地的两倍,蚝油目前在家庭渠道渗透率22%,远低于其他调味品。2000年海天在解决了蚝油化水的技术难题之后,推出物美价廉的上等蚝油,最终超越李锦记成为蚝油市场龙头,连续数年成为蚝油市场全国产销量第一,目前收入为第二名李锦记的6-7倍。经过李锦记和海天近20年的不断竞争培育,目前蚝油在餐饮渠道较成熟。

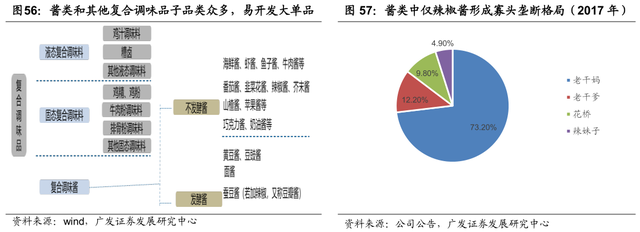

调味酱是一个子品类非常庞杂的调味品领域,包括辣椒酱、豆瓣酱等多个子类,市场总空间高达450亿元以上,且2010-2017年收入复合增长10%以上。由于子品类较多,因此市场份额比较分散,目前仅辣椒酱品类中出现了明显的寡头,其他品类仍旧是蓝海市场,适合调味品龙头企业扩充品类、进行布局。

经营分析

调味品行业生产设备耐用持久、技术相对稳定,先进的生产设备带来的成本优势可持续。公司很早就引入多项国内外先进的工艺技术和设备,且公司一直不断提升生产设备的自动化水平,提高生产效率和生产能力,进一步扩大成本优势。海天味业单位酱油的人工和制造费用成本339元/吨,较中炬高新和加加食品分别低11.36%和36.48%。酱油主要原材料豆粕日均价从2016年4月的2400元/吨涨至2018年4月的3260元/吨,涨幅接近40%;包材瓦楞纸行业均价16年来接近翻倍,玻璃价格指数16年来涨幅也接近40%。但受益于公司管理层对成本的控制,2017年海天酱油单位原材料成本同比下降0.14个百分点,竞争对手单位原材料成本出现明显提高,如千禾酱油单位原材料成本同比提升4.15个百分点。

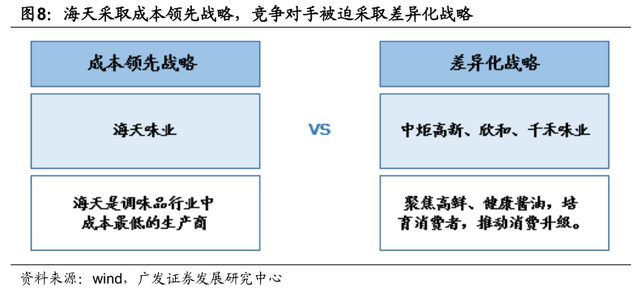

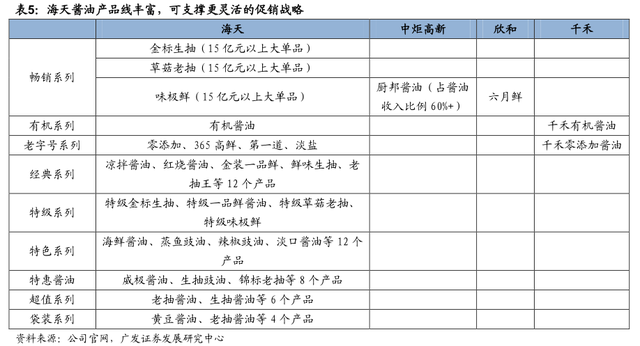

海天具备丰富的业务产品线,且成本优势和渠道优势明显,导致公司的市场战略发挥空间更大,抢占市场份额的能力更强——可通过有针对性的促销策略在与竞品的竞争中胜出,抢占市场份额。以公司最成熟的酱油业务为例,目前海天酱油拥有3款收入15亿元以上的畅销大单品(金标生抽、草菇老抽和味极鲜),同时在各价位段布局多种基础产品。而同行业竞争对手产品线单一,如中炬高新聚焦厨邦酱油大单品瞄准鲜味酱油市场、欣和聚焦六月鲜鲜味酱油、千禾聚焦有机和零添加。当欣和、中炬高新等采取差异化战略的企业把消费者群体培育成熟、推动鲜味酱油迎接放量机会时,海天可加大味极鲜一款鲜味单品促销力度,保证公司整体盈利能力的同时凭借性价比快速抢占市场份额。海天2016年底开始发力布局鲜味酱油,迅速将味极鲜打造成一款年收入15亿元以上的超级大单品,抢占鲜味酱油市场份额,赶超六月鲜和厨邦的差异化战略效果。

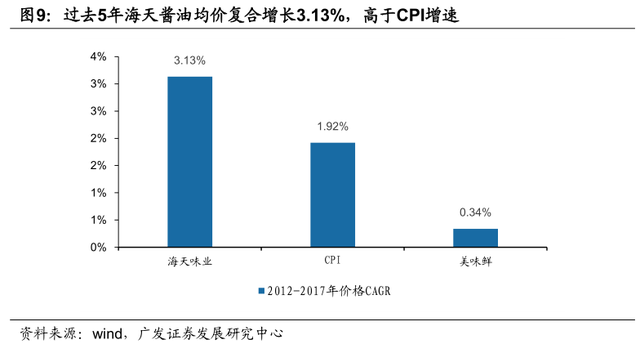

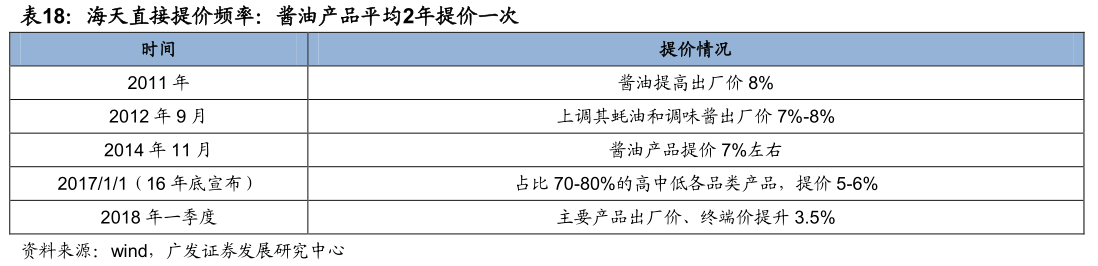

调味品客单价低且即时性消费占比多,消费者不愿花时间寻找性价比更高的产品,渠道覆盖率广的企业可增强其产品定价权。海天能够实现主动提价,提价频率平均两年一次。2012-2017年海天酱油均价复合增长3.13%,同时期CPI复合增长1.92%,同行业竞争对手美味鲜酱油均价复合增长0.34%。因此海天虽然聚焦中低价位段,但同品类产品海天定价高于竞争对手。

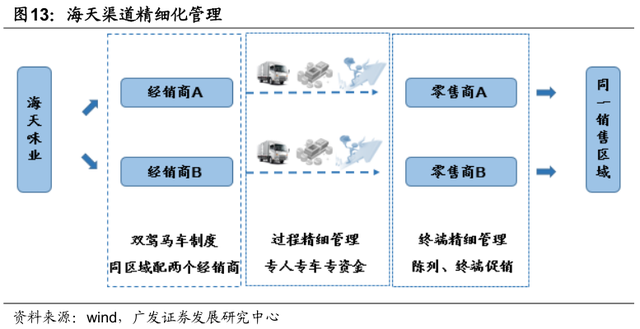

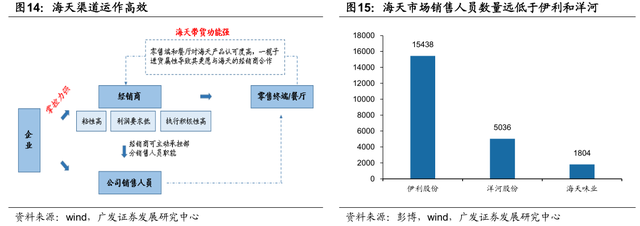

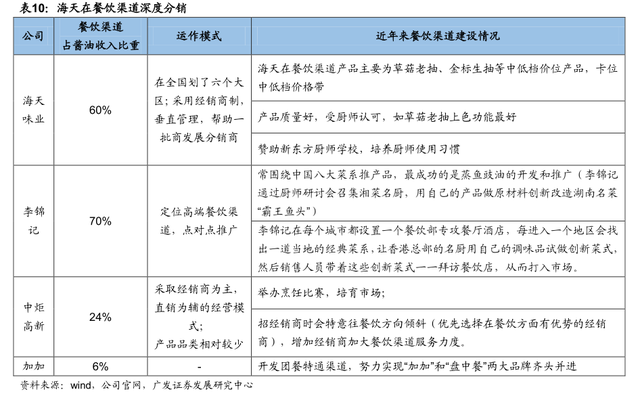

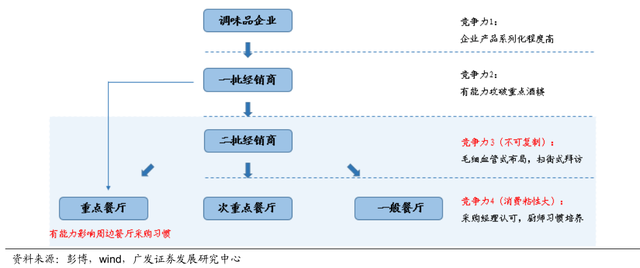

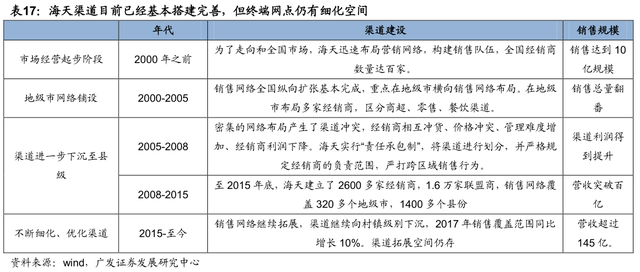

海天采取直控终端、深度分销的渠道模式。公司在全国划分了6个大区,采取经销商制;厂商关系上实行垂直管理与厂商"1+1"帮扶。由于餐饮渠道购买较为分散,完全由一批经销商开发不太现实,需要开发二批商(分销商),厂商合作的模式有助于海天帮助一批经销商开拓二批经销商,实现更好的渠道开拓与客情维护。厂商协作的深度分销机制是当前中国调味品市场购买场景重餐饮、重流通背景下的必然选择,而自1994年以来不断积累的渠道织网也为海天构建了在餐饮渠道深度分销的强大护城河,这样的护城河需要投入大量人员、资金和时间才能建立。海天在同一区域实行双驾马车制度,配备两名以上经销商,竞争淘汰。对于每一名经销商公司要求专人专车专项资金,保证海天的渠道运作。海天对每一环节的渠道费用掌握精细,指导经销商运作市场,可确保高水平费用投放效率,保证每个环节经销商利润的同时,最大化公司的费用投放效率。

海天对渠道的掌控力度与伊利、洋河近似,但海天对市场投放的销售人员数量仅1804人,洋河5036人,伊利15438人。主要源于海天的行业竞争地位明显优于伊利和洋河。调味品经销商经销海天的产品更能吸引下游零售端客户,无其他更优选择。因此海天的经销商对公司粘性更强、利润要求更低(主要依赖海天的带货功能、利润可从其他经销品类补回)、执行积极性更高(完不成目标会被撤销经销资格),保障渠道高效运作。

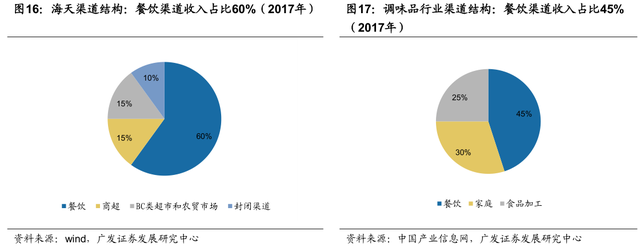

调味品渠道主要分为餐饮渠道、家庭渠道和食品加工渠道。其中餐饮渠道走量明显且消费粘性更大,2017年行业餐饮渠道收入占比45%左右,家庭渠道占比30%左右。据中国产业信息网统计,餐饮渠道每千克食物调味品摄入量为家庭渠道的1.57倍。家庭渠道更容易实现消费升级。海天渠道以餐饮为主,2017年餐饮渠道收入占比60%,家庭渠道(商超、BC类超市和农贸市场)收入占比30%。

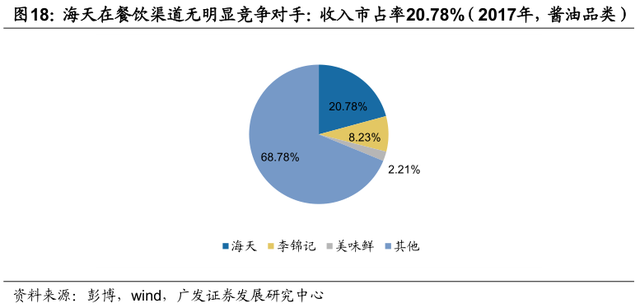

2017年海天餐饮渠道占总收入比例60%,公司餐饮渠道酱油收入53亿元,收入市占率20.78%;第二品牌李锦记餐饮渠道收入21亿元,市占率8.23%;第三品牌美味鲜餐饮渠道收入5.64亿元,市占率2.21%。海天在餐饮渠道市占率远超追随者。。目前海天在餐饮渠道产品主要为草菇老抽、金标生抽等中低档价位产品,卡位中低档价格带。李锦记餐饮渠道聚焦中高档价位,服务对象主要为高档餐厅,与海天形成错位竞争。中炬高新目前发力餐饮渠道,其产品定位中高档,且酱油品类相对单一,以鲜味酱油为主,对海天威胁较小。

借助当地优质经销商与餐饮采购经理的紧密关系开发餐饮渠道是最有效的方式。餐饮渠道对二批商要求较高——(1)较好的服务意识,能够高效、高频扫街式拜访周围餐厅,维持客户关系;(2)足够的资金实力,能够承担餐厅的账期;(3)产品齐全,能够满足餐厅的一揽子采购需求。餐厅调味品进货为一揽子进货,由于厨师对海天认可程度高,因此其更倾向于向经销海天产品的经销商进货,顺带采购其他调味品品类,即海天产品可带动经销商手中其他调味品品类的销售。

2016年底提价以来,海天渠道利润率提升明显(终端价提升幅度较出厂价提升幅度大),抢占优质经销商能力强。海天经销商具备排他性——老经销商(经销20-30年,以前就经销两个品牌)可以继续经营两个品牌,新加盟经销商只能代理海天产品,独占优质经销商资源。第二名调味品企业很难抢占优质经销商开发市场,海天完善的餐饮覆盖网络难以复制。

2017年酱油行业家庭渠道收入170亿元(收入占比30%左右)。2017年酱油行业家庭渠道海天收入26.51亿元,市占率15.58%;第二品牌美味鲜收入17.84亿元,市占率10.49%;第三品牌六月鲜收入10亿元左右,市占率5.88%。相较餐饮渠道,家庭渠道竞争较激烈,但海天市占率仍遥遥领先于竞争对手。凯度消费指数显示,2017年海天渠道覆盖率高达71.4%,是调味品行业渠道覆盖率最高的企业。

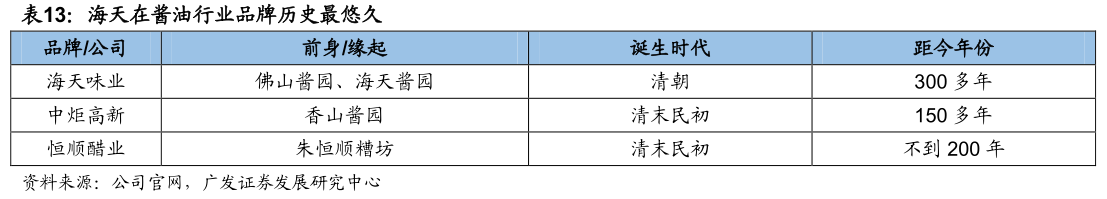

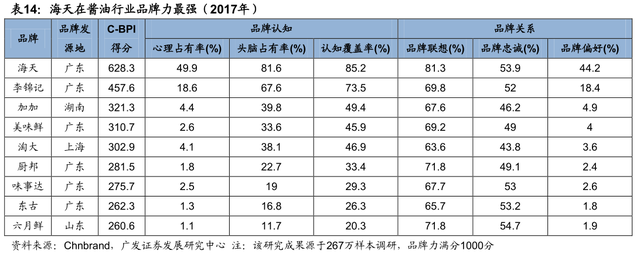

海天发轫于清代"佛山酱园",距今已经有300多年的历史。中炬高新距今历史150多年,食醋行业龙头恒顺距今历史不到200年。调味品行业为传统消费,重传统、重历史基因的大环境下海天品牌优势突出。

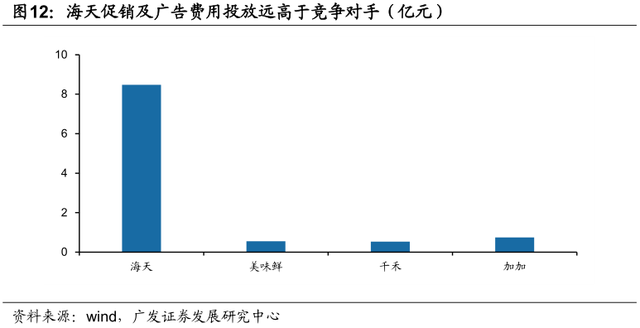

酱油行业各品牌,目前海天和李锦记品牌传播最广泛,其中李锦记品牌传播仅下沉至地级市,海天品牌传播下沉至县级甚至乡镇级市场,是唯一实现了真正全国化的品牌。全国化品牌的打造需要漫长的时间和大量广告投入的积累。而在目前媒体碎片化程度日益提升的时代,其他品牌很难复制大量投放央视广高快速塑造一个全国性品牌的历史。全国性品牌打造更加困难。海天作为最大全国性品牌,壁垒强。

根据wind,2017年调味品行业收入3826亿元,空间广阔且集中度低,龙头市占率3.81%。分子行业来看,酱油赛道优势明显,行业空间大且格局明朗,龙头竞争优势远超竞争对手,龙头市占率15.58%。醋行业空间相对较小,2017年收入150亿元左右,且由于区域口味差异,竞争格局分散,前五大品牌市占率17%。蚝油2017年规模50亿元以上,且格局稳定,龙头海天市占率45%,为第二名李锦记的6-7倍,且蚝油目前正从餐饮渠道向家庭消费转化,预计未来5年行业收入有望维持10%左右复合增速,预计龙头最受益。料酒和酱类2017年行业空间分别高达165亿元和450亿元以上,其中料酒正逐渐向家庭消费转化,且各个调味品企业纷纷布局料酒和酱类,有望推动行业扩容,预计未来5年分别能维持15-20%和10%左右的收入增速。料酒和酱类无区域差异且竞争格局分散,目前无明显行业龙头,适合渠道和品牌强势的龙头企业布局。

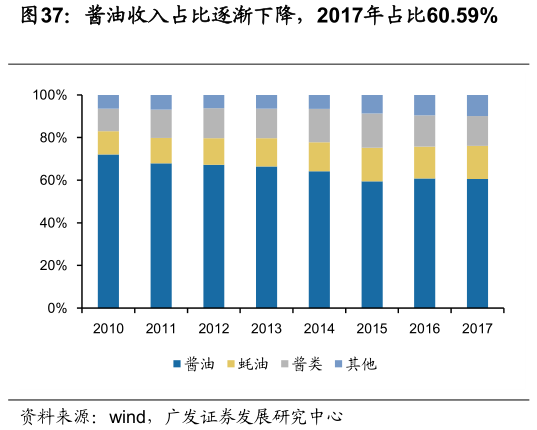

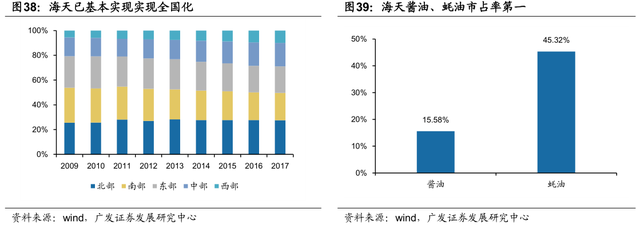

2017年公司酱油、蚝油、酱类产品收入占比分别为60.59%、15.54%和13.99%。公司目前已经基本实现全国化,其中北部市场占比最高,2017年其收入占比27.63%。目前海天在酱油和蚝油领域市占率均居首位——酱油市占率15.58%,蚝油市占率45.32%。

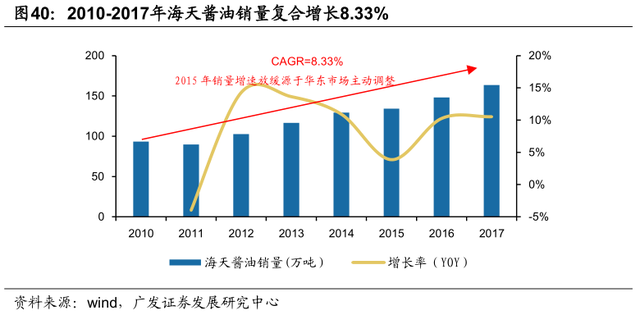

根据wind数据,2010-2017年海天酱油销量复合增长8.33%,2016、2017年销量分别同比增长10.26%和10.53%。目前海天拥有80万个直控终端销售网点。数量上来看,对比与之渠道非常相近的双汇90万个终端、金龙鱼100多万个销售终端,海天终端覆盖数量仍有较大提升空间。从覆盖率上来看,公司17年预计只开发了1600多个县份,县级市场覆盖率60%,仍有40%的空白市场。目前,海天仍不断细化渠道,进一步分拆销售区域,推动经销商深耕市场,实现1+1>2销售效果。

2010-2017年公司酱油销量复合增长8.33%,其中2015年销量增速明显放缓至3.87%,主要源于公司主动调整华东市场产品结构、控制发货导致。除此之外,近几年公司酱油销量同比增速均达10%+。公司多年来基本实现产销同步,且产能利用率维持在较高水平,2017年公司酱油产能利用率90%。即公司酱油产品未来的产能规划基本与销量增长趋势一致。目前公司正在进行高明区产能技改,预计2020年公司酱油产能达234.80万吨。2017年公司酱油销量163.62万吨,根据公司产能规划,未来3年酱油产量可复合增长12.79%,可支撑公司的销量增长。

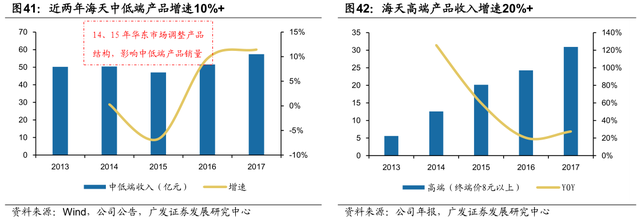

广东较好的生产条件、规模效应和先进的生产设备筑就海天的成本优势,导致同价位段下海天产品性价比更高。2017年海天中低档产品收入合计58亿元,酱油行业中低档收入442亿元左右,海天在中低端酱油市场收入市占率13%。对于行业中低价位段,其他品牌企业仅有布局、无明显发力,海天无明显竞争对手。

2013-2017年海天高端产品(终端价8元/瓶以上)增速50%+,占比从2014年20%提升至2017年35%。目前公司高端大单品味极鲜主要走家庭渠道,未来公司有望将其投放餐饮渠道。味极鲜提鲜能力强,复合餐饮渠道口味选择,有望持续放量,进一步推动公司产品结构提升。

酱油均价复合增长3.48%,主要受益于提价和产品结构升级。公司酱油产品主动提价频率平均2年一次,每次提价幅度5%以上——2011年公司酱油提价8%,2014年酱油产品提价7%左右,2017年初提价5-6%。2017年以来环保政策导致纸箱价格上涨,公司成本端压力持续上涨,公司提价动力较强。我们预计未来5年公司酱油产品有望主动提价2-3次,提价有望推动酱油均价复合增长3%左右。叠加产品结构升级,预计未来5年公司酱油均价复合增长4%+。

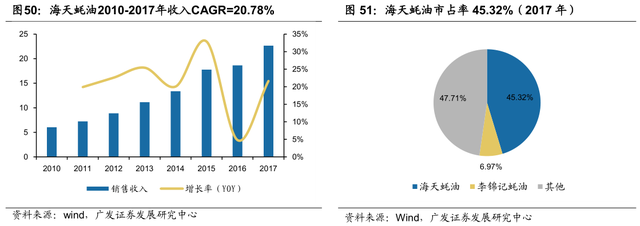

2010-2017年海天蚝油收入复合增长20.78%,2017年收入22.66亿元。2017年蚝油行业收入50亿元,海天蚝油收入市占率45.32%,第二品牌李锦记蚝油收入3.5亿元,市占率6.97%,远低于海天。海天在蚝油行业龙头地位明显,且2018年开始公司加大蚝油业务推动力,蚝油有望接力酱油成为公司下一个核心业务。

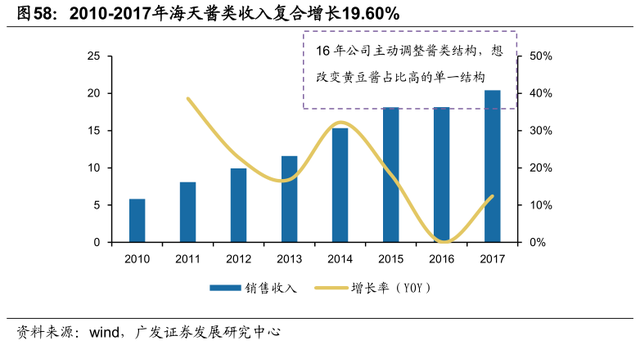

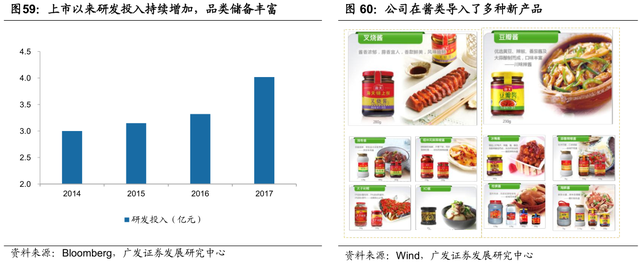

2010-2017年海天酱类收入复合增长19.60%。2016年由于公司主动调整产品结构导致增长放缓,2017年调味酱收入增速恢复10%以上的增长。目前公司酱类业务过度依赖黄豆酱大单品(年收入15亿元以上,占酱类比例75%以上),发展遭遇短期瓶颈。不过公司正在加大研发投入,有望突破。

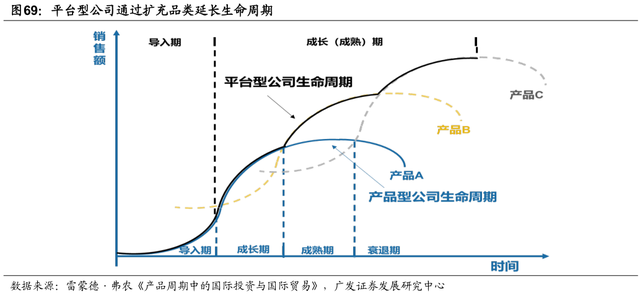

对于调味品行业来说,某一品类渗透率达到较高水平或者进入成熟期后消费量与人口是正相关的,产品生命周期结束后企业便会进入发展瓶颈期。对于某一品类的龙头来说,如果要获取超过行业平均的收入增速,可以通过(1)抢夺中小企业的份额;(2)凭借品牌力均价提升幅度超过行业平均;(3)凭借渠道力进入其他品类;(4)海外扩张这四种方法。从美国调味品龙头味好美和亨氏的经验看,先扩充品类打造成平台型企业,然后凭借资本实力进行海外扩张是调味品龙头最终的发展方向。

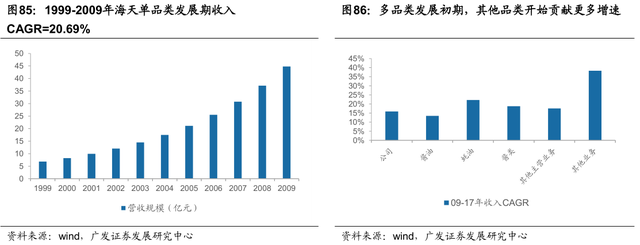

食醋在我国消费基础深厚,食醋行业近几年在几大区域龙头的培育下增长有所加速。但就目前来看,我国食醋消费量与日美等国相比仍旧有较大空间,且食醋与其他调味品不同,具有较强的地域性,各地区口味迥异,且四大名醋之中除四川保宁醋之外,都申请了原产地域产品保护,区域割裂严重,无绝对龙头——目前醋行业龙头为恒顺醋业,年收入仅15亿元。海天于17年收购了镇江的丹和醋业70%股权,布局醋业。

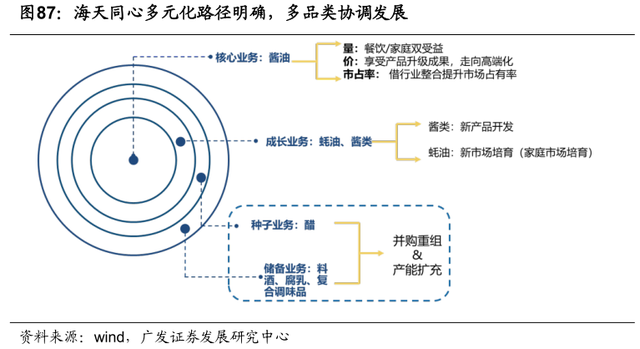

海天味业自94年改制到2010年基本上以酱油业务为主,并通过十余年的发展成为了酱油品类的龙头,收入成倍的增长,收入CAGR达到20.69%,自2010年之后,酱油业务进入稳健增长期,公司加大了对其他品类的投入,而其他品类的增长基本都快于酱油业务的增长,带动了公司营收的稳健增长,使得酱油业务占比也从10年的72%下降到17年的61%。

财务分析

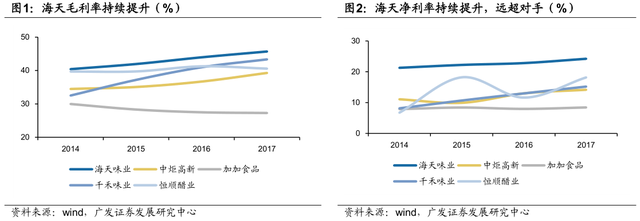

海天净利率逐年提升,2017年高达24.21%,较同业竞争对手恒顺醋业、千禾味业、中炬高新分别高6.05、9.02和10.05个PCT。公司产品结构中低端为主,但2017年毛利率高达45.69%,甚至高于聚焦高端和超高端酱油的中炬高新(2017年毛利率39.27%)和千禾味业(2017年毛利率43.34%)。高盈利能力主要源于公司管理层成本控制能力强,为公司打造了较强的成本优势,且公司具备产品定价权。

海天上市以来ROE一直维持30%以上水平。横向对比来看,海天近三年平均ROE水平31.22%,在消费品行业排名第三位,仅次于海澜之家(34.66%)和格力电器(31.76%)。纵向对比来看,海天ROE水平维持30%以上且提升趋势明显,从2015年30.91%提升至2017年32.45%。

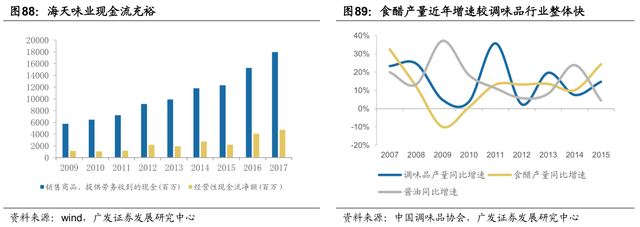

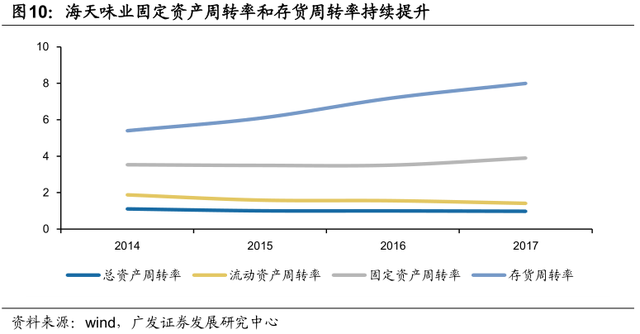

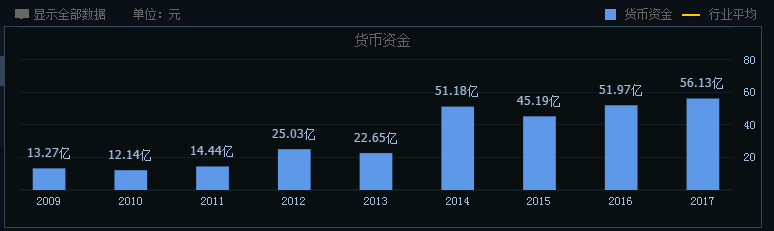

2017年公司应收账款周转率5912.61次,主要源于公司市场地位稳固,下游经销商先款后货,无应收账款。2017年公司应收账款0.02亿元,系收购镇江丹和醋业、合并报表时并入该公司期末应收账款所致。调味品行业中除海天味业,仅涪陵榨菜对账款管理能力较强,但公司对下游部分强势经销商仍存在优惠政策、存在部分应收账款。近几年公司持续受益2010年的产能扩张计划,固定资产周转率持续提升,从2014年3.53次提升至2017年3.90次,远高于同行业其他竞争对手。2017年公司总资产周转率下降主要源于公司现金流状况较好,账上现金及理财规模不断增长导致。

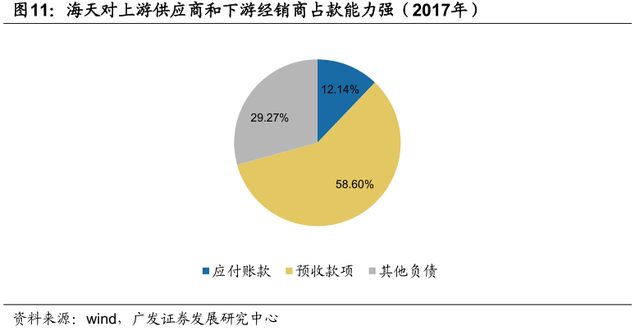

2017年公司总负债45.72亿元,其中应付账款(对上游供应商占款)占比12.14%,预收款项(对下游经销商占款)占比58.60%。海天作为调味品行业龙头,渠道地位和规模优势持续增强,对上下游占款能力有望持续增强。

公司自由现金流持续增长到2017年的历史最高值17.85亿,2009年受金融危机影响为负值,2014年由于货币资金大幅变动导致营运资本增加从而自由现金流为负。可能这里你看不明白,为什么资金增加了反而自由现金流减少了,这个在这里一时半会讲不清楚,后期会讲一本专门读财报的书,这里只给你一个公式(自由现金流=息税前利润+资产摊销折旧+去年营运资本--购置资产支出--今年营运资本)注:营运资本=流动资产--流动负债,正是因为2014年流动资产大幅增加导致营运资本差值增大从而自由现金流大幅减少。

估值分析

公司具有产品定价权,这属于好公司的好产品的标志(上篇文章就讲到了这样企业的投资价值)。而产品又是必需消费品,且有口味粘性,所以是一门好生意。巴菲特三好公司原则:ROE>15%,毛利率>30%,净利率>5%;海天味业:ROE>30%,毛利率>40%,净利率=20%。公司指标超额符合。

彼得林奇PEG估值:扣非净利润增长都在20%以上,应该给予20倍估值,但是由于公司处于增长期,且产品以后定价权,还是在弱周期消费行业。所以给予一定的溢价,大概25倍估值较合理,2017年每股收益1.3元,对应股价应为33元,如果按照2018中报推测,2018每股收益为1.7,对应股价应为43元。目前股价为68元,已明显高估。

前面分析了海康威视,格力电器,苏宁易购和贵州茅台等大家熟悉的公司,搜李康研报往前浏览。

通知:由于医药企业分析专业性强,篇幅较大公开效果不好。医药类分析不再无条件公开。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号