-

涪陵榨菜2年上涨400%:真是“消费降级”下的蛋吗?

瑞雪丰年2018 / 2018-09-06 19:21 发布

(本号坚信国运昌隆向上,精选5-10个A股市场的企业进行长期跟踪研究,欢迎订阅和关注)

涪陵榨菜2010年上市之初,市盈率高达80倍,在熊市背景下引发不小的争议,很多人惊呼“特么的这年头一个做榨菜的也上市圈钱了?”在经历新股上市的翻倍炒作之后,股价一度下跌76%,随后开启了5年上涨15倍的牛股之路。特别近两年,在A股总体熊市的大背景下,涪陵榨菜业绩靓眼,股价更是上涨了400%,可谓是风光无限。

很多人开玩笑说“涪陵榨菜走牛是消费降级的产物,因为大家都被房贷压得喘不过气来,所以只能啃馒头就着榨菜度日,所以涪陵榨菜就成大牛股了”,这个注解显然和我国每年1.3亿人次的出境游、2900万的汽车产销量存在矛盾,而且涪陵榨菜产品近几年的提价幅度也不小。因此对于这个不走寻常路的大牛股不能用一个简单的“消费降级”来定性,需要回到企业经营发展的具体情境之中,去看看它究竟是一个什么样的生意,过去几年都做了些什么,它走牛之前的估值情况,弄明白了这些,对于我们今后的投资才具有指导意义和借鉴价值。

涪陵榨菜是一个什么样的生意?

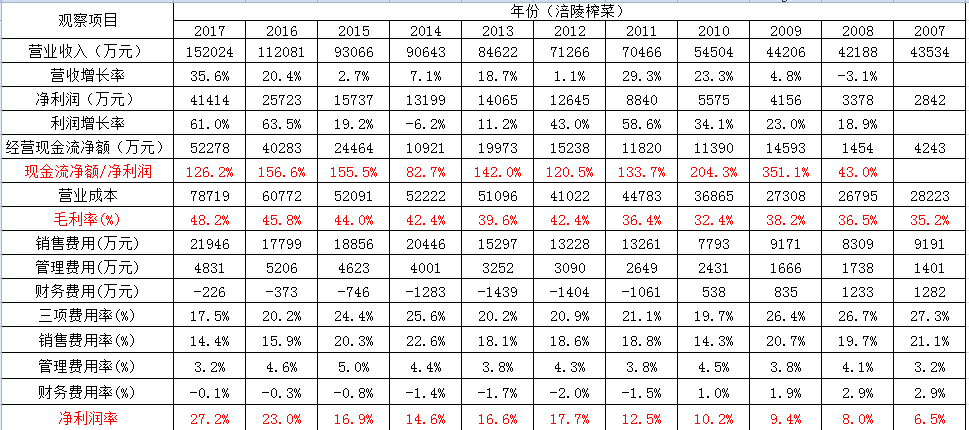

要回答这个问题,我们先看看公司近10年的利润报表

可以看到,涪陵榨菜作为榨菜行业的龙头企业,营收增长率并不稳健,而且波动较大,除了刚上市时候的2010、2011年以及最近的2016、2017年,其余年份的营收增长均未超过20%,10年时间增长250%,营收年化复合增长率8.6%,和我国的GDP增速相当,可见榨菜这个行业的需求虽然稳定,但是需求的爆发力并不强。相比而言,该公司的利润增长率的弹性就要远远大于营收的增长,10年时间利润增长1360%,年化增长率近31%。利润增速远远高于营收增速,一方面得益于公司作为龙头企业的定价权,公司产品多次直接提价(量平价升)或间接提价(价平量减),另一方面得益于原材料端(以青菜头为主)价格的控制力,以及获得规模优势后对生产线的改造,从而形成了标准化、集约化、自动化生产,减少物耗。这一点也体现在公司毛利率的提升上,从2013年起,涪陵榨菜的毛利率逐年提升,从39.6%提升到了2018年半年报的55%,对费用率的管控也较为得力,使得净利润率在近两年得以大幅提升。

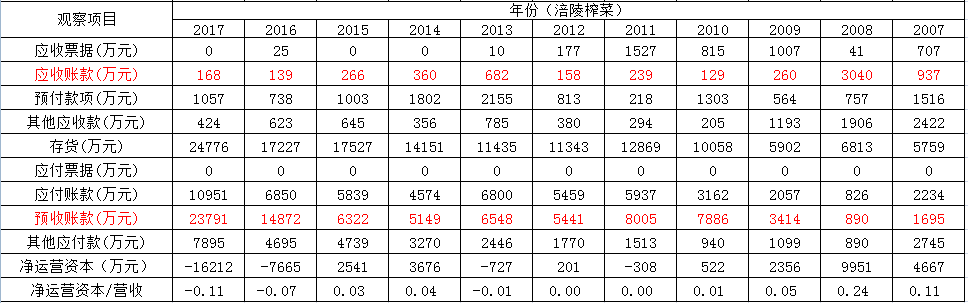

最令人惊奇的是该公司的现金流状况,经营现金流净额常年高于净利润的增长,这得益于公司作为龙头企业在经销商那里强势的话语权,采用的“先款后货+部分授信”销售模式,几乎没有应收账款和坏账,反而有很多预收账款。一包小小的榨菜,在经销商占据强势地位的快消品领域竟然能够做出这样的话语权,说实话挺令人意外的,老干妈上市了财务报表估计也是这种模式,也就比贵州茅台稍微弱一些。

可见,虽然榨菜这个行业属于完全竞争性行业,准入门槛较低、竞争激烈、难以形成规模化,加上散装产品的存在,属于典型的“小产品大市场”,但是涪陵榨菜通过自己的品牌优势和优秀运营,不仅将榨菜制作标准化和规模化,还获得对上游原材料的控制权、下游经销商的话语权和终端产品的定价权,市场份额接近30%,比2-5名的总和还多。可以说生生把一个不好的生意做成了好生意。

涪陵榨菜做对了什么?

过去三年经营业绩和股价表现,可以说是公司上市后做对了五件重要事情的厚积薄发:利用上市募集资金对产能的扩充、坚持不懈对渠道尤其是三四线城市空白渠道的拓展、消费升级大背景下的产品提价、产品升级和适当的外延式收购、对上游原材料的控制。

产能扩充,2010年公司成功上市,募集资金5.23亿元,这部分资金公司用来扩建了4万吨的榨菜食品生产线、5000吨辅料生产线、计量包装自动化改造以及多个原料加工贮藏基地的扩建,为今后公司的产能扩张和生产规模化、标准化、自动化打下良好的基础。

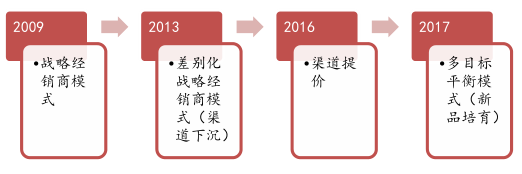

渠道拓展和改良,渠道是快消品行业的生命线,历史上,涪陵榨菜渠道管理相对粗放,为推动企业发展,公司在渠道建设上逐步探索,根据其发展阶段不断改良。尤其是2013年后所推动的差别化经销商模式,为公司日后产品的放量打下了重要基础。何为差别化经销商模式?针对成熟市场,对有贡献战略经销商放低任务增长率,保留或切分保留市场经销权,保证其利益;对空白市场和三线市场,降低标准进行战略合作,扩大经销商队伍;把空白市场做起来,对二、三线市场加任务加压力,对资源不够或完不成任务的经销商,重新整合重组。2013 年产品更换了包装(国粹版),并在差别化经销商模式推动下,向三线城市扩张。(注:公司将省会城市及人口在 200 万以上城市划分为一线市场,50-200 万人城市划分为二线市场;10-50 万人的城市划分为三线市场)。 涪陵榨菜的前五大客户占比持续小幅下滑,侧面验证本轮渠道周期拓展的成功,渠道越来越多元化。加上对航空渠道、外卖渠道、天猫超市、京东超市、一号店等全国性重点门户类电商渠道的开发,公司拥有了不输于海天酱油、老干妈辣酱的渠道数量和价值。

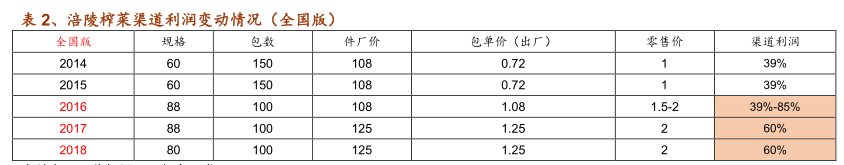

产品提价,公司的产品经过了多轮直接(量不变价提高)或者间接(价不变量减少)提价:2007-2008 年受上游天气影响减产,成本上行下公司被动提价,终端从 0.5 元提升至 1 元,但此时产品的消费者以流动人口(华南区尤其是广东地区的销售占比达到47%)为主,终端消费能力较低,提价困难,提价后销量下滑较为严重。2009-2012 年,产品通过更换包装的形式进行间接提价(100g-80-70-60g),变相提价,相当于通过节约成本赚毛利,但是因为每包的出厂价、终端价不变,整个渠道是相对受损的,渠道积极性逐步减弱,对公司业绩的提升效果也不明显。2016-2017年,消费升级的大背景下,加上公司品牌知名度的提升,产品的主流消费人群不再是流动人口,而是逐渐走上家庭餐桌成为调味菜之一(以广东为代表的华南大区营收占比也降低到32%),公司在产品品质上又进行了升级,将 60g 产品改为 88g 产品,同时终端同步提价。此轮渠道提价,2015 年从广东开始,1 元提升至 1.5 元,2016年在其他部分省市推行,1 元提升至 1.5 元/2 元,2017年终端全部提升至 2 元,公司此前几年持续的渠道建设和消费群体培养,也为此轮提价红利做了充足铺垫。终端消费者对直接提价接受力较强(与 2008 年直接提价不同),通过提价顺势大幅提升渠道利润(与 2010-2014 年缩包装提价不同),渠道积极性较高,对竞品挤压力度较大,带动销量增长。“终端消费能力强”和“渠道利润高”是提价成功双要素,亦成为公司次轮业绩爆发的决定性因素。

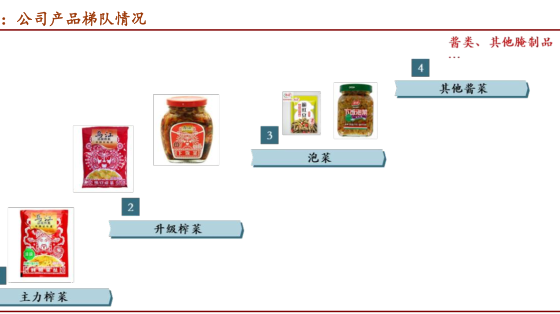

产品升级和外延收购,公司对新品培育力度大,重点培育脆口、下饭菜等升级单品,2015 年公司以现金+股权方式收购惠通食业公司。利用渠道高景气度,加大市场投入和终端建设,持续做消费者教育,形成了榨菜-脆口-下饭菜-泡菜-其他酱腌菜的系列产品线,榨菜的对营收的贡献率从上市时的96%降低到了84%。

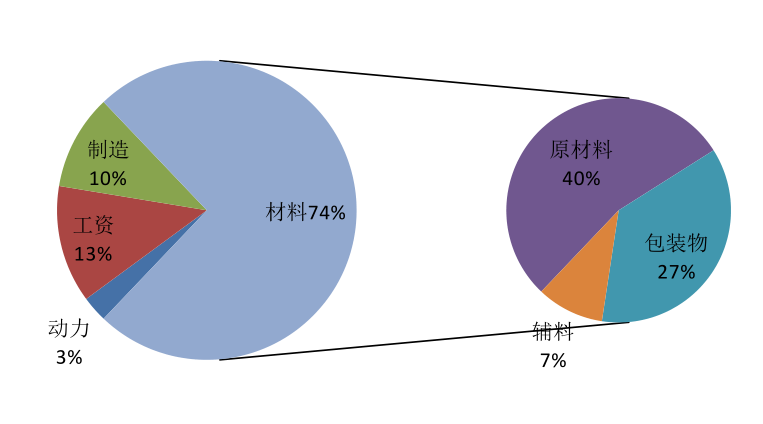

原材料控制,在公司的成本结构中,材料尤其是青菜头占比较大,接近成本的30%,青菜头价格的波动将直接影响公司的毛利率。重庆涪陵地区的青菜头种植面积占据全国 70%最优基地,公司利用行业龙头和近水楼台优势,通过“公司+订单合同/保护价合同+农户”的模式来带动涪陵地区青菜头种植面积的扩张,在一定程度上稳定上游原材料的供给,同时引导通过现代种植科学技术扩大单位种植面积产量,增加总体产量,促进青菜头种植业务的良性发展。另一方面公司+农户的模式在某种程度上将使公司表内的固定资产投资和存货处于低估状态。采用此模式,在一定程度上也有利于公司降低折旧成本,降低企业的运营成本。

估值情况的变化?

涪陵榨菜于2016年2月份开启了这一轮3年400%涨幅,这时候的估值情况如下:市值约为45亿,2015年公司的净资产为13.75亿,净利润为1.57亿,则彼时的静态市净率为3.3倍,静态市盈率为28.7倍,即使没有开启上帝视角,看不到公司此后两年的业绩爆发,仅仅是参照其过往较为稳定的业绩增长和非常优秀的现金流状况,几乎不存在有息负债的低风险,这个估值也是存在一定程度低估的。

如今公司的估值情况为:市值183亿,假设2018年利润增长60%,达到6.6亿,净资产增加3亿,达到23亿,则公司的动态市净率为7.9倍,动态市盈率为27倍。

可见,公司过去三年股价不走寻常路,除了业绩的爆发之外,还伴随了估值的提升,尤其是净资产收益率从17%提升到30%附近后,带动市净率的大幅度提升(市净率本质上是净资产的溢价,与净资产收益率息息相关)。市场不是在炒作“消费降级”,而是对一个小而美企业实现了高质量规模扩张的认证,对投资者而言,则是一次接近完美的业绩提升+估值提升的“戴维斯双击”。

值得一提的是,由于公司的净资产收益率已经达到近30%,再大幅提升的空间有限,而9.3倍市净率也一定程度上给了公司优秀经营足够的溢价,除非出现市场整体走牛的行情,否则未来股价上涨的驱动力恐怕要主要来自业绩的提升了。

未来的态势

前文已经分析,公司这轮3年400%的上涨是估值提升和业绩爆发的叠加。在A整体熊市下杀估值的背景下,估值提升来源于市场对其未来盈利能力持续性和确定性的认可。业绩爆发来自利用上市募集资金对产能的扩充、坚持不懈对渠道尤其是三四线城市空白渠道的拓展、消费升级大背景下的产品提价、产品升级和适当的外延式收购、对上游原材料的控制等多种因素的厚积薄发。尤其是产品提价、原材料控制和渠道拓展,起到了决定性作用。

经过几轮提价之后,公司的产品已经不便宜,终端价格达到15元/斤,远远超过同类散装产品价格,因此提价的脚步应该会缓一缓,至少不会像过去几年这样大幅度提价。在原材料端,2018年上游产品为丰年,公司在一季度采购青菜头价格为800元/吨,同比下降了15%,并且采购量达到了30万吨,同比去年的15万吨翻倍。

因此,短期看(2018年),公司通过提价推升渠道利润和积极性,气势旺盛,主力榨菜升级后处于高增期,其它下饭菜品种稳步培育,公司的业绩仍会维持高增长,特别是利润增长率,仍会非常理想;中期看(2019-2020),终端提价幅度已经不大并且主力产品提价红利的边际效应递减,2018年低价大批采购原材料,成本端仍有望保持在低位,多品类的发展有望熨平榨菜单品的需求周期,中高速增长也是大概率事件;长期来看,农产品和人工价格上行是总体趋势,成本端能够做的文章有限,需要在收入端高费用抢份额继续提升头部产品的市场占有率,另一方面产品梯队的建设需要提速,能否利用强大的渠道优势进行其它品类的培育,多品类交替放量,助力企业长期稳定增长,这将是决定能否成为海天味业那样的千亿市值龙头企业的关键所在。

(本博坚信国运昌隆向上,精选5-10个A股市场的企业进行长期跟踪研究,欢迎关注和订阅****:瑞雪丰年2018)

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号