-

东阿阿胶:不是每种阿胶,都叫东阿

瑞雪丰年2018 / 2018-09-04 20:04 发布

(本博坚信国运昌隆向上,精选5-10个A股市场的企业进行长期跟踪研究)

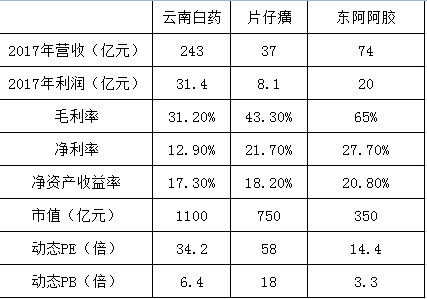

东阿阿胶、云南白药、片仔癀胶作为A股三个比较有代表性的老字号中药企业,今年以来的股价走势出现了较大的反差。东阿阿胶相对不温不火,股价自2017年创出新高后回落了近30%,云南白药和片仔癀则非常强势,接连创出历史新高,不论是市值还是估值上均与东阿阿胶拉开不小的距离。

从2017年的营收和利润规模看,东阿阿胶处于云南白药和片仔癀之间,年净利润大约是云南白药的2/3,片仔癀的2.5倍,毛利率、净利率、净资产收益率等一些关键的经营指标上,东阿阿胶都显著好于云南白药和片仔癀。可是不论在市值还是估值上,东阿阿胶均显著低于后两者。如果把考察的时间周期拉长到10年,2008-2017年这10年间,云南白药:营收增长5倍,利润增长约8.3倍,股价上涨约650%;片仔癀:营收增长5.3倍,利润增长7.5倍,股价上涨约710%;东阿阿胶:营收增长4.3倍,利润增长9倍,股价上涨140%(主要是2006-2007年牛市中东阿阿胶12倍的涨幅过度透支了未来),可见三个企业都非常优秀,用出色的经营绩效不仅熨平了2006-2007年大牛市的估值泡沫,还给投资者带来丰厚的回报。所不同的是,2006-2007年的那轮大牛市中,东阿阿胶的在三者中估值最高,如今却成为估值最低的那一个,是风水轮流转还是市场的错杀?如果是市场的错杀,对价值投资者而言显然是一个难得的机会。

企业的估值除了反应过去,很多时候更预示未来,就如同那个经典的比喻:狗(股价)与主人(企业的内在价值)的关系,有时候狗走在了主人的前面(泡沫),有时候主人走在狗的前面(低估)。长期来看市场是非常有效的,垃圾股被打回原型,优质企业则是不断新高。

说到内在价值,显然东阿阿胶这个企业具有显著的内在价值,主要体现在:经上千年沉淀的品牌认知、堪比茅台的定价权、对上游稀缺原材料逐渐增强的控制力。

品牌价值

何为品牌价值?第一层次是消费者“知道”,但未必转换为实际的购买;第二层次是“知道”并且转换为“购买”但是不愿意支付品牌溢价,比如方便面,消费者就不愿意为知名度很高的“统一”和“康师傅”支付更高的价格;第三层次是消费者愿意为品牌支付溢价,典型的就是茅台和东阿阿胶;第四层次是消费者不仅愿意支付溢价,还给产品赋予某些情怀,比如苹果手机、LV包、劳力士手表等。

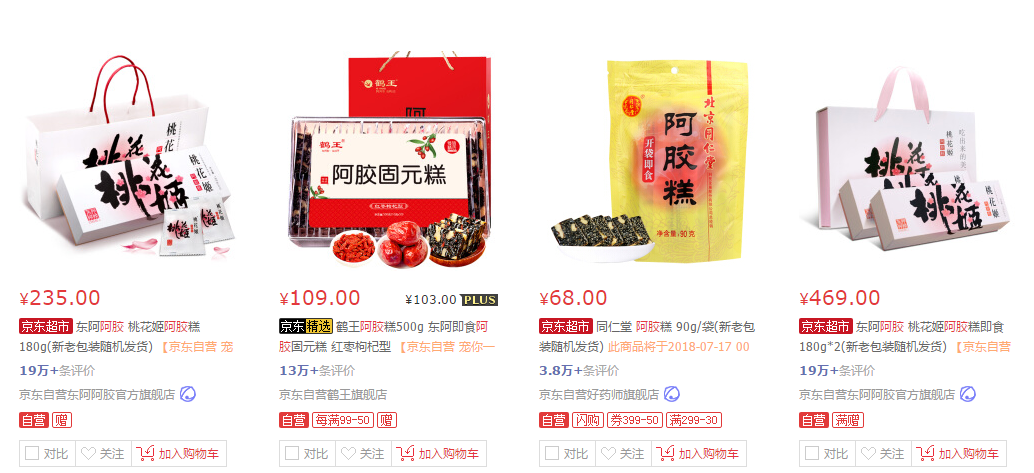

在京东平台上,东阿阿胶的快消保健品桃花姬阿胶糕价格是低端产品鹤王的近6倍,比中端产品同仁堂的阿胶糕贵70%,销量却比两者的总和还要多,可见消费者在阿胶滋补这个领域是非常认可“东阿”这个品牌的,并不是每一种白酒都叫做茅台,也不是每一种阿胶都叫做东阿。2017 年,东阿阿胶第十次入选中国 500 最具价值品牌排行榜,品牌价值达到371.34 亿元(比当前市值还高)。东阿阿胶原先作为补血行业第一品牌,从汉唐至明清一直都是皇家贡品,有上千年的文化沉淀,在2006年进行品牌重塑和营销改革后后,成功走出“补血”这个偏向药品化的狭窄定位,代之以“滋补养生”的概念,宣传语“滋补上品”也成功占领消费者的心智定位。品牌认知是公司最显著的竞争优势,只要不出特别大的昏招,看不到被其它对手超越或颠覆的可能性。

定价权

定价权在企业经营中犹如皇冠上的明珠,是每个企业孜孜不倦的追求,但是能获得者寥寥无几,不仅要足够努力,还得足够幸运。东阿阿胶,则很幸运的拥有对阿胶的定价权。从2006年开始,东阿阿胶每年都会提价1-2次,总共提价18次,出厂价从最初的160元/公斤上调到现在的超过4000元/公斤,涨幅接近25倍。其中2006年提价21%,2007年30%,2008年25%,2009年20%,2010年4次提价,累计幅度接近50%。2011年初山东省取消对阿胶产品定价限制,东阿阿胶更是一次性提价60%,至此,阿胶块上涨空间已被打开。

2017年11月,公司发布公告,为持续增加研发投入、推进科技研发创新、提升工艺标准,结合公司投入和市场供需情况,自公告之日起,重点产品东阿阿胶、复方阿胶浆出厂价分别上调 10%、5%,零售价亦做相应调整(值得关注的是,这次涨价的原因不再是以往的上游原材料紧张所致,我们后面再提)。

姑且不对企业的涨价行为进行道德绑架,也先不去判断涨价行为对产品销售量的影响(管理层肯定对涨价的综合收益进行充分评估,我不认为投资人在具体经营上能比管理者高明,所以对企业的分析要立足现实,分析的重点是这门生意的商业吸引力和竞争优势的牢靠程度),只做中性的价值判断,拥有这种强悍定价权的企业,在现实中确实非常稀缺。以茅台跟阿胶的对比为例:70年代一瓶茅台酒4元,一斤阿胶块4.7元;80年代一瓶茅台酒8元,一斤阿胶块7.6元,现在一瓶53度飞天茅台酒接近1700元,一斤东阿阿胶块2700元。

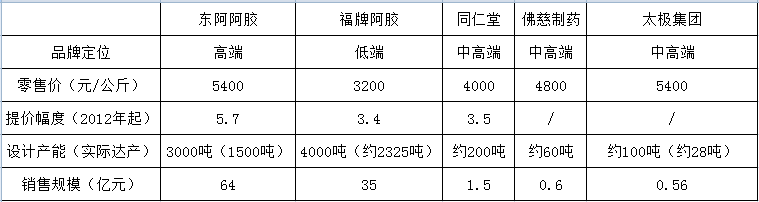

在过去几年原材料(主要是驴皮)持续上涨的大环境里,终端零售价提高最快的是东阿阿胶(佛慈制药和太极集团2013年进入阿胶领域,规模较小,无法控制原材料价格,故而定价较高),故而东阿阿胶的毛利率在原材料价格持续上涨的环境里不跌反涨(从2012年的71%提升至2017年的73.6%)。

那么,持续上涨的阿胶是否会影响客户的购买意愿呢?答案是:会的,但影响不大。由于出厂价提高传导至零售端需要几个月时间,以近3年为例,2014年出厂价提高两次,总共提高近70%,2015年营收增长36%,营收增长慢于涨价幅度,可见销量确实有所下滑;2015年和2016年出厂价分别提高15%,2016年和2017年的营收分别增长15%和17%,营收增长幅度与出厂价提升幅度相当,可见销量并没有大的变化。从总体上说,由于东阿阿胶定位在中高端收入人群,对价格并不敏感,提价幅度只要不是过大,收入增长的速度是可以覆盖的,目前东阿阿胶的日均消费额在20-30元,如今住一晚高档酒店上千元,好些的茶叶每斤上千元,蓝山咖啡每斤3000元的大环境里,阿胶的定价与其它高端消费品相比日均消费额并不算高(特别是有滋补养生、美颜保健需求的中高收入女性),未来每年10%的提价空间依然存在(与实际通货膨胀率相当)。

上游控制力

在阿胶行业中有句话:得“驴”者得天下。一方面是由东阿阿胶所引领的“滋补养生”、“气血双补”、“美容养颜”营销带来阿胶行业持续增长对驴皮需求量的提升;另一方面是毛驴的繁殖能力太差,猪、狗、羊生一窝好几个,毛驴则三年两胎,每胎一头,怀胎14个月,出生后还要一两年才能出栏。加上农业机械的逐渐普及,毛驴之前的役用功能打折,比起猪牛羊和禽类,毛驴的饲养难度大,出栏时间长,饲养成本比较高,几年下来收益一般,农户养殖积极性不大。进口渠道呢?生驴皮风险级别为1级,国家设置进口配额制,绝大多数进口商没有进口渠道,大量进口难度大。所以,对阿胶行业来说,毛驴一直是最重要的战略资源。来自国家统计局的数据显示,中国境内毛驴的存栏数量从1996年的接近1000万头,下降至去年末的456万头。

在这种情况下,东阿阿胶开始不断谋求控制驴皮资源。在2014年的年报中,东阿阿胶董事会第一次明确提出发展阿胶产业链的目标。此后,东阿阿胶先后在内蒙古、山东等地建立了20个养殖示范基地、100多个扶贫养殖场。东阿还在全国各地兴建毛驴养殖基地,投资控股毛驴养殖企业,建立了巴林左旗、敖汉旗等20 个毛驴药材标准养殖示范基地。并且,启动了山东聊城和蒙东辽西两个“百万头”养驴基地建设计划。东阿还主导上线了中国驴交易所,是不是有种庄家控盘的感觉?

此外,东阿利用自己每年大量的利润和充沛的现金,大规模的收购和囤积驴皮。2014年的存货中,原材料和在产品分别为0.96亿、2.73亿,2017年时存货和在产品分别增长至18.1亿和7.1亿,足够公司用一年,可见对原材料端的掌控力已经得到大幅提升,公司提出于2020年实现阿胶原料全部自己基地供给,全过程溯源。

之前,驴的主要经济价值在驴皮,养驴的效益并不是很高,现在东阿自己养了,当然不会那么轻易放过一头驴。东阿提出“毛驴活体循环开发”的战略,深度挖掘驴肉、驴奶、驴血、驴胎盘和驴骨等附属品的商业价值,使一头驴的综合价值提升5-6倍,从养殖到驴产品销售的全产业链掌控,打造完整产品线,“一驴多吃”,寻求新的业务增长点。

估值

本文的开头已将东阿阿胶与云南白药、片仔癀做了横向比较,过去几年三个企业都其它“去药品化”:即利用较高的品牌知名度这个利基,跳出原先狭窄的药品功能领域,向更宽阔的蓝海拓展。白药和片仔癀的方向是中药日用品化,主要拓展品类是牙膏和卫生巾等,云南白药牙膏取得了巨大的成功,市场占有率达到国内第二,片仔癀则利用自己对麝香原材料的控制力,量价齐升,在过去一年多取得了业绩和市值的大突破(虽然我认为带有很大的泡沫成分),东阿阿胶则是将中药进行保健品化,营销定位上摈弃过去的“补血圣药”的定位,代之以“滋补上品”,除了在OTC领域排名第一和第三的阿胶块和复方阿胶浆,拓展出了“桃花姬”、“真颜”等快消品化的阿胶糕品牌,取得不错的效果。在营收增长率、利润增长率、毛利率、净利率、ROE等关键经营指标上,东阿阿胶并不弱于白药和片仔癀,但是估值和市值上却显著的低于后两者,也许市场对公司靠涨价为主导的成长可持续性的担忧?又或许是对原材料紧张的担忧?这两个因素我们前文都做过分析,个人认为都不是大问题,横向比较上看市场对东阿阿胶是明显低估的。

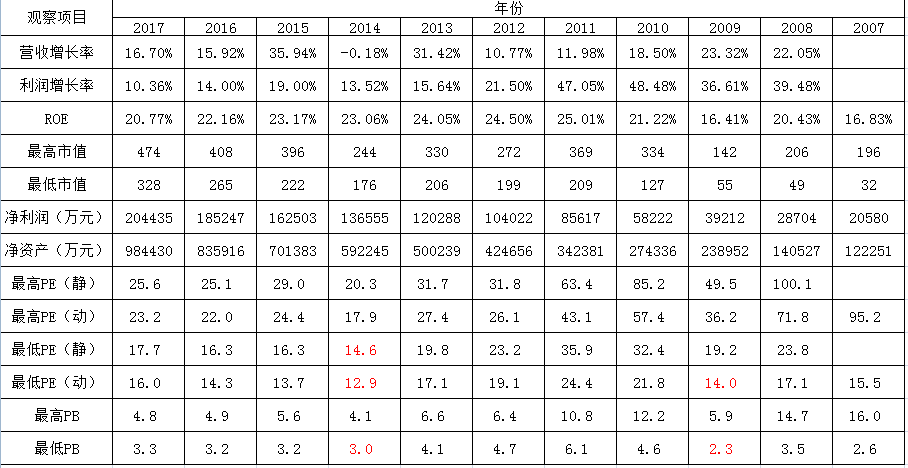

纵向比较,我们先看看过去十年间公司的估值和经营情况。

可见过去十年间东阿阿胶均维持了优秀的经营:稳定的营收和利润增长,20-25%的ROE(由于每年巨额的净利润扣除分红之后对净资产持续增厚,必须要净利润增长速度跟上净资产增长速度才能维持较高的ROE,实属不易),70%以上的毛利率。2017年末公司产品出厂价再次提高10%,我们给公司中性的业绩增长预估,净利润增长10%,即2018年22亿净利润,扣除分红后应有15-18亿的净资产增至,则净资产达到115亿左右,当前300亿市值对应的动态PE14倍,动态PB为2.6倍,均处于历史估值的下轨,应有30%左右的估值修复空间,如果业绩增长再乐观一些,或者是市场环境配合一些(比如像2010年那样沾上大消费的概念,在熊市中市盈率给到57倍,市净率给到12倍),则可能会有较大的上涨空间。

更重要的是,东阿阿胶由于其优质的生意属性:品牌价值、定价权、对上游原材料逐渐增强的控制能力、稳健的现金流、(预收+应付)常年大于(应收+预付)、较低的资本性支出等。加上当前横向与纵向比较之下均较低的估值,下跌空间都非常有限。有限的下跌空间,较大的上涨空间,较长的确定性成长雪坡,资金是不会长期视而不见的。

两点小遗憾

1、云南白药的中药日常消费品化显然做得比东阿阿胶的中药保健化更成功,尤其是云南白药牙膏,国内市场占有率达到第二名,云南白药也得以极大扩展了企业边界,8年前两者市值相当,如今白药的市值已经是东阿阿胶的3倍。也就是说,这8年来,东阿阿胶的成长主要依赖于阿胶块提价,云南白药的成长则主要靠大营收品类的成功扩充,哪一种模式的天花板更明显?答案是不言而喻的。东阿阿胶的定价权是非常稀缺的利基,但要更上一个新台阶,不能靠简单的吃老本,而是取决于其主动出击,成功扩大企业边界的能力。

2、东阿阿胶属于典型的强大无形资产壁垒企业,每年的经营都积累大量的现金,但是另一方面大量的现金又难以在核心业务上放大则是“幸福的烦恼”,也极大的影响了其资产收益率的持续提升。公司目前现金及等价物高达50亿元以上,每年的经营性现金流又能增加10个亿以上,没有任何有息负债,如何将这么多的现金盘活起来,去做大核心业务和拓展企业的发展边界,并实现资产收益率和企业生存发展空间的良性循环,这可能是那些面临现金枯竭周转困难的企业不可同日而语的,却也是真实的另一种烦恼。东阿阿胶还有太多没有做到位的地方。比如我们可以每天在CCTV天气预报前看到云南白药延伸品的广告,甚至在飞机杂志和电影放映前的贴片广告中见到云南白药的身影,但东阿的桃花姬、真颜等非常有潜力的保健延伸品的宣传见到过多少?东阿阿胶甚至连一个好点的形象代言人也舍不得请。

目前东阿阿胶的经营态势为:阿胶块坐稳“国补”品牌老大(牢牢抓住定价权,主要靠提价),阿胶浆全面进军滋补市场(不断增加适应症并进行渠道下沉,主要看放量),桃花姬和真颜阿胶糕探索滋补养生市场(扩边界,从 OTC走向快消),形成了较为稳固的三足鼎立格局。东阿阿胶在原材料端的掌控力逐渐增强,面临的最大挑战不是精细化运营和成本压力,而是如何拓展自己的天花板,在新开辟的滋补、养生领域建立起除阿胶块之外的新的重磅产品。

目前东阿阿胶的经营态势为:阿胶块坐稳“国补”品牌老大(牢牢抓住定价权,主要靠提价),阿胶浆全面进军滋补市场(不断增加适应症并进行渠道下沉,主要看放量),桃花姬和真颜阿胶糕探索滋补养生市场(扩边界,从 OTC走向快消),形成了较为稳固的三足鼎立格局。东阿阿胶在原材料端的掌控力逐渐增强,面临的最大挑战不是精细化运营和成本压力,而是如何拓展自己的天花板,在新开辟的滋补、养生领域建立起除阿胶块之外的新的重磅产品。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号