-

银行如何回应:840万买银行理财变保险,108岁才能取回?

金融叨哥 / 2018-09-04 15:57 发布

事件大概:哈尔滨市民朱晓明先后在某银行买了840万的理财,说好的5年后能拿回本金,一转脸变成了保险产品(百年人寿),71年后才能赎回!也就是说现在37岁,需要到108岁才能取回本金。

要说怎么看这事,我是这么看的:

银行的理财经理:为了拿到高额的保险提成,不惜欺骗客户来牟取个人私利。

被“坑”的女子:被误导+不细心=退保损失

每次看到这种新闻,真的就是这个表情

再说说银行理财这个事。

银行理财产品一直被认为风险系数较低的一类,非常适合保守型、稳健型的投资者购买。

按理说,购买银行理财产品是比较放心的,但现在时不时发生的银行理财负面新闻,实在让人心寒。特别是大爷大妈,银行是他们理财的最爱,而他们也是银行的最爱——最爱“坑”的对象。

银行理财的“坑”还是不少的,不过注意点,细心辨别还是不难的。

常见的银行理财的”坑“有以下几个:

1 个人风险承受能力评估产品经理全程代做,随意修改评估结果

每个投资者第一次购买银行理财产品时,都必须要做的一个测试,目的在于使得银行知道投资者的风险承受能力,从而推荐相同等级风险的理财产品,这是非常重要的一步。

(1)把风险评估当成走过场、代填写

现在很多银行都只是把风险评估走下过场,更有甚者,理财产品经理在不经过投资者的同意,或不问一下投资者答案就代替他们填了;

(2)随意修改评估选项,导致本金亏损。

还有的理财经理会在投资者自己填好后,认为最后的评估级别不高,而随意修改投资者的评估选项,这是违背了风险评估初衷的。

经过理财经理修改后,评估一般都会比投资者本人填的要高,如果投资者按这个评估结果去购买理财产品,就会购买到超出自己风险承受能力的理财产品,从而带来本金的亏损。

2 购买的理财产品不是银行自营的

(1)银行理财产品有两种,银行自己发行的和代销的。

代销就是银行与基金、保险公司或第三方金融机构有合作,银行为他们提供渠道,帮他们销售理财产品。一些理财经理会打着银行理财的旗号,向你推销银行代销的产品,一个是为了完成业绩,另一个是能拿到丰厚的佣金。

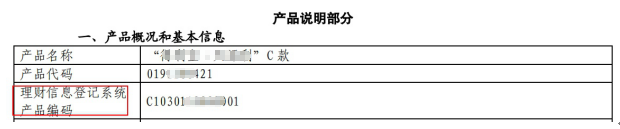

所以对银行经理推荐的产品,我们要确定是银行自营的才能购买。具体方法为登录银行官网,找到这款理财下载它的“产品说明书”,里面有一个14位的“产品编码”,以字母C开头。

找好后复制产品编码,登录“理财网”查询。

这个编码就是银行理财的身份证号,查到信息的话就可以证明是合规的产品,要是查不到的话就要考虑其他的理财了。

而那些代销的理财产品,盈亏都由管理公司负责,银行是不担负责任的!要购买代销的产品,可以到第三方机构去购买,手续费能少很多,比如基金。

3 还有另一个情况——“飞单”。

就是理财经理利用职位之便,利用投资者对银行的信任,私自向投资者出售既不是银行自营的,也不是代销的来路不明的理财产品,从而获得高额的佣金,也就是我们常说的“飞单”。比较著名的“飞单”事件,就是今年四月份民生银行爆出的30亿虚假理财案。

一旦出现“飞单”问题,银行往往认为这是员工的个人行为,与银行无关,拒不承担相关责任,大家要警惕。

4 理财产品变成保险产品

这个现象比“飞单”普遍得多了,已经成为了银行让人唾弃的重要原因之一。只要留意一下,会在周围发现很多的人都被银行“坑”在了这里,尤其以年老之人为多。

忽悠套路:

理财经理总会刻意的误导投资者,将保险理财说成银行理财,那些每年交多少,交多少年,多少年后返还多少金额的产品,大多数都是保险理财了;或者给出一些高的收益来诱骗投资者。其实,那个投资收益是在非常理想的情况下才有可能会产生,大多数的情况是,最后的收益连银行定期也比不上。

5 募集期过长,拉低理财实际收益

银行理财产品一般都有募集期,时间少的两三天,长的半个月,如果中途再遇上节假日就更长了。在募集期内,资金投进去是没有收益的,最多只按活期利息算。银行理财产品募集期越长,实际收益率就会越低,在选理财产品的时候,不要只看收益率的高低,还要留意募集期的长短。

(1)说说关于理财产品的收益计算:

期限45天、起息日5天,收益率5.5%的理财产品实际收益率有多少?

我们都知道,在起息日内购买理财产品的资金都是不计息或者按照活期利息计息的。

计算这种理财产品的一个简单的方法就是算比率:

实际投资期=45+5=50天

实际收益率=期限/实际投资期*收益率=45/50*5.5%=4.95%

(2)如果到期日刚好在周五,那么实际收益率为:

实际投资期=45+5+2=52天

实际收益率=45/52*5.5%=4.76%

那么期限190天,起息日为5天,利率为5.3%的理财收益率是多少呢?

实际投资期=190+5=195天

实际收益率=190/195*5.3%=5.16%

除了银行理财,大家用的比较多的余额宝、理财通等货币基金,周五买入的理财产品,也是要到下周一才能起息,周五下午3点后买入,要到下周二才起息,这就白白让资金站岗了2-3天时间,损失了几天的收益。

(3)另外,还有比较受欢迎的互联网理财产品(P2P/P2B)收益计算:

按照期限,60天、募集期为1天(次日起息),年化收益率9%的理财产品,实际收益率有多少?

同样的,在募集期内也是不计息的。(这里区别于银行,是没有活期的)

可以使用同样的计算公式:

实际投资期=60+1=60天

实际收益率=期限/实际投资期*收益率=60/61*9%=8.85%

但这种和银行理财还有一个区别,因为经常可以参加活动,比如使用投资红包,到期都可提现,那实际收益率就比原始的9%高出不少了。

这里多说一下。很多人说起互联网理财产品,第一反应是P2P,但其实还有P2B。对于风险承担能力低的朋友,建议大家多关注P2B。

P2B是个人对企业投资,我们可以了解企业的所有信息,知道钱借给谁,借款方如何做抵押,相对比较放心。P2B是个人对企业,P2P是个人对个人,直白的说,企业的还款能力,总比个人强吧。但P2B同时也是最难做的,因为需要平台有足够的产品源及风控能力。

比如目前在业内以稳健著称的无界财富P2B平台,国有金融机构风控、4年的老平台,固定收益产品,也非常适合保守型、稳健型的投资者。

那就以无界财富为例,说回收益的计算。

同样是投资60天理财产品,年化收益率为9%,活动期可使用红包50元,按照10000元本金来计算。实际收益是多少呢?

实际收益=实际收益率*本金*期限/365+红包=8.85%*10000*60/365+50=195.47元

对比平台按9%年化收益率来计算,实际收益应该为147.94元来说,使用红包的同时,还能享受500元京东卡新手奖励:点击直达,实际到手的年化收益率就远远高于9%了,算下来真的是比较划算的。

(4)如何避免这种损失呢?

不管在使用任意理财产品时,我们还是要先了解一下理财产品的起息日、募集期、周末是否计息等,也就是大家说的“资金站岗”时间,时间越短,我们得到的实际收益越多,反之则得到的实际收益越少,所以这方面还是非常有必要仔细去计算实际收益的。

有两种方法:

1.直接投资起息日更短、到期日不是周五的理财产品(主要针对银行、货币基金等)。

2.在起息日的最后1日才购买,起息日前投资于其他灵活的投资产品,起息日当天才购买理财产品。

3.选择“资金站岗”时间短的稳健理财方式,比如上述说到的无界,周末也是次日就起息,还是非常不错的,特别是活动期间,完全可以弥补这一部分的“小损失”的。

6 强化收益淡化风险

为了完成业绩以及获得佣金,一些理财经理在推销产品的时候,往往会重点强调收益,把产品最理想情况下的收益说成平时实际收益,而理财产品中所包含的风险却被一带而过。

要知道:任何投资都有风险,银行理财也不例外!

前面说了如何查明银行理财产品是否属于自营。在对理财产品验明证身后,我们再从风险、收益两个角度来判断这个理财产品是不是靠谱。

目前银行理财风险评级有5个等级,这个在产品说明书、理财合同、理财网上都可以查到。

这五个等级里,R3及R3级别以上的银行理财投资了股票、商品、外汇等高波动性金融产品,风险较高。

R1为保本保收益或保本浮动收益类型;

R2级虽然是非保本浮动收益类,但它主要投资于投债券、同业存放等低波动性金融产品,所以风险较小。

新用户和追求安全稳健的朋友们,建议购买R1、R2级别的理财产品。

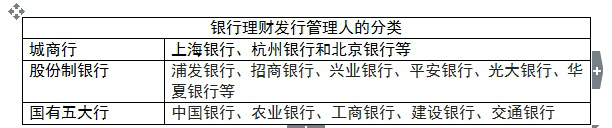

接下来,我们再来考虑银行理财的收益。从不同的发行人看,银行理财的预期收益率:城商行>股份制银行>国有五大行。

那从银行理财风险评级看收益高低,R2级非保本浮动收益类>R1级保本浮动收益类>R1级保本保收益类。

从发行时间看,季末、节日、年中、年终都有可能发行预期年化收益相对较高的产品,原因有两个,市场缺钱、用高收益吸引新客户。所以银行理财我们想要一个比较好的收益,可以在季末、节日、年中、年终的时候,选择在大的城商行或股份制银行,购买R2级的银行理财产品,这样安全性和收益性都可以兼顾到。

7 最后,要学会资产配置

只有对资产进行合理的配置,也就是在不同的理财产品中分散投资,才能真正做到分散风险。

至于投资方案,因为每个人的情况不同。例如把资产配置分为4部分:

1)货币基金,占比5%:随存随取,方便使用,目前3.2%左右收益率;

2)银行理财或国债,占比10%:收益率4.5%;

3)互联网理财(P2P/P2B),占比55%,收益率10%左右。

对叨哥而言,P2P类目前不投了;P2B类一直放在无界财富,以稳健为主。

4)基金定投,占比30%:收益率10%;

这样综合下来,收益基本可以达到9%左右,安全性也有所保障。

(如果能达到年化率10%以上,你的资产7年就可以翻一番了)

理财的问题或困惑,都可以关注**【金融叨哥】讨论、分享。

免费领500元购物卡:点击直达

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号