-

反身性投资理念、巴菲特价值投资模型和索罗斯盛衰循环模型、行情主图与8大核心财务指标

反身性之投资 / 2018-08-28 09:39 发布

巴菲特说:“只有你愿意花时间学习如何分析财务报表,你才能够独立地选择投资目标。”相反,如果你不能从财务报表中看出上市公司是真是假是好是坏,巴菲特认为,你就别在投资圈里混了。“别人喜欢看《花花公子》杂志,而我喜欢看公司财务报告。”

索罗斯说“但是,反身性才是金融市场的真规则”。“在任何情况下反身性模型都不能取代基本分析,它的作用仅限于提供基本分析中所欠缺的成分。原则上着两种方法可以调和,基本分析试图确立潜在价值如何反映在股票价格中,而反身性理论则表明了股票价格如何影响潜在价值,一幅是静态的图景,另一幅则是动态的。”

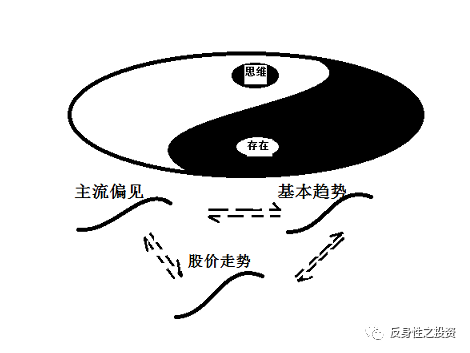

反身性投资理念:

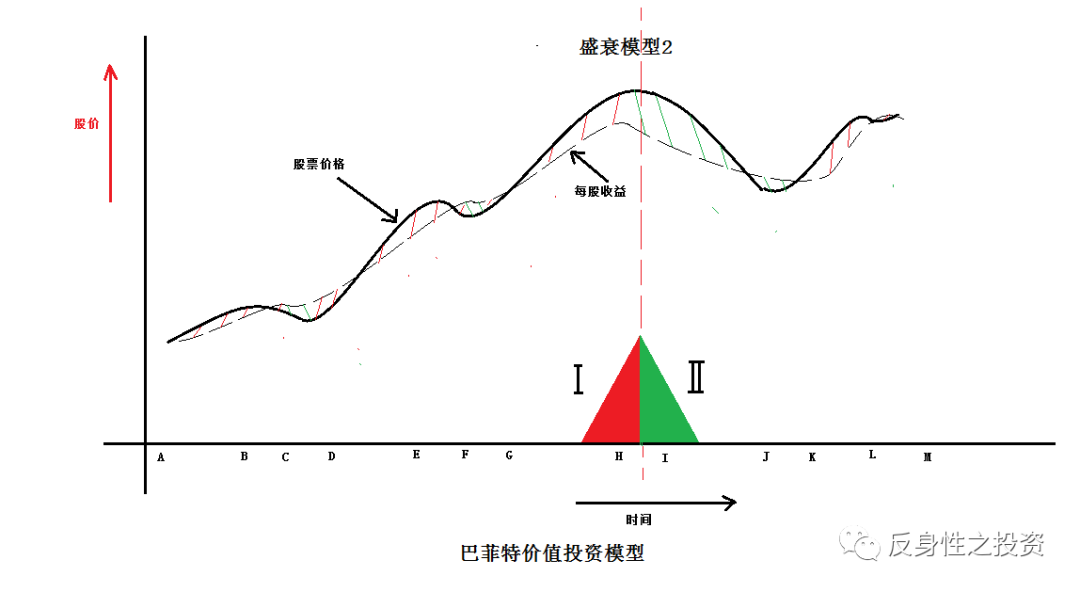

巴菲特价值投资模型:

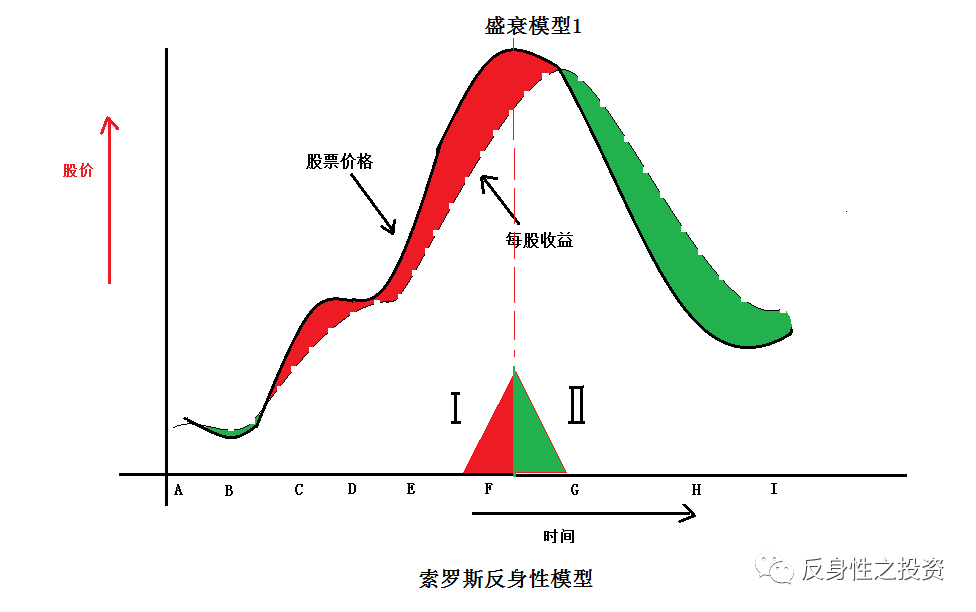

索罗斯盛衰循环模型

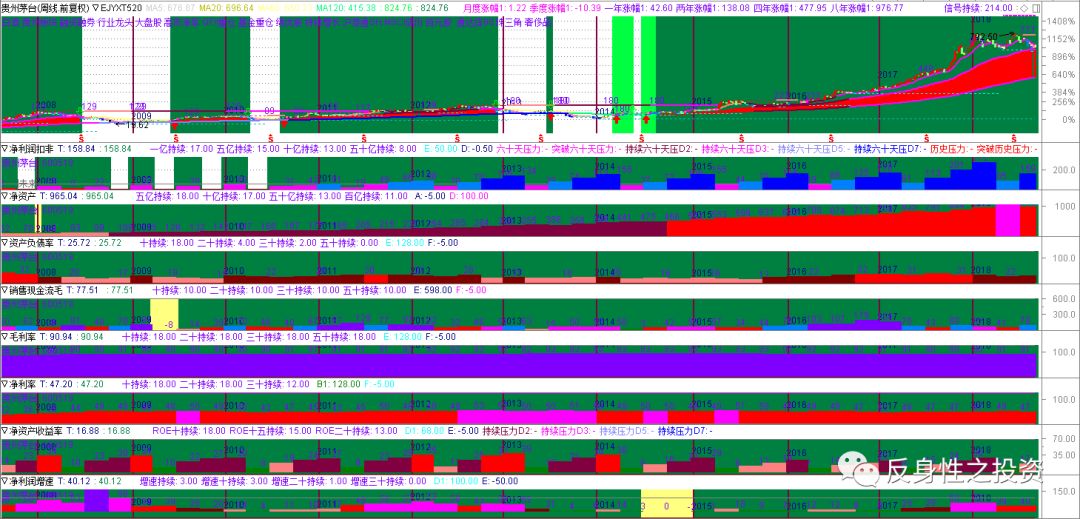

以上是理论模型,而我的实操模型是这样的:

比如贵州茅台,以上两个模型您选择哪一个,目前处于模型的哪个阶段?

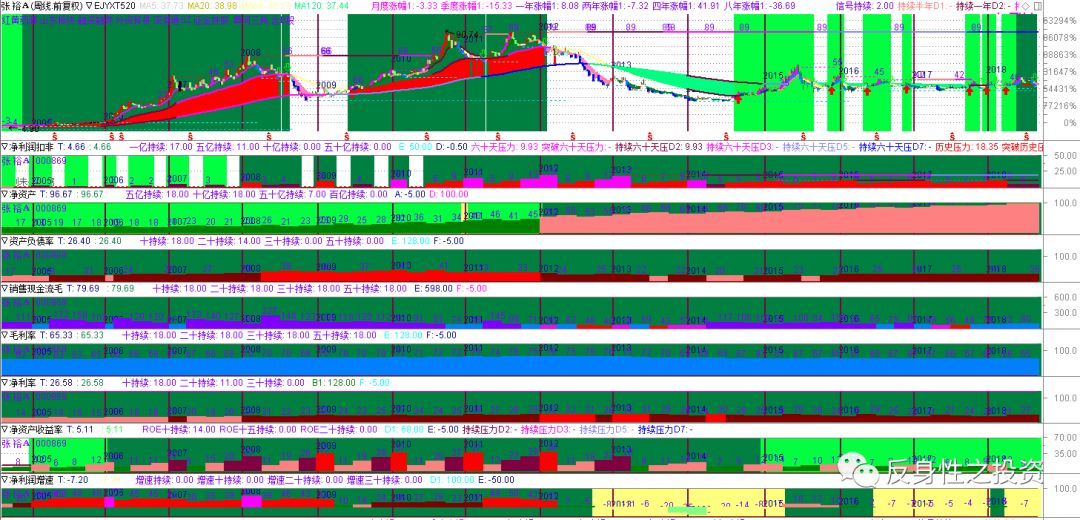

比如张裕A,以上两个模型您选择哪一个,目前处于模型的哪个阶段?

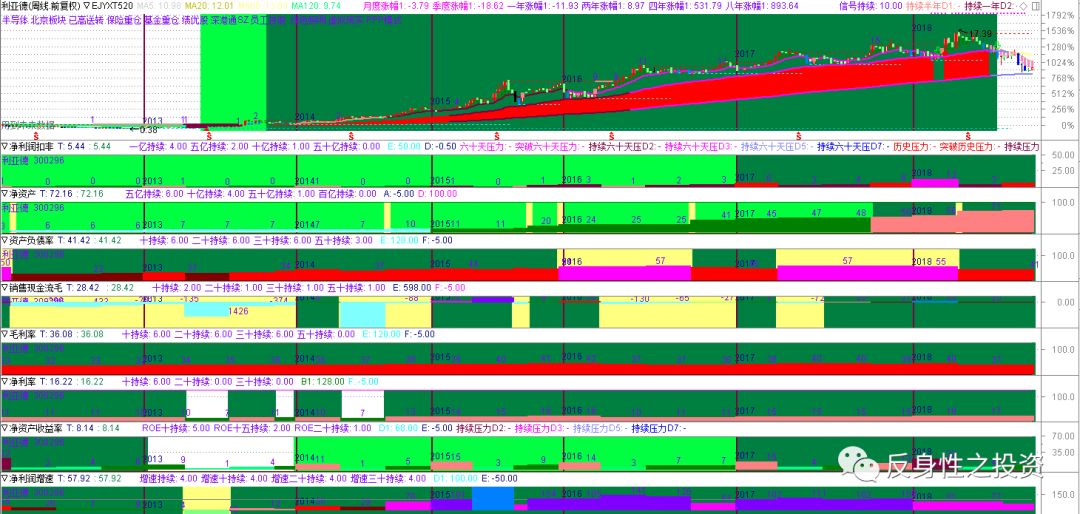

比如利亚德,以上两个模型您选择哪一个,目前处于模型的哪个阶段?

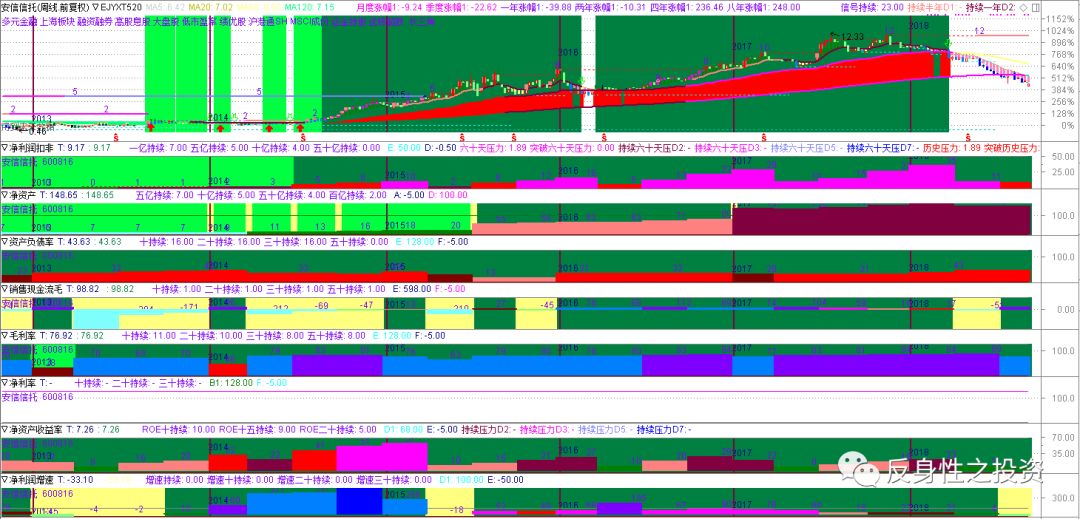

比如安信信托,以上两个模型您选择哪一个,目前处于模型的哪个阶段?

还有些以上两个模型都不符合的股票,而且很多。这些股票基本面的对应的财务指标通常是这样的:净资产收益率不高(通常不超过10),净利润增速波动且不连续。那这类股票就放弃观察吧,把注意力集中到以上两类模型上去。

巴菲特价值投资理念,企业的长期盈利可以带来股价缓慢上涨,经过时间积累而长期带来巨大收益,索罗斯的反身性盛衰循环模型,由于利润和股价快速上涨,则可以带来短期的快速上涨。但两者都要考察基本面,都要考察价格,也都要考察主流偏见。只不过一个更关注价格和价值能走多远,一个关注价格和价值能走多快。巴菲特的模型适合稳定的持久的基本面,索罗斯的模式更适合创新的有前景的基本面。

但是两个模式都有退出的阶段,巴菲特模型由于基本面本身就比较缓慢的变化,那么市场预期也不会太高,所以,可以基于基本面是否恶化做退出。而索罗斯的模型由于短期基本面快速改善,股价被市场预期引导的走的更快,通常主流偏见还会远远高估,而股价的上涨本身对基本面具有反身性,导致后面主流偏见转向的时候,股价快速下跌,而基本面也暴露出了问题。所以这个模型退出则在与适可而止。要说定量的退出,那就不得不着重考虑价格运行的阶段了。

并且,模型是静态的,而理念本身是变动的思维方式,投资理念中的核心三要素都是时刻在变动的,而反身性投资理念本身就是处理变化的哲学思维。反身性本质是辩证法,想想读书的时候,老师是怎么讲辩证法的吧,想想老师是怎么讲太极阴阳的思想的吧(由于我是自学哲学,希望以后遇到辩证法大师可以不吝赐教,那就感激不尽了)。所以现实是变化的,就需要一个认识论也是以变易为出发点的。模型可以帮助理解当前的处于什么位置,但是未来的走向并不一定沿着模型走,这点必须说明,不能那就变成历史决定论了。所以我们既需要模型,更需要理解模型背后的真实理念。

那么如何运用理念和模型呢,既然不能完全按图预测未来,但是可以构建假说,用后面的事实来做检验,如果不符合,那就修正吧。要么是本身认识错了,要么是本身就错了,呆在一个不熟悉的环境和呆在一个错的地方都是危险的。

反身性之投资试图融合两个模型,因为本质上是相通的。因为现实上,两个模型的现实对象都是反身性的。这就回到了投资理念了。我用中国的哲学理念太极鱼来表达。主流偏见、基本趋势、股价,没有一个是不动,都在运动之中。使用哲学术语就是反身性理念,也是辩证法。

有了反身性投资理念,有了巴菲特和索罗斯两个模型,有了行情主图和8大核心财务指标工具以及产业链图。那么不论是后续理解文章的思路,还是理解市场运行的走势,都有了坐标。同时再结合各自的财务和现金流状况以及对财富的追求迫切情况,也就可以进行实操了。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号