-

读优质企业半年报之华东医药兼化学制药行业财务概览

反身性之投资 / 2018-08-22 09:59 发布

$华东医药(SZ000963)$ 欢迎关注反身性之投资 欢迎交流互相学习

巴菲特说:“只有你愿意花时间学习如何分析财务报表,你才能够独立地选择投资目标。”相反,如果你不能从财务报表中看出上市公司是真是假是好是坏,巴菲特认为,你就别在投资圈里混了。“别人喜欢看《花花公子》杂志,而我喜欢看公司财务报告。”

事件:公司2018年上半年实现收入153.2亿元,同比增长8.8%;实现归母净利润12.9亿元,同比增长24.2%;实现扣非后归母净利润12.7亿元,同比增长23.1%;

通过看上市公司过去十年的财务报表,简单得出这家公司是否具有具有长期竞争优势和持续盈利能力。

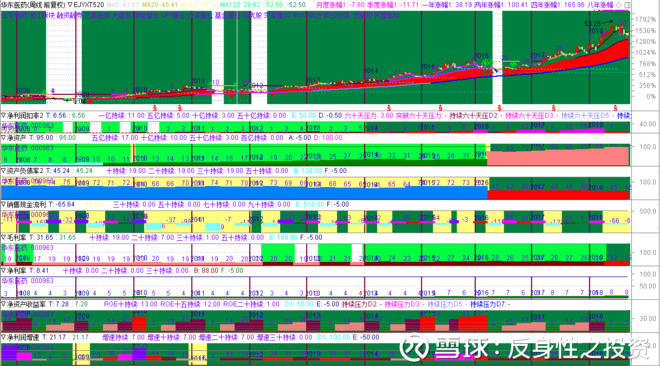

打开华东医药近十年来的8大核心财务指标:扣非净利润、净资产、资产负债率、销售现金流、毛利率、净利率、净资产收益率、净利润增速。

下面是主图:行情图和8大核心财务指标

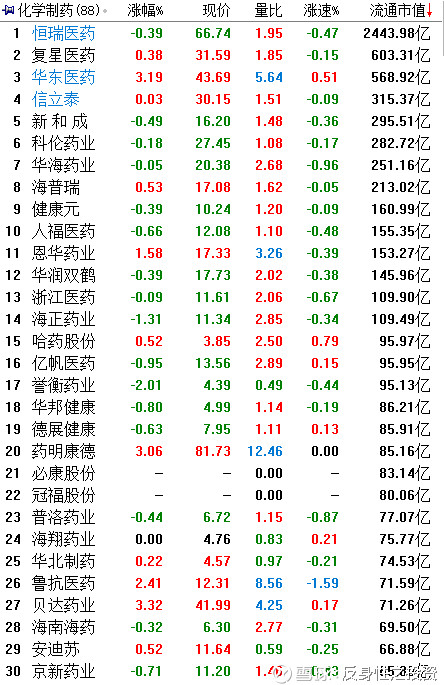

华东医药在通达信细分行业属于化学制药行业,该行业有88家上市企业,截至2018年8月22日上午9点43分,华东医药流通市值568.92亿元,排在行业第三位;$恒瑞医药(SH600276)$ 目前流通市值排在第一位:2443.98亿;排在第二位的是$复星医药(SH600196)$ :603.31亿;第四位的是信立泰:315.37亿元;第五位的是新和成:295.51亿元。截止目前来看,化学制药药行业中突破1000亿只有恒瑞医药一家。500亿至1000亿的有两家,分别是复星医药和华东医药。化学制药药行业上市公司高达88家,粗略可以得知这个行业呈现散的格局。那么,这些前五的化学制药行业上市公司,它们的行业地位、抗风险能力、盈利能力和成长前景从财务视角看,我们又能得出什么呢。下面就从这四个方面的财务视角一一查看。

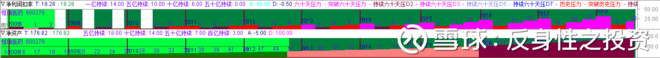

一、反映行业地位的扣非净利润利润和净资产规模指标:

恒瑞医药:2007年到2017年期间,扣非净利润从4.1亿元增长到30.01亿元;净资产则从2007年的16.33亿增长到2017年的159.43亿元。从净资产图可以看出,净资产不存在突变,这种情况通常表明企业的成长模式是纯内生增长的模式。不需要依靠股权融资来投资,而是通过盈利再投资来获得增长。当然也要结合下面的资产负债率情况一起来看,如果资产负债率还保持不变或降低,那么就完全确定了是盈利再投资这条成长路线,如果资产负债率提高,那么说明还是利用贷款或占用上下游资源来获得成长。

复星医药:2007年到2017年期间,扣非净利润从3.6亿元增长到23.46亿元;净资产则从2007年的43.16亿增长到2017年的297.41亿元。从净资产图可以看出,净资产在2009年、2013有两处突变,这种突变通常表明企业进行了定增。但打开公司资本运作公告栏,却发现公司分别在2010年5月6日和2016年11月10进行了增发募集资金6.35亿元和22.75亿元。这其中怎么解释呢?我再设置净资产突变的信号是按照当季净资产比前一个净资产超过20%为信号触发点,这里会存在周期性行业在业绩大爆发是导致净资产突变,也有可能在基数比较低的时候导致信号触发,这是一个技术性问题。为什么要设置这个一个净资产突变信号,主要是为了通过净资产突变信号来进一步理解企业的成长特性,是通过定增并购成长,还是纯内生增长。就复星医药来说,尽管触发的时间点不对,但是还是阴差阳错的得出公司做了两次增发。从资本运作栏可以得出复星医药募集增长主要用在了胰岛素项目和降低资产负债率。

华东医药:2007年到2017年期间,扣非净利润从1.76亿元增长到17.40亿元;净资产则从2007年的6.84亿增长到2017年的88.09亿元。从净资产图可以看出,净资产在2016年存在突变,这种突变通常表明企业进行了定增。打开公司资本运作栏,可以发现公司募集了34.68亿元,主要运用在补充公司流动性资金。换句话说就是用在原有主业经营上。

信立泰:公司2009年才上市,2009年到2017年期间,扣非净利润从2.13亿元增长到13.95亿元;净资产则从2007年的16.23亿增长到2017年的61.59亿元。从净资产图可以看出,净资产只在2009年存在突变,这是上市首次融资,融资了11.4亿元投资在原有主业项目上。而且,融资的钱似乎还没有用完。

新和成:2007年到2017年期间,扣非净利润从0.71亿元增长到16.16亿元;净资产则从2007年的8.61亿增长到2017年的139.96亿元。从净资产图可以看出,净资产在2008年存在多处突变,2010年和2017年还存在两处突变。打开公司资本运作栏,可以明显发展公司只在2010年和2017年定增募集资金投资主业。2008年的多处突变怎么解释呢。这得需要结合公司盈利指标在2008年的变化了,查看公司2008年盈利指标,知道公司业绩在2008年大爆发,是公司产品价格涨价,带来的短期高盈利,高盈利反应在资产负债表上就是净资产的快速上升,所以才触发了信号。同样也说明了周期性产品会导致净资产的突变。

以上是从扣非净利润和净资产的规模指标来看化学制药前五的企业,可以得出恒瑞医药的扣非净利润十年来就一直排第一位,而复星医药的净资产规模十年来一直排第一位。而从资本运作栏来看,化学制药行业前五的企业只有两家是纯内生增长的,分别是恒瑞医药和信立泰。复星医药、华东医药和新和成均做了股权再融资,以谋求企业发展。另外,从净资产是否突变,我再这篇也详细分析了设置净资产突变的目的、设置的技术性指标(净资产连续两个季度变化幅度超过20%)以及触发突变信号需要从哪几个方面去解读。最后,从新和成的2008年连续触发净资产突变信号,我们还可以进一步通过新和成的产品特性或者新和成的盈利能力指标、净利润增速指标来反思其产品的周期性这一特性。事实上,消费类企业不乏有周期性特性。

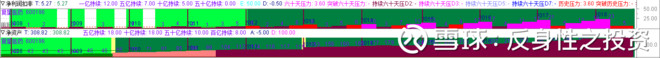

二、反应风险的资产负债率和销售现金流指标:

恒瑞医药:资产负债率极低,销售现金流状况非常良好。

复星医药:资产负债率有逐年抬高的态势,但整体不算抬高,2018年上升到了50,是一个值得进一步反思的信号。现金流状况纸存在一个季度的为负,整体状况良好。

华东医药:资产负债率呈现两个阶段,并购之前,资产负债率高企,达到70左右,并购后资产负债率降低到40;现金流状况存在季节性波动,某些年度还为负,存在现金流回笼问题。

信立泰:极低的资产负债率,销售现金流状况也非常良好。

新和成:资产负债率在2007、2008还在50以上,但呈现逐年极低的走势,后续维持低位。结合销售现金流情况来看,2008年的现金流状况也不太理想,但是后续均表现极佳的现金流回笼情况。

三、反映盈利能力的毛利率、净利率、净资产收益率指标:

恒瑞医药:毛利率维持在80至87之间,净利率在20左右,净资产收益率在19至25之间。毛利率、净利率和净资产收益率稳定性良好。

复星医药:毛利率呈现逐年提高的走势,净利率存在某些年份的高企,但只有在2009年才这样,可能是那一年卖掉一部分资产或者收回部分投资收益。从其他年份来看,净利率、净资产收益率比较稳定,净资产收益率维持在12左右。

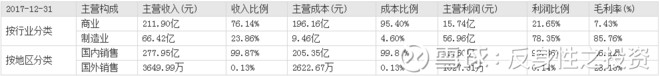

华东医药:毛利率、净利率整体不高,毛利率还呈现逐年抬高的走势。但是净资产收益率却极高,与净利率形成明显的反差。净资产收益率2016年最低也有19.88,其他年份均超过20,甚至高达30。那么如此高的净资产收益率从何而来的呢,不是产品的高盈利,那么就是利用了高负债或者周转率很高,结合华东医药资产负债率那部分,可以得知,华东医药的资产负债率在化学制药前五中的确很高,最高达到了75.但是资产负债率在2016年通过股权融资降低了一部分,继续翻看华东医药的扣非净利润和净资产那一部分,华东医药募集的34.68全部用在了补充流动性,而当时的净资产只有32.4亿元,相当于股本扩大了一倍。资产负债率降低了一半,由于是从73降低到47,说明随着净资产扩大,负债率降低,总负债额度可能还增加了。说明募集资金全部用在了经营了。由于募集了资金,扩大了股本和净资产,导致2016年的净资产收益率间接降低了。这是纯财务数据和指标的解读高净资产收益率的一个来源是利用了财务杠杆,但是还应该看到另外一个积极的变化是毛利率和净利率也在提高,说明主业是向好的。但是华东医药2017年的净资产收益率又回到了20以上,而资产负债率已经降低到了50以下,净利率尽管有所提高,但是整体还是只有个位数,所以还有高周转率一直在发挥作用。这里应该指引,其实在低毛利率、低净利率、高资产负债率和高净资产收益率就应该指引我们去看华东医药的业务板块结构。打开华东医药业务板块结构一栏,可以得知华东医药占主业营收76%是医药商业板块,这部分业务毛利率只有7.43%,贡献的利润只占总利润的21.65%。高毛利率85.76%的这部分医药制药业务,主业营收比列不高,只有23.86%,但是净利润比列占有78.35%。换句话说,产品的毛利率、净利率被占比高达76.14%的医药商业板块拉低了,可能这部分也是利用了高负债,同时是可以推测,公司募集的34.68亿补充流动性可能用在了高盈利的医药制药板块。这还是纯财务的解读,但是已经有财务与业务结合,循环分析的味道了。

信立泰:毛利率在50以上,并逐年提高,净利率在25以上,并逐年提高到37平台,净资产收益率在13以上,并逐年提高到24平台。

新和成:毛利率、净利率和净资产收益率呈现明显的波动性,2008年盈利能力指标超过,随后逐年下滑,2016年后又有所好转。周期性比较明显。

四、反映成长的净利润增速指标:

恒瑞医药:2009年前业绩有所波动,2009年后业绩增速平稳。整体增速稳定。

复星医药:业绩持续一定的波动性。

华东医药:业绩整体平稳,但呈现一定的波动性。

信立泰:业绩持续增长,但是有增速放缓的态势。

新和成:业绩持续明显的周期性,低的时候可以负增长50-60%,反转的时候可以高达几倍几十倍的增长,结合毛利率也呈现这种周期性变化,可以得知公司产品在市场上属于同质化竞争,差异化竞争不明显。同质化产品不论是周期品还是消费品均具有明显的周期特性。

以上是从巴菲特财务视角,8个核心财务指标,四个方面来考察化学制药行业前五的企业经营情况。

综合以上,我们可以从财务视角得知,依靠纯内生增长的恒瑞医药,不论是利润规模还是盈利能力指标和业绩增长指标以及抗风险性指标均保持了在行业前五的企业中领先的位置,可持续竞争优势明显。而复星医药,尽管净资产规模比恒瑞医药大,在盈利能力和成长特性以及业绩增长稳定性方面就差了一截。信立泰也是依靠纯内生增长的企业,盈利能力和业绩成长稳定性以及抗风险能力指标均属于优的级别。但是利润和净资产规模从行业横向来看太小,而且业绩增速有放缓的态势。这是一个值得反思的问题,信立泰规模小,还可以维持高盈利,说明信立泰的业务应该是一个更加细分的子行业,结合业绩增速放缓,说明信立泰在这个子行业里可能已经处于龙头,且在这个市场空间有限的业务里增长可能到了尽头。为什么这样说,如果是一个空间大的行业,从信立泰的高毛利率、高净利率和高净资产收益率以及较小的净资产投入就可以获得这些,那么一定会有更大的资本进入这一领域,或者这一领域可以产生更大的企业,而信立泰的毛利率指标不降反升,而净利润增速放缓,只能表明信立泰本身就是这个领域的龙头,且这个领域市场空间不大。新和成,从财务指标来看就呈现一定的周期性,属于典型的周期品特性。

华东医药由于受医药商业板块的影响,拉低了公司整体毛利率和净利率指标。从公司财务指标与同行业相比得出的明星差异,是一个财务反思业务的好时机。如果要是从财务视角解读反思业务多了,也能够快速的进行财务和业务循环分析了。从公司公布的半年报来看,结合公司近十年的各项财务指标特性,公司净利润增速维持的稳定区间。处于基本趋势的良性循环之中。

以上就是我从财务视角解读化学制药行业前五特性的分析过程和结论,已经开始逐步反推到公司业务层面了。但是从财务视角能否直接找出巴菲特所讲的拥有可持续竞争优势和持续盈利能力的标的,是否可以完成纯价值投资理念下的股票池初选,答案是显而易见的。

华东医药和信立泰、恒瑞医药那两篇篇有很多相同之处,主要是更新华东医药半年报部分

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号