-

四大血液制品巨头,谁会成为中国版的“CSL”?

元沙优投 / 2018-08-21 15:13 发布

医疗生物行业可以分为7大子行业,分别为:化学药,生物药,原料药,中医,医疗器械,医药流通业,医疗服务业。这些细分领域又有各自的投资主逻辑,我们原先也详细讲过,有兴趣的可以看看**历史文章。

今天我们来分析一下在生物制药领域中特殊的血液制品,为什么说它特殊,是因为其带有较大的周期性,我们一般认为医药生物行业是刚需行业,基本不存在周期性,但为什么说血液制品领域确存在大的周期性呢?

要回答这个问题,我们就要详细的了解血液制品这个细分行业,今天我们选取血液制品领域上市的四大巨头公司,分别为:华兰生物,上海莱士,天坛生物,博雅生物。

我们通过分析它们的财报特征,试图看到整个血液制品行业的投资逻辑以及找到最有可能成为中国版的“CSL”。

CSL公司是全球最大的血液制品公司,总部位于澳大利亚,是全球血液制品巨头,其营收占全球血液制品行业的20%.

我们来看看CSL公司相当彪悍的股价画风:

我们国内血液制品企业与它的差距有多大呢?

如图所示:

国内血液制品最大市值的上海莱士,还不及CSL的25%,第二名的华兰生物市值还不到其5.5%。而且更要命的是,CSL公司的净资产收益率ROE还高达42.4%,碾压国内巨头,这差距不是一般的大。

我们先来看看其它国家对于血液制品这一块是这么做的?

各国发展状况国外血制品经历了从产品供不应求、无暇扩张导致安全问题后政府出面整顿,然后再次进入快速发展阶段,目前已经进入成熟期,增速放缓。

1.美国:全球血浆的主要贡献者

美国年采浆能力占到全球的70%左右,2014年采浆量3.2万吨,有近500个单采浆站。一半满足本国,一半可供出口。

2.欧洲:采浆量较小,血浆还需进口

欧洲大多数国家和我国类似,基本本国控制,除了德国在浆源控制上相对开放,其他国家比较严格,浆站申请数量非常缓慢,这也就决定了欧洲大多数国家需要进口,但是欧洲血浆提取技术基本在先进水平。

3.澳大利亚:市场相对封闭,不足部分可进口

澳大利亚2000万人口,采浆量达到350吨,效率较高。不过其国内血制品市场比较封闭,血浆的采集主要是该国的十字会负责,并将所采血浆委托给本国CSL公司生产,该公司也是唯一在澳大利亚设有加工工厂的企业。随着市场对免疫球蛋白制品的需求增加,澳大利亚血浆量供不应求,所以澳大利亚每年都会有一定的进口。

4.亚洲:日韩基本实现自给,个别品种需进口

亚洲日本和韩国,基本实现自给,个别品种如凝血因子采用进口的方式解决供应不足。印度人口较多,对血制品的需求和我国类似,但是该国无论是浆站数量和血浆提取技术远远落后于世界。

总结:从上面可以看出,除了美国能够实现本国的供应,其他国家血制品或多或少需要进口,并且因为美国采浆量占全球采浆量的比重,所以全球血制品价格体系基本受美国市场决定。

我们与国外差距大,也意味着国内市场潜力巨大,这是一个几乎看不到天花板的细分行业,那国内在这个行业的竞争度如何呢?

早在2001年我国政府为了遏制艾滋病通过血液传染,对血液制品公司实行了牌照管理,并不在审批相关许可牌照,这个就造成了牌照的稀缺性,意味着在血液制品行业就那么几个玩家。

竞争少,需求大,这真是个投资的好赛道。那么目前领先的这四家国内巨头,谁最有可能一统血液制品江湖,最终成为中国版的“CSL”公司呢?

为什么血液制品行业呈现大周期性,因为这个行业门槛极高,受到政府管制(牌照+建站许可),另外其又受到行业大的供需关系影响,所以呈现了大周期性。

我们还是先来看看血液制品这个行业究竟是怎么样赚钱的。

血液可不是像工业品一样,有原材料,厂房,工艺等就可以造出来的,而且目前医学技术还不能通过人工合成的方式产生血液,说白了,要新鲜血液只能通过人体自身产生血液原浆。

那就只能通过个体献血,甚至卖血的方式获取人体血液,我们在街上经常看到的流动献血站就是这么来的,但对于血液制品公司来说,它就只能不断的建立区域血站的方式获取血液。

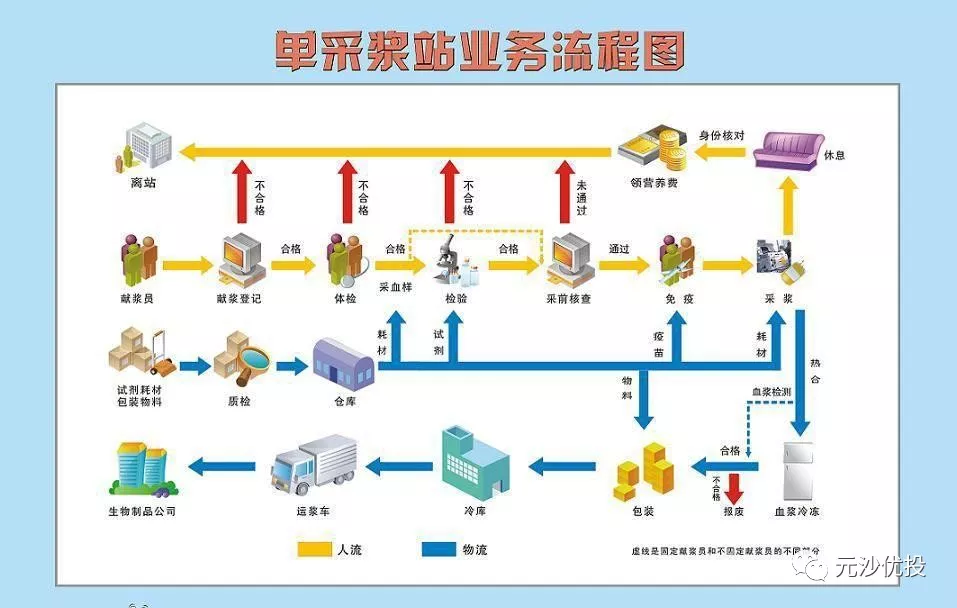

整个过程如图所示:

获取到了足够的血液原浆之后,冷链运输到血液制品公司,由它们进行提取血液中有用的东西,比如:人免疫球蛋白,人血蛋白,人凝血酶原复合物,人纤维蛋白原,人凝血因子等,把这些制成产品,再卖给有需要的医院。

说到这里,如果你这四家血液制品的老板之一,你会如何做这么生意呢?

答案:多建血浆站点(提高单站供血量)+提高血液提取技术(提取更多有价值的血液制品)

我们来看看国内这四家巨头它们各自这两方面做的怎么样呢?

血浆站点数

华兰生物,血浆站数:17个(含6个新批),15年采浆量723吨,主要分布在河南,重庆,贵州,广西,前面2个省是独家采血。

上海莱士,血浆站数:33个(含5个新批),15年采浆量820吨,主要分布在10个省份。

天坛生物,血浆站数:48个(含6个新批),15年采浆量990吨,主要分布在11个省份。

博雅生物,血浆站数:10个(含2个新批),15年采浆量177吨,主要分布在江西,四川。

从浆站数和采浆量来说,目前天坛生物排第一,上海莱士排第二,华兰生物排第三,博雅生物最少。

看到这里你会很好奇,为什么天坛生物的浆站数和采浆量排第一,市值却不高,原因很简单,天坛生物的控股股东是中国医药集团有限公司,正宗的央企,央企拿建站批文,当然比其它三家民企要容易的多。

但其单站的采血效率却不是最高的,天坛生物单站采血效率(总采血/数量)为:20.6吨/站,华兰生物单站采血效率为:42.5吨/站,上海莱士为:24.8吨/站,博雅生物为:17.7吨/站

从单站采血效率来看,华兰生物>上海莱士>天坛生物>博雅生物。

为了建更多的采血站,除了自己建,当然还可以靠收购。这方面博雅生物有天然的优势,因为其控股股东就是做投资控股的深圳市高特佳投资集团有限公司。

采血站最少的博雅生物,2017年4月通过其体外并购基金,收购了广东丹霞生物制药有限公司。

本来丹霞生物旗下有25个采血站,到时注入到上市公司,完成一次完美的体外并购案例,结果,丹霞生物不争气,由于篡改人血白蛋白稳定性数据,丹霞生物药品GMP证书被收回。

GMP证书收回,意味着丹霞无法继续生产血制品,不知道其血浆站是否还可以采血,这个需要进一步留意。

好在是用的体外并购基金,不会直接影响到上市公司博雅生物的利润,你看,这就是体外并购基金的好处,不过股价下跌也反应出市场对其后续进展的一个担忧。

其它几家也没有闲着,上海莱士早在2013年收购了4家浆站,2014年控股了邦和药业,新增2家浆站,控股同路生物,新增加19家浆站,2016年收购2家血浆站,2017年控股浙江海康公司,新增加2家血浆站。

天坛生物也正在重组,未来可能将上海所,武汉所,贵州所旗下的浆站注入上市公司。

华兰生物相对来说并未大规模收购浆站,其主要是自建为主。

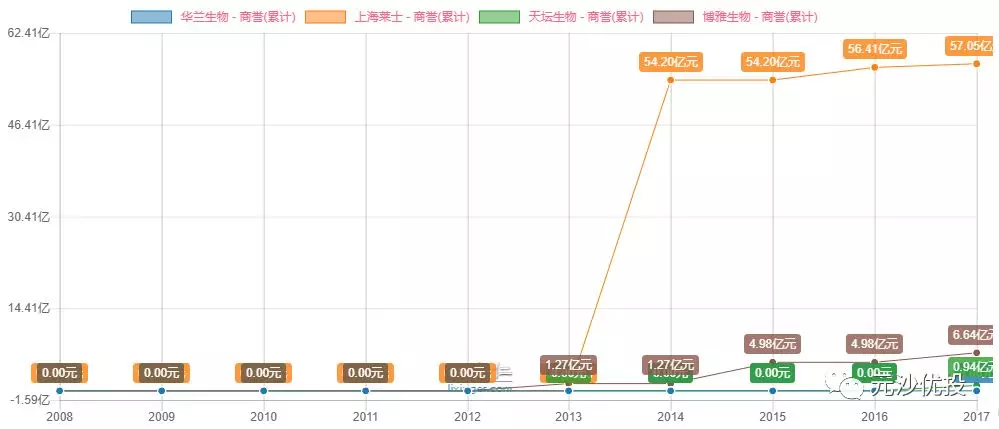

我们可以看得出来,要想大规模拥有浆站,还是收购来的快,那么收购,必然会在财报上显示商誉,我们来看看它们各自的商誉占比情况。

2017年商誉占净资产比例,上海莱士达到了45.7%,博雅生物占比为:26.7%,天坛生物占比为:2.9%,华兰生物没有商誉。

提示:商誉占比过高的企业,需要留意其商誉减值。

血液提取技术

同样的血浆,只有技术高的公司,才能提取更多有价值的血液制品,所以技术的高低,决定价值的高低。

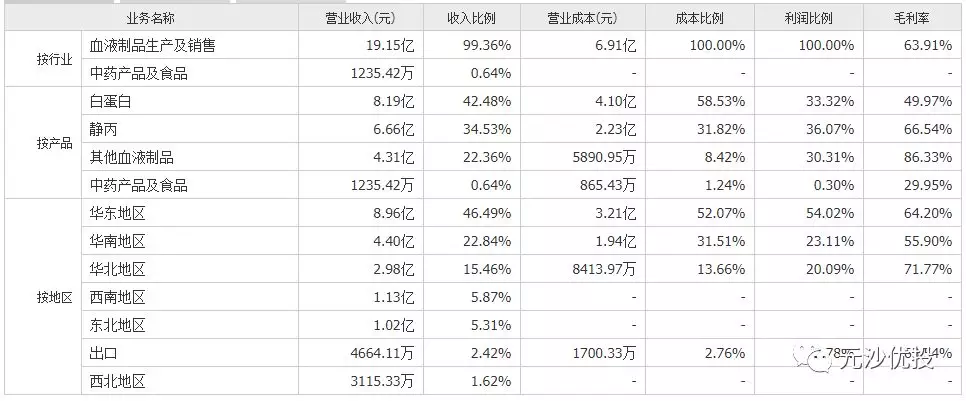

一图胜千言:

从上图中,我们可以看出华兰生物和上海莱士的提取技术是最强的,其次是博雅生物,排名最后的是天坛生物。

要想提高提取技术,必须砸钱搞研发,我们来看看它们各自的研发费用是什么情况。

华兰生物,2017年的研发费用占营业收入比重为:5.52%,绝对值为:1.31亿元,研发费用资本化率为:0.96%

上海莱士,2017年的研发费用占营业收入比重为:5.03%,绝对值为:0.96亿元,没有进行研发费用资本化。

天坛生物,2017年的研发费用占营业收入比重为:4.12%,绝对值为:0.7亿元,没有进行研发费用资本化。

博雅生物,2017年的研发费用占营业收入比重为:4.06%,绝对值为:0.59亿元,研发费用资本化率为:41.69%.

从研发费用角度看,华兰生物是最高的,但注意有研发费用资本化处理。

上海莱士排第二,研发费用不高,但会计处理较为谨慎。

天坛生物是可惜,身为央企,拥有最多的浆站,提取技术却最差,而且研发投入还这么少,真是不如让央企退出,以提高献血者的价值。

最低的为博雅生物,并且会计处理也最宽松,想来也很正常,这是由于控股股东是资本玩家基因所决定的。

研发费用绝对值真是投入的太少了,我们还是要大力的投入提高提取价值才行,你看看国外,已经可以在血液中提取大量有价值的血液制品了。

我们与国外的差距还是要靠实打实的研发来缩小。

看完了最关键的“浆站数量和研发技术”,我们再来看这四家血液制品巨头目前的运营能力和盈利能力究竟谁强谁弱。

先来看它们各自主营产品的数据情况。

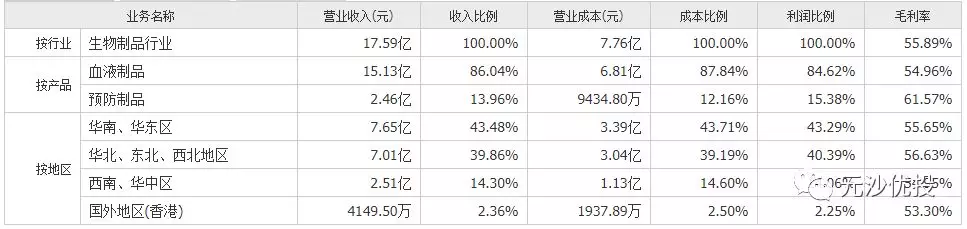

华兰生物:

上海莱士:

天坛生物:

博雅生物:

由以上三幅主营数据图,我们知道,华兰生物选择了:血液制品+疫苗(注意这是两个完全不同的细分市场,前面我们也分析过疫苗行业)。

上海莱士比较专一,主营其血液制品市场,这是不是资本市场给与其比较高的估值原因呢?

天坛生物选择了:血液制品+预防制品市场,你看,其预防制品的毛利率还高于血液制品,不知道其生产什么预防制品,毛利率竟然这么高。

博雅生物做的就比较杂了,有血液制品(35.82%),生化制药+糖尿病药品业务(39%),还有包括药品经销业务(25.5%),甚至其制药业务的毛利率高于血液制品。

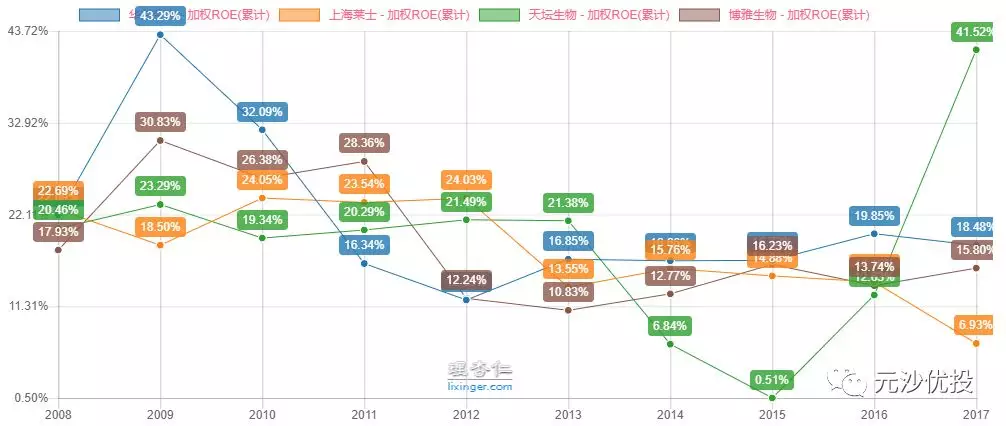

我们来看代表它们综合盈利水平的加权净资产收益率ROE的对比数据:

从上图我们可以看出天坛生物的加权ROE波动最大,而且小编认为这个ROE数据不能保持,后续还会剧烈波动。

上海莱士的加权ROE是趋势向下的,这可不是一个好现象。相对稳定的是华兰生物,其加权ROE一直在15%以上。

啥都干的博雅生物,其加权ROE受到了低毛利率的医药商业影响,不然其加权ROE会有一定的提升。

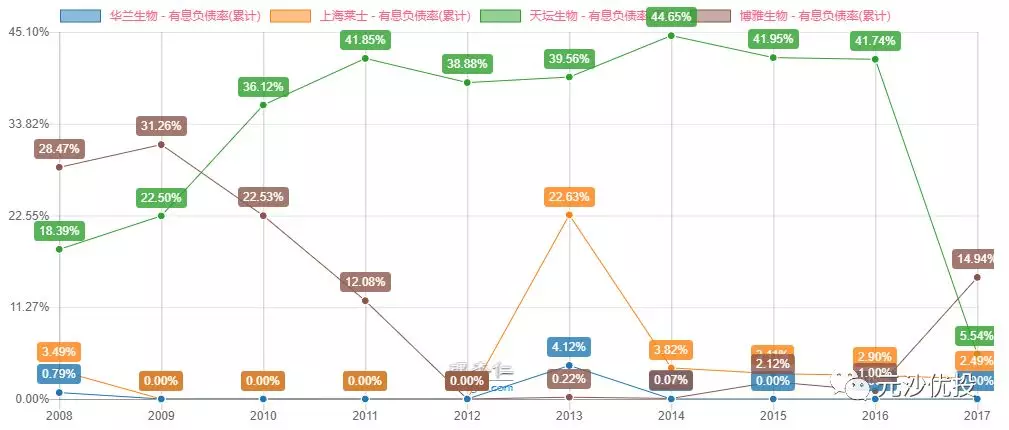

我们知道ROE大小受到杠杆的影响,并且如果杠杠过大,也会直接影响到企业的经营风险,那么我们来看看有息负债率这个指标,看看它们各自的经营风险如何。

如图所示,天坛生物这是缺钱的节奏吗,你可是央企你还缺钱,还让不让民营企业活了,好在其到2017年有息负债率下降了,但资本市场一般不喜欢这种,大起大落的企业,鬼知道发生了什么。

表现最稳健的是华兰生物,一个不差钱的主,压根没想加杠杆经营。上海莱士也不错,没啥杠杆,安全稳健。

资本玩家的博雅生物是有加杠杆经营的冲动,这个加杠杆也没啥不妥,只是希望你后续的ROE也相应的提高。

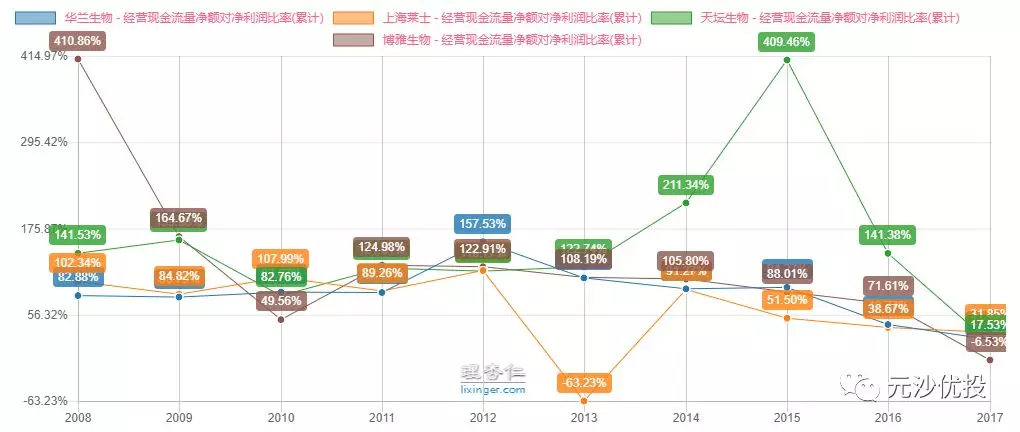

既然说到盈利能力,那么我们也看看它们盈利的含金量有多少,我们用净现比(经营现金流净额/净利润)这个指标来衡量,如图:

从上图我们可以看出,波动最大的还是天坛生物,不晓得这个央企在搞什么,净现比都这么不稳定。

博雅生物最惨,趋势性下降,到2017年净现比都是变负数了,说明其经营现金流净额入不敷出啊。

相比而言,华兰生物稳健一些,但这个行业净现比都在下降,那也没办法。

看完了盈利情况,我们来看看它们各自的运营能力强弱。

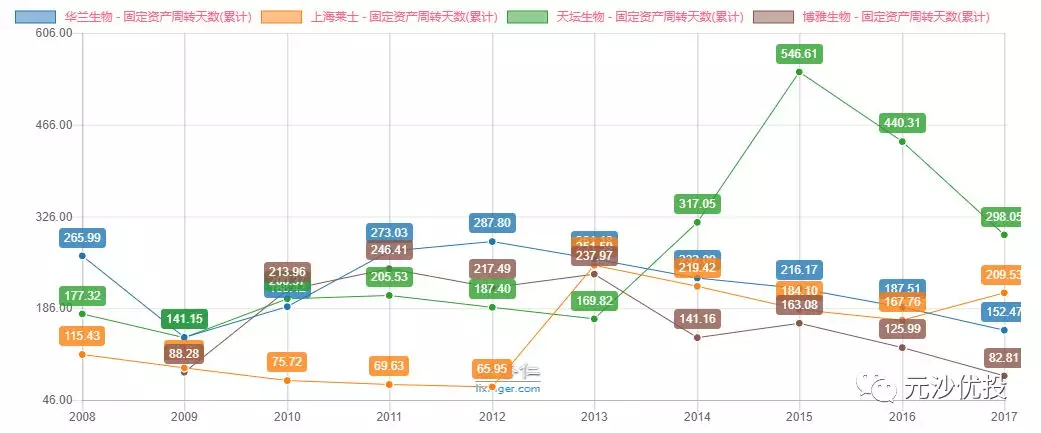

由于血液制品行业是一个重资产行业,需要不断的建立采血站,所以我们有必要看看其固定资产周转的情况,如图:

固定资产周转天数越少,说明其固定资产周转越快,所以,固定资产周转最高的是多元化的博雅生物,之后是华兰生物。

上海莱士的情况不是很好,固定资产周转情况欠佳,最悲催的是天坛生物,固定资产周转天数这些年都比较高,想来也很正常,国企内部的效率相对比较低,这也就不难理解了。

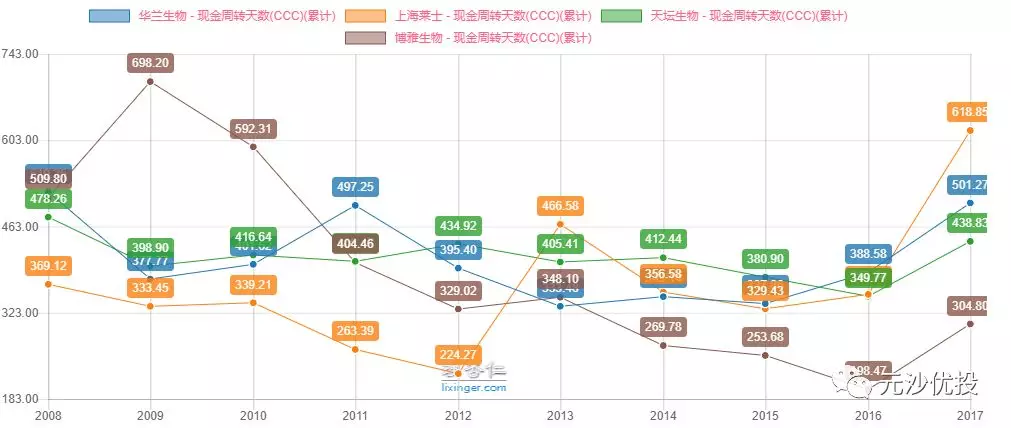

运营能力的强弱,我们肯定要看一个综合指标,就是净现金周转天数(ccc)又称净运营周转天数。

计算公式: 存货周转天数 + 应收账款周转天数 + 预付账款周转天数 - 应付账款周转天数 - 预收账款周转天数

这个简单指标可以看出其在上下游产业链的强势程度,这个数据越低越好,当然,除了那种企业没钱的情况,例如:不是故意压着上游的钱,而是压根没钱付导致应付账款天数奇高。

从上图我们可以看出,上海莱士在行业的话语权有所减弱,而多元化经营的博雅生物,在上下游的话语权趋势性加强了,其它两家跟着行业的发展而变化。

看完了盈利能力和运营能力,作为医药公司,销售费用的多少直接会影响到收入的变化,如果产品强势,那么应该是销售费用投入较少,但营收增长速度超过销售费用增长的速度。

我们选取2014年—2017年这四年的销售费用复合增速与营收复合增速进行对比,看看他们产品对下游的强势度。如图:

表现最好的是上海莱士,销售费用增速与营业收入增速幅度呈现较大的相关相关性,博雅生物排第二,华兰生物排第三,天坛生物就不思进取了,体现为双降。

综上所述,总结国内四大巨头它们各自的投资逻辑:

华兰生物,选择血液制品和疫苗市场,都是门槛极高的行业,目前整体运营实力比较强,在血液制品领域整体技术储备和采血站点效率都比较强,需要注意的是采血站点主要通过自建而不是并购,这样下去,效率会比较低。另外投资强度还是偏低。

好在,疫苗领域同时取得了比较好的进展,今年刚审批通过了四价流感疫苗(另一家为长春长生)。疫苗的非周期性可以较好的对冲血液制品带来的周期性业绩波动。这是一家值得追踪的血液制品巨头。

上海莱士,专注于血液制品,技术储备能力较强,采血站主要通过并购而来,后续可以关注其并购方面信息,需要注意的是其商誉占比很大,谨防商誉减值的发生,另外其内部运营方面还有待加强。

天坛生物,国企的毛病在其身上又有体现,内部运营能力较差,管理层进取心有待提升,其采血站最多,效率却较低,研发费用绝对值也少,这样的情况不改变,几乎不可能成为中国版的“CSL”.

博雅生物,资本玩家控股的企业,明显带有资本运作的基因,这一点在血站并购中科院发挥作用,但依然要注意其多元化经营可能遭遇的陷阱,另外其技术储备较少,研发投入绝对值也较少,这个也是需要改变的,不然,仅通过资本运作是很难将真正的核心提炼技术掌握,没有核心技术也就不能成为中国版的“CSL。

估值(相对估值和绝对估值)

华兰生物,目前市盈率PE为:35.38,历史PE中位数为:44.6,当前市净率PB为:5.95,历史PB中位数为:6.67。股东人数:4.8万,人均流通市值:33万。

上海莱士,目前市盈率PE为:73.65,历史PE中位数为:53.39.当前市净率PB为:14.06,历史PB中位数为:10.5。股东人数:2.95万,人均流通市值:123.7万。

天坛生物,目前市盈率PE为:35.31,历史PE中位数为:66.4.当前市净率PB为:5.14,历史PB中位数为:8.72。股东人数:4.54万,人均流通市值:12.7万。

博雅生物,目前市盈率PE为:35.14,历史PE中位数为:47.94.当前市净率PB为:4.84,历史PB中位数为:6.87。股东人数:1.55万,人均流通市值:35.3万。

可比公司估值数据对比图:

绝对估值:

华兰生物的绝对估值,由于其自由现金流的复合增速都是负数。不适合用传统的DCF估值,但我们同样可以参考净利润来给其估值。

乐观型估值:我们选取2017年归属母公司股东净利润:8.21亿元 为起始点,近三年净利润复合增速为18%,故假设前十年净利润复合增长以18%为基数,每年减少1%,到第十年增速为9%,永续年金增长率设为:4%,折现率设为:9%,计算后得到,总估值为:365.7亿元。

谨慎型估值:我们选取2017年归属母公司股东净利润:8.21亿元 为起始点,近三年净利润复合增速为18%,故假设前十年净利润复合增长以15%为基数,每三年减少5%,到第十年增速为5%,永续年金增长率设为:3%,折现率设为:10%,计算后得到,总估值为:203亿元。

故根据净利润给华兰生物的估值范围为:203—365.7亿元,即每股股价内涵价值约为:21.8—39.3元/股。

上海莱士的绝对估值,由于上海莱士近几年的自由现金流和净利润复合增速都是负的,所以不适合对其进行绝对估值。

另外由于天坛生物的业绩波动大,内部运营管理也不稳定,所以也不适合用自由现金流DCF进行绝对估值。

多元化的博雅生物,由于血液制品业务占比不到其营收的二分之一,故也不对其进行DCF估值。

本案估值高低,相信看完数据你会有自己的判断。我们只负责基本面研究,不负责你的交易体系。后续的思考,需要你自己独立完成。

聊到这,肯定有很多朋友对以上观点不认同,正因为每个人的看法和观点不同,所以造成股价不规则运动,因此,不认同很正常,但请正常发表有数据和逻辑支撑的言论,切记莫乱扣帽子,乱吹乱黑。

最后,补充一个声明,本研究报告所涉案例,仅做学术交流,均不构成任何建议,韭菜们,市场有风险,风险需注意。千万不要一把梭。

此外,报告中所涉会计处理案例,均合情、合理、合法、合规,我们默认经过审计机构审计的所有财务数据真实可信。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号