-

货币合理充裕下通胀即将来袭 猪周期触底即将反转?

Sonnyday / 2018-08-15 22:27 发布

摘要:随着货币环境转向合理充裕,资金被严控禁止流向房地产,下半年通胀大概率会随猪周期起来;从行业股价及盈利关系历史数据看,目前价格具有较高安全边际;从美国经验看,生猪养殖业未来行业集中度提升空间较大,温氏股份无论从经营效率、模式还是规模看都将是确定性最高的龙头企业。

一、公司简介

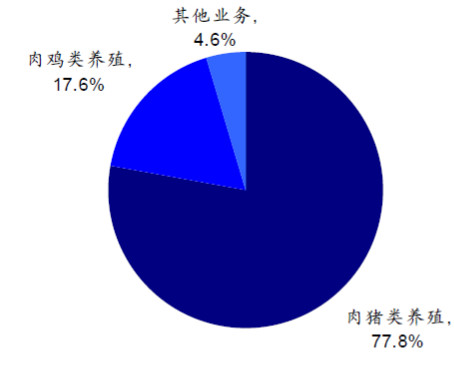

温氏股份创立于1983年,2015年11月在深交所挂牌上市,是一家以畜禽养殖为主业、配套相关业务的跨地区现代农牧企业。公司主营业务为肉猪、肉鸡的养殖与销售。温氏股份2017年全年销售为556.57亿元,收入构成以肉猪类养殖和肉鸡类养殖为主。2017年猪肉价格整体还算较高,这是其毛利显著高于鸡肉业务的原因。

图1:温氏股份2017年收入结构

图2:温氏股份2017年毛利结构

二、行业分析

1. 需求分析

随着人均收入的提升,人们生活大体步入小康水平,近年数据显示猪肉及鸡肉市场开始步入成熟期,消费量开始维持稳定。

图3:历年来国内猪肉、鸡肉消费量如图所示(单位:万吨)

图4:近几年国家猪肉总需求较为稳定

2. 供给及价格分析

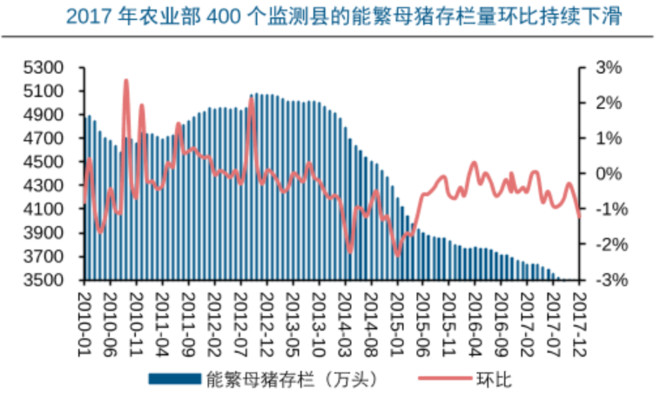

最新数据显示,尽管能繁母猪存栏量持续新低,但是每年每头母猪出栏肥猪头数(MSY)仍然处于增长态势,2017年增速大幅回落(这是很多朋友容易忽视的一点,虽然能繁母猪存栏量在下降,但是每年母猪的“生产率”在提升,光盯着能繁母猪存栏量来判断供给拐点是不对的)。

图5:能繁母猪存栏量数据(单位:万吨)

图6:每年每头母猪出栏肥猪头数数据变化

3. 价格分析

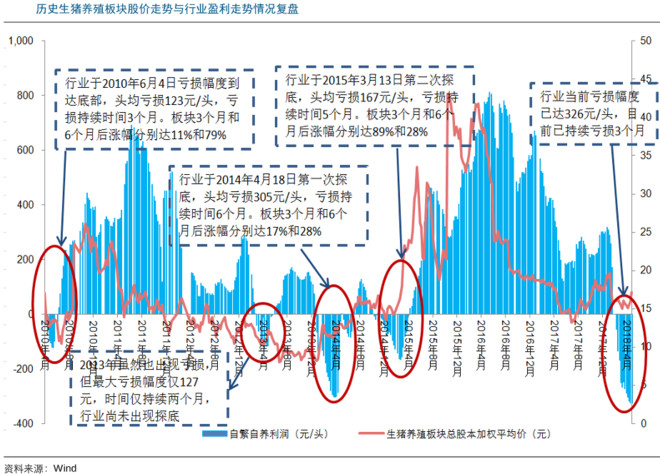

目前生猪均价处于行业亏损水平,已经跌破规模养殖的现今成本,仅比散养户现金成本略高。行业亏损状态不可持续。

图7:当前生猪价格与自繁自养盈利状况

图8:生猪价格与养殖现今成本

4. 猪肉企业股价与盈利的关系

从猪肉价格与猪肉企业股价的历史周期性变动关系可以发现,目前猪肉企业的股价处于历史低位附近,值得配置。

图9:生猪养殖企业股价走势与盈利情况的关系图

5. 行业格局

目前生猪养殖行业主要分四种模式:1.公司自繁自养;2.紧密型“公司+农户”;3.松散型“公司+农户”;4.散养模式。前两种模式的代表企业分别是牧原股份和温氏股份,后两种以中小养殖企业为主。

图10:目前生猪养殖业的“四大模式”

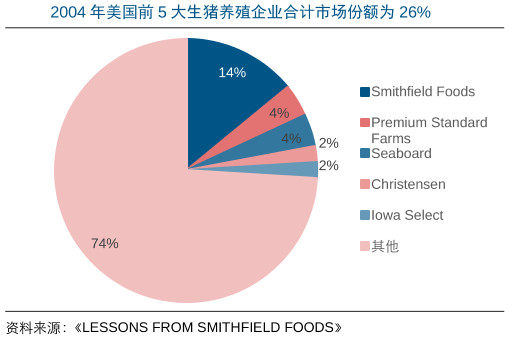

生猪养殖行业目前的行业集中度依然非常低,最新数据显示,行业龙头温氏股份市场占有率仅2.8%,从上市公司的销量数据可以看出市场比较分散,相比之下美国生猪养殖市场集中度高很多,龙头史密斯菲尔德市占率在2004年就已经达到14%,值得注意的是,其采用的模式同温氏股份一样都为“公司+农户”模式。

图11:主要上市生猪养殖企业销售量

图12:美国2004年生猪养殖业市场结构

三、公司业务分析

温氏股份的肉猪销售量逐年稳健增长,是行业集中度持续提升背景下确定性最高的品种。

图13:温氏股份销量走势及预估

伴随着销量的不断提升,温氏股份的养殖效率也处于行业领先地位,从每头母猪每年所能提供的断奶仔猪头数(PSY)、料肉比和单位猪肉成本数据上可见一斑。

图14:温氏股份养殖效率对比

温氏养殖效率领先跟其行业领先的研发投入紧密相关,从研发投入上看正邦科技也值得关注。

图15:温氏股份研发对比

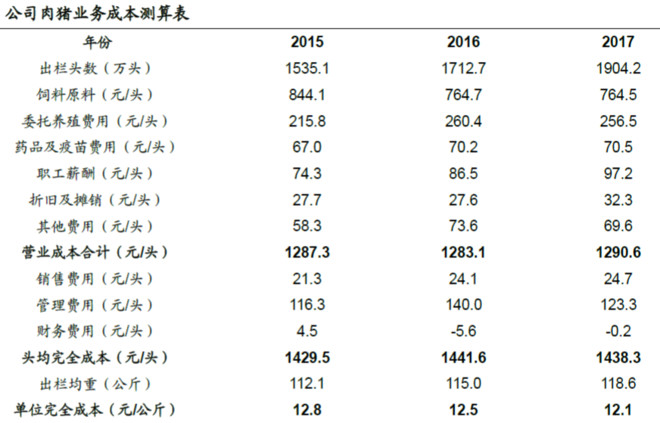

公司的养殖成本逐年稳步提升,主要得益于每头母猪养殖成本不变情况下出栏均重的提升。

图16:温氏股份单位养殖成本变化

四、公司财务分析

尽管最近猪肉价格跌至行业盈亏平衡线以下,但公司仍然保持着不俗的盈利,一方面这得益于公司长期注重研发投入和经营管理效率的提升,从PSY和料肉比数据可以反映出来;另一方面,得益于鸡肉销售均价上升近58%,公司鸡肉业务利润同比上升175%。

图17:温氏股份的利润情况

上市之后,公司的资产负债率稳步降低,每年现金理财足以覆盖利息支出,导致财务费用近两年为负,公司依仗其行业龙头地位及强悍的应收存货管理水平,每年的经营现金流表现都十分出色。

图18:温氏股份的现金流情况

五、历史估值

上市不满三年,不适用。

六、总结

1. 今年外部货币环境开始放松,但是房地产依然受到强力打压,宽松的流动性被禁止流入房地产这个大蓄水池,流动性大幅好转预计下半年开始会推升通货膨胀,恰逢猪周期目前处于底部,下半年猪肉价格大概会随着市场流动性好转而上行。

2. 从美国生猪养殖业的发展历史来看,规模化经营带来的成本优势会让行业集中度逐步上升,目前温氏股份作为行业龙头市场份额仅2.8%,具有较大提升空间。

3. 温氏股份的研发投入在行业内领先,从上述养殖效率数据可以看出,温氏的养猪效率远超同业水平。

4. 从上述上市公司股价与行业盈利关系图可以看出,目前公司股价处于低谷水平,具有较高的安全边际。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号