-

A股真的有价值吗?

价值at风险 / 2018-08-07 11:11 发布

作者:丁敏 原文地址 https://zhuanlan.zhihu.com/p/41248955 本人进行了大量删减,只摘录核心对比数据。

笔者耗费大量精力,从WIND+Bloomberg导出两国股市,从1987~2018的30年,所有股票数据,用常识,对全样本分析。

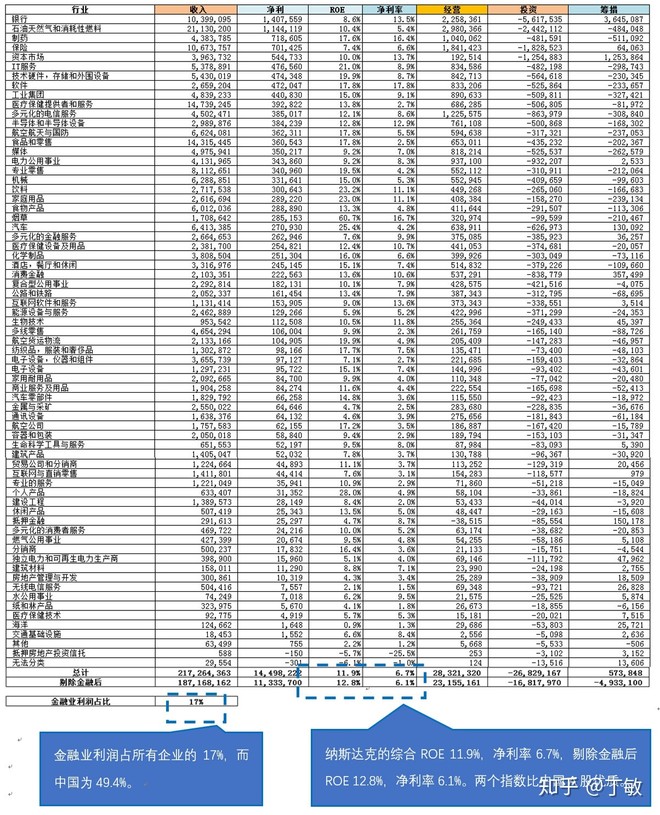

笔者导出A股所有3631只股票(含98只已退市股票),在过去29年的总收入+净利+三项现金流。

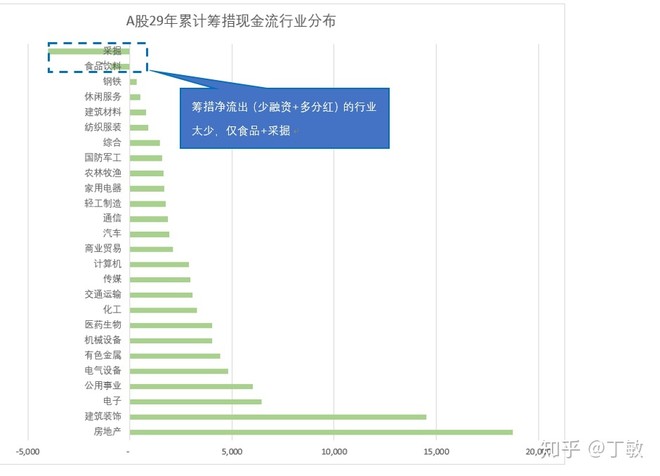

整体净利率为8.6%,剔除金融业后,净利率仅为5.2%。考虑A股特色的财务作假或粉饰,保守一些打8折,净利率4.2%。ROE为10.8%,剔除金融后为8.3%,打折后为6.6%。现金流方面,剔除金融后,实体企业的经营流入22.3万亿现金,而投资支出为-25.5万亿,差额为-3.2亿(未创造价值),同时筹措净流入8.7万亿,表示融资超过分红和偿还的贷款。

简单说,A股企业赚的少、花的多、并且一直在吸血。标准的融资市。A股调整后的净利率4.2%和ROE 8.3%,都远低于30年平均通胀10.3%。再加上实际现金流质量差,导致A股相比美国等市场,长期涨幅靠后,熊多牛少。

当然,A股里确实有极少数好行业+好公司,可惜比例很少,不到5%,且价格目前八成太高。其中,剔除金融后,食品饮料+采掘行业,给股民创造巨大价值。历史上看,赚钱远超过花钱速度,且一直在分红。

美国有两大股票市场,分别是纽约(NYSE)和纳斯达克(NASDAQ)证券交易所。笔者用同样方法进行分析。

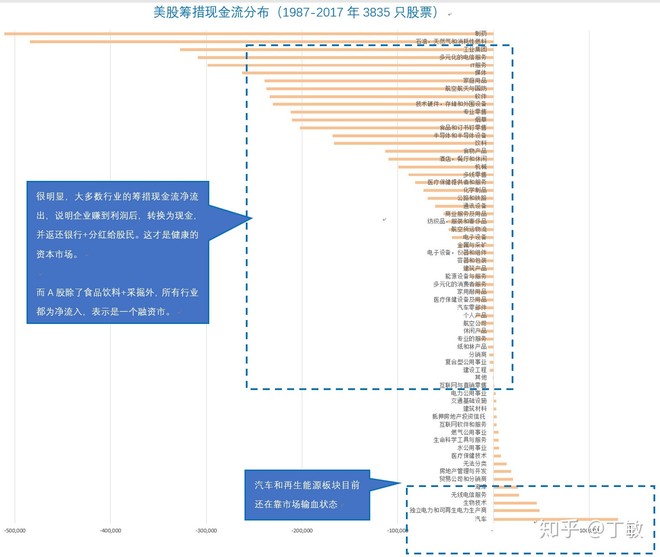

两家交易所共计7,000多只股票(完整股票清单含美国本土上市企业 + 国外在美上市企业ADS + 如上已退市企业+ 如上A/B不同投票权股票)。由于Bloomberg导出完整数据存在困难,只能导出1987~2017年间,美国本土上市4105只股票(含已退市股票,充分考虑到幸存者偏差),这并未包含国外ADS股票,再剔除极少数数据缺失股票+ A/B不同投票权重复股票,剩下3835只。

从1987~2017年间,美股3835家的综合ROE 11.9%,净利率6.7%,剔除金融后ROE 12.8%,净利率6.1%。剔除前后的差别不大。由于美股财务舞弊风险较小,违法成本极高,所以不做打折处理。

同时,美国近30年的年均通胀2.7%,或90年长期通胀年均3.2%。所以,调整通胀后企业真实ROE为9.2%(ROE 11.9% - 通胀2.7%)。

作为对比,中国A股调整通胀后真实实体企业ROE为0.5%(ROE10.8%-通胀10.3%),若保守计算打折后的真实ROE为-2%(ROE8.3% - 通胀10.3%)。

高下立判。

更重要的是,剔除金融后,美股实体经济经营现金净流入23万亿美元,投资支出16万亿美元,赚钱比花钱多。同时,筹措净流出4.9万亿,说明企业在归还银行贷款+给股民分红。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号