-

归航9999:艾德生物,我不是药神,我是药神的GPS

那猴子怎知哪吒的厉害

/ 2018-07-24 10:32 发布

/ 2018-07-24 10:32 发布这是一家给中国人长脸的公司。

大概研究了一下艾德生物,初步印象我的理解是神药的GPS,可能会有些夸张,还是有那么点意思。认真的说,艾德生物应该属于真正在做精准医疗事业的领跑者。相比起上一篇研究的透景生命而来,我认为艾德生物的事业更难,对人类攻克癌症的帮助会更大,两者所处的高度差异还是有点大,不具备可比性。

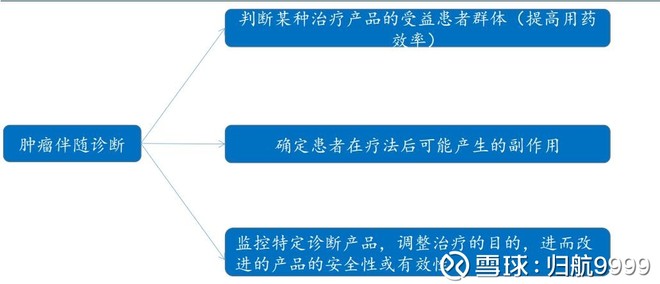

艾德生物主要从事伴随诊断试剂的研发、生产和销售业务,是一家专注于肿瘤伴随诊断的企业。虽然伴随诊断同样是属于体外诊断,也同样是卖试剂盒,但是艾德生物的试剂盒更倾向于精准用药,而不是诊断检测。准确的说,艾德生物的产品是为肿瘤靶向药物的选择和个体化治疗方案的制定提供科学依据。打个比方,如果患者通过透景生命的产品确诊为肿瘤,然后找到医生治疗,医生在用靶向药之前,会先让患者先用艾德生物的产品检测患者相关基因状态,然后再决定是否该用靶向药。现在,我说艾德生物是药神的GPS,应该不过分吧。

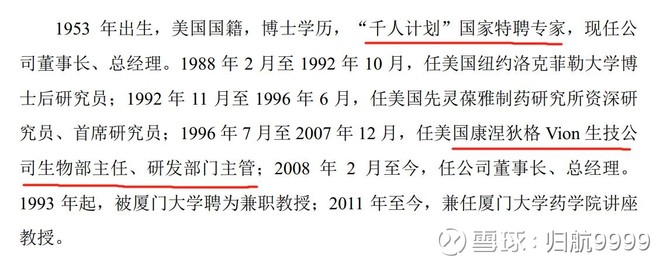

创始人履历优秀

郑立谋先生,实际控制人、董事长,具有深厚的海外学术背景以及研发积淀。公司其他核心高管整体学历都较高,通过厦门屹祥,厦门科英间接持股。

长期投资,一定是投给最优秀的人,最优秀的团队。公司的起点很高,核心高管团队的专业胜任能力无须质疑,只是间接持股不算高,未来应该会做股权激励的计划。

核心技术自主研发

公司自成立以来就致力于肿瘤精准医疗分子诊断的业务发展,在该领域取得技术创新上的重大突破。ADx-ARMS®技术为公司自主研发的发明专利授权技术。该技术利用特异引物对突变靶序列进行高精准 PCR 扩增放大,并利用一种新型探针在实时荧光定量PCR平台上实现对样品DNA中突变的检测,具有极高的特异性和灵敏度,可准确检测出含量低至 1%的突变 DNA,适合石蜡包埋样本、新鲜组织和胸水、血清、血浆等样本的基因检测。

对于癌症的治疗,较为理想的方法应当是特异性地靶向攻击,即只进行有差别的攻击,仅针对癌细胞进行杀伤,而对于人体的正常细胞则没有很大的损伤。公司的这个ADx-ARMS®技术跟治疗癌症的方法原理还是相同的,至于精准到什么程度,得请教专家了。

靶向药虽然是神药,也存在着一些缺点,如耐药性、毒副作用、价格昂贵、特异性高等问题,并非是人们想象的完美无缺的“神药”。临床上还是应当根据患者的实际病情、基础水平、耐受性等现实情况,慎重选用,同时严格地按照规定剂量给药。现在明白了,为什么医生不到万不得已是不会轻易用靶向药的,一是太贵,二是不安全。艾德生物的卡位正好可以解决这个问题。

公司的竞争优势

先来看一下几家公司,

竞争的差异性:

从上图来看,公司的产品是目前市场上最丰富的,涉及靶点检测最多,说明公司的研发优势十分明显,已经相继研发出近20种独立或联合使用的诊断试剂。这一点来看,在国内应该是无人可比,但是距离国际对手罗氏、雅培等差距多大,就需要找更多的资料以及在公司海外业务的发展中表现出来。

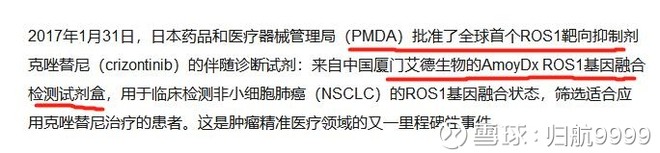

上图中还有一个表现公司核心竞争优势的产品没有列出来,就是ROS1基因融合检测试剂盒。

上图来自搜狐新闻。这个还是相当牛的,特给中国人长脸。要知道美国的肿瘤伴随诊断已经发展了20余年了。当然,这个系列的产品给公司带来的效益也是显著的。

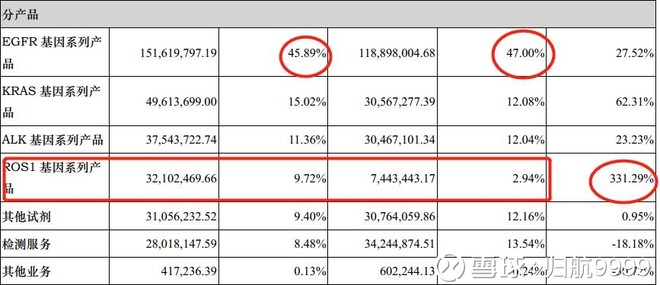

从2017年年报公司主营业务的产品分类来看,产品结构的优化明显。

其中竞争最为激烈的EGFR基因系列产品的主营业务占比已经从2014年之前的60%以上,呈现逐年下降的趋势,但仍保持在27%以上的增速;毛利率仍达96%以上。

其中ROS1基金系列产品2017年增长330%以上,毛利率95.98%,我预计还会保持相对较高的增速,或许是公司海外业务的主要来源。因为没有竞争者。

另外两个系列的业务我的判断应该可以维持当前增速。具体到看2018年上半年的半年报。

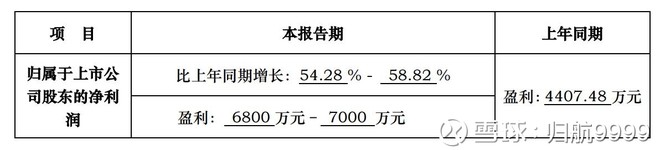

从业绩预告来看2018年上半年公司实现了6800万——7000万元。

毛估全年业绩应该要高于60%左右的增长,依据历年数据的规律,上半年的营收约占全年45%的水平,毛估估2018年净利润在1.5亿左右。

公司近年来的财务数据

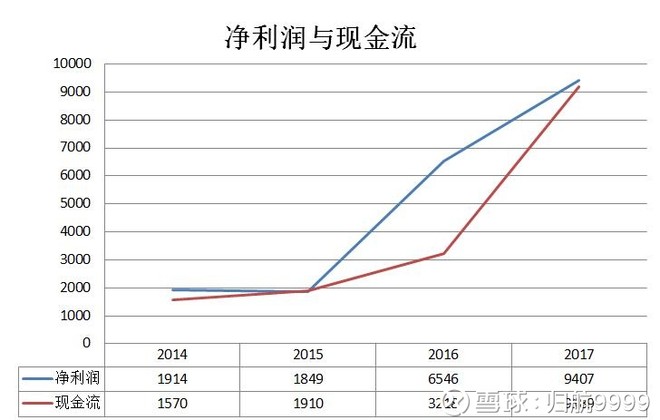

公司的主营业务复合增长率在32.6%,净利率复合增长率在48.9%。净利率与经营性现金流差异不大。

2016年可能是时点回款的问题。

从应收账款收入比来看,连续两年维持在43%的水平,我判断公司的回款能力逐渐增强。

我判断的依据主要是公司销售模式的变化,从2017年年报显示,公司直销与经销收入的比例是1:1左右,而在2016年之前直销比列在70%以上。公司的销售政策,直销模式面对终端医院,给六个月到一年的信用期,而经销模式基本上不不给信用期,极个别给与6——9个月的信用期。我判断应收账款主要是在直销模式,也就是终端医院,形成大额坏账的概率很小。这种信用政策是有利于公司产品的销售。

还有一个问题,2017年经销比例在快速攀升的前提下,比直销毛利率仅低2.2%左右,是公司的竞争力很强的表现还是其他因素需要进一步确定。

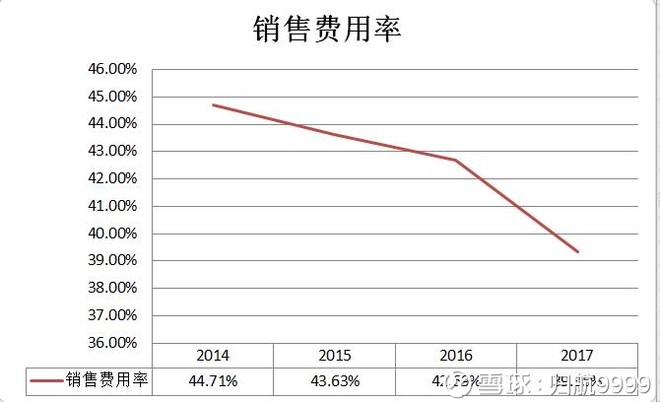

在费用上,公司高额的研发投入全部费用化,管理费用营收占比变化不明显,而销售费用率在公司主营业务持续增长的情况下,呈现逐年下降的趋势,也是公司产品竞争力增强的表现。财务费用忽略不计。

2017年的ROE下降主要是发行股票上市分母变大了影响。至于2015年业绩下滑的原因,有待进一步研究。

公司的估值

真的是太贵了。100倍左右的静态市盈率,买入真的需要很大的勇气。但是市场就是喜欢这种轻资产、高毛利的品种。如果按照毛估估预算全年保持60%以上的增长,毛估估净利润在1.5亿以上,每股收益1.07,对应股价63元,PE也在60倍以上。

估值贵的主要原因:

第一,竞争优势十分明显,属于稀缺标的,市场给与较高的稀缺性溢价;

第二,精准医疗的蓝海市场,成长性突出;行业的成长潜力是无限的,所以我把行业分析略去了;虽然还是朝阳产业,艾德生物的商业模式已经十分清晰。

第三,行业可比公司的估值都高,比如华大、达安、贝瑞等。如果未来这个行业的上市公司逐渐增多,行业估值会有一定幅度的下移。最近华大的“缺陷宝宝”很有可能拉低行业的估值。

如果有长期投资的计划,这点估值也无所谓。这家公司让我想起了2008年刚上市的科大讯飞,有许多相似之处。长远来看,艾德生物的市值只会越来越大,时间问题,坚定看好者可以定投,记得五年之后给我发个大红包就好了。开个玩笑。

在做定投之前,注意两点,首先请叫技术专家了解一下行业的技术变化趋势,是否会存在技术更替的风险,当然,我认为短期不存在,但是我不是技术专家。

其次,关注靶向药在国内的应用情况以及进入医保的情况,这与艾德生物的关系十分密切,可以判断行业风速的级别。需要进一步去核实的问题。

作者:归航9999

链接:网页链接

来源:雪球

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号