-

站在老板的角度看双鹭药业

元沙优投 / 2018-06-26 13:00 发布

我们都知道,买股票就是买公司,既然是买公司,那为什么大部分人不重点关注公司的基本面变化,转而更关注公司的股价变化呢?股价近期来个跌停,就吓跑一堆人,这就是知行不合一了。

我们都知道,买股票就是买公司,既然是买公司,那为什么大部分人不重点关注公司的基本面变化,转而更关注公司的股价变化呢?股价近期来个跌停,就吓跑一堆人,这就是知行不合一了。

有一家这样的公司,曾经被期许可比肩恒瑞医药的巨头药企,产品线丰富,多种药品全国独家,技术研发实力强悍,而且还是在前沿的生物医药领域,护城河宽广。

上市14年,市值增长了26倍,但还是和医药巨头差距很大,总市值只有恒瑞医药的十分之一,增长幅度也远不及恒瑞医药(18年,80倍),造成这种情况的根本原因是什么?

我们看看它近三年的营业总收入分别是:11.57亿,10.1亿,12.42亿,三年复合增长率为:2.3%, 2015-2017年净利润分别为:5.77亿,4.47亿,5.29亿,三年复合增长率为负数,经营现金流净额分别为:5.05亿,3.97亿,3.81亿,三年的复合增长率也为负数。

数据好惨,好难看,你一定猜到这家公司叫什么了,对,它就是曾经的生物医药巨头:双鹭药业。

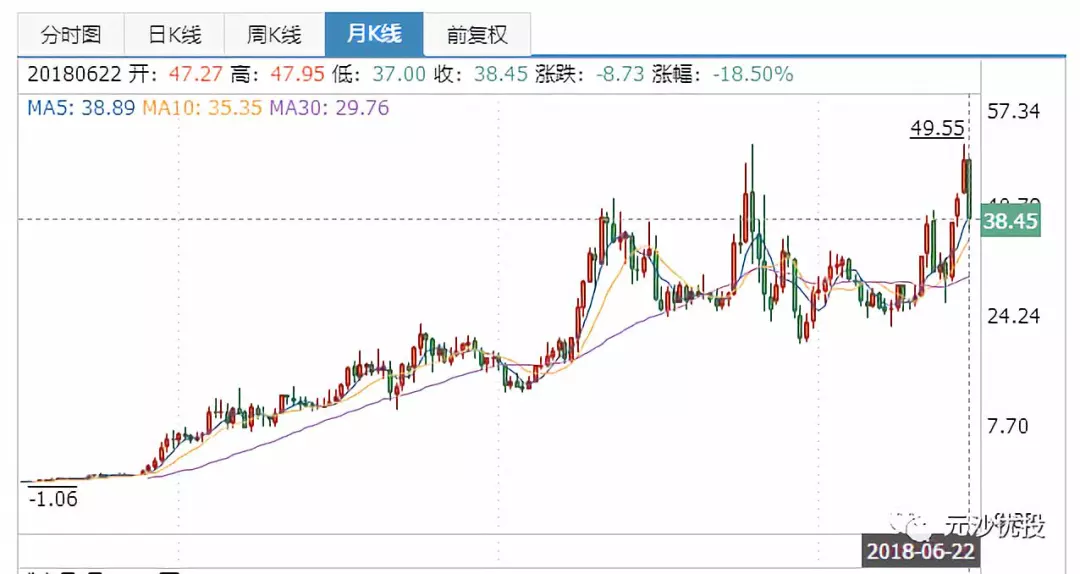

它的股价画风(近三年股价大幅震荡):

今天我们就重点探讨一下双鹭药业的基本面情况,而且是站在老板(股东)的角度来看,为什么要站在老板的角度来看?

有两个原因,第一:你投资了这家公司,你就是这家公司的股东,公司的最高权力机构是股东大会,你是有投票权的,换句话来说就是你也要对公司的经营负责。

第二:假设你是这家公司的控股股东,你坐在偌大的总裁办公室,面对一家上百亿市值的中型上市公司,你是不可能了解公司的每一笔经营状况,每一笔销售订单的,你唯一能依据的就是财务部门给你的财务报表,依据财务报表的数据来作出对应的战术调整。

所以今天我们就运用财务报表,分析双鹭药业的基本面,试图看到整个医药生物行业的投资逻辑,财务特征以及经营策略。

小编尽量做到不黑不吹,只是摆事实,讲逻辑,仅做事实判断,不做价值判断。

既然是基于财报的分析,那我们肯定要先对财报做勾稽关系的处理,看看财务数据有无造假,小编看到年报的第一感觉是,这家公司的财务数据很干净,看着很舒服,没有那么多花里胡哨的,勾稽关系也没有什么问题(由于篇幅限制勾稽数据就不展示了,有兴趣的朋友可以自己做一下),基本可以判断财报真实可信。

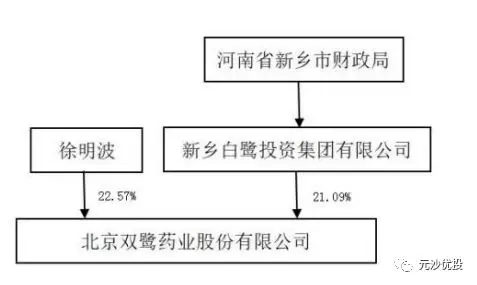

一:我们先来看双鹭药业的股权架构设置,如图:

如图:有两大控股股东,分别是;新乡白鹭投资集团(地方国企),徐明波(公司董事长,总经理),这是典型的地方国企+民营资本控股的企业,这样的股权设计有好处也有坏处,具体的前面我们也分析过,链接如下:

具体到双鹭药业我们就要注意一个问题:地方国企会不会出现侵吞民营资本?(这个问题,在中国企业的发展史上屡见不鲜),要搞清楚这个问题,就要看新乡白鹭投资集团是财务投资还是战略投资了。

这个我们要追溯历史,寻找答案,历史资料来源:雪球ID(仰钻价值投资)

双鹭药业现在的二股东(新乡白鹭投资集团)最初为大股东,在历次的股权变动中,股份逐渐减少,退居第二大股东,和董事长徐明波为公司的共同实际控制人,为什么要说共同控制呢?

老大持股22.57%,老二持股21.09%,两者股份相差很小;另外,双鹭药业4名非独立董事中,有2名和二股东关系密切(1名现在任要职,1名曾经任要职)。

(1)二股东基本情况

新乡白鹭投资集团有限公司属于国有企业,主营国有资本运作、股权投资、化纤等业务,下辖的上市公司还有新乡化纤(代码:000949),有的投资者容易把两者混淆,其实两者是不同的法律实体和经济实体。

(2)双鹭药业的股东变动情况

新乡白鹭投资集团有限公司是怎么从老大变成老二的呢?我们向前追溯一下。

1994年12月,北京白鹭园生物技术有限责任公司在北京八大处高科技园区成立,新乡化学纤维厂以现金出资960万(占80%股份),董金波以专有技术出资(占20%股份,1997年9月转让给徐明波)。

2000年4月,新乡白鹭化纤集团有限责任公司(新乡白鹭投资集团有限公司前身)以现金追加1110万投资后,占公司股份的65%,徐明波以专有技术进行追加投资,占公司股份的35%。

2004年9月,双鹭药业在深交所上市,新乡白鹭化纤集团有限责任公司占股32.61%(国有法人股),徐明波占股25.36%(自然人股),社会公众流通股27.54%。

随着后续股权分置改革股票的流动上市、公司转增股本、股权激励等变化,徐明波股份比例越来越多,新乡白鹭投资集团有限公司却减持几次,最终董事长徐明波成为第一大股东。

新乡白鹭投资集团有限公司投资了2070万,换来今天市值65亿,赚的盆满钵满,有兑现需求没什么好奇怪的。

(3)历次减持具体情况:

所以我们可以得出基本的结论,二股东(新乡白鹭投资集团)是作为财务投资,二股东没有能力也没有动机去侵吞民营资本,这个顾虑基本可以打消。

双鹭药业的核心人物

作为双鹭药业的核心人物也是最大的股东徐明波,我们对他非常好奇,他是一个怎样的人物,又有哪些鲜为人知的事迹,他能把双鹭药业这艘大船撑多远?

以下是公开报道的一些资料:

上世纪90年代初,徐明波是军事医学科学院医学、生物工程专业的一名博士研究生。受出国热的影响,徐明波积极学习外语,准备毕业后出国。不过,后来的一次出国考察却改变了他的人生轨迹。

虽然那时候生物工程在我国兴起不久,囿于条件等多方面原因,人才流往国外再正常不过。可是徐明波发现,“外国的月亮并不比中国圆”,他那些在国外工作的同学多半做着填充性研究,申请项目资金难于登天。这对于有着远大理想抱负的徐明波来说是无法接受的。

当徐明波选择留在国内后,曾积极到北京、山东的生物医药企业进行洽谈。不过,也许是那时候的企业对生物医药认识尚浅,外行们对徐明波研究的项目不免慎之又慎,那种违背新药研发的急功近利也让徐明波失望。

“要做,就一定按生物医药行业的发展规律来做。”伯乐没有出现,徐明波不愿浪费时间,毫不犹豫地返回军事医学科学院继续他的研究。期间,有多个企业与他亲密接触。不久后,机会开始盯上徐明波。

当一个并不太有名气的企业找到徐明波时,他却心动了——国营新乡化纤厂只控制财务管理,不插手日常管理的做法能给予他最大的发挥空间。于是,徐明波与新乡化纤厂签下了在如今看来仍算较为苛刻的协议:一旦产品研制成功,企业不能盈利,那么大股东随时有权将公司全部资产收归国有……

1994年12月24日,北京白鹭园生物技术有限公司(双鹭药业前身)正式成立。拿到新乡化纤厂第一笔960万元投资、以专有技术占有20%股权(后又增加为35%,成为公司最大自然人股东)的徐明波可没想那么多,一头扎进科研中去。

徐明波说,“2008年我们的股票逆势而上时,一些用退休金购买我们股票的投资者由衷地感谢我们公司,这对我有非常大的启发,那就是要对全体股民负责。”

董事长怎么说,不要紧,关键是他是怎么做的,那我们来看看它历年来的具体融资分红数据,如图:

只有上市IPO时融资了2.28亿元,总分红有12.27亿元,分红融资比为:538%,从这一数据上来说,徐总还是很照顾我们小散户的,不像有些上市公司,就知道上市圈钱,再搞增发这一套,完全不顾小股东的利益。

二:双鹭药业作为专业的医药生物公司,我们从研发投入比,上下游产业链,产品线布局,市场占有率,营销策略等几方面分别来看。

(1)研发投入比,医药公司最重要的指标就是研发投入比,双鹭药业的投入研发比是:8.62%,绝对值:1.07亿元,进行了研发费用资本化,研发费用资本化率为:27%,。

同比细分行业的水平,投入研发比平均为:1.1亿元,平均研发费用资本化率为:27.1%。所以它在所处的细分行业里,它的投入研发水平是中等的。

具体数据连接:医药公司研发投入比,比比看,哪家强!

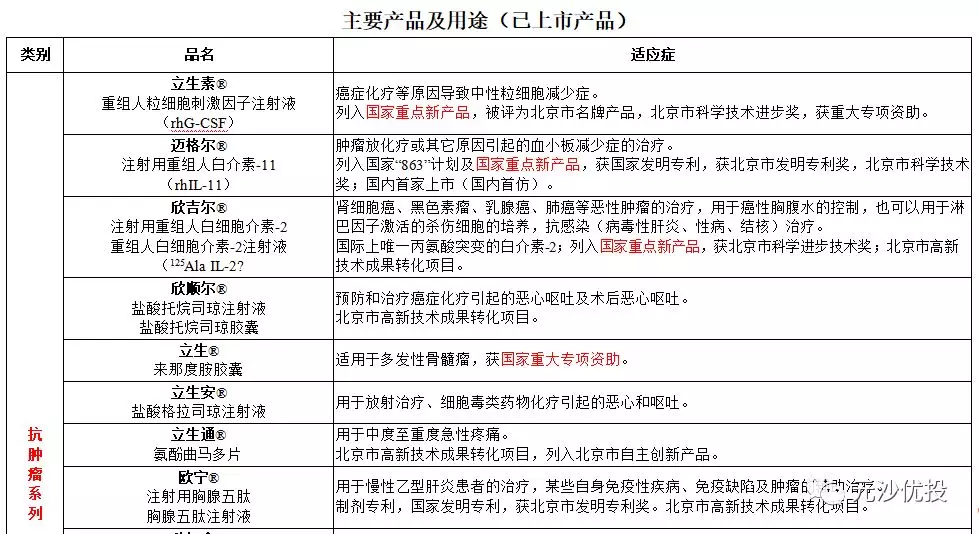

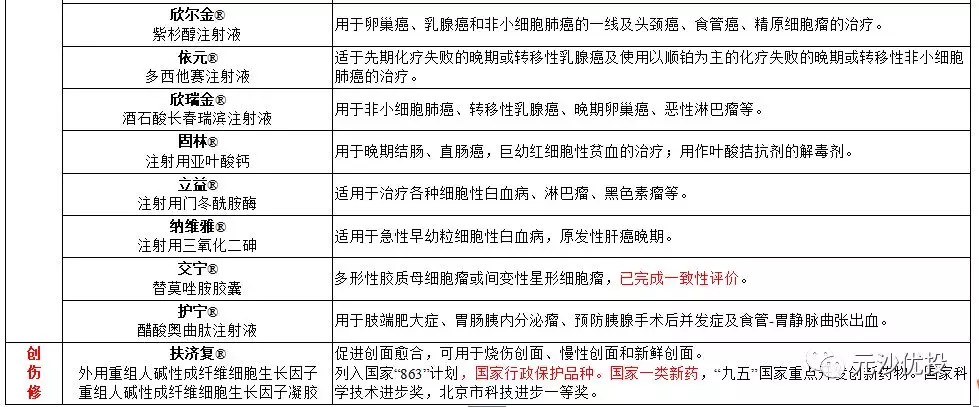

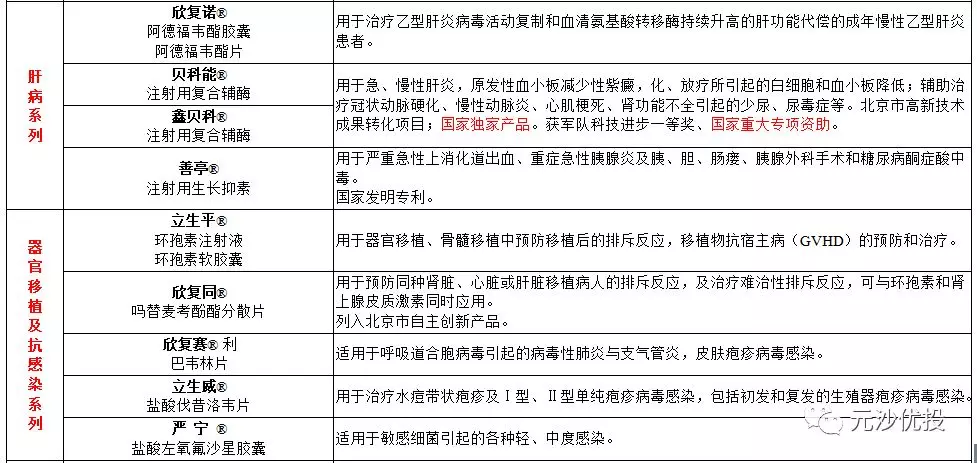

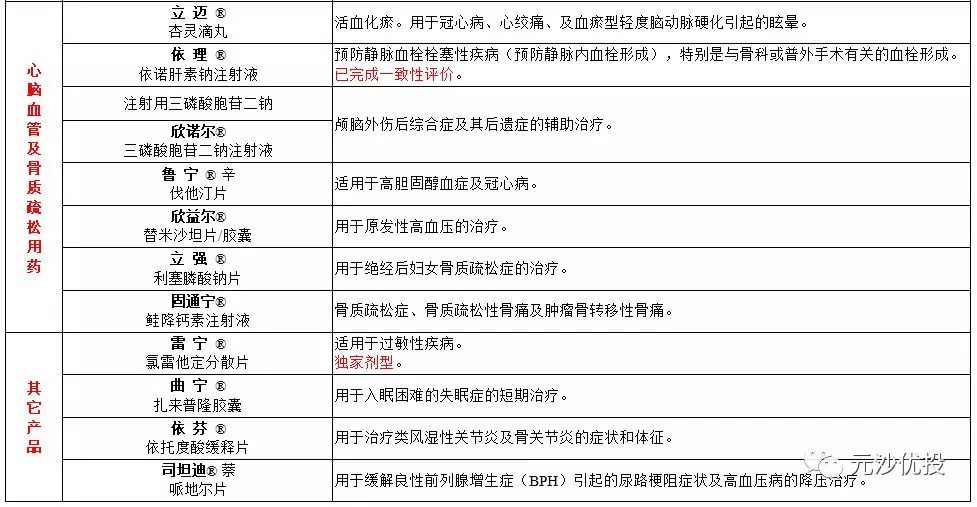

它的研发水平又如何呢?我们在财报上看到的产品系列如下:

研发实力够强悍,多个全国独家产品,多个专利药和国家新产品,这是以往的事实,足够证明其研发能力,还有重磅神药:来那度胺,资本市场最看重的大品种。

来那度胺到底有多重磅,这方面市场上的资料一大把,小编就不罗列了,你只要知道,新基(原研公司)公布2017年业绩,全年实现总收入130.03亿美元,相比2016年增长15.8%。这其中来那度胺销售收入为81.87亿美元,年增长率为17%。

如果按照这个增长速度,2022年来那度胺将成为全球销售额最高的肿瘤药,年销售金额将达到134亿美元的水平。

我们从高管组成上也看得出来,公司对研发的态度和重视程度,主要的高管就是徐明波为首的研发团队。

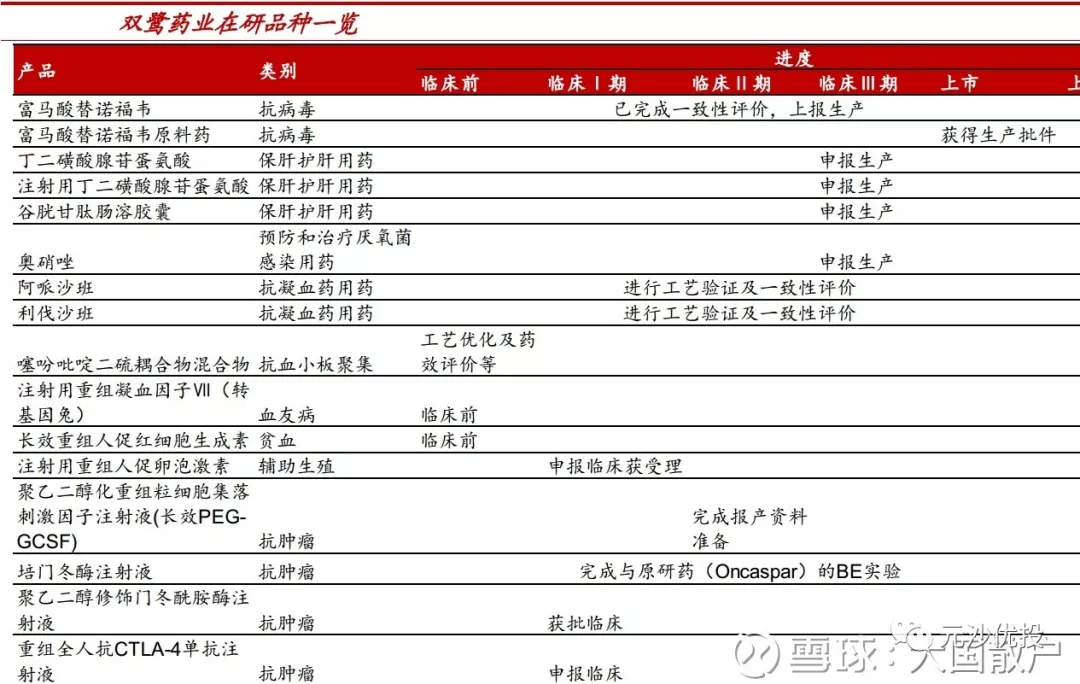

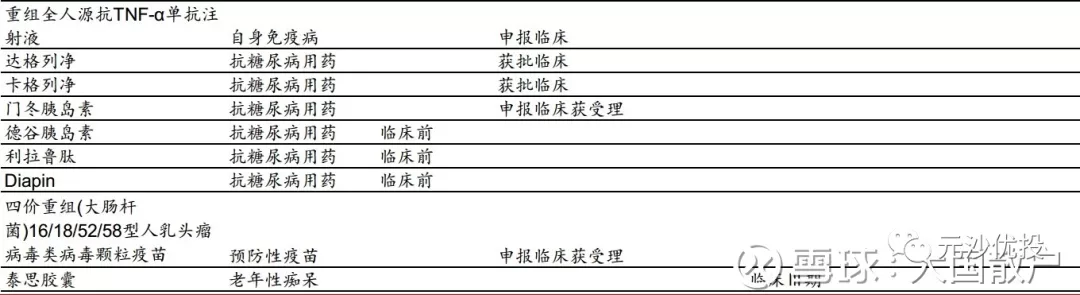

研发这么牛,我们看看它目前已经布局了哪些品种,如图所示:

所以我们投资者不用担心他的研发实力,可惜在高管层我们没看到一位营销人才。是否意味着该公司非常重视研发,但却忽略了营销层面呢?

在中国这个医药市场,仅有研发是不够的,好产品也要有好的销售团队才行,你看港股有一家在内地专门做医药销售代理的上市公司:康哲药业(0867.HK),它的市值一度突破400亿港币。

还有光靠一款滴眼液就在中国市场横行的莎普爱思,它的最高市值竟然达到了150亿,这可全是靠销售,广告轰炸作出来的,所以你说销售重不重要。

销售能力绝对是一家药企的核心竞争力之一。

(2)我们来看看双鹭药业的销售和运营能力。我们选取在抗肿瘤药领域的恒瑞医药,在心脑血管领域的步长制药作为对比的对象。

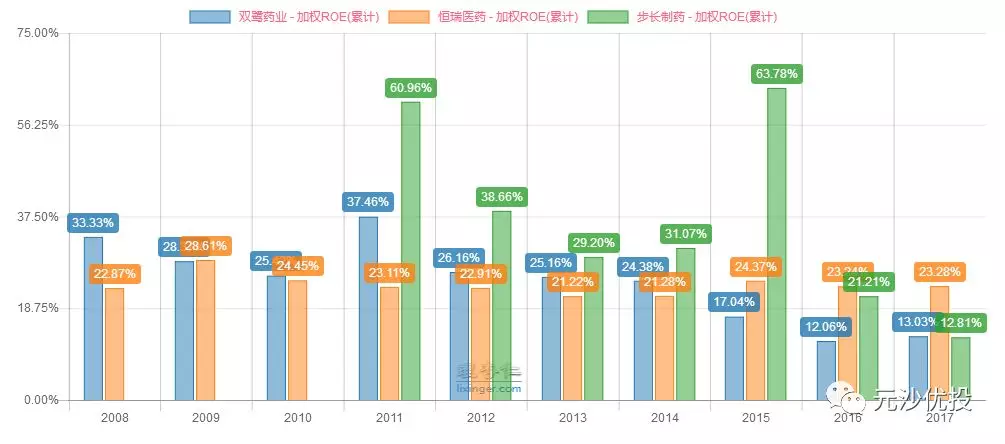

由于营收和净利润的绝对值与竞争对手不在一个档次上,所以我们选择代表盈利能力的加权净资产收益率ROE进行对比,如图:

双鹭药业的加权净资产收益率一直在下降,2017年略有起色,但并不明显,最稳定的是恒瑞医药,步长制药的净资产收益率最不稳定,也有下降的趋势。

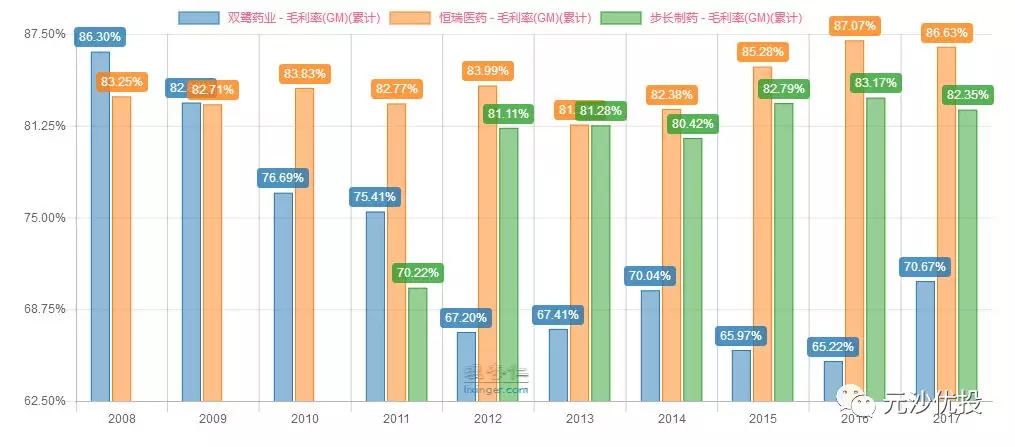

我们来看代表产品竞争力的指标:毛利率,它们各自的数据如图所示:

就毛利率而言,双鹭药业从2008年一直下降到2016年,这是否表明其产品竞争力下降,直到2017年重新开始提升呢,这恐怕还需要更为细致的分析。

毛利率下降最多的时候是2011-2012年期间,财报上说是原材料上涨了153%,用的是啥原材料,涨价这么猛?如果哪位投资人知道毛利率下降的原因,记得告诉小编哦。

毛利率最好的恒瑞医药,稳中有升,怪不得深受投资者喜爱,这是有原因滴,另外步长制药也不错,基本保持稳定。

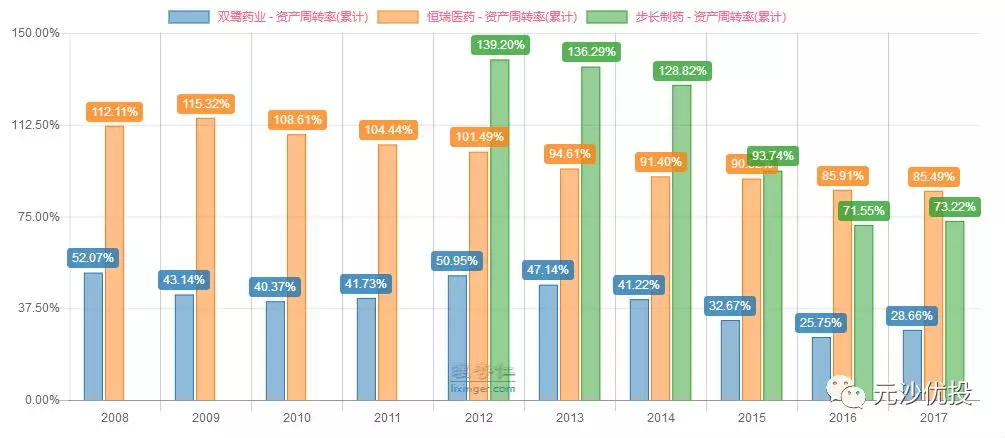

我们来看代表资产周转速度的资产周转率的变化,对比数据如图:

资产周转速度最慢的是双鹭药业,周转速度最稳定的是恒瑞医药,周转速度下降最快的是步长制药。说明双鹭药业的产品不好卖,卖的太慢了。

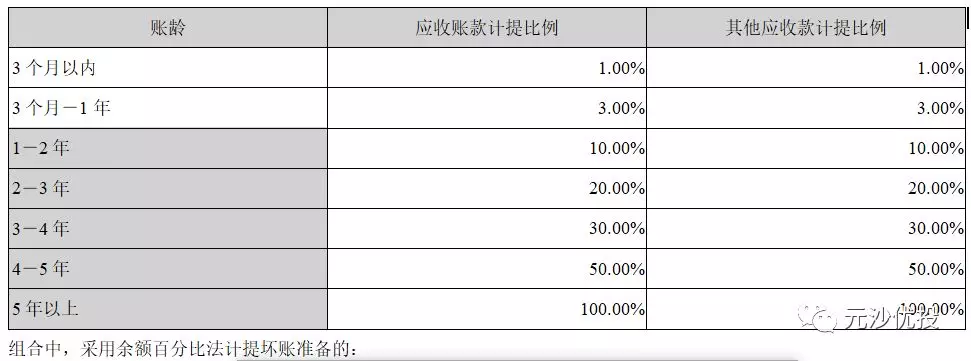

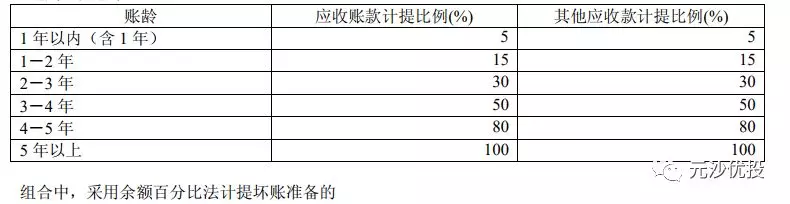

我们看双鹭药业的会计处理政策对比其它竞争对手是否谨慎,可以从两个方面来看,第一:应收账款的坏账计提准备,第二:研发费用的资本化率。

双鹭药业的应收账款计提标准:

恒瑞医药的应收账款计提标准:

步长制药的应收账款计提标准:

从以上数据对比我们可以知道,恒瑞医药的计提坏账会计政策最为谨慎,步长制药第二,双鹭药业第三。

第二点:研发费用资本化率也可以判断会计政策的谨慎程度,双鹭药业已经施行了研发费用资本化率:27%。恒瑞医药没有对研发费用进行资本化率处理。步长制药对研发费用进行了资本化处理,资本化率为:11%。

结合以上两点,整体会计政策处理最为谨慎的是恒瑞医药(不愧为医药一哥,为行业做表率),步长制药第二,双鹭药业为最后,会计政策最为宽松。

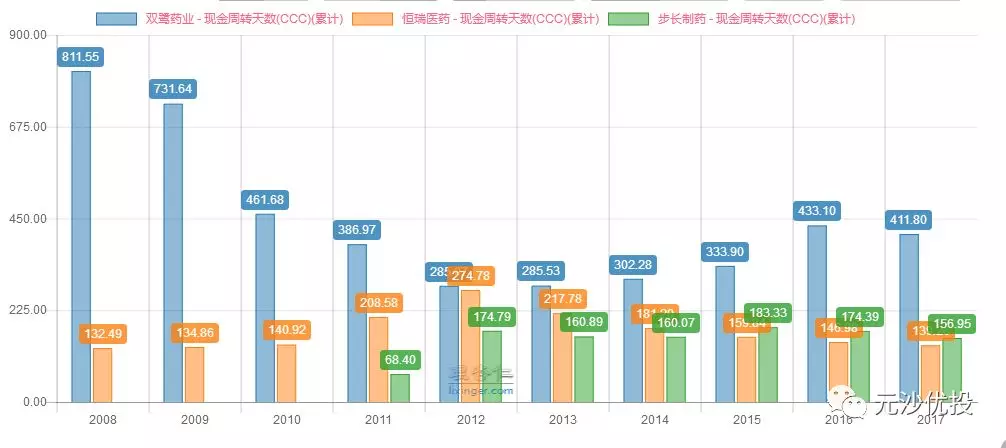

我们再来看最具有代表运营能力的现金周转天数(CCC)净现金周转天数,又称净运营周转天数。

计算公式: 存货周转天数 + 应收账款周转天数 + 预付账款周转天数 - 应付账款周转天数 - 预收账款周转天数

数据越小表明周转越快,如果出现负数(格力,茅台等),那就表明该企业在整个产业链中处于强势地位,对比数据如图:

净现金周转天数最高的是双鹭药业,步长制药最稳定,恒瑞医药长期看也是比较稳定的。

所以综上数据都表明,双鹭药业的运营能力相对较差,急需要提高运营水平,而运营水平的提高又依赖于销售水平。

在双鹭药业的年报中,我们看到的董事会报告,大部分是在强调产品研发和技术人才招聘,对营销方面人才则很少。看来研发学术型领导,天生就对销售不敏感啊。

财报中有两家公司是跟销售有关的(主要的销售为外包)。

第一家是子公司北京欧宁药店 有限公司主要负责零售化学药制剂、抗生素、 生化药品、中成药,但销售业绩很少,净利润才6千元。

第二家是参股的华润普仁鸿(北 京)医 药有限 公司负责销售,并于2017年卖给了华润医药集团(是否要组建自己的营销队伍了呢?)

我们来看双鹭药业的营收和利润增长情况:

2009年到2014年公司凭借生物药扶济复、生化药复合辅酶等爆款产品,业绩大增,可是到2014年后爆款效应下降,利润也跟着下降,一直到2017年业绩才开始企稳。

是否表明爆款产品的销量见底并稳定了呢,这个还是要看后续的业绩变化,或许凭借神药来那度胺 ,业绩会有一个明显的提升,但未来的事,谁能说一定呢!

有好产品还要有好的营销才行,双鹭药业目前的营销模式是区域经销+直销模式。

早在2012年的财报上就显示销售费用较上年增长 92.84%,主要是部分产品及区域销售模式改变,由经销变为直销模式,销售费用相应增加所致。

徐总自己也知道营销是自己的短板,并在2012年董事会报告中就说到要加强中高级营销人才的引进,并加强直销能力。

我们查阅了2012年-2017年的财报上显示的销售人员数量分别为:48人,48人,46人,40人,45人,51人。显然没有按照董事会报告所述加强营销人员的引进。

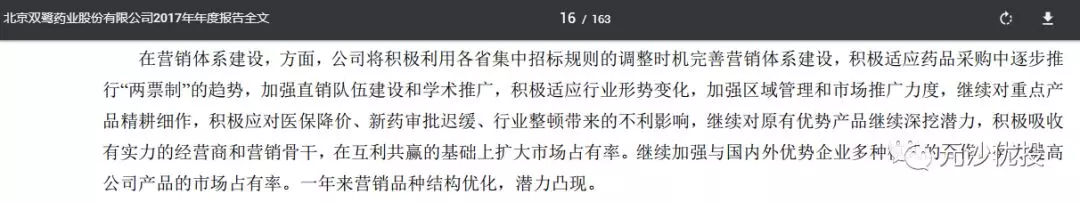

我们看到最近的2017年财报又说要加强直销队伍建设,完善营销体系,财报截图如下:

希望这次真的开始重视营销队伍的建设了。可惜的是我们在官网招聘栏上,没有看到公司在大力招聘运营人才。

但可喜的是公司开始加大自身销售队伍的建设了,徐明波董事长前不久就表示已经招聘了100多人的销售队伍,培训了大半年,估计是为大品种:来那度胺 产品准备的。

想想也很正常,来那度胺产品的原研专利将在2024年全部到期(双鹭药业持有的是卡文迪许公司改进型专利,也算原研药)。

专利到期后将马上有其它公司的仿制药上市,留给双鹭药业的时间不多了,而营销恰恰又是双鹭药业的短板,真叫人捉急,所以徐总必然要在这个时间内训练出自己的营销队伍。

这些措施在财报上也有体现,体现在财务数据上就是销售费用的增高,数据如图:

销售人员的增加和对销售的重视可以帮助双鹭药业明显提升业绩,这一点在今年第一季度的财报里已经有体现了,相信后面随着自身销售队伍的稳定和大单品的放量,双鹭药业的业绩是可期待的。

综上所述,总结双鹭药业的投资逻辑:

这是一家研发实力强,但销售和运营能力欠缺的医药生物公司,这是由创始人带来,重视研发,轻销售和运营,造成有好产品但销售业绩不理想的现状。

目前阶段,还不是很明确自建的销售队伍的销售能力,如果自有的销售队伍展现出强悍的销售能力,并且公司招聘运营人才提高运营效率,那么公司凭借 来那度胺 有望再造一个双鹭药业。

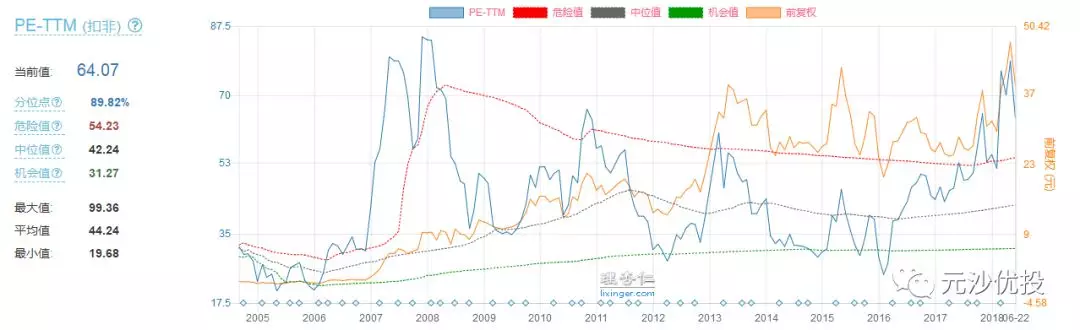

最后是对该公司进行估值,第一:历史估值法(目前还是处于历史高位),数据如图

第二:PEG估值法(近三年复合利润增速为负);

第三:可比公司估值法,

双鹭药业目前的市值为:263亿,人均流通市值:44万. PE-TTM:64.07, PB:6.41, PS:18.

恒瑞医药目前市场为:2908亿,人均流通市值:188万,PE-TTM:86.7, PB:18.4 , PS:20.

步长制药目前市值为:298亿,人均流通市值:21万,PE-TTM:18.39, PB: 2.3, PS:2.15

本案估值高低,相信看完数据你会有自己的判断。我们只负责基本面研究,不负责你的交易体系。后续的思考,需要你自己独立完成。

小编看了一下关于双鹭药业的讨论,清晰的分成了坚挺派和看空派,最后演变成了中国式的吵架,动不动就给别人戴高帽。

这样的争论毫无意义,熟悉我们的朋友都知道,我们接受不同的看法,有不同的看法很正常,但观点的表述要有数据支撑,推理要有逻辑性。

最后,补充一个声明,本研究报告所涉案例,仅做学术交流,均不构成任何建议,韭菜们,市场有风险,风险需注意。千万不要一把梭。

此外,报告中所涉会计处理案例,均合情、合理、合法、合规,我们默认经过审计机构审计的所有财务数据真实可信。

利害关系说明:本人持有小仓位双鹭药业。

推荐阅读:

追踪优秀上市公司(医药生物行业)十年十倍 系列(2018.06.13)

两票制下的医药流通业,厮杀与合作,这份财报里或许隐藏着整个医药商业流通领域的投资逻辑。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号