-

中银证券勇敢唱多:A股估值是历史底部 乐观看待未来

保卫总资产 / 2018-06-22 14:41 发布

当前,A股市场估值与四次底部一致,但业绩增速高于四次底部水平。结束悲观,乐观看待未来。

“估值底”是最重要的底。市场的底部是怎么形成的?是情绪底、流动性底,还是政策底?我们说,情绪是多变的,流动性是可以改变的,政策是能调整的,唯有价值永恒。在所有的底部中,估值底是最重要的底。而在市场底部形成中,价值投资者是基石。继6月11日报告《历史上A股底部是什么样的》后,本篇报告重点分析估值底的特征。

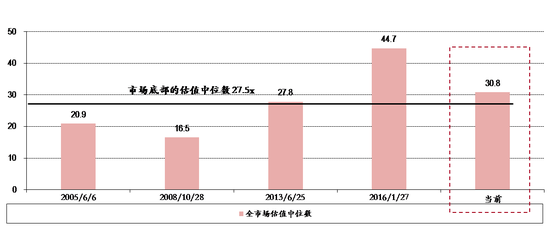

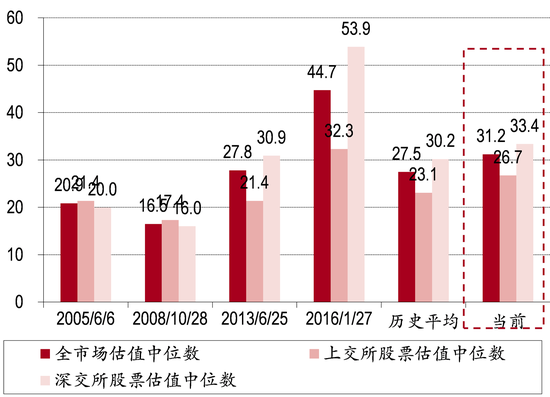

当前,全部A股PE中位数是历次底部水平。在2005年6月6日998点、2008年10月28日1664点、2013年6月25日1849点以及2016年1月27日2638点的市场底部,A股PE中位数分别为20.9x、16.5x、27.8x、44.7x,均值为27.5x,当前A股PE中位数30.8x,接近历次底部均值。如果考虑到深交所公司占比上升,目前估值中位数已经是历史底部水平。

当前,A股低估值股票占比与历史底部一致。在2005年6月、2008年10月、2013年6月、2016年1月的底部时,PE在0-40x的低估值股票占比分别是60%、72%、54%、30%,均值54%。如果剔除掉2008年、2016年底部形成之前宏观经济严重通胀与严重通缩的影响,低估值股票占比55%上下可能是底部水平。目前,全部A股低估值股票占比55%,与历史底部水平一致。如果考虑到小盘股占比上升,可能略高于历史底部。

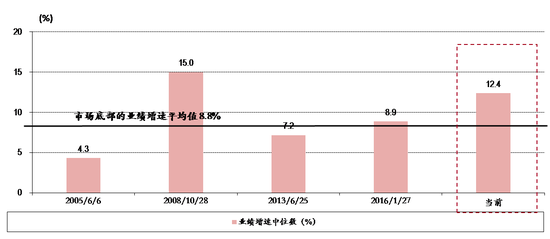

当前,全部A股业绩增速中位数高于历史底部水平。2005年6月、2008年10月、2013年6月、2016年1月的市场底部时,全部A股业绩增速中位数分别是4.3%、15.0%、7.2%和8.9%,平均8.8%。当前,全部A股业绩增速中位数是12.4%,远高于历史底部平均水平。如果考虑小盘股占比上升的影响,也是高于历史底部。从主要宽基指数来看,业绩增速大幅好于历次底部水平。

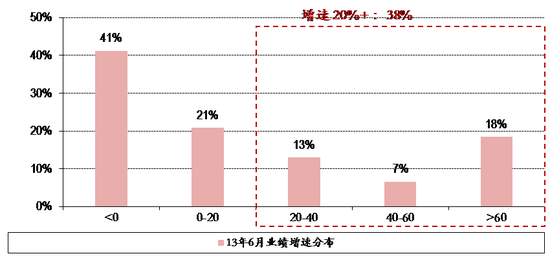

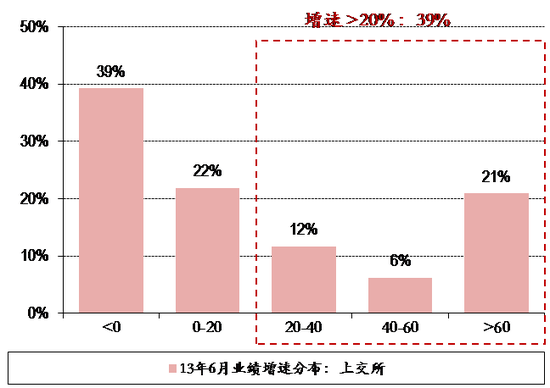

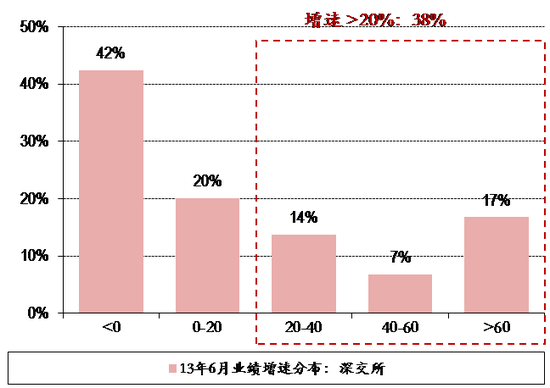

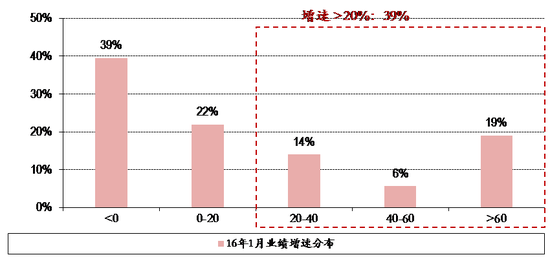

当前,全部A股高增长股票占比高于历史底部。2005年6月、2008年10月、2013年6月、2016年1月的市场底部时,业绩增速20%以上的高增长股票占比分别是37%、47%、38%、39%,均值是40%,目前全部A股高增长股票占比是44%。即便考虑小盘股占比上升的影响,目前高增长股票占比也是历史底部水平之上。

估值已是历史底部,乐观看待未来。从市场总体估值水平、低估值股票占比、市场总体业绩增速、高增长股票占比等几个指标来看,目前A股的估值都是历史底部水平。近期,市场因为情绪的因素而大幅波动,悲观的投资者认为A股前景较差。我们说,情绪是多变的,价值是永恒的,估值底是最重要的底。当前,A股估值已经是历史底部水平,投资者可以乐观看待未来。

风险提示:中美贸易冲突对经济影响超预期;信用违约风险超市场预期,经济下行程度超市场预期。

正文:

在6月11日报告《历史上A股的底部是什么样的》中,我们分析了A股历史上几次大的底部时的特征,包括估值、换手率、融资额以及经济运行状况等。其中,估值是判断市场底部最核心最重要的条件。在此基础上,本篇报告进一步研究这几次大的底部时,估值的详细特征。

1990年以来,A股市场共经历五次大的下跌。以上证综指见底衡量,这五次底部分别为1994年7月28日、2005年6月6日、2008年10月28日、2013年6月25日以及2016年的1月27日。当时,上证综指的历史性低点分别是339、998、1664、1849、2638。由于2000年之前我国市场处在发展的初级阶段,机构投资者占比、监管制度、发行制度等都与之后明显不同,属于我国股市的“上古时期”。因此,本篇报告仅关注后四次底部时期估值与业绩的特征。和历史上的几次底部相比,我们认为,当前A股市场的估值是历史底部特征,业绩则比历史底部时更好,建议投资者无需再悲观。

一、总体估值水平:目前与历史底部相当

目前,全部A股估值中位数30.8x、与历史底部水平均值27.5x接近。历史上,2005年6月6日、2008年10月28日、2013年6月25日以及2016年的1月27日市场底部时,全部A股PE中位数分别为20.9x、16.5x、27.8x和44.7x,平均水平为27.5x。截至6月19日收盘,全部A股的PE中位数为30.8x,已经接近历次底部的平均水平。其中,我们看到,2016年1月27日,估值中位数要明显高于前面三次,这一现象需结合当时的业绩增速来解释。

2008年中国经历高通胀,A股业绩增速较高(16%),2005年和2013年,经济环境较为稳定, A股业绩增速分别为7%和10%,所以这三年的市场底部时期估值较低,而2015年的宏观经济是2011年以来最困难的一年,表现为通缩严重,经济部门几乎全行业亏损, 2015年A股业绩增速为-1.0%,2016年Q1为-2.0%,PE的分母端较小,这是2016年市场底部时期估值仍然较高的原因。很多投资者会认为目前估值水平比之前历史底部高很多。那么,我们说,其中可能有市场结构的因素。我们知道,小盘股相对于大盘股而言,估值一直是偏高一些。随着我们经济转型,新上市公司小盘股和成长股越来越多,这些股票估值本身很高,可能拉高了整体的估值水平。如果我们看上交所、深交所所有股票在历史底部时的估值中位数,就会发现,目前的估值水平与历史底部基本没有差别。

图表1. 当前A股PE中位数(30.8x)接近历次底部水平(27.5x)

图表1. 当前A股PE中位数(30.8x)接近历次底部水平(27.5x) 图表2. 当前A股PE中位数(30.8x)接近底部水平(27.5x)

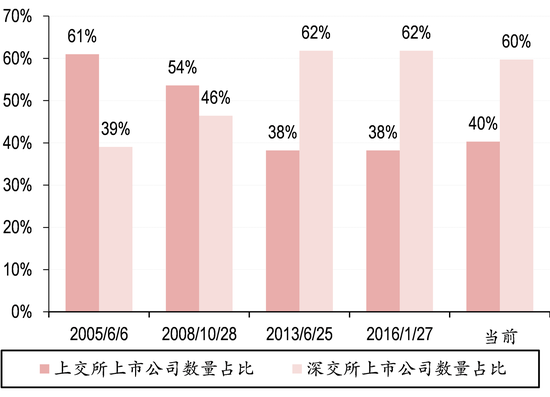

图表2. 当前A股PE中位数(30.8x)接近底部水平(27.5x) 图表3. 深交所上市股票数量占比不断提升

图表3. 深交所上市股票数量占比不断提升目前,A股主要宽基指数估值如PE、PB与历次底部水平接近甚至更低。以A股主要宽基指数来看,历次底部时,上证50、沪深300、中证1000、全A、上证综指、中小板指以及创业板指的PE平均值分别为10x、11x、70x、23x、13x、24x、51x,这些指数当前的PE分别为10x、12x、27x、24x、13x、28x、38x。从PB来看,历次底部时期上证50、沪深300、中证1000、全A、上证综指、中小板指以及创业板指的PE平均值分别为1.5x、1.6x、3.6x、2.0x、1.6x、3.3x、5.3x,这些指数当前的PB分别为1.3x、1.5x、2.3x、2.3x、1.5x、3.7x、3.8x,基本低于历次底部的平均水平。

二、低估值股票占比:目前与历史底部一致

上一部分,我们重点分析了市场总体估值与历史底部时的对比。本部分我们从个股估值分布去看历史底部时水平。首先我们去看看,几次历史底部时,估值分布各是什么情况。其中,我们把PE在0-40X的个股称为低估值股票,PE小于0以及大于60倍个股为高估值股票。

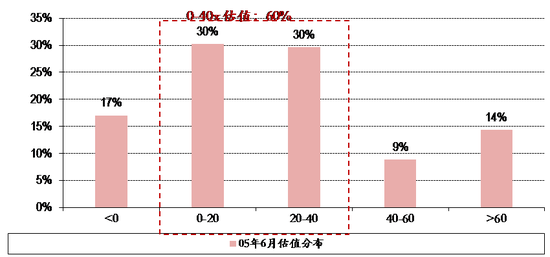

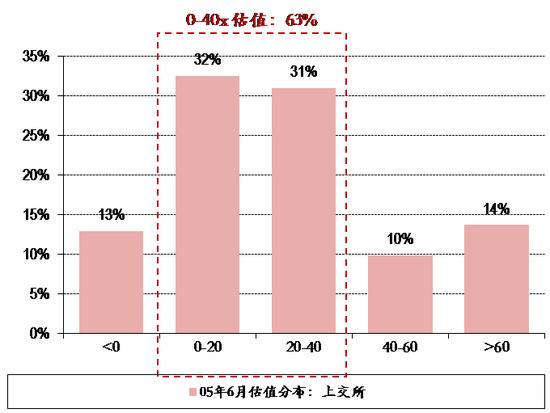

2005年6月底部:低估值股票占比60%,高估值占比31%。2005年6月6日,上证综指创下998的历史低位。当时全部A股估值分布是这样:小于0的股票占比17%,0-40x占比60%,40x以上个股占23%。如果把估值小于0以及估值大于60x称为高估值,那么高估值占比为31%。此次底部时,低估值股票中0-20x占比为30%,与20-40x占比相同。

图表5. 05年6月6日全市场股票估值分布

图表5. 05年6月6日全市场股票估值分布考虑到上交所与深交所上市公司规模不同,我们分别统计了其估值分布情况。其中,在0-40x区间股票占比,上交所是63%,深交所是55%,低估值个股数量都占一半以上。而估值为负以及估值大于60x的高估值股票占比,全部A股是31%,上交所是27%、深交所是38%。可以看到,深交所低估值占比低于上交所,高估值占比高于上交所。

图表6. 05年6月6日上交所&深交所个股估值分布

图表6. 05年6月6日上交所&深交所个股估值分布

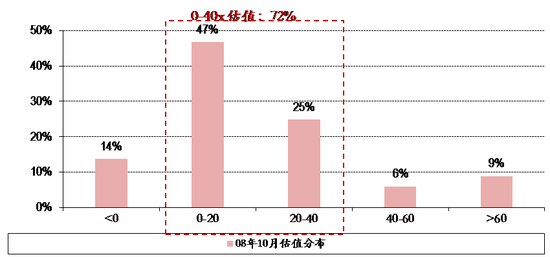

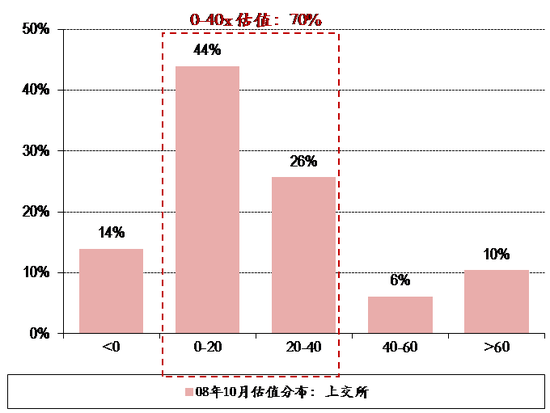

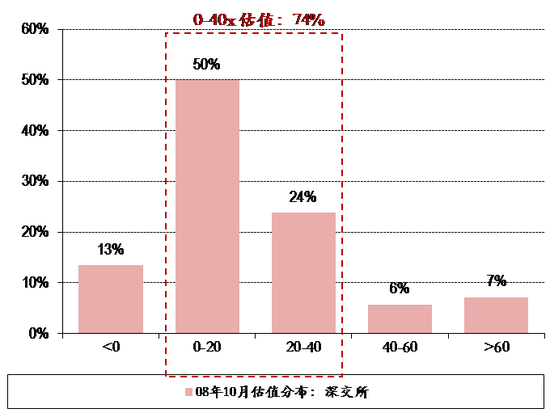

2008年10月底部:低估值股票占比72%,高估值股票占比23%。2008年10月28日上证综指跌到1665点时,全部A股估值分布情况是:0-40x的低估值股票占比72%, 估值为负以及60x以上的高估值股票占比23%。这时的估值水平明显高于2005年6月底部。其中原因可能在于,2007年10月市场顶部到2008年10月市场底部,市场下跌速度极快,次贷危机对分母的影响还没有开始显现,分子已经到了底部,结果使低估值股票占比明显偏高。此次底部时,低估值股票中,0-20x占比为47%,高于20-40x的25%。

图表7. 08年10月28日全市场股票估值分布

图表7. 08年10月28日全市场股票估值分布分交易所来看,其中,上交所低估值股票占比是70%,高估值股票占比是24%;深交所低估值股票占比是74%,高估值股票占比是20%。此时,深交所低估值股票占比高于上交所,高估值股票占比略低于上交所;上交所与深交所低估值股票中,0-20x股票占比都高于20-40x股票占比。

图表8. 08年10月28日上交所&深交所个股估值分布

图表8. 08年10月28日上交所&深交所个股估值分布

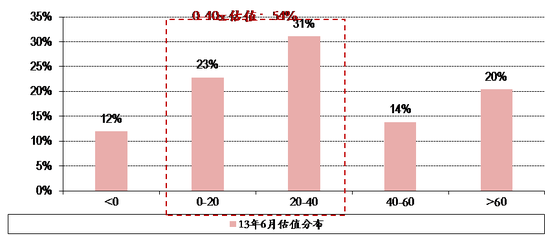

2013年6月底部:低估值股票占比为54%,高估值股票占比32%。在2013年6月25日上证综指跌至1849.65点时,低估值股票占比为54%,高估值股票占比为32%。低估值股票中,0-20x占比为23%,低于20-40x的31%。

图表9. 13年6月25日全市场股票估值分布

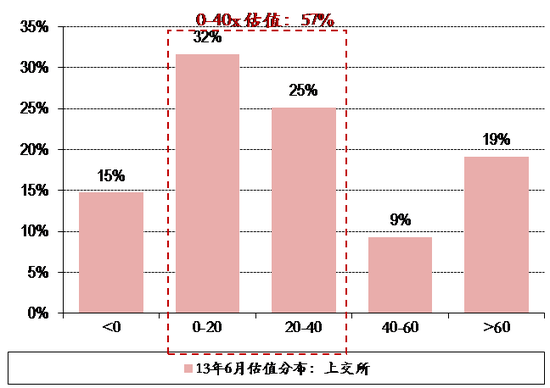

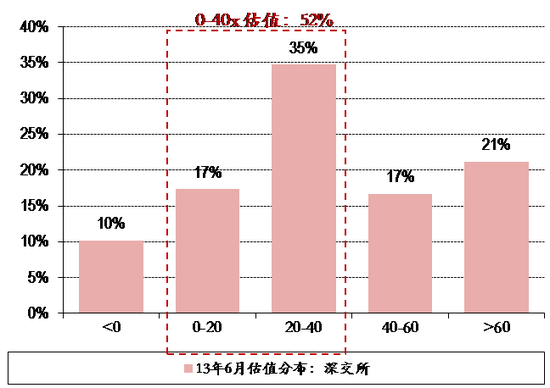

图表9. 13年6月25日全市场股票估值分布其中,上交所低估值股票占比是57%,深交所是52%。高估值股票占比,上交所是34%,深交所是31%。在低估值股票内部,上交所0-20x占比高于20-40x,而深交所0-20x占比低于20-40x,这与之前不同。其中的原因是什么呢?我们判断,可能是与2009年我们开通创业板有关。如之前分析,小股票和成长股,由于规模和业绩特征,估值一般高于大股票和蓝筹股。创业板开通后,我们的小盘股和成长股数量和占比都在明显上升,导致了深交所0-20x占比低于20-40x占比。

图表10. 13年6月25日上交所&深交所个股估值分布

图表10. 13年6月25日上交所&深交所个股估值分布

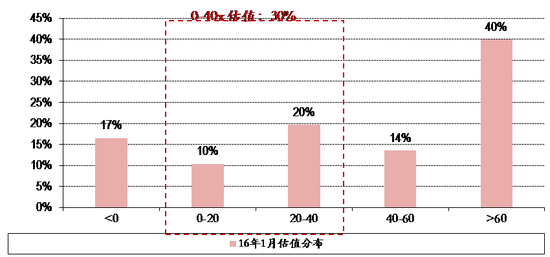

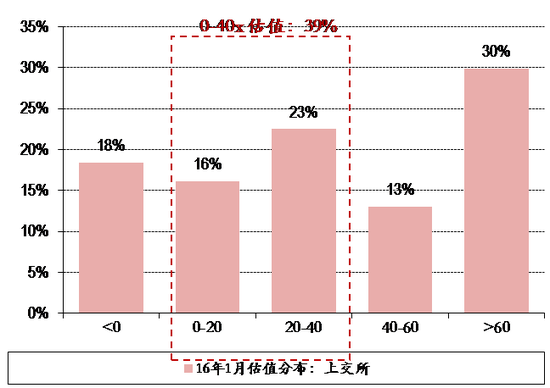

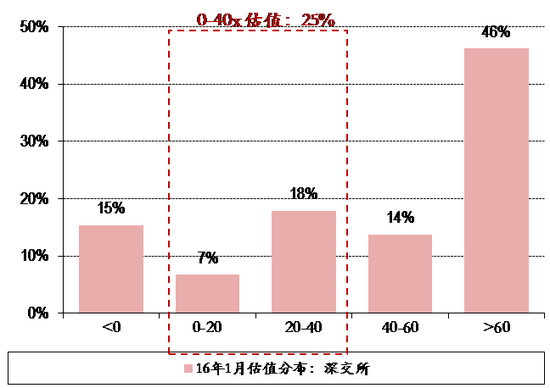

2016年1月底部:低估值股票占比30%,高估值股票占比57%。2016年1月27日,上证综指跌至2638点时,0-40x的低估值股票占比为30%,估值为负以及60x以上的高估值股票占比为57%。低估值中,0-20x占比为10%,远低于20-40x占比。这次底部,低估值占比较低,我们判断,可能主要是与2015年经济形势有关。2015年宏观经济是2011年以来最困难的一年,表现为通缩严重,经济部门几乎全行业亏损,从而导致上市公司业绩大幅下滑,全部A股业绩增速为-1%。这样,2016年1月时A股估值整体偏高。

图表11. 16年1月27日全市场股票估值分布

图表11. 16年1月27日全市场股票估值分布其中,上交所低估值占比为39%,高估值股票占比48%;深交所低估值占比为25%,高估值占比为61%。在低估值股票内部,我们发现,无论是上交所还是深交所,0-20x占比都低于20-40x占比,其中上交所0-20x与20-40x占比的差距,要小于深交所。这说明,深交所相对而言估值水平高于上交所。这与2013年类似,但与2008以及2005年不同。其中的原因,可能如我们上面分析,是因为2009年以来,我们上市公司中成长股与小盘股数量在明显上升。

图表12. 16年1月27日上交所&深交所个股估值分布

图表12. 16年1月27日上交所&深交所个股估值分布

总结2005、2008、2013、2016年几次大的底部时的估值分布,我们发现有两个现象:一是2008年10月底部低估值占比较高,而2016年1月底部低估值占比较低,与2005和2013年不同。我们判断,这和当时的宏观经济环境有关。2007年至2008年上半年,我国宏观经济过热,通胀严重,上市公司业绩自然大好。2015年我国经济下滑,经济通缩严重,基本全行业亏损。而2005年与2013年的底部,低估值股票占比分别为60%、54%,基本反映了经济环境较为正常时的低估值股票占比情况。

另一个现象是, 2013年6月与2016年1月底部低估值股票占比中,0-20x占比都要小于20-40x占比,这与2005、2008年相反,当时是0-20x占比要高于20-40x占比。其中的原因可能在于,2009年创业板推出后,沪深两市上市公司中小盘股与成长股占比明显上升,而这些股票估值整体较高,所以导致这两次底部0-20x占比要小于20-40x占比。

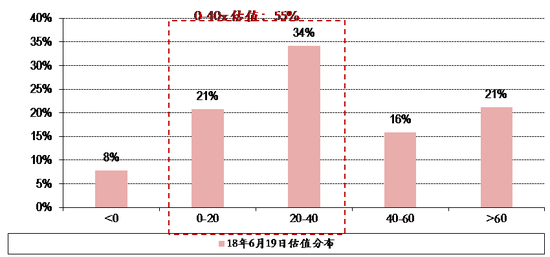

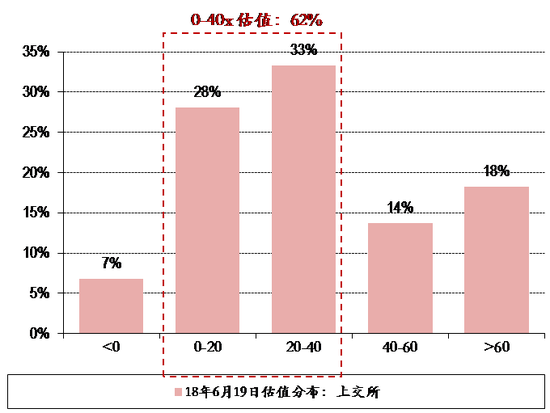

年初以来,A股市场持续下跌,6月19日上证综指跌至2872点,创业板指也在6月21日跌至1521点,是2015年牛市顶点以来的新低。那么,目前,我们市场的估值是什么情况呢?

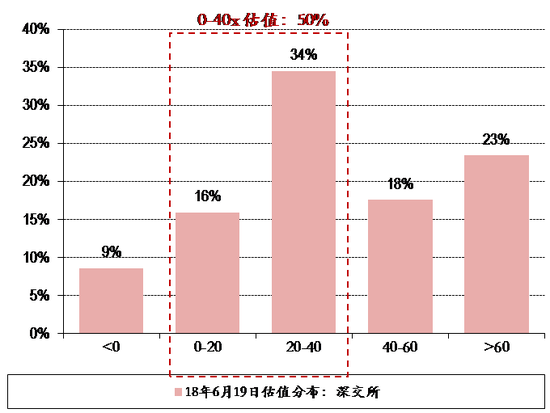

2018年6月19日,低估值股票占比为55%,高估值股票占比29%。6月19日上证综指跌至2872点时,0-40x的低股票占比为55%,其中上交所股票中低估值占比62%,深交所低估值占比为50%;估值为负以及60x以上的高估值股票占比为29%,其中上交所为25%,深交所为32%。低估值股票内部,0-20x占比小于20-40x,在上交所与深交所内部都是如此,但是深交所股票中两者的差距大于上交所。这一特征与2013年、2016年底部时一样,显示小盘股与成长股上市公司增加后对整个估值结构的影响。

当前,0-40xPE股票占比与历次底部水平一致。从估值分布来看,在四次底部时, 低估值(0-40x PE)个股比重较高,分别为60%、72%、54%和30%,平均值54%;高估值(PE>60x)个股比重较低,分别为 14%、9%、20%和40%,平均值为21%。当前市场,0-40x PE个股比重为55%,PE>60x个股比重为21%,与历次底部时期平均水平一致。

图表13. 18年6月19日全市场股票估值分布

图表13. 18年6月19日全市场股票估值分布 图表14. 18年6月19日上交所&深交所个股估值分布

图表14. 18年6月19日上交所&深交所个股估值分布

三、总体业绩增速:目前高于历史底部

前面两部分,我们从总体估值与个股估值分布,分析了历史底部时,总体估值情况。本部分重点去看几次底部时,A股业绩情况。总体来看,目前A股总体业绩增速要好于历史底部水平。

当前,A股业绩增速中位数12.4%、高于历史底部水平均值8.8%。历史上四次底部时,A股个股业绩增速中位数分别为4.3%、15.0%、7.2%和8.9%,平均值为8.8%。当前,A股个股业绩增速中位数为12.4%,好于历次底部的平均水平。可以看到从2005年以来,底部时期的业绩增速是趋势向上的(除了08年的业绩由于通胀原因显著高于其它年份),这可能是随着深交所股票数量不断提升,成长股的占比日益提高,对A股整体业绩增速起到了带动作用。

图表15. 当前A股业绩增速(12.4%)好于历次底部(8.8%)

图表15. 当前A股业绩增速(12.4%)好于历次底部(8.8%)资料来源:万得,中银证券

当前,A股主要宽基指数的业绩增速均大幅好于历次底部。历次底部时期上证50、沪深300、中证1000、全A、上证综指、中小板指以及创业板指的业绩增速平均值分别为:8%、7%、-12%、8%、8%、28%、22%,这些指数当前的业绩增速分别为:11%、12%、24%、14%、12%、14%、34%,除了中小板指的业绩增速低于底部时平均业绩增速,其它指数的业绩均大幅好于历次底部。

四、高增长公司占比:目前高于历史底部

上一部分,我们重点分析了市场总体业绩增速与历史底部时的对比。本部分我们从业绩增速的分布去看历史底部时水平,看看几次历史底部时,业绩增速的分布各是什么情况。我们把增速在20%以上的公司称为高增长公司。

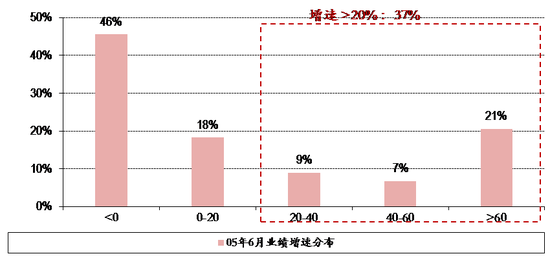

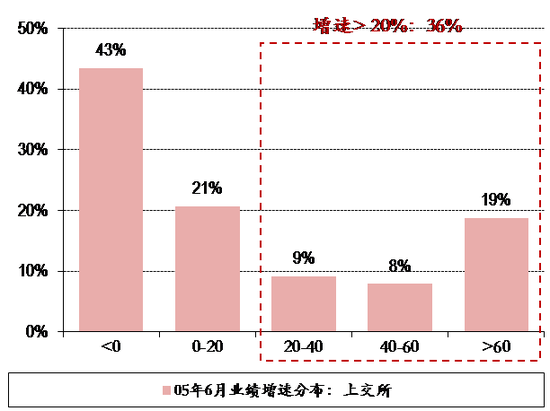

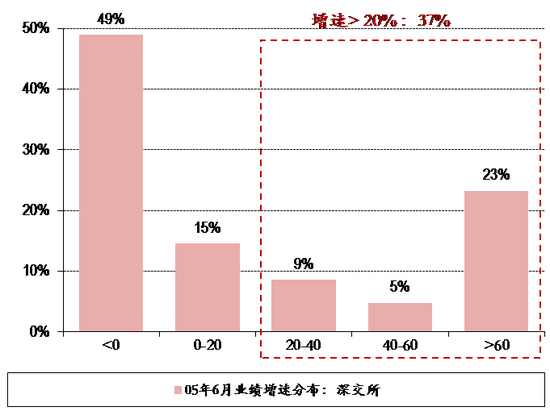

2005年6月底部:业绩高增长公司占比37%,业绩负增长占比46%。2005年6月6日上证综指创下998的历史低位时,业绩增速分布是这样:业绩负增长的股票占比46%,业绩增速0-20%占比18%,业绩高增长(20%以上)的个股占37%。高增长个股中,业绩增速60%以上的占比最高,为21%。

图表17. 05年6月6日全市场股票业绩增速分布

图表17. 05年6月6日全市场股票业绩增速分布其中,上交所业绩负增长股票占比是43%,高增长股票占比是36%;深交所业绩负增长股票占比是49%,高增长股票占比是37%。此时深交所负增长和高增长股票占比均高于上交所,而中等增长(0-20%)股票占比为15%,低于上交所(21%)。上交所与深交所高增长股票中,增速>60%的股票占比都为最高,分别是19%和23%,均高于20-40%增速和40-60%增速的股票占比。

图表18. 05年6月6日上交所&深交所个股业绩增速分布

图表18. 05年6月6日上交所&深交所个股业绩增速分布 资料来源:万得,中银证券

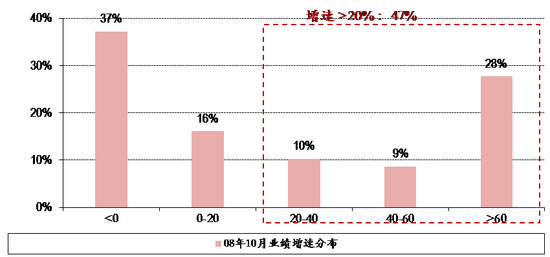

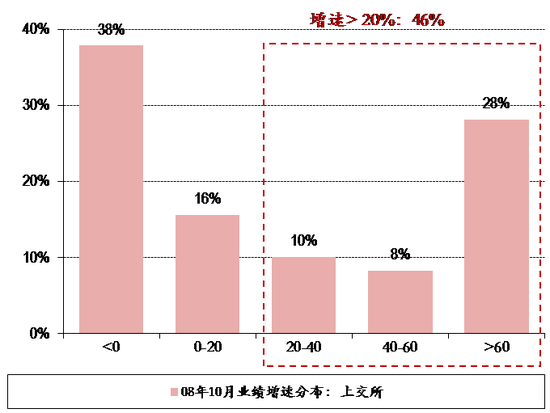

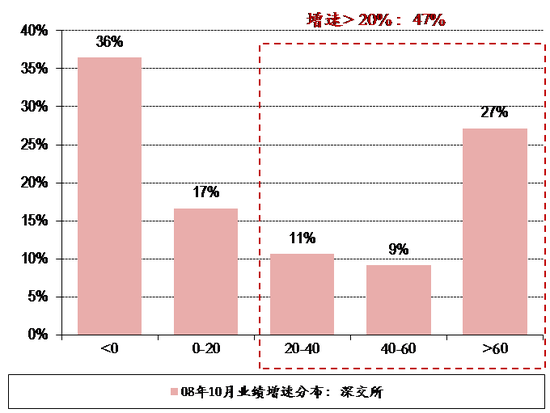

资料来源:万得,中银证券2008年10月底部:业绩高增长股票占比47%,负增长股票占比37%。2008年10月28日上证综指跌到1664点时,全部A股业绩增速的情况是:负增长股票占比37%, 0-20%的中等增长股票占比为16%,业绩高增长(20%以上)的股票占比为47%。高增长个股中,业绩增速60%以上的占比最高,为28%,此时业绩比2005年6月时要略好一些,高增长股票占比更高。

图表19. 08年10月28日全市场股票业绩增速分布

图表19. 08年10月28日全市场股票业绩增速分布其中,上交所业绩负增长股票占比是38%,高增长股票占比是46%;深交所业绩负增长股票占比是36%,高增长股票占比是47%。上交所与深交所高增长股票中,增速>60%的股票占比都为最高,分别是28%和27%,均高于20-40%增速和40-60%增速的股票占比。这次底部时期,上交所和深交所股票的业绩分布较为一致。

图表20. 08年10月28日上交所&深交所个股业绩增速分布

图表20. 08年10月28日上交所&深交所个股业绩增速分布 资料来源:万得, 中银证券

资料来源:万得, 中银证券2013年6月底部:业绩负增长股票占比41%,业绩高增长股票占比38%。在2013年6月25日上证综指跌至1849.65点时,负增长股票占比41%, 0-20%的中等增长股票占比为21%,业绩高增长(20%以上)的股票占比为38%,高增长个股中,业绩增速60%以上的占比最高,为28%,其次是20-40%增速的个股,为13%。

图表21. 13年6月25日全市场股票业绩增速分布

图表21. 13年6月25日全市场股票业绩增速分布其中,上交所业绩负增长股票占比是39%,高增长股票占比也是39%;深交所业绩负增长股票占比是42%,高增长股票占比是38%,深交所的负增长股票占比高于上交所,高增长股票占比略低于上交所。两个市场的高增速个股中,增速>60%的股票占比都为最高,分别是21%和17%,均高于20-40%增速和40-60%增速的股票占比,这次底部时,上交所的业绩整体好于深交所。

图表22. 13年6月25日上交所&深交所个股业绩增速分布

图表22. 13年6月25日上交所&深交所个股业绩增速分布 资料来源:万得, 中银证券

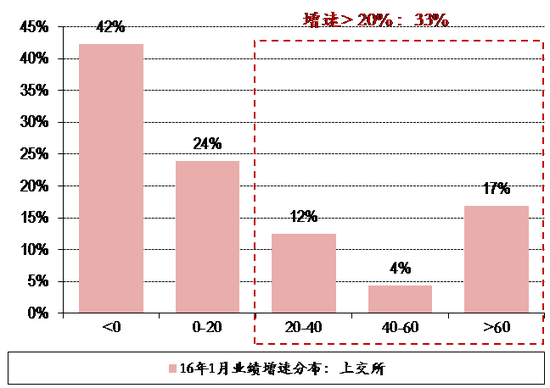

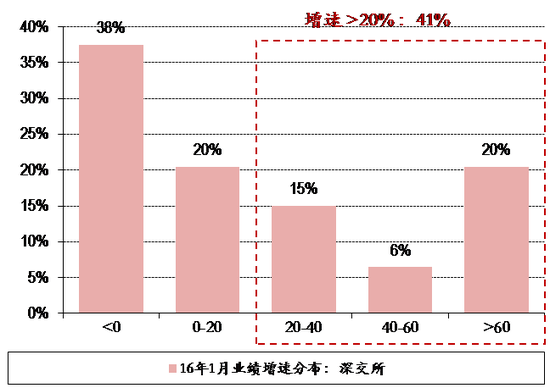

资料来源:万得, 中银证券2016年1月底部:业绩负增长股票占比39%,业绩高增长股票占比39% 。在2016年1月27日上证综指跌至2638点时,负增长股票占比39%, 0-20%的中等增长股票占比为22%,业绩高增长(20%以上)的股票占比为39%,高增长个股中,业绩增速60%以上的占比最高,为19%,其次是20-40%增速的个股,为14%。

图表23. 16年1月27日全市场股票业绩增速分布

图表23. 16年1月27日全市场股票业绩增速分布其中,上交所业绩负增长股票占比是42%,高增长股票占比是33%;深交所业绩负增长股票占比是38%,高增长股票占比是41%,深交所的负增长股票占比低于上交所,高增长股票占比高于上交所,因此,2016年市场底部时,深交所上市公司的业绩整体好于上交所。两个市场的高增速个股中,增速>60%的股票占比都为最高,分别是17%和20%,均高于20-40%增速和40-60%增速的股票占比。

图表24. 16年1月27日上交所&深交所个股业绩增速分布

图表24. 16年1月27日上交所&深交所个股业绩增速分布 资料来源:万得, 中银证券

资料来源:万得, 中银证券总结2005、2008、2013、2016年几次大的底部时的业绩分布,我们发现有两个现象:一是2008年业绩整体好于其它年份,表现为业绩高增长股票的占比最高(47%),负增长股票占比最低(37%),这与2017年至2018年上半年通胀的经济环境导致A股整体业绩增速较高(16%)有关。

二是深交所上市的股票中,高增长个股的占比几乎都高于上交所的股票。除了2013年,两市个股中高增长股票占比相近(上交所为39%,深交所为38%),其余年份中,深交所高增长个股均高于上交所个股,这一现象反应的是两市成分股的风格差异:深交所上市的股票成立时间较晚,成长性好于上交所,因而高增长股票占比较高。

目前,我们A股市场的业绩分布又是如何呢?

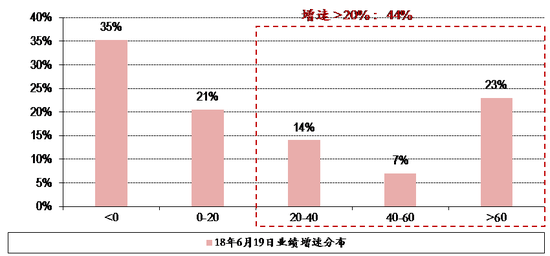

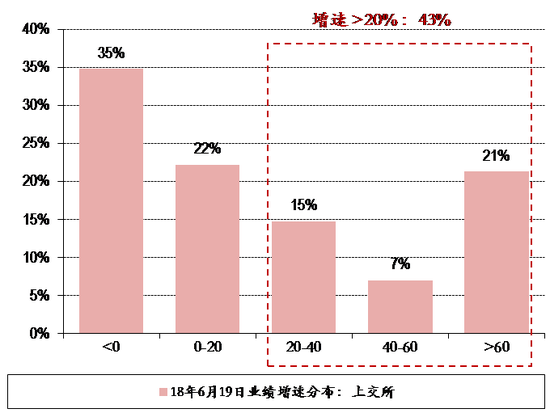

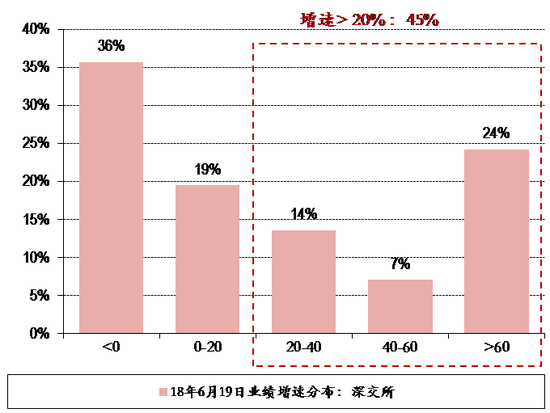

当前,业绩高增长股票占比44%,业绩负增长股票占比35%。从当前的业绩分布来看,负增长股票占比35%,0-20%的中等增速股票占比为21%,业绩高增长(20%以上)的股票占比为44%。高增长个股中,业绩增速60%以上的占比最高,为23%。其中上交所业绩负增长股票占比是35%,高增长股票占比是43%;深交所业绩负增长股票占比是36%,高增长股票占比是45%,深交所的高增长股票占比高于上交所,业绩增速>60%的股票占比为24%,也高于上交所水平(21%)。

业绩增速20%以上的股票占比高于历史底部。从业绩增速的分布来看,在四次底部时, 业绩负增长的股票占比较高,分别为46%、37%、41%和39%,平均为41%,业绩增速>20%的股票占比较低,分别为37%、47%、38%和39%,平均为40%。当前市场,业绩增速为负的股票占比为35%,低于历史底部(41%),业绩增速>20%的股票占比为44%,高于历史底部(40%)。

图表25. 18年6月19日全市场股票业绩增速分布

图表25. 18年6月19日全市场股票业绩增速分布资料来源:万得,中银证券

图表26. 18年6月19日上交所&深交所个股业绩增速分布

图表26. 18年6月19日上交所&深交所个股业绩增速分布 资料来源:万得, 中银证券

资料来源:万得, 中银证券五、估值已是历史底部水平,乐观看待未来

在之前的一、二、三、四部分,我们从市场总体估值、个股估值分布、市场总体业绩、个股业绩增速等几个方面分析了,2000年之后四次大的历史底部的情况,并和当前进行对比。总结下来,有以下几个核心结论:

当前,全部A股PE中位数是历次底部水平。在2005年6月6日998点、2008年10月28日1664点、2013年6月25日1849点以及2016年1月27日2638点的市场底部,A股PE中位数分别为20.9x、16.5x、27.8x、44.7x,均值为27.5x,当前A股PE中位数30.8x,接近历次底部均值。如果考虑到深交所公司占比上升,目前估值中位数已经是历史底部水平。

当前,A股低估值股票占比与历史底部一致。在2005年6月、2008年10月、2013年6月、2016年1月的底部时,PE在0-40x的低估值股票占比分别是60%、72%、54%、30%,均值54%。如果剔除掉2008年、2016年底部形成之前宏观经济严重通胀与严重通缩的影响,低估值股票占比55%上下可能是底部水平。目前,全部A股低估值股票占比55%,与历史底部水平一致。如果考虑到小盘股占比上升,可能略高于历史底部。

当前,全部A股业绩增速中位数高于历史底部水平。2005年6月、2008年10月、2013年6月、2016年1月的市场底部时,全部A股业绩增速中位数分别是4.3%、15.0%、7.2%和8.9%,平均8.8%。当前,全部A股业绩增速中位数是12.4%,远高于历史底部平均水平。如果考虑小盘股占比上升的影响,也是高于历史底部。从主要宽基指数来看,业绩增速大幅好于历次底部水平。

当前,全部A股高增长股票占比高于历史底部。2005年6月、2008年10月、2013年6月、2016年1月的市场底部时,业绩增速20%以上的高增长股票占比分别是37%、47%、38%、39%,均值是40%,目前全部A股高增长股票占比是44%。即便考虑小盘股占比上升的影响,目前高增长股票占比也是历史底部水平之上。

综合以上分析,我们认为,估值已经是历史底部,要乐观看待未来。从市场总体估值水平、低估值股票占比、市场总体业绩增速、高增长股票占比等几个指标来看,当前A股的估值都是历史底部水平。近期,市场因为情绪的因素而大幅波动,悲观的投资者看到的都是悲观,认为A股前景较差。我们说,估值底是最重要的底,因为情绪是多变的,唯有价值永恒的。当前,A股估值已经是历史底部水平,投资者可以乐观看待未来。

风险提示:中美贸易冲突对经济影响超预期;信用违约风险超市场预期,经济下行程度超市场预期。

中银国际证券股份有限公司

陈乐天 徐沛东

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号