-

三诺生物——国内血糖仪龙头企业,老龄化趋势下受益者

Sonnyday / 2018-06-20 22:34 发布

摘要:老龄化趋势下直接受益者,笔者也是多次为家里老人购买血糖仪及试纸才深感这个市场前景的广阔,三诺从历史增长情况和财务状况看是家不错的公司,目前估值中等,值得长期重点关注!

一、公司简介

三诺生物成立于 2002 年,主要产品为微量血液血糖快速测试系统(由血糖监测仪和配套血糖检测试条组成),用于血糖监测。现有产品主要包括安准系列、安稳系列和金系列,其中在零售终端公司主推安稳和安准两大系列产品,安稳系列采用自动虹吸加样技术,主要针对中老年人等低端零售市场;安准系列为安稳系列的升级版,测试时间和采血量都大幅度减少,主要针对中端零售市场。此外,2014 年,公司收购三诺健恒糖尿病医院 80%股权,正式涉足糖尿病医疗服务。

图 1 公司主要产品

图 2 公司产品结构

二、行业分析

1、糖尿病患者基数增长,血糖监测产品增长潜力巨大

(1)全球糖尿病患者将持续增加,东亚-西太平洋地区比例较高

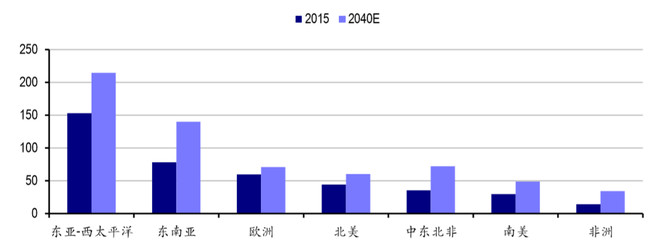

国际糖尿病联盟(IDF)数据显示,2015 年全球 20-79 岁糖尿病患者约为 4.15 亿人,预测 2040 年总患病人数可达 6.42 亿人。其中,亚洲-西太平洋地区是全球糖尿病的重灾区。2015 年,东亚西太平洋地区和东南亚地区的患病人数分别为 1.53 亿人和 0.78 亿人,合计占全球总患病人数的 55.66%。

图 3 全球糖尿病患者人数及预测

目前,全球糖尿病平均诊断知晓率约为53.5%,对应 1.93 亿患者从未得到有效监测、教育和治疗。综合考虑患病人数的增加和未接受治疗人群,全球糖尿病监测和治疗市场规模必然会持续增长。

(2)我国糖尿病病患人数持续增长,治疗率仍旧偏低

据 2010 年全国范围内的流行病学调查研究显示,我国 18 岁及以上糖尿病患病率为 11.6%,糖尿病前期率为 50.1%,成人 2 型糖尿病的未诊断率高达 70%。在所有糖尿病患者中,接受降糖药物治疗者仅为25.8%,其中仅39.7%血糖控制良好。可见,血糖有效控制及有效监测仍任重而道远,血糖 监测有很大不足。

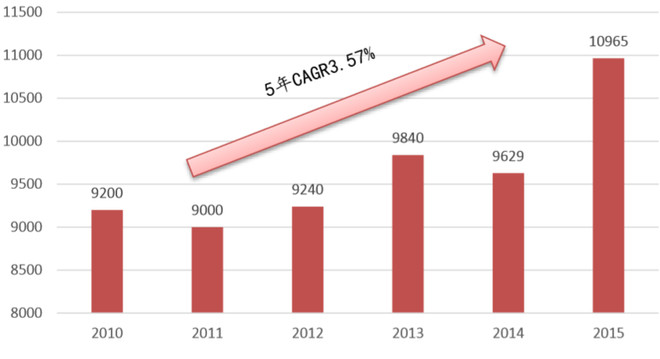

图 4 我国糖尿病患者人数

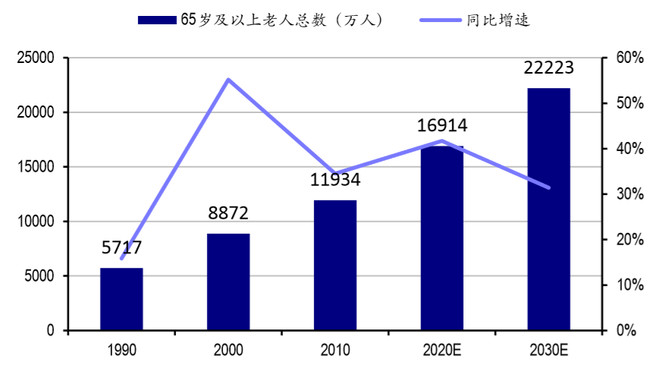

(3)人口老龄化加剧,糖尿病患病率逐年提升

据中华医学会糖尿病分会的预测,60 岁以上老龄人口的患病率在 20%以上,比 20-30 岁人的患病率高 10 倍。在调整其他因素之后,年龄每增加 10 岁,糖尿病的患病率增加 68%。从 2001 年到 2015 年,我国 65 岁以上老年人口 比例从 7.1%增加到 10.5%,老年人占社会总人口的比例逐年提高。

图 5 我国人口老龄化情况

2、血糖检测“渗透率+频率”有望双升,未来市场空间广阔

(1)血糖监测产品渗透率有很大的提升空间

2015 年血糖监测系统的全球市场规模为 130 亿美元左右,我国血糖监测系统市场规模将近 50 亿元人民币。现阶段,国内血糖监测系统市场规模以约 20%的速度在快速增长。其中城市地区糖尿病患者确诊率约 50%,血糖仪渗透率约占确诊患者的 40%;农村地区糖尿病患者确诊率约 40%,血糖仪渗透率约占确诊患者的 25-30%。综合来看,我国血糖仪的平均渗透率则在 20% 左右,相比发达国家 90%的渗透率,未来提升空间还很广阔。

现阶段,我国血糖检测市场的主要增长动力来自于家用血糖检测仪在零售渠道渗透率的提高,以及患者检测频率的提升。在未来几年里,我们相信,随着糖尿病患者人数的持续增加,糖尿病教育的深入,糖尿病强化治疗方案的推广,胰岛素使用的增加,糖尿病病情自我监测的重要性越来越受到重视,将有越来越多的患者选择便携式的家用血糖仪进行血糖自检,并且,伴随中国医药电商的迅速发展,通过网上购买检测仪器及试纸将会逐渐普及,在方便患者的同时也将会促进市场规模扩大,血糖监测系统需求量仍将持续增长。

(2)我国患者血糖监测频率仍然偏低

从血糖检测频率来看,《中国 2 型糖尿病预防指南》(2013 年版)中指出,使用口服降糖药者应当每周监测 2-4 次空腹或餐后血糖,血糖控制较差或者病情危重治疗者应当每天监测 4-7 次血糖。中国人目前人均测量频次为 2 次/周,糖尿病教育和治疗较好的欧美国家人均测量频次可达到 8 次/周。

我国目前血糖仪总保有量已超 2000万台,按照每人每年耗用 100 条试条(一周两次测试)计算,我国目前每年消耗的试条总数超过 20 亿条。国内市场上的进口血糖试条的价格维持在 3-4 元/条,国产血糖试条价格在 1-2 元/条。按照血糖试条零售价 2.7 元/条计算,试条存量需求,每年就高达 54 亿元。预计到 2020 年我国每人每年耗用试条量或达 120 条以上,再加之在糖尿病患病人数和渗透率双重作 用下,每年试条存量需求有望达 92.6 亿元。

3、医院端销售难度大,基层医疗机构将是下一个突破口

由于国外品牌进入市场较早(以强生、罗氏为主),并且已经建立品牌优势,目前在医院端占比约为 90%

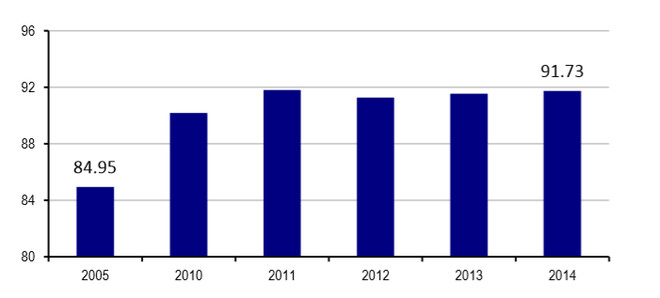

近 10 年来,我国基层医疗机构数量明显增加,2014 年总数目达到 91.73 万个。随着分级诊疗制度的落实推进,县级(乡镇、社区)医院在血糖监测等检验方面会产生更多的需求。2015 年 11 月,国家卫计委发布的《关于做好高血压、糖尿病分级诊疗试点工作的通知》中提到建立高血压、糖尿病患者分级诊疗健康档案,明确不同级别医疗机构功能定位和高血压、糖尿病的分级诊疗服务流程。

图 6 我国基层医疗机构数量(单位:万)

三、公司业务分析

1、OTC 零售市场龙头,积极渗透医院终端

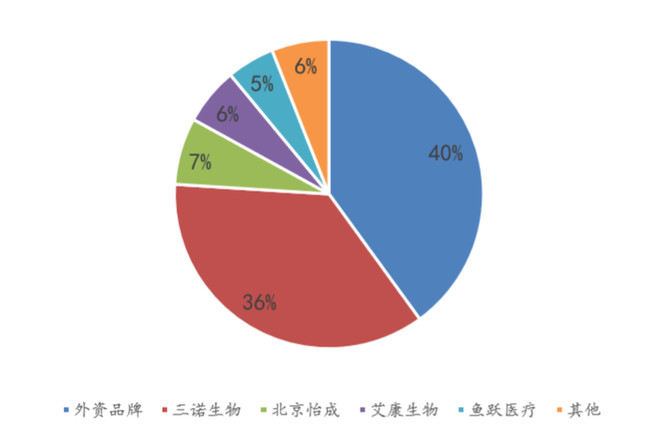

从血糖仪市场销售格局来看,主要分为 OTC 零售渠道和医院渠道。目前我国市场份额情况是 OTC 与医院终端各占 50%。对比美国血糖仪市场,OTC 零售市场份额高达 85%来看,中国 OTC 市场还有进一步提升的空间。

同时,从各渠道市场增速角度来看,前瞻产业研究院预计中国 OTC 市场增速显著高于医院市场增速。整体血糖监测系统市场增速约在 15-20%,而 OTC 零售终端市场的增速约在 25-30%左右。这主要得益于 OTC 零售终端具有的 捷性和相对价格优势。

图 7全球(左)及我国(右)血糖仪市场销售格局

从 OTC 零售终端市场来看,公司产品的销售量占比超过 50%,销售额占比则 超过 30%。随着血糖仪的家用化的趋势,零售渠道的增速将明显超过医院终端。同时,国产品牌与外资品牌的激烈竞争中,其技术差距正不断缩小、价格 优势持续保持,使得国产品牌产品的替代效应或继续显现,相信未来国产品牌将进一步蚕食外资品牌的市场份额。

图 8 我国售OTC 零售终端市场格局

公司在医院终端市场占有率虽然不高,但近两年一直在通过外延并购和自我研发积极渗透。一方面,公司在 2014 年开始布局医院渠道,成立了专门的销售部门,推出了具备较强准确性和稳定性的高端产品——“金”系列,从临床检验的实际情况来看,其适合用作医用级产品。另一方面,2016 年通过参股公司心诺健康收购尼普洛集团持有的尼普洛诊断有限公司(后更名为 Trividia)100%的股权,其作为全球排名第 6 的美国血糖监测系统供应商,有望对未来公司在国内医院市场的发展提供强有力的支持。

2、布局多种 POCT 产品,协同效应或逐步显现

根据 Rncos 2014 年 5 月发布的《Global Point-of-Care Diagnostics Market Outlook 2018》,2013 年全球 POCT 市场规模达到 160 亿美元,预计在 2013-2018 年间将保持 8%的复合增长率。2015 年我国 POCT 市场规模约 70-80 亿人民币,年复合增长率超过 20%。另根据 Rncos 最新报告显示,2022 年全球 POCT 市场规模将有望达 300 亿美元,估计 2017-2022 年间将 保持 7.5%-8%的复合增长率。

图 9 全球POCT产品市场格局

血糖监测系统是目前 POCT 产品中销售额最大的产品,主要是为了方便糖尿病患者日常测定血糖浓度。截至 2017 年 9 月 30 日,公司共有 28 款 POCT 产品,已覆盖多个 POCT 领域。

3、零售市场继续扩大优势,医院市场加快进口替代

公司血糖检测市占率第一,在国内血糖仪销售额市占率从 2015 年不足 20%增长到 2017 年的 26%左右,已成长为国内血糖仪第一品牌。其中公司零售市占率 38%左右,显著领先其他品牌,同时积极进军医院市场。零售市场的优势主要在于:相对进口产品性价比高;公司注重客户管理,客户基数大,粘度高,后来者难以形成规模销售;线上销售迅速,近年线上销售额 2013-16 年 CAGR达到 54%,2017 年公司血糖仪线上销售实现翻倍,京东线上人气指数和交易指数超越其他品牌;线下通过直接合作(针对百强连锁)和经销商(针对小药店),覆盖零售药店终端 10 万多家,药店覆盖率达到 23%。

由于先发优势和品牌效应,进口血糖仪控制医院血糖检测市场。但是近几年,以三诺和鱼跃为代表的国产血糖仪,积极拓展医院市场。根据调研数据,进口品牌血糖仪,早年市占率达到 95%,到 2017 年缩小到 85%,但可替代空间仍然较大。公司在零售市场取得优势的同时,也在积极开拓医院市场,公司推出“金”系列(金稳、金准、金智),不仅临床结果满足新 版 ISO 要求,而且 Gold AQ血糖检测系统通过 FDA 认证,超过大部分国产厂商,技术指标媲美进口品牌,这为医院市场进口替代奠定技术基础。目前公司 2017 年医院端实现 6000 多万元销售。依靠高端“金系列”,公司希望进一步打开医院市场,2018 年有望实现1 亿销售额。

4、外延并购不断,快速拓展产品线,高端领域加快布局

(1)收购 Trividia,新一代血糖仪有望明年二季度上市销售

公司于 2016 年 1 月通过参股公司心诺健康完成了对美国尼普洛诊断有限公司 (后更名为 Trividia)的收购,Trividia 主要血糖监测产品包括:TRUETRACK,TRUETEST,TRUEBALANCE,TRUEMETR和 TRUERESULT。TRUEMETRIX 为其最新一代重磅产品。Trividia 作为世界第六大血糖监测系统供应商,已经拥有了一个数量庞大、稳 定且忠诚的患者群体。同时,其 TRUE 系列产品是血糖监测领域的知名品牌,市场认可度较高。

同时,公司也在加快推进 Trividia 最新一代产品 TRUEMETRIX 导入中国市 场,Trividia 血糖仪的注册进度已经进入到技术审评阶段,预计 2018 年二季度即可实现上市销售。公司未来将不断把海外高端产品和技术导入国内,与现有公司产品形成满足不同层次市场需求的产品线,此举将大大提高产品的竞争力,有助于公司加速开拓医院市场,最终实现公司核心竞争力的提升。

(2)收购 PTS,血脂及糖化血红蛋白检测系统市场潜力大

2016 年 7 月,公司通过参股公司三诺健康出资 1.1 亿美元收购 PTS100%的 股权。PTS 主要从事 POCT 诊断设备的研发、制造和销售业务,其主要产品 为 CardioChek 系列血脂、血糖监测系统和 A1CNow 系列糖化血红蛋白 (HbA1c)监测仪。PTS 在血脂检测方面在全世界排名第三。在检测平台方面,PTS 拥有光化学检测平台,而公司与 Trividia 都是电化学 检测平台,公司另外还拥有免疫荧光平台,三大检测平台的搭建至此齐备。与 Trividia 相似,目前公司也正在加快推进 PTS 相关重磅产品的导入。其中 最具潜力的产品 A1C Now 系列糖化血红蛋白监测系统正在进行国内注册。而 CardioChek 系列血脂监测系统虽已完成国内的注册上市,但销售效果一直有待改善,去年实现收入约 500 万美金,相信未来在公司自身销售渠道的 推动下,产品销售收入增速有望加速提升。

四、公司财务分析

(1)2015-2016年,公司参股的 PTS 和 Trividia,正处于业绩动荡期,同时新产品推广,销售队伍建设,大量仪器投放,毛利率持续下滑。2017年,公司顺利渡过业绩阵痛期,业绩迎来拐点,净利润、利润率、营业收入大幅增长。

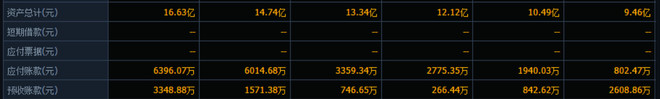

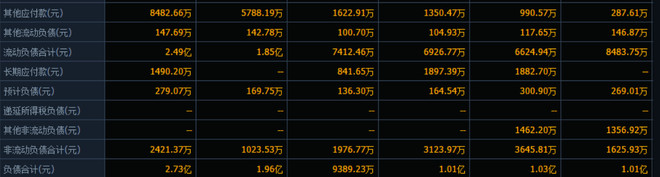

(2)公司资产负债比不高,且多为流动负债,财务状况比较健康

(3)17年营业收入大幅提升,财务费用、销售费用、管理费用小幅度增加,但现金流稳定。

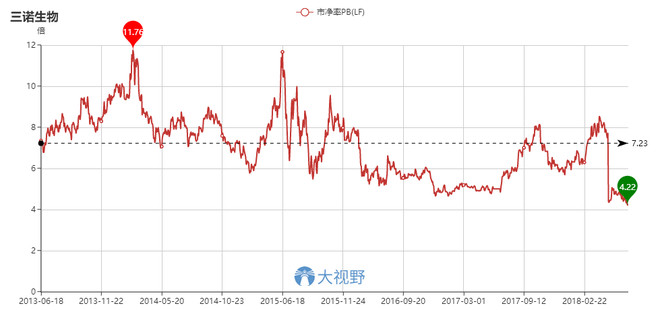

五、历史估值

目前估值处于历史中等水平。

六、结论

糖尿病监测市场空间广阔,国内外都面临良好发展机遇,公司是国内血糖仪龙头企业,在零售市场渠道优势明显,市占率领先;医院市场稳步推进,销售额保持快速增长;海外 市场以往主要来自于与古巴 TISA 的合作,未来主要依赖于 Trividia 和 PTS 的成长。2017 年,公司不利因素影响逐渐消化,业绩有望迎来稳定增长。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号