-

千问:投资中的认识自我,一个模型,为你拨云见日

纳兰千问 / 2018-05-11 17:12 发布

画作:邓箭今《无所适从的人们》

今年年初投资圈出了两本特别有趣,有料的书:分别是达里奥的《原则》和高毅资产的《投资中不简单的事》。

我毫不怀疑这两本书可以经受住时间的考验,成为不可多得的经典。但今天千问不是来谈“读后感”的,而是来聊聊两本书引发的有趣现象,进而思考其给我们带来的启示。

>现象一:学我者生,像我者死

某深圳私募在看了《原则》之后,依葫芦画瓢,也在公司内部制定了80多条的原则,让员工遵照执行,“结果把前几年赚的钱都亏完了”。

著名投资人谭校长在《原则》闭门研讨分享中有一期的标题是“原则里有洪水猛兽,乱入者九死一生。

他在分享中提到一位受《易经》启发年轻投资人的话:“任何一部经典都可能被误读,误解,误用,那些人可能从中并不是收益,而是受损。

>现象二:华山论剑让围观吃瓜群众“无所适从”

《投资中不简单的事》中几位高手风格各异,高手们的对决就如同武侠世界东邪、西毒、南帝、北丐、中神通的华山论剑。

本来华山之巅人迹罕至,哪怕功夫水火不容,风格相冲,但英雄们的对抗是心心相惜且相互激发的。

在互联网普及的新时代,吃瓜群众却破格可以观摩攒测。但从网友们的反馈看,似乎这种观摩并不一定能够带来完全的好处,有不少网友表示“无所适从”。

甚至是雪球大V唐朝也表示对擅长利用市场认知逆向投资的冯柳及宏观认识超群女将孙庆瑞的风格及表述看不懂,但我同时发现也有不少大V甚为推崇,表示受益匪浅。

>问题

对于抱着学习态度的我们,不管是读《原则》也好,《投资中不简单的事》也罢,我们都希望能够从中得到“真经”,悟得“精髓”。

那么,到底是什么原因阻挡了我们?作为学习者我们如何认识这种无所适从?我们有什么办法从“无所适从”过度到“择善而从”?

01

他们是故作高深吗?

我们能说不容易被理解的高手们是“故作高深”吗?

不!我认为有些人天生的思维是跨维的,所以其表述也是极为跳跃的。

《原则》中所言极度开放的两大障碍其中之一就是“思维定式”,因为不同人的大脑构造不同,所以我们体验现实的方式千差万别。从而人与人的思考方式就千差万别。

心理学及神经科学的很多研究已表明,思维模式的差异本质上是生理差异。所以达里奥的原则里会有一条:理解人与人“大”不相同。

如果我们真的能从心底理解并认可这一点,那么自然不会觉得有些人是在“故作高深”又或者故意说的“似是而非”。

他们的大脑就是这样的构造,跟这类人聊天,你会发现他们跳跃性非超强,在相反思维定势的人眼里甚至觉得其简直就是“思维飘逸”。

读不少冯柳的表述,特别是问答环节,我可以明显的感觉其谈话会经常有“升维”的表述,咋一看上去觉得答非所问,但细一想却又内涵丰富。(具体解读这里暂且按下不表,以后会做专门的系列解读。)

思维定式之所以是定式,就是因为本质上是生理现象,它是内在天赋与外在环境下的自我强化下的惯性产物,具有不可逆的生理特则。对于它,我们更多的应该去试着理解,如果是抱着学习的态度,对学习对象及自我的思维定式差异一定要去探究,否则“学我者生,似我者死”就是必然。

02

无所适从的信号是什么?

《原则》中被反复提到的一个概念就是“痛苦+反思=进化”。

达里奥告诉我们对于痛苦,如果你要成为一个独立的思考者,我们应该将其视为一种“提醒”机制。每一次的痛苦都是上天赐予的进化机会。

对于千问而言,围观高手混战的“无所适从”就是一种提醒:无所适从从心理学来讲是别人的观点或表述在自己的大脑里面找不到对应的解释体系,本质上是人对未知恐惧的外在表现形式。

比如,一个什么都不知道的小孩,第一次见到狗的时候很可能会害怕,这时你跟他讲这是狗狗,不咬人,不用害怕。

那么在他脑中就会有一个狗的模型,里面包括一切关于狗的信息,如外面,形状,毛发颜色等。从而把“不用害怕”的情绪和“狗”的模型配对起来。

假如他不害怕,那么在其大脑里面也会记下关于对狗这一客观事实的情绪反应,就是我不怕狗。

所以人的思维普遍定式是当人遇见未知的事物时,第一件事就是先在脑海中迅速寻找类似的模型,来看看到底这是什么东西。如果找到了,你的情绪反应就会和对之前已有的模型情绪一样。

如果找不到,匹配不上已有模型,但又没有足够的信息建立新的模型(如没旁人给你解释这是什么),你就会不知所措。

而遇到不知所措的东西时,逃跑是最安全的选择………

>因此

如果无所适从来源于不了解的知识,那么就得补充。

如果无所适从来源于自己之前极力否认的事情,那么就得思考并承认自己的认知是一种偏见。

比如国内夹头们普遍流行宏观研究无用论,那么怎么解释达里奥的“至上而下”的宏观投资的成功?又怎么解释高毅资产孙庆瑞的成功?

当然是否值得自己学习,能否有这个天赋和知识结构去承接,那是后面要谈的话题。但首先我们必须放下固执,回归事实和理性。

如果来源于对不同风格下的理解矛盾及冲突,那么往往就揭示自我体系不够完善,本质是认识自我不够到位。

因为如果你知道自己是谁,适合什么不适合什么,有没有相关天赋,另一种风格再强都不应该让你无所适从,人是“知止后定”的。

当然,能够坦诚“无所适从”感觉的学习者心态上是开放的,但一开始由于找不到解释体系,将价值语录一唱,先战再逃的人并不是”知止后定”。

要明白他们嘴上的坚定只不过是为了掩饰内心的不安。

很可惜,他们放过了一次可能的进化机会!

03

认识自己——从“无所适从”走向“择善而从”

学习任何高手或者大师,最终都会回到“自我认知”上面来,因为人与人是不同的的,他的思维定式是他的,是否合适你,你必须得问!

龙生九子,各不相同。父母的禀赋尚且遗传不一,又何况我们想去承接高手们的“精华“?

格雷厄姆的弟子很多,每一个都非常成功,但其实大家风格和价值策略都不尽相同。

施诺斯不依靠前瞻,就十年如一捡破烂。

巴菲特模式前瞻权重很高,于是判断高价值和管理层就非常重要。

而两者最终长期复利收益率不分伯仲。

这背后的差异是什么?本质上是他们对“自我”的认识都非常到位及诚实。深刻理解后知道各自适合什么,因此可以相互欣赏又和而不同。

认识企业也好,认识市场也罢,最终也要回到"认识自我“上面来。

如果我们不能理解自己的禀赋、能力、偏好,我们可能只不过受欲望(期望收益率)推动去做自认为适合自己的投资模式,而其实可能我们从内到外就不具备先天及后天的条件。

又或者,我们放弃了探索自己更多的可能性。对自我认识不够导致先天的禀赋及能力开发不足。

那么我们如何去认识自己的投资天赋及能力?用什么样的方式去持续跟踪反馈呢?

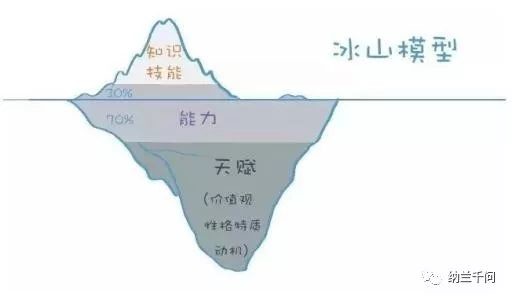

>冰山模型——认识自我的道、术、器

在人力资源领域有一个普遍使用的评判模型,叫做冰山模型。

这个模型认为人表面上的知识与技巧以及表层能力仅仅是个人的冰山一角,水平面上是显性且动态的,可见性强、可习得性强。

对于高脑力领域的稀缺能力评判,需要见到水平面下面的东西,因为长期而言,一个人的发展最终是由看不见的部分推动的。而且水平面下看不见的冰山“大部分”是无法改变的。

投资无疑就是这样的领域。所以,我很认可在投资方面要达到“非常”高度,真的像马克·塞勒尔08年哈佛演讲那样——有相当大的天生因素!!

我们不妨对应冰山模型盘点以下投资中需要的知识、技巧、能力、天赋:

>知识:投资需要了解的直接基本知识有会计学、财务管理学、经济学、战略管理学、营销学等,总的来说就是工商管理主要门类;而非直接知识有哲学、心理学、生物进化学、社会学、历史等等诸多门类。

>技巧:技巧主要是使用的一些分析工具,比如EXCEL、WORD、分析程序、分析模板、财务建模等等

>能力:概率及赔率思维能力、辩证思维能力、逆向思维能力,不得不说投资中需要的能力几乎全部是水平面下面的“潜力",(能力天赋)属于能力天赋部分。

>天赋:也就是意愿天赋,主要包括价值观、性格、动机三大要素。

非常遗憾,投资最缺乏的的东西往往不在冰山表层,(知识、技巧、表层能力)而恰恰就在水平面下面。

想要升级为高段位的投资者,需要底层的天赋和能力本身就有支撑,同时必须要有惊人的毅力,理解自己的潜力偏向,并通过“刻意训练”系统化的完成能力天赋的开发。

这就好比唱歌,你的嗓子很好是一种能力天赋,但如果不通过系统开发,你依然无法拥有顶级的歌唱能力。

而对于天生嗓子不好的人,训练可以改变提高一些,但想到达歌唱家地步,根本不可能。

对于投资,毋庸置疑,价值投资是可学习的能力,但你能教会一个从小形成“暴利”倾向价值观的人去守候价值吗?

你又如何让一个没有“成就动机”的人在投资的道路上不断“精进”?要知道大部分市场参与者是“趋利”而来,这无可厚非。但来了之后,如果没有天生的好奇心,喜欢不断挑战投资路上的诸多疑问,他一定走不远!

毕竟没有成就动机的人,投资只是你达到目的的工具,甚至是逃避现实的出口,而不是你思考世界的方式。这两种人有着本质的区别,因此能去看的风景必然不同。

我们可以从达里奥和索罗斯文章中读到他们追求真理胜过挣钱,而巴菲特热爱投资也胜过挣钱本身。

或许价值观和动机这两个意愿天赋中的认识,还不足以让我们信服,那么其中可能是最让人“沮丧”的估计是性格了。

《原则》中有提到桥水基金所有的入职员工都必须接受MBTI的职业心理测试,以此获知其到底是否合适相应的岗位要求,同时也决定未来在桥水职业路径发展。

MBTI是对性格四个方向的倾向画像,分别为:

精神支配——外向E还是内向I;

认识世界——实感S还是直觉N;

判断事物——思维T还是情感F;

生活态度——计划J还是知觉P。

你如何让判断事物强烈倾向于情感F的人去修炼逆向思维和辩证思维?

你又如何让强烈倾向于实感S,且强烈倾向于情感F的人在依靠“前瞻”类投资风格(巴式、芒式)上持续精进?

或许这类学习者学习施诺斯更加合适,但前提依然是最好性格中判断事物非强烈倾向于情感F。

现代神经科学研究情绪都是由大脑中的神经元、灰质、树突、轴突、神经递质等共同作用的结果。

而我们所谓的理智思考,其实由情绪随机调动不同的思维模块的过程。

如果把人的思维活动当作操作系统,那么情绪本身是就是这个操作系统中的“调配者”。

而这一操作系统是如何形成的呢?

在我们人生的最初几年(包括胚胎时期),脑部的主要任务是确定所有脑细胞正确地连结起来。不只是建立细胞间的连结,还要把某些连结切断——3岁小孩脑细胞之间的连结是成年人的两倍——这些连结是乱七八糟的。

为了妥善运作,脑部必须决定哪些连结要保留,哪些要断裂。在有限的大脑关键发育期间脑部必须检查成千上万兆的连结,因此不得不采取“残忍”而有效的原则:用不着的就自动断裂。

我们在不同的基因及环境下,大脑内的神经元连接会在不同影响下成型固化。而这些功能神经元连结强度对我们将来的获取信息、思维、决策方式都将产生一生的影响。因此,从心理学角度而言,性格一旦形成是不会发生改变的。

而投资中的最需要的思维能力,本质上就是这些神经元复杂的连接方式。

于是可以得到一个“糟糕”的推论,如果你天生神经元某些适合投资思维的关键通路都断了,可能压根就没有从事投资的天赋,即使再开发,只怕也没用!

那么我们应该怎么办?

>去顺应而非改变,去发现并开发而非浪费

中国大多数接触投资的人都是20多岁以后,在这样的年纪,你的意愿天赋(价值观、性格、动机类型)早已定型!

投资中需要的稀缺能力可能真的如神经科学研究显示的那样,是成千上万兆的连接模式,本质上是一种天赋。

但这种天赋不是说你有,你就不需要开发,而能不能开发出来,是否可以高效率开发,依然是极其困难之事!

国内著名个人投资者李杰先生,曾分享自己的投资历程这样说道:”比如就我来说,稳健倾向的性格并非是在投资后才显现的。很早前的工作中,我管理下的项目无论进度、质量还是成本大多是相当可控和靠谱的(做过项目管理的同学知道实际上这三者之间经常是矛盾的,这与投资又有一点像:收益率、安全性、持续时间之间也有类似的相互制约)。“

从这段话,不知道读者能读到什么?据笔者跟踪多位国内著名投资人,其实有相当多个人投资者,在做自由投资人之前就在本职工作中体现出了高度符合投资能力的特性。——从他们过往历史的谈话中,你无不发现闪着辩证思维、逆向思维、概率及赔率思维的光辉。

由此我的启发是:作为投资人必须明白,深入认识自己是一个持续的过程,我们应该去盘点自己的意愿天赋,然后去找到疑似与自己天赋相类似的投资大师或高手去学习。

同时要向找到自己最合适的方式,最好在相当长的时间里面,不要把自己限定在仅向某类人学习的狭隘范围,应该适度宽泛,最好他们相互之间有着非常清晰的对立面!

然后通过不断的转换角度去试着理解他们的异同,因为只有这样,时间才会告诉你自己真正的潜力,并且避免受制于个人思维定势导致的误读、误解、误用。——我自己称这种历程为“搅动脑浆”。

我个人的经历就是如此,在投资的近8年路程中,开始就锁定了国内外多位学习对象,知道东博老股民、SOSME,进而知道有“闽发论坛”。

于是知道了福探(徐星张东伟先生),茅台03(高毅资产冯柳)wjmonk(信璞基金合伙人),后来知道了水晶苍蝇拍(李杰)、邱国鹭(还在北大听了他讲座,很棒)。

在学习历程中,我一开始并不知道自己倾向于那类投资者,所以,只要经过时间证明的高手,我都会去了解。

我非常感谢这样的过程,因为这让我排除了很多可能,比如我知道SOSME的风格在性格上并不适合我。(动态平衡,极度低残、极度悲观)

一路走来,我也经历非常多的“无所适从”,比如福探先生谈到的Q理论、未来优势、超复利等概念,冯柳很多康德式的哲学叙述。

刚接触,由于缺乏资料,我压根就是无法理解。简直就是一脸懵逼!

后来李杰先生在《进阶之道》书中揭露了一些迷题,比如完整讲解了未来优势,讲解了价值驱动因素(N、G、R)。(题外话,李杰先生本身受张东伟先生影响非常深,另一位是冯柳先生)

再后来我一直追踪张东伟先生,把其历程及影响他的书籍全部收集起来,再进行主题延伸阅读。

终于,在发高烧的某天,我完整推导了Q估值的表达式(N、G、R),而近期对我而言以前不理解的冯柳,在做了多次主题研究后也能看懂一些了。

未来,我知道我还会遇到更多的“无所适从”,但我不会轻易让“无所适从”就此罢了。投资对于我而言,一方面是解决问题的工具,挣钱的感觉固然不错,但更让我着迷的是这种探索的过程。

我非常确信,投资不单单是简单金钱的投入,而是自己去探索世界和自我的表达方式。任何人的理论或者风格,你都不可能全盘去接受,因为你是大脑是独特的,你看待世界的方式注定与别人不同。

>所以

01.很多投资上的经典争论,或许根本没有必要,关键是问你自己适合什么。不要轻言不合适,要反复的去打破自己的舒适区。或许冰山模型就是认识自我的一个非常好的思维框架。

02.学来的任何东西都要从自己的天赋出发,去挖掘出自己的能力。这有点像采矿,首先你得探明有原矿储备(天赋),然后去通过知识及技能的练习提炼成精矿(思维能力)。——你明白了这点,你就知道这世界没有任何秘籍任何理论可以一劳永逸,你抱着知识和技能去竞争有用吗?

关键是如何内化成能力,这需要充分挖掘,并通过刻意训练,建立反馈机制来长期达成。

03.“无所适从”是信号,分析自己无所适从的来源,缺知识补知识,缺技能补技能,缺能力向天赋去要!如果反复探索实验觉得自己的天赋与对方不重叠,放弃学习!他不是你的菜!

但轻言放弃探索自己天赋,有可能是自我防卫机制下的逃走!到底是不是?要问你自己,需要自己对自己诚实。

04.天赋是你的道,知识和技巧只是术而已,能力是你的器。你要从你自己的道里面去挖掘,并通过术内化成器。

这世界上所有投资的知识和技巧大家根本没有啥区别,有那个东西不可以学会?但为什么不同的人使出来就是不一样?因为大家的道各不相同,大家造的器泥土的胚子就不一样。

这么说太空?那我打个比方:一个人的价值观其实由世界观、人生观反馈的,如果你认为的世界观是二元论,物质和意识对立。你估计很难去喜欢李国飞的东西,理解不了索罗斯很正常!

又或者你的价值观认为认识市场毫无意义,群体只是乌合之众,你只怕很难去喜欢冯柳。

喜欢就是一种情绪,记住情绪是你思维的底层操作系统,不喜欢就调不出电子在你大脑中的互动通路,或者它本身就选择断了。

05.反复实验后如果你发现市场共识的高手你都理解不了,但却对价值语录很感冒,我劝你最好去定投指数,真的!——有可能你适合投资的神经通路在3岁前都选择断了!但这往往意味着你在其他工种方面有惊人天赋。

人生来不同,每个人都有义务去在自己最合适的地方发挥天赋,没有必要一棵树上吊死,那是固执!!

06.千万别随便批判内在天赋与你不同,却被市场反复验证高手。别人的反馈机制与你完全不同,你哪怕不欣赏,但也可以选择理解。

你有看过猴子嘲笑小鸟为什么飞,小鸟嘲笑鱼儿为什么游吗?你看别人的做法很危险,其实那往往说明你自己那样去做很危险,这就如同在悬崖边跳跃生活的野山羊,你看着危险,但那就是别人的生活和家!

要承认市场的多元化,姚明的高在球场上是优点,在跑场上就是缺陷,关键人放在哪里,天赋适合什么生活姿态。

07.作为市场参与者,千万别给自己戴道德帽子。——价值投资就是道德的,投机或者利用市场就是不道德的。

证券市场是个生态系统,物种丰富性是其运行的必然保障。辩证思维看没有投机哪里来的价值投资的诸多机会,都价值投资市场没有流动性,溢价也低。

没有溢价泡沫很多产业根本无法发展,要知道历史上的泡沫固然可怕,但几乎都留下了历史遗产,荷兰郁金香泡沫让其至今依然是世界鲜花集散地;美国铁路投机泡沫让其迅速完成了全国化铁路网络建设;互联网泡沫让人类迎来这信息产业大发展。

我们并非生活在现实中,很多时候泡沫或许就与大多数人的工作息息相关。

>最后

题外话

之前在于网友的交流中,他的一句话一直回响在我的耳边:“多角度看问题也是不能证伪的,讲出来大家都认为是正确的。”

这一句话确实提醒了我!对呀,我们都说要多角度看问题,如何去呈现自己多角度思考的过程,才是要去验证的事情。

由此,诱发自己想将向多位投资高手学习的历程和盘托出的想法。——我把这个栏目叫做”高山景行“。

主要的介绍对象分别为张东伟、冯柳、李杰,前者为未来优势企业表述的发明者,中者为善于利用市场面进行逆向投资的民间高手,这两位目前都已是私募基金经理,且业绩非常优秀。

后者大家耳熟能详,为著名个人投资者,由于他出了两本书,投资体系开放度很高,基本不会有啥延伸的解读。但由于其受到前两位影响较大,因此学习后者有利于理解前两者,而理解前两者会更加深入理解后者。应该说是相互促进的。

>另:既然是解读,一定会有个人影子,毕竟我的大脑回路是我的,肯定会有自己的理解和重构!也难免会有所偏移。而且有部分其他高手的影响我并一定会一起仔细讲。

但解读的好处是,至少可以激发更多的互动,加深后或许还有更多的收获。

有个人崇拜倾向的请知悉——我有”杀父“情节,哪怕有来自对方的东西,不适合我的也会理论再重构。因此肯定再否定,否定再否定,极有可能发生!所以如果你有崇拜三位的强烈情节,可能会有不适感。——或许你会特别想骂我,那我选择承受好了。(●'◡'●)

我属于极重倾向INTJ类人格,这类人有个特点:思维跳跃性极大。喜欢抽象化思维,极有可能某些地方的解读让你觉得似是而非。这并非我要装逼,有时候我止不住的。

虽然我会尽量提醒自己,但依然可能无法避免,所以如你发现有说的似是而非的地方,欢迎提问,合适的话我会延伸进行案例解读。这也算一种有益处的互动吧!

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号