-

为什么不买电力股,要买保险股

风口大猪 / 2018-03-08 23:33 发布

今天盘面主角是题材,比如高送转、次新、雄安等。不过开盘支撑大盘的有个新亮点,有些朋友可能没注意也不知道是什么逻辑,碰巧我两天前就注意到了,那就是电力。

昨天我调仓的时候,还考虑要不要买华电国际,不过我最后买了中国平安。在我眼里,这两个板块具有相似的投资属性——超跌白马大盘股,具有很高安全边际,不过涨起来也会比较慢一些。

电力板块的逻辑是什么呢?其实电力板块不是整体看好,而是其中的火电。为什么是火电呢?因为在大宗市场上,有观点认为煤价开启趋势性下跌,这样火电成本会显著降低。由于火电股跌了快一年,早已步入超跌区间,虽然从市盈率看似乎还很高,那是因为火电在2017年是亏钱的,这个跟2016年的钢铁煤炭一个道理。

火电的代表性股票有两个,其他沾边的我就不介绍了。华电国际与华能国际。我先说说为什么可以买。

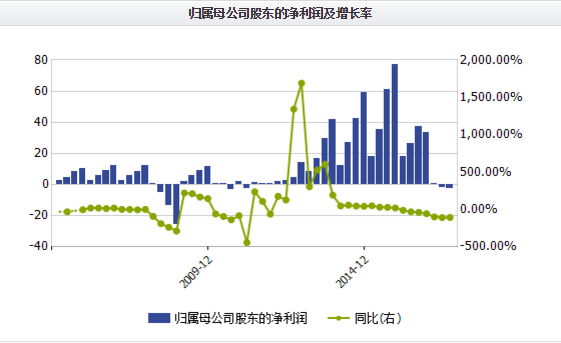

这是华电国际的利润情况,2012-2017年逐年递增,特别是2016年达到巅峰。

这是动力煤现货2010年到现在的走势,所以不用详细计算都知道他们什么关系了。

由于电价是被锁定的,所以电力企业的利润与成本关联度极高,换个角度讲,火电股是煤价的对冲投资。

那么从现在煤炭的价位讲,大约是2012年的水平,回顾公司2012年的盈利大概估计,华电国际今年顺利的话我预估到15亿左右利润,如果按现在的价格折算PE约是25倍。

但是我估计市场人士不是这么估值的,由于公司2014-2017利润分别为:59,77,33,0,这样的话可以用平均值或者最低值估计利润约35-40亿。即便算35亿,现价对应PE10.8倍,还算是便宜。

当然,很多人是不会去估值的,仅从股价形态走势看就是很漂亮的底部反转形态,叠加煤价反转预期,愿意投资的人很多,但这也许就是个坑。

这些都是我两天前就看到和思考的了,但是我为什么下不定决心去买呢?因为我之前说过,今年投资,确定性是我最关注的因素。

动力煤一定走下跌趋势么?我在《我是如何开年躺赢20%的》写过,今年大宗难以再现单边大幅涨跌走势。特别煤炭这种中国具有绝对定价权的东西,是不会逃出如来佛的手心的。涨也有边际,跌也有边际。可以明确的说,今年基本上是要回避周期股的,甚至是化工股。

所以,在当前便宜货一大堆并非买无可买的时候,为什么要给自己出难题呢?何况从销售端讲,今年用电量未必能够增长,电价虽然有涨价预期,但是影响会很小,股价可以想象的空间并不大。我昨天还特意观察了华能国际和华电国际的H股,没什么大的起色,一般港股投资者对于价值的挖掘比哀股的敏感,既然港股都不鸟屎电力股,哀股也不会有多少空间。

但是今天电力股还是雄起了,估计很多人看到形态漂亮就进来了,港股也因此被带动。

我昨天买了中国平安,在昨天的文章中没时间写。好多人看不懂我的逻辑。

银行我昨天写过,没媒体说的那么糟,因此银行后续必然是要修复超跌空间的。哀股银行被高度利用,趁着预期好的时候主力吐筹码,等危机的时候又进来抄底,这是2016年底以来的套路了,屡试不爽。所以很多时候银行跌并不是业绩有问题,只是一个鱼鳔而已了。

正是因为如此,当需要投资金融股的时候,银行并非最好的选择,反而是保险股最靠谱。

保险股去年大涨有个原因是保险本身属于消费升级的一部分,因此我们看到保单连续猛增。从这个最核心的基本面讲,2018年仍然不会降温,虽然有些保险公司借保险资金跑马圈地,但不影响行业的基本面,特别平安这些老牌扎实的国家队更是大浪淘沙后的珍珠。

然而我此时选择入手保险股并非因为这个无法证伪的背景,而是一个大家还不太注意的关键变化:

按照债券业内人士的观点,今年债市是要走牛的,目前小荷已露尖尖角。核心逻辑是通胀压力不大,房地产周期下行,投资周期下行。我基本认同这个判断。

如果债券走牛谁最受益呢?当然是保险公司,他们可是债券最大的持有方,银行也是。

所以我这次重新买入保险股,意在行业前景和市场前景双重支撑下,在相对便宜的价位入手,我认为这个比起买电力股要靠谱的多,符合我确定性和便宜的要求。你们觉得呢?

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号