-

如何用个股场外期权交易策略,完美修复股票持仓亏损头寸!

陶爸问权 / 2018-03-02 10:25 发布

近期,股民对A股交易热情高涨,但是所有的投资者都会有判断失误的时候,市场情绪又变幻莫测,即便是股神巴菲特也有负回报的记录,更不用说中小散户投资者了。关键是当亏损发生的时候,怎样最有效的去补救?场外期权规避风险的优势就显现出来了,让我们慢慢道来。

单薄的股票投资并不是财产增值的有效途径,更多时候反而使财产大幅流失的,个股期权的上市,对散民来说是福音,是对抗庄家的有力武器,但是个股期权的普及和使用率极低,因为庄家不想让你知道,否徒然增加了坐庄的难度。权叔开贴,普及场外期权知识,丰富散民投资手段,一旦掌握,爱庄就如爱自己!

当买入的股票没有按照我们的判断预期上涨时,股友们有哪些选择呢?

1、最简单的当然是继续持有,坚持自己判断,适当加仓/减仓。

2、其次是卖出选错的股票选择新的目标,不过这样就产生实实在的亏损,对有些人来说是很难接受的。

3、你也可以不断的做融资/融券策略,但有时一个急促的下跌让买进的收入很难弥补股票的损失。

4、另一个选择是买入一些短期的看跌期权(Puts)来对冲,但这个又需要付出更多的资金,从一个方面说是加大了潜在的风险。

5、还有一些其他的选择要么不能控制风险要么引进更大的风险,对一般投资者来说都不是太合适。

今天给大家介绍场外期权交易策略,不引入任何额外的风险,也不用或只需投入很少的额外的资金,更吸引人的是不需要股价回到你的买入点就可以盈亏平衡。

不过这里想特别指出的是,利用这个方法的前提是你仍然看好你手中的股票,如果你根本就不看好它,那么你应该做的是止损并寻找新机会。

具体我们就以中国平安举例来说明:昨天中国平安收盘价在69.81元(2018.02.27)。

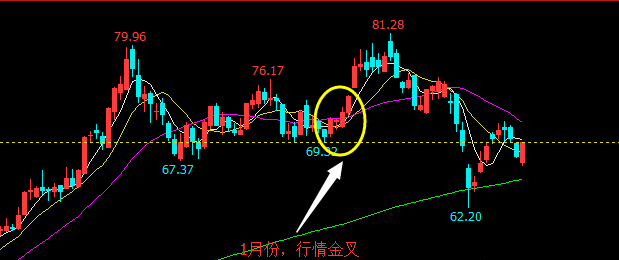

假设你看到一月中旬的时候日线出现金叉交叉上扬的走势,而且连续五连阳,一时认为趋势大好的时机到了,随后几天以当时每股79元的价格买入10000股中国平安,使用账户资金79万。

非常不幸的是没能如您所愿,现在的价格在70上下波动,账面浮动亏损约账面浮动亏损约11.6%左右,亏损金额为91900元。

那怎样才能更快的弥补损失呢?

第一、准备好一笔名义上买入100万市值一个月看涨期权合约权利金(注意是名义上100万,实际投资者只需很少本金!);

第二、再准备好一笔第二次名义上买入200万市值看涨期权合约权利金(依旧是名义上200万,实际投资者只需很少本金!);

这是个看涨期权组合,当买入1个合约看涨期权后,准备好第二次双倍买入看涨期权成本即可。

从券商那边询价得到的回复,中国平安100万市值,一个月平值看涨期权,期权费报价是5%。则第一次买入100万一个月看涨期权,我们只需要100万*5%=5万。而第二次买入200万一个月看涨期权,我们只需要200万*5%=10万(期权费后续应该略有调整,但是不大,这边仍以5%来计算,更方便大伙理解)

这个组合现金流只需要15万左右,也就是说执行这个期权策略,我们如果没有其他额外的资金情况下,可以选择在先前持仓内,减仓出大于15万市值的现金,不需要花费全部的成本,就可以拥有300万市值的中国平安收益选择权,所以这种类型的策略时不需要额外的资金投入。

只需15万左右的本金,即可拥有300万市值的股票!所以说个股期权是我们应对亏损,对抗庄家的有力武器!

在这个例子中,我们就以2月2日初小幅反弹时75的价格减仓50万的仓位为例,减仓6666股,剩余3334股。此时79万的初始资金,腾出了50万,除了用期权策略交易外(5万-15万),剩下的现金(35万-45万)可以用来做回购,从而降低持股成价。如此在我们交易操作时还有很多保障,不用担心爆仓,或者被强平。

为了方便说明我们暂时忽略回购交易中产生的少许手续费。

那么这个期权策略会给我们带来什么不同的结果。

当减仓后,随即以75的价格买进第一次100万一个月平值看涨期权,期权费5万,即期权一股单价为78.75。那么3月2号到期那天,股价无非就三个结果,要么在75以下,要么在75-78.75之间,要么涨过78.75。

其一、股价在75以下。

如果股价继续下跌,那么第一个100万期权合约就会过期作废,因此你的风险和回报情况就和只当时持有股票一样。也就是说,股票继续下跌,这个期权没有增加额外的风险。 相反这个例子中我们还有剩余资金可以做回购可以获得收入,虽然金额不多。

其二、股价在75-78.5之间。

假设3月2号到期后股价正好落在78.5,那么100万一个月平值看涨期权收益正好50000元,正好持平,不亏不盈。正好落在75的话因为没有超过行权价会自动过期,最大亏损50000。

那么持有的股票呢,期间股价低于做了回购,还有45万的资金可以做回购,因为期间股价最低达到62.2,假设回购后还持有10500股,股本价70.11元/股,收益就是(78.5-70.11)*10.11=88200元。

这两个不同的头寸加起来总共赚得88200-50000=38200,正好和你的账面亏损基本抵消,还有些许盈利,所以78.5就是你的盈亏平衡点。

换个角度看,一百万的期权最大的亏损也就5万,只有股价在低于75的时候才没有任何任何价值。

其三、股价在78.5之上。

如果到期日或者到期之前股价在78.5以上,那么你已经找回了全部损失,简单来计算下,如果股价回到了先前高位81,那么100万一个月平值看涨期权收益就是(81-75)/75*100万-5万=3万,再加上(81-70.11)*10500=114345,共计144345,整体利润至少在14万以上。

收益对比:

个股期权买入成本5万盈利3万,收益率60%,而二级市场买入成本是74万,盈利11万,收益率14.86%。

亏损对比:

当股票下跌10%时,期权交易亏损5万期权费,而二级市场74万本金则亏损7.4万。

当股票下跌20%时,期权交易亏损还是5万期权费,而二级市场74万本金则亏损14.8万。

当股票下跌30%时,期权交易亏损仍然是5万期权费,而二级市场74万则亏损22.2万。

简单来说,个股期权,就是亏损有限,而潜在收益无限的投资工具!陶哥强烈推荐!

那么在以上三种情况中,第一个合约已经到期,如果出现第一种情况股价持续下跌或者第二种情况并且持续看好时,就以第一次买入的双倍买入一个月平值看涨期权,因为第二个月上涨的概率远远高于第一个月,因此能够获得的收益也将是更大的。

在后期看好的股票下跌时,用个股期权去加仓分担风险,是一种手段非常有效的投资策略!

总结一下,这个期权策略是先买入一个看涨期权一个月合约,然后再准备着当第一个到期后及时买入两倍一个月看涨期权,尽量做到买入期权费用和减仓做回购预计最低盈利空间对等,这样会大幅降低你的盈亏平衡点。其实当时有无持仓并没有太大的影响,如果看好这只个股,在没有持仓的情况下,也可以使用该策略交易,用低成本获得更高的收益,发挥期权交易最大的优势。

希望这篇文章能为关注陶哥问权的投资者在买入判断失误时多增加一个选择。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号