-

玻璃行业逻辑重构

刘召东 / 2018-01-26 14:47 发布

鲍大侠

本报告导读:

我们认为玻璃行业环保逐步不均匀的抬高生产成本,消灭成本洼地,不对等的增加了部分企业竞争优势。供需紧平衡将成为常态,将出现优势产能的供给“缺口”。

摘要:

玻璃股不再是买事件性的关停(核发排污证)而导致的“缺口”价格弹性,而是长周期行业格局变化,优质产能的“缺口”。我们曾在《行业研究-玻璃制造20171118:格局或重塑,淡季不淡是信号(增持)》中率先提出2018年将有供给缺口的观点。然而“缺口”并非指通过逐条生产线测算出的表观缺口,我们判断环保已经不再一刀切,核发排污证也并非类似“IPO”的过程,我们理解的“缺口”的产生是消灭成本洼地,抬高环境成本,从而不对等的增加了部分企业竞争优势,使得行业长期处于紧张的弱平衡的状态。

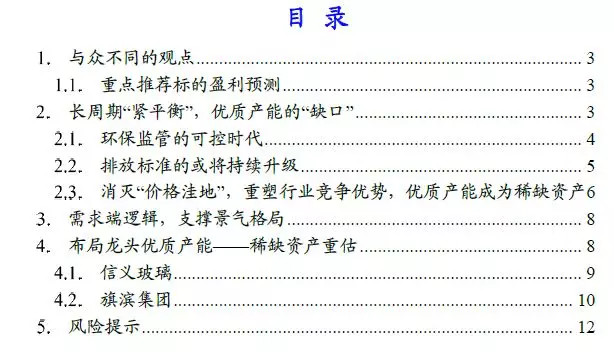

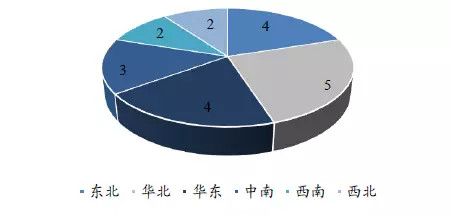

重点推荐标的:信义玻璃、旗滨集团。信义玻璃:我们预计公司2017-19年净利润分别为39.12、47.38、57.83亿港元,对应eps为0.97、1.18、1.44港元,维持“增持”评级;旗滨集团:我们预计公司2017-19年净利润分别为11.37、19.19、22.96亿元,对应eps为0.42、0.71、0.86元,维持“增持”评级。

环保填平价格洼地:2017年11月,沙河地区9条产线集中关停,削弱了其淡季南下对南方市场造成的扰动,令玻璃价格淡季不淡。京津冀地区为环保排头兵,而排污许可证的全面核发令玻璃行业进入环保监管的可控时代,同时玻璃企业生产排放标准或将不断提升,填平价格洼地。

供需紧平衡成常态,或产生“优势产能”缺口。我们判断政府环保治理思路悄然优化,重视环保的同时兼顾对无证企业的治理倾向于长效引导,严禁新建普通生产线并鼓励升级,环保驱使行业中长期供需格局重塑,优质产能将成为稀缺资产,或产生“优势产能缺口”。供需紧平衡或将成为常态。

需求端逻辑,支撑景气格局:2018年需求或将超预期,地产新开工面积增速大幅领先竣工面积增速,叠加地产库存去化,而玻璃需求更加集中于靠近竣工环节,因此2018年很可能进入玻璃需求集中释放的阶段。

风险提示:房地产投资大幅下滑、环保政策转向、海外项目不及预期

1. 与众不同的观点

我们曾在《行业研究-玻璃制造20171118:格局或重塑,淡季不淡是信号(增持)》中率先提出2018年将有供给缺口的观点;

然而“缺口”并非指通过逐条生产线测算出的表观缺口,我们判断环保已经不再一刀切,核发排污证也并非类似“IPO”的过程,我们理解的“缺口”的产生是消灭成本洼地,抬高环境成本,从而不对等的增加了部分企业竞争优势,使得行业长期处于紧张的弱平衡的状态。

因此现在买玻璃股不再是买事件性的关停(核发排污证)而导致的“缺口”价格弹性,而是长周期行业格局变化,优质产能的“缺口”。

环保填平价格洼地。2017年11月,沙河地区9条产线集中关停,削弱了其淡季南下对南方市场造成的扰动,令玻璃价格淡季不淡。京津冀地区为环保排头兵,而排污许可证的全面核发令玻璃行业进入环保监管的可控时代,同时玻璃企业生产排放标准或将不断提升,填平价格洼地。

供需紧平衡成常态,或产生“优质产能”缺口。我们判断政府环保治理思路悄然优化,重视环保的同时兼顾对无证企业的治理倾向于长效引导,严禁新建普通生产线并鼓励升级,环保驱使行业中长期供需格局重塑,优质产能将成为稀缺资产,或产生“优势产能缺口”。供需紧平衡或将成为常态。

需求端逻辑,支撑景气格局:2018年需求或将超预期,地产新开工面积增速大幅领先竣工面积增速,叠加地产库存去化,而玻璃需求更加集中于靠近竣工环节,因此2018年很可能进入玻璃需求集中释放的阶段。

重点推荐标的:信义玻璃、旗滨集团。信义玻璃:我们预计公司2017-19年净利润分别为39.12、47.38、57.83亿港元,对应eps为0.97、1.18、1.44港元,维持“增持评级”;旗滨集团:我们预计公司2017-19年净利润分别为11.37、19.19、22.96亿元,对应eps为0.42、0.71、0.86元,维持“增持评级”。

1.1. 重点推荐标的盈利预测

2. 长周期“紧平衡”,优质产能的“缺口”

2017年11月,玻璃行业价格“洼地”——河北沙河地区9条产线集中关停,沙河地区为我国浮法玻璃产能最集中的地区,占比约20%,此次沙河关停日产能约5800t/d,约占全国运行总产能的3.8%,令玻璃价格淡季不淡,沙河产能关停的主要原因是批建不符(批小建大、燃煤弃气等)。

2.1. 环保监管的可控时代

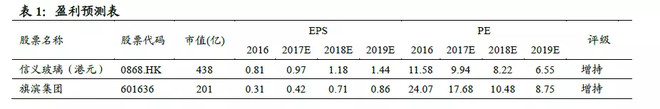

我们判断排污许可证的全面核发令玻璃行业进入环保监管的可控时代。2017年玻璃行业开启排污许可证的全面核发,生产企业必须持证排污、按证排污,而无证企业必须关停。排污证中载明了生产线基本信息(燃料、排污口数量等)、许可事项(排放种类、排放浓度、排放量等)以及其他管理要求(自行监测方案、台账记录、执行报告等)。此外,玻璃企业与环保部门联网,环保设施进出口必须安装烟气自动监控系统。排污许可证的全面核发令玻璃企业的生产处于阳光之下。

图1 排污证中载明了生产线基本信息、许可事项等

数据来源:环保部,国泰君安证券研究

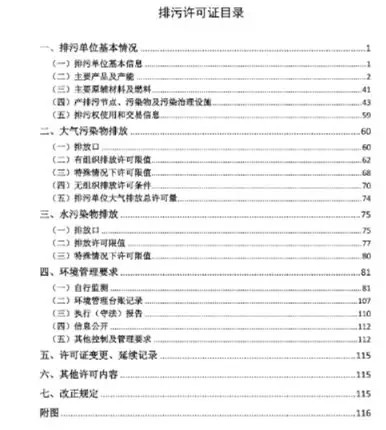

我们测算,截至2018年1月20日,全国共有271条有效浮法生产线(运行+冷修),其中143家企业的229条线已核发排污证,而22家企业的42条线依旧未获得排污证(约占全国有效产能的12.3%,其中前期停产产能占比为3.8%)。未取得排污证运行产能约占当前全国运行产能的8.5%,主要集中在东北、华北及华东地区。

图2 尚未获得排污证的生产线主要集中在东北、华北及华东地区

数据来源:玻璃信息网,国泰君安证券研究

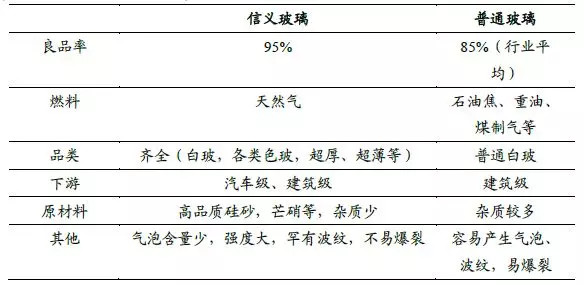

2.2. 排放标准的或将持续升级

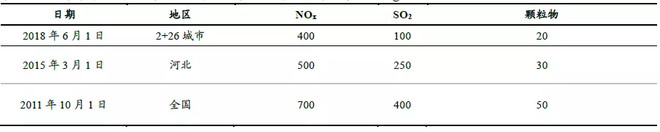

2011年全国范围的平板玻璃工业大气污染物排放标准出台,规定主要污染物NOX、SO2及颗粒物排放限制为700、400、50mg/m3。此后京津冀治污逐渐加码,当前河北省于2015年将三项指标提至500、250、30mg/m3。随着环保的不断推进,提标区域呈不断扩大之势:2018年6月1日起,“2+26”城市即将整体提标至400、100、20 mg/m3。

我们认为国家对生产企业排放的管控整体呈现出两个特点:一是阶梯式抬升,而非一蹴而就,但不断升级;二是分区域治理,体现出环保管控的层次性。

表3: 2011年来平板玻璃生产企业排放标准呈阶梯式上升(单位:mg/m3)

数据来源:环保部,国泰君安证券研究

2.3. 消灭“价格洼地”,重塑行业竞争优势,优质产能成为稀缺资产

传统意义上的“价格洼地”地区,类似沙河往往是环保成本较低的地区,燃料结构上曾以烧煤为主,若企业强制使用清洁能源天然气,生产成本将大幅上升。我们测算天然气吨成本约是燃煤及煤焦油的2.8倍,约是石油焦的1.4倍。而排放标准的收紧对环保设施提出更高要求,我们测算600t/d的生产线,仅脱硫脱硝装置成本约2000-4000万元,其日运行成本增加约2万元。环保令企业生产成本大幅增加,或将抹平沙河等地区的成本优势,重塑行业格局。

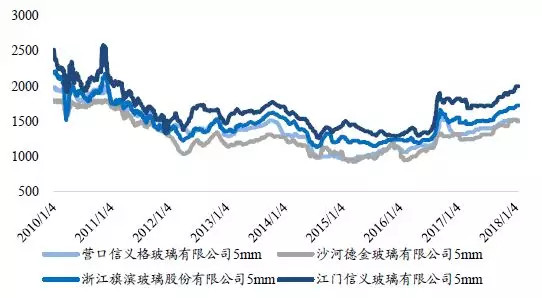

图3 以往沙河地区为价格洼地(单位:元/吨)

数据来源:玻璃信息网,国泰君安证券研究

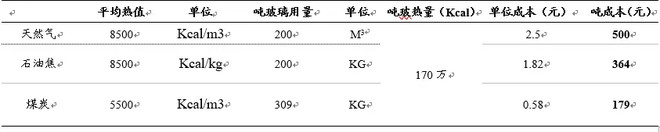

表4: 天然气成本显著高于石油焦和煤炭

数据来源:玻璃信息网,国泰君安证券研究

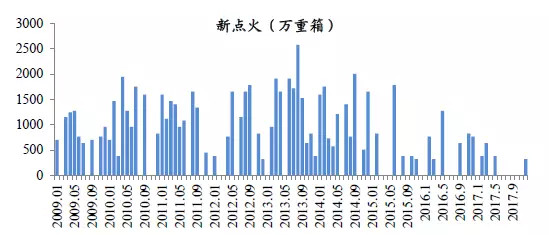

2014年以来国家停止审批建设普通平板玻璃产线,同时银行收紧平板玻璃等过剩行业的贷款。

环保推升传统价格洼地的成本大幅抬升将造成行业中长期供需格局重塑,供需紧平衡将成为常态,因此整体规模无法扩张的背景下,布局在我国核心经济带、坚持使用清洁能源生产高端浮法玻璃的产能将为稀缺资产。

图4 新建产能自2014年来已明显缩减

数据来源:玻璃信息网,国泰君安证券研究

表5:国内玻璃产业使用清洁能源生产高端浮法产能占比依旧不足

数据来源:中国玻璃期货网,国泰君安证券研究

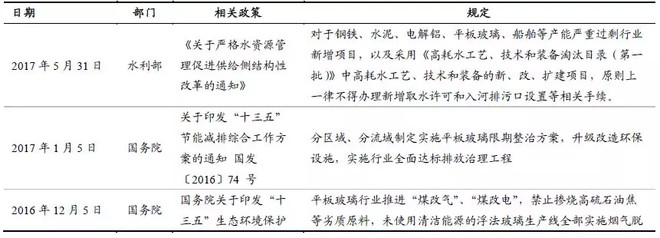

表6: 近两年玻璃行业去产能以及环保的相关政策

数据来源:政府网站,国泰君安证券研究

3. 需求端逻辑,支撑景气格局

2018年需求或将超预期,地产新开工面积增速大幅领先竣工面积增速,叠加地产库存去化,而玻璃需求更加集中于靠近竣工环节,因此2018年很可能进入玻璃需求集中释放的阶段。

图5 地产新开工面积增速于竣工面积增速裂口

数据来源:环保部,国泰君安证券研究

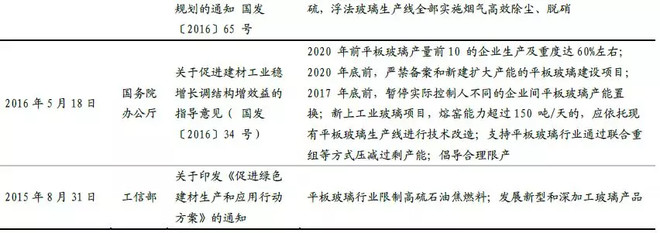

表7: 南京、郑州等城市局部限购政策松动

数据来源:政府网站,国泰君安证券研究

4. 布局龙头优质产能——稀缺资产重估

4.1. 信义玻璃

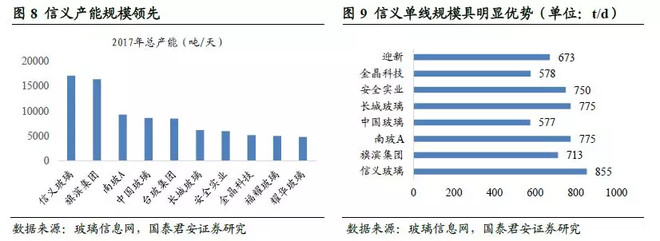

信义玻璃主业为浮法玻璃、汽车玻璃(后装)及建筑玻璃,在每项领域皆是国内行业龙头。信义是国内清洁能源先行者,业内少有的全部使用天然气的企业,且产品品质及产品均价领先于行业。

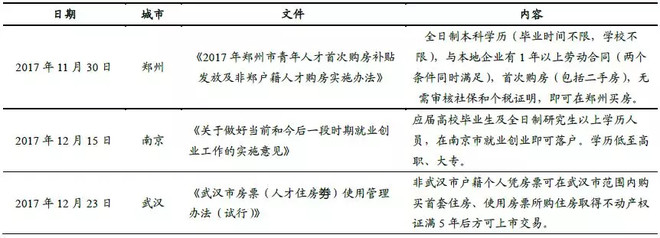

表8:信义浮法较行业普通玻璃品质领先、品类更全

数据来源:中国玻璃期货网,国泰君安证券研究

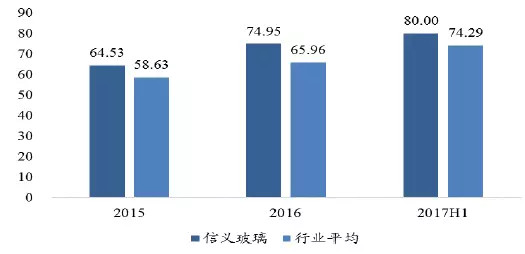

图6 公司产品定位高端,售价高于行业平均(单位:元/重箱)

数据来源:玻璃信息网,国泰君安证券研究

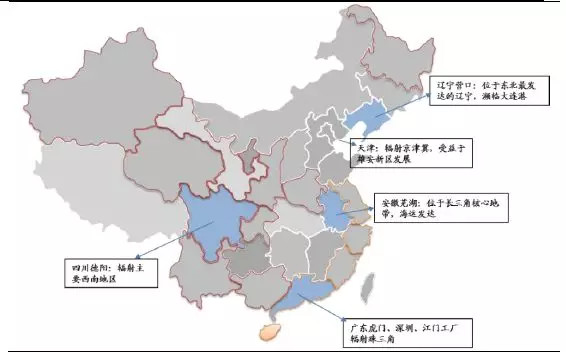

信义在国内的布局全部在核心经济带,享有优质市场的同时,具备运输成本优势。产能总规模全球领先,并且计划进一步海外扩张(2020年前以2017年为基数,扩产50%,全部在海外)。并且率先实现从劳动密集型产业向智能制造升级,其单线产能具规模优势;对比海外龙头及国内,期间费用管控显著低于行业,全套生产线设备已实现自主研发,建设成本更低,同时生产研发投入持续领先行业。

图7 信义工厂能够辐射全国核心经济带

数据来源:公司公告,国泰君安证券研究

我们认为,信义对标福耀玻璃,实现全球成长,业绩抬升的同时估值中枢稳步上移。

4.2. 旗滨集团

旗滨集团是A股产能最大的浮法生产企业,且国内业务聚焦南方市场,需求稳定,产能布局覆盖我国核心经济区域。据统计,公司在华南、华东和华中三个区域的营收占比超过90%,在国内拥有浙江陶堰、长兴、平湖,湖南醴陵,广东河源,福建漳州等六大生产基地。公司生产基地覆盖我国核心经济圈—长三角以及珠三角,产能规模大,具备地理和成本优势。公司在马来西亚建设生产线,2017年已点火投产,主要销往东盟、韩国及印度等市场。

图10 国内业务聚焦南方市场

数据来源:玻璃信息网,国泰君安证券研究

图11 国内生产基地覆盖长三角、珠三角等核心经济带,具区位优势

数据来源:公司公告,国泰君安证券研究

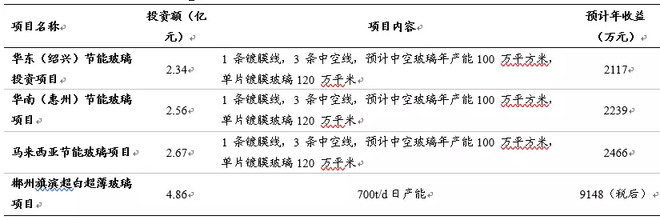

新管理层致力于产线升级,且切入深加工领域,有望打造公司业绩发展的另一极。2017年3月新管理层入主旗滨集团后,致力于对公司原有产线进行升级,新线皆使用天然气。并且切入深加工领域,先后在浙江绍兴、广东惠州投建Low-E中空玻璃生产基地。我们认为新任管理层在节能玻璃领域有着丰富的经验,未来节能玻璃有望成为公司业绩的重要支撑。

表9: 公司深加工玻璃项目一览

数据来源:公司公告,国泰君安证券研究

5. 风险提示

房地产投资大幅下滑。若国家房地产调控政策进一步紧缩,地产投资断崖式下滑,将直接影响到玻璃的需求。

环保政策转向。若政策转向,新线大量投产,环保调控不及预期,供需紧平衡格局将打破。

海外项目不及预期。若龙头企业海外建厂由于政策、经营环境等因素进展情况不及预期,业绩高成长支撑弱化。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号