-

(转)怪圈:香港内房股疯狂,A股却独自凄凉!

刘召东 / 2017-09-15 12:03 发布

转自卡欧斯工作室 澄泓研究:

今年出现一个怪圈:明明是一个板块,在两个市场却是冰火两重天!

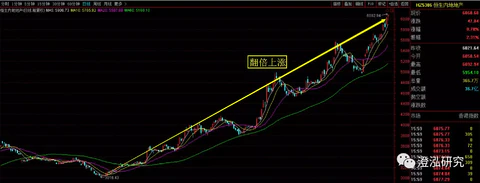

今年在香港市场上,内房股的火爆可谓世人皆知,隔三差五一个大阳刷新股民的世界观,时常见到十几二十个点涨幅的内房股,股价连续破顶突破新高。截止今日收盘,恒生内地地产指数在今年已经有了翻倍的上涨,完全可与国内的锂电池争个雌雄。

但是,同样的是内房,A股的地产股为什么就是不涨呢?相信许多人一直都有这个疑问。截止今日收盘,A股地产指数仅仅微涨了3.25%,连深证成指都没有跑赢,这究竟是怎么回事呢?

卡欧斯在这里,从政策面、消息面和估值三方面,对A股的地产板块进行一个全盘梳理,希望对投资者决策起到一定的帮助。

政策面限购政策出台已近一年,租赁新政超预期

过去一年,房地产行业整体上受制于限购政策的不断推出,悲观情绪渐浓。

2017年上半年,在地方主导下,地产调控持续升级,限购限贷执行力度提升坚决。本轮调控强调分类调控,最大程度上发挥了各地政府的自主调控意识。一方面,已出台调控城市多次调整政策,坚决提升限购政策执行力度;另一方面,调控城市持续扩容,其中尤其值得关注的是,一些价格涨幅过快的强三线城市逐步加入调控行列,城市覆盖力度强于上两轮调控。

除此以外,从供给端看,本轮政策调控涉及到前端的融资、拿地以及后端的预售等多个环节,融资端全面收窄房企融资渠道,拿地方面进一步审查房企土地出让资金,土地首付款比例一般不低于50%;土地出让方面推出“竞拍”新规;后端的预售方面,40多个地方政府对备案价格以及上涨幅度提出限制。

从结果上来看,上半年,各大重点城市在供需两端调控影响下,成交大幅下滑,而三四线又因政策鼓励增长超预期,但总体成交量依然增速收窄。

进入2017年下半年,调控政策持续不放松,房企在资金端和销售端的压力继续增大。而租赁政策的超预期落地则是市场关注的重点。租赁是多层次住房体系中的重要一环,或将对房地产市场有深刻印象。大力发展住房租赁市场,将成为降低购房需求和减少住房支出的新时期房地产调控政策的主要着力点。

对短期来说,新政强调集体土地建设住房不能出售、不允许以租代售和转租,一方面抑制投机炒作,一方面避免大量低价房进入市场,冲击房价。而且在提高租赁意愿方面,保障承租人利益、稳定长期租赁预期的相关政策需要出台和完善,从而保证租赁新政起到明显的效果,这些都是需要一个长期过程的。

消息面地产股业绩有保障,未来龙头房企占优

目前,A股房地产上市公司2017年中报已经全部公布完毕,综合而言,地产股的业绩是有保障的,同时呈现出一种强者恒强的局面。

2017年上半年,房地产上市公司营业收入同比增长7.11%,归属母公司的净利润同比增长27.3%,由于房地产行业收入确认原则,今年的业绩受益于15、16年以来商品房持续回暖的销售行情,有一定保障。但是市场预期目前持续悲观,认为随着今年以来调控升级,销售下行,房地产投资和新开工也同比下行的趋势,未来行业整体不被看好。

但是,我们认为地产股并非没有机会。以国外经验来看,整个集中度提升的过程中,龙头房企市值总体上涨,并且集中度提升越快的区间,龙头房企市值上涨幅度越大;同时在行业成熟期后,龙头房企估值波动幅度越来越小。

卡欧斯发现,近年来,凭借着强大的资金实力和全国性的布局,规模型房企表现优秀。2009年到2017年,TOP10房企市场份额从8.1%增加到30%以上,接近翻了4倍,TOP20从11.8%提升到40%,也是4倍,而16-17年集中度更是加速提升。

集中度提升的核心逻辑,是龙头房企所拥有的大量优质的土地储备、高效的运营能力以及更强的融资能力(更加多元化的融资渠道以及更加低的融资成本)。地价的快速上涨导致土地资源稀缺性进一步凸显,龙头房企资金和规模的优势又能让其以相对低廉的价格通过积极寻找并购标的获取土地资源,高效的运营能力保障存货快速兑现为业绩增长。

估值业绩增幅快于股价涨幅,地产股估值优势显现

目前,房地产板块整体市净率2.08倍,房地产开发子板块市净率2.0倍,PB处于历史后27%分位;PE整体为15.3倍,处于历史后20%分位。

卡欧斯认为,香港内房股的崛起是一方面是由于地产小周期中,由于政策松绑导致业绩逐渐兑现,同时内房股估值处于历史极低位,过分的悲观导致估值修复时力度也非比寻常;六倍七倍涨幅的大牛股频现。

而对于A股,由于政策的持续调控,导致市场悲观情绪渐浓,估值处于历史低位。当前较低的估值主要是由于股价变化不大以及利润增加导致。以金地集团为例:

公司股价在15年以来平均处于10-13元的区间,16年下半年以来更是收敛,但目前估值只有8倍,而2016年则是13-14倍,估值的下滑造成了股价与业绩增速不匹配。

以市净率估值为基准,由于目前估值处于历史后27%分位,因此我们有理由相信,当前股价反应了更多的悲观情绪,以及更少的增长,而一旦房地产进入新周期的复苏,地产板块可能会迎来类似于港股内房的估值修复叠加业绩增长的双击(当然力度可能会稍弱)。

投资建议适度配置地产板块,聚焦龙头

综上,卡欧斯认为投资者在未来两年可以积极关注A股房地产板块,虽然最少下半年地产业绩会承压,但明年可能政策会逐渐得到改善,届时整个行业可能进入复苏阶段。

相关标的上,我们建议投资者关注龙头房企。即使行业复苏晚于预期,龙头房企也更有可能实现穿越周期,在弱周期下,能够受益于房地产行业集中度的提高,极低的估值能使投资者安心赚业绩增长的钱,并且等到复苏的那一天,同时赚取估值的戴维斯双击。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号