-

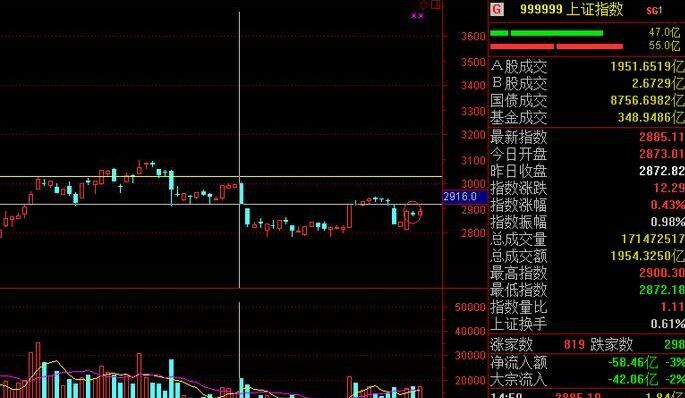

为什么永华说这周你必须去复盘,因为下周将迎来结构化行情最重要的分歧节点。市场环境将出现两个明显的变量:

永华周评——结构化进入关键节点 6.19

李永华看盘

/ 2016-06-18 20:04 发布

/ 2016-06-18 20:04 发布

1是结构化核心锂电板块调整带来的获利盘抛压

2是借壳 政策冲击带来的差公司估值重塑。

可以明确的说,下周初你都要客观的考虑这两个变量来处理你的交易和应对市场的变化。下面开始本周的复盘。

1.龙头股平均涨幅45% 还有哪些龙头在加速?

剔除掉一字波动的次新股 ,统计本月19只涨幅最大的公司发现,结构化行情中板块龙头股的平均涨幅在45%,剔除冠亚军“二科”之后也有43%的涨幅。这基本可以大致计算出如果本月你吃准了主题投资龙头股的节奏,短线资金拿到30%以上的收益是完全有可能的(这个月热点短线模式收益20%的应该满街跑了)。那么好,面对本月我们短线投资者拿到了一波大肉之后,需要的客观冷静的再次观察这批龙头股的波动情况,看看哪些还有空间,而哪些已经在调整了,对于下周的市场将构成哪些影响?

1)科泰电源 4板到顶?

当你去观察波动最极端的龙头股科泰电源,科恒股份,星星科技时可以发现,这轮的连板股实际有些段落感,连板效应最强的科泰电源止步于4板,所以在处理贵研铂业的3板行情后你就要把这个因素考量进入,这就是最简单的连板效应参考。

2)涨幅70%的尽头与中继

当你看到月内最大的涨幅80%之后进入巨幅放量的震荡,考虑科恒股份的如果这个时间点复牌,那么大概率是要冲70%的涨幅的,所以涨幅的天花板在70%左右是合理的。那么从波动的角度看现在还在加速的维宏股份,博敏电子,江南嘉捷这些,从50%的波动等级到70%大概率还有10-15%的空间,这是波动本身给你的可参照空间。当然具体到交易中你需要综合你考虑板块,市场热度,个股活跃度等多方面因素来计算出手的概率。

2. 大资金平均收益10%,哪些板块还有空间?

本月对于大资金而言,如果单纯考虑主流板块锂电的话,那么显然你的收益率在15%-20%左右,但是考虑场外因素和风险配置的话,高贝塔的金融板块平均收益可能是负的,加上坑爹的乐视弄死了一批互联网玩家,所以均值的10%是有说服力的。

1)大市值跌5%以后要小心

1)大市值跌5%以后要小心

针对大资金这样的10%平均收益你基本可以判断出下周对于板块的大市值品种而言如果出现跌幅超过5%的情况发生,那么整个板块的赚钱效应就会受到影响,因为盈利减半会导致其减仓。而一旦大市值品种跌停,那么你板块内的龙头股可能都会受到影响,因为这意味着大市值品种的止损盘会形成市场的抛压。

2)锂电与智能驾驶 高位的强势

从大市值品种看板块的位置,新高位置横盘的基本就是两个,锂电和智能驾驶。网金和证券板块基本在中位数,对于网金板块而言恒生电子这里的弱势与飞天诚信的龙头背离形成明显对比,记得上周初永华几乎是无脑打网金里的飞天和赢时胜,就是因为大哥恒生在扛着,并且市场龙头股溢价,你这个钱就很容易赚钱。而这里恒生电子走弱就会影响板块的集体重心调整。

所以说权重强的时候你去搞龙头股的时候就会很有信心,这里锂电板块和智能驾驶中的大市值品种依然强势,那么其内的龙头股的炒作还是有底气的,差别只是选择龙头股的轮换还是一只到顶继续干的手法?

3.下周几种走法的概率分析

整体要非常谨慎,两个因素的市场反馈大家必须要重点关注,锂电的核心如果大幅调整那么对于赚钱效应的影响会非常大,壳股的市值如果非理性大跌,那么市场跌停数量的增加会影响整个结构化的稳定,这就好比永华对于政策调整的比较,天上掉石头的时候就别分析概率了,而如果石头掉的多了,看热闹的人也会跑的。

1)主题涨,壳股跌,指数震荡

这个算是个理性的反馈,因为结构化行情的赚钱效应理论上是强于市场整体环境的,即使壳股带来下跌引发市场冲击也会被结构化的赚钱效应平衡,市场的关注度会继续回到主题投资上面来,那么这个环境中的核心就是人气,越是能引发人心波动的主题越能起到关键的作用,无疑最核心的锂电,涨幅形态最强的次新股,是这里最好的选择。智能驾驶,半导体 ,核电 的波动如果时机恰当也有不错的作用。

2)主题跌,壳股跌,指数震荡

这里是个中性偏向负面的反馈,因为主题跌基本会导致核心的赚钱效应大幅度的下降,市场中亏钱的人会不断增加,指数这里的护盘效应只能说起到安抚的情绪,并不能改变市场本身的趋势,量能在这里将成为重要的指标,如果不断缩量,那么建议还是旁观为上,这个阶段永华觉得即使有机会可能也是次新股这个异类的非理性表演了。

3)主题涨,壳股震荡,指数涨

这种反馈将是最适合市场持续活跃的东西,锂电板块的继续活跃或者新主题出来接力,而壳股的负面冲击不强,那么指数的反馈会更明显,因为这里代表着赚钱效应会持续刺激场外资金的入场做多,赚钱效应推动的指数放量上涨将是一个明确的正反馈,但是永华觉得这个概率偏低。

4)主题跌,壳股跌,指数跌

这个没啥说的了,直接GG,新股你都别碰了。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号