-

不开玩笑:最凶险的全球经济危机已经来了!

投机总赚

/ 2022-05-26 21:45 发布

/ 2022-05-26 21:45 发布电影《大空头》原型人物、曾准确预测2000年代中期次贷危机的迈克尔-伯里周二在推特上向他的粉丝发出了一个可怕的警告:类似2008年那样的危机可能重演。

伯里写道:“就像我说的2008年,这就像看一场飞机失事。很疼,一点也不好玩,而且我没有笑。”早在2021年夏天,伯里就敲响了“有史以来最大投机泡沫”的警钟。他警告涌入米姆股票和加密货币的散户投资者,他们正面临一场规模是“所有崩溃之母”的大崩盘。

事实上从2018年的中/美摩擦、2020年全球疫/情、2021年互联网反垄断、2022年俄乌战/争……很多问题如雪片一般纷至沓来。

全球资本市场都在震荡,马斯克、曹德旺等大佬,甚至新加坡总理李显龙都预言可能发生全球性的经济危机,个人同样觉得全球的经济危机非常凶险,不开玩笑,大家对未来严峻的经济形势一定要有足够的心理准备。

今日总奸带大家重温2015年上映的美国电影《大空头》,不仅是在回顾过去,更重要的是从过往看现实,从历史看未来,从彼岸看此岸。

这部电影以做空次贷的投资者为主角,展现了这些提前嗅到寒意的天才,在万众狂热时谋篇布局,在山崩地陷时冷静出击,完成投资史上最惊心动魄的一战。

在全球投资者和老百姓损失惨重的2008年金融海啸中,有四路投资界的精英团队,提前察觉了美国非理性的房地产泡沫,通过一款天才般的工具,做空了次级抵押贷款,最终获得巨额盈利,套现离场。

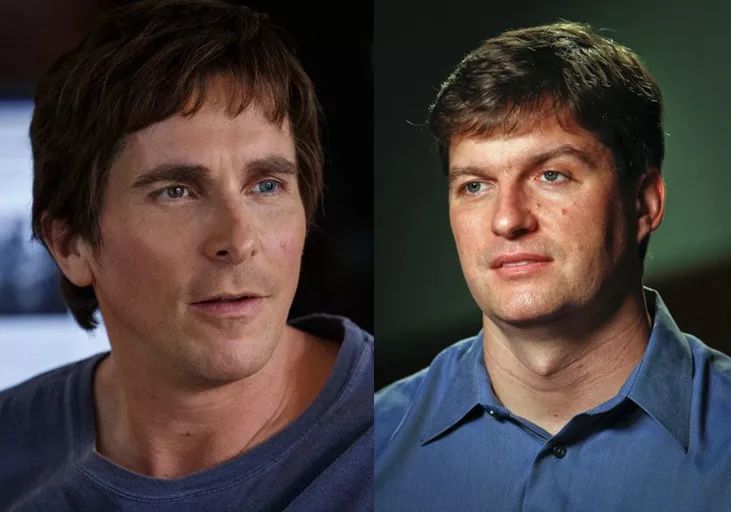

空头一号:诺兰版“蝙蝠侠”克里斯蒂安·贝尔饰演的基金经理Michael Burry ,原型为Scion Capital的同名基金经理。

空头二号: 超级大帅哥瑞恩·高斯林饰演的投资银行家Jared Vannett,原型为德意志银行的交易员Greg Lippmannt。

空头三号:著名喜剧演员史蒂夫·卡瑞尔饰演的小型私募掌门人Mark Baum,原型为FrontPoint Partners LLC的Steve Eisman。

空头四号:草根投资机构Cornwall Capital的Jamie Mai、Charlie Ledley和Ben Hockett。其中Ben Hockett由著名演员布拉德·皮特主演,他同时也是这部电影的制片人。

这四路人马最后的获益如何呢?一号团队Michael Burry的基金以6亿的规模在2007年为投资者赚取了7.5亿美金;二号团队的Greg Lippmann并非投资者,他的赚钱方式来自于向投资者推荐做空工具CDS,以此来赚取佣金,他2007年领取了4700万美金奖金。

三号团队的Steve Eisman赚了多少钱没有具体披露,但他的基金最大规模有15亿美元,基金收益应该跟Burry的基金差不多。四号团队的Cornwall Capital获利8000万美元,数额不大,但考虑到他们只有3000万美金的本金,这个回报也是非常可观的。

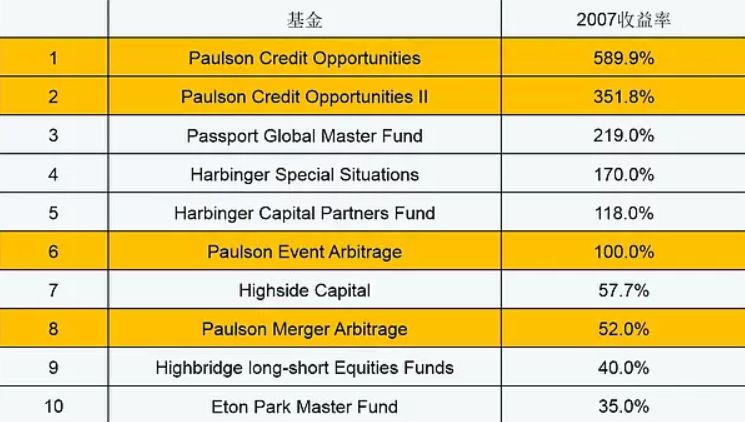

综合起来,四路人马一共赚到了不到20亿美金,在普通人看来是天文数字。但事实上,在电影的四路人马之外,有一位真正的大空头,赚取的利润是20亿美金的足足十倍,他就是没有电影中现身的第五号空头:约翰·保尔森(John Paulson)。

空头五号:约翰·保尔森(John Paulson),私募基金公司Paulson&Co.的老板。Paulson在2007年通过做空CDO(Collateralized Debt Obligation,担保债务凭证)赚了120亿美金,在2008年又通过做空银行赚了超过80亿美元,总共赚取了200亿美金!

五支空头队伍的巨额利润,绝非运气跟偶然,而是步步为营运筹帷幄的过程。这次史上最大的做空,其实可以从一张简单的图表说起。

在次贷危机之前,John Paulson是一个其貌不扬的对冲基金经理,接近40岁才成立自己的基金,经过10年的跌跌撞撞,2003年公司管理资产规模仅达到15亿美元。

保罗·佩莱格里尼是John Paulson在哈佛商学院的同学,在他加入公司之前,Paulson对房地产泡沫的理解,仅限于在房价飞涨的2004年将自己在纽约南安普顿的房子卖掉,改成租房住。

2004年的10月,佩莱格里尼在走廊里拦下了Paulson,第一次向老同学建议,用一个叫做CDS(Credit Default Swap,信用违约互换)的完美工具,来做空美国房地产。

对于一个成熟的投资人,任何一次重注,都需要考虑两个因素:概率和赔率,也即“确定性”跟“收益比”。

对于前者,需要扎实严格的基本面分析,对于后者,需要考量时机与工具。美国房地产价格,自大萧条以来就没有在全国范围内下跌过,“房价永远涨”深入人心,在次贷危机之前,很少有人敢去说美国房价会跌,遑论下重注去做空它。

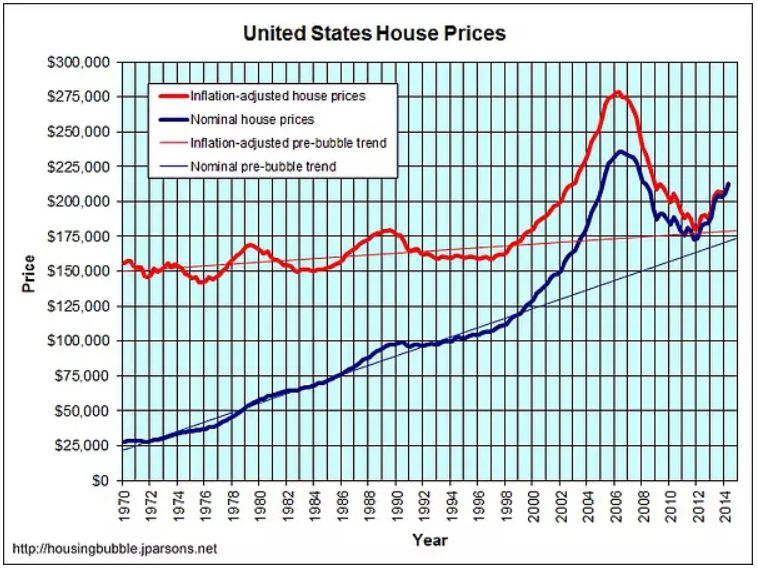

为了验证自己的假设,佩莱格里尼和同事一起做了大量基础的研究,最终汇总的结果就是一张简单的图表:自1975年以来剔除通胀的美国房价指数。

佩莱格里尼发现:在1975年到2000年,剔除通胀之后,房价年度增长只有1.4%,但在接下来的五年,每年的涨幅却在7%,如果重新回到趋势线,房价可能的调整幅度最大可以到40%,这一张图,奠定了Paulson公司做空美国房地产市场的基本面依据。

著名畅销书《非理性繁荣》在2005年2月的修订版中,给出了充分的数据,对房价在2000年后的跳升做了明确的警示,但太多人屈从于趋势,而失去了常识。连美联储的伯南克(Ben Bernanke),在公开场合直接声称:

"We've never had a decline in house prices on a nationwide basis."(我们从来没有经历过全国范围内的房价下跌)。

要知道,Ben Bernanke可是研究大萧条的专家,站在最高宏观管理者的位置,理应窥全豹而察风险,但他对市场上正在发生的事情,比如抵押贷款公司利益驱动下的贷款滥放、民众的激进地加杠杆、华尔街投行疯狂的打包交易、评级机构的睁眼闭眼,了解的仍然不够多,最终出现了误判。

在电影《大空头》中,四路团队用各自的方式,发现了美国繁荣的房地产市场背后的泡沫隐患。

Burry用最笨但是最有效的办法,分析了无数份抵押贷款数据;三号团队的Mark Baum直接带队去楼市调研,甚至亲临亲临夜店,发现连一个脱衣舞娘都花5%首付买了五套房子,终于相信楼市存在巨大的泡沫。

各路团队殊途同归,最终都得出了佩莱格里尼那张图表揭示的结论。而这张简单的图表,在不懂的人手中则一文不值,在懂的人手中价值连城。

为什么现在很多大佬再次预言经济危机?

首先世界经济复苏艰难,一季度中国GDP增长4.8%,美国则是1.1%,中国金融市场震荡,股市暴跌。与此同时,美国正在面临巨大的金融泡沫危机,问题是美元早已深度绑架全球经济。美元一直开闸放水,最终会导致全球性通胀,而美联储一旦紧缩货币政策,新一轮的经济衰退和大萧条就必将袭来。

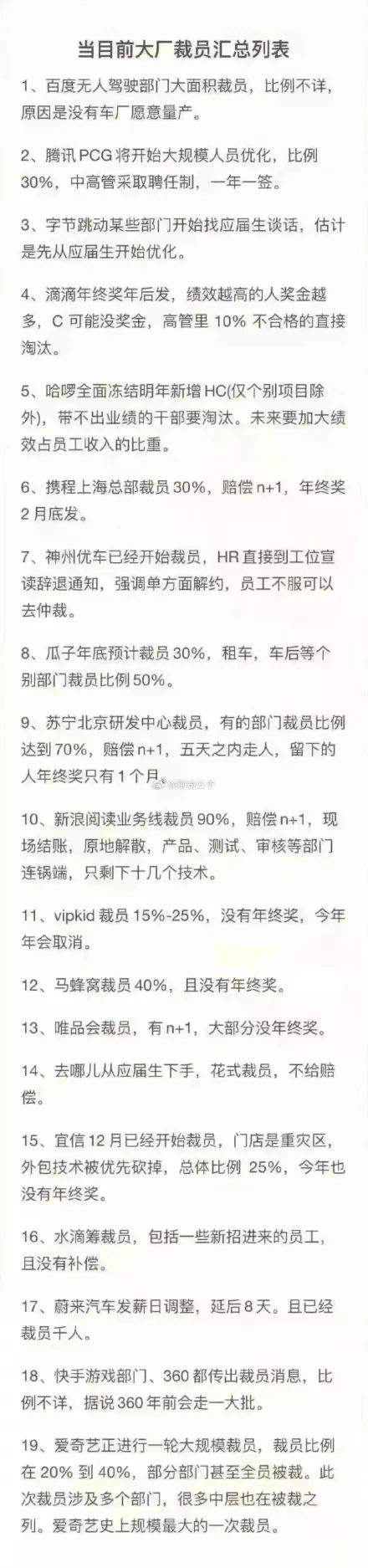

更重要的是,我们过去所熟知的全球化体系正在走向崩坏,跨国贸易和投资随处可见弃约、毁约甚至是强取豪夺现象,全球产业链正在走向孤立和断裂。以美国为首的国家掀起的各项制裁和销售禁令,最终打击的是全球产业链的完整性。目前仅仅全球出现的所谓“芯片荒”等现象,就已经导致汽车、家电、通讯以及手机等产业产能受到严重破坏。 前段时间网上流传着一张互联网裁员名单,诸如百度、腾讯、滴滴等大家熟悉的企业都在裁员名单之中。并且裁员的人数更是触目惊心,几乎都在20%以上。

截至4月30日A股共有4650家企业公布了员工变动人数,其中有1697家企业进行了不同程度的裁员,裁员总数为909993人。

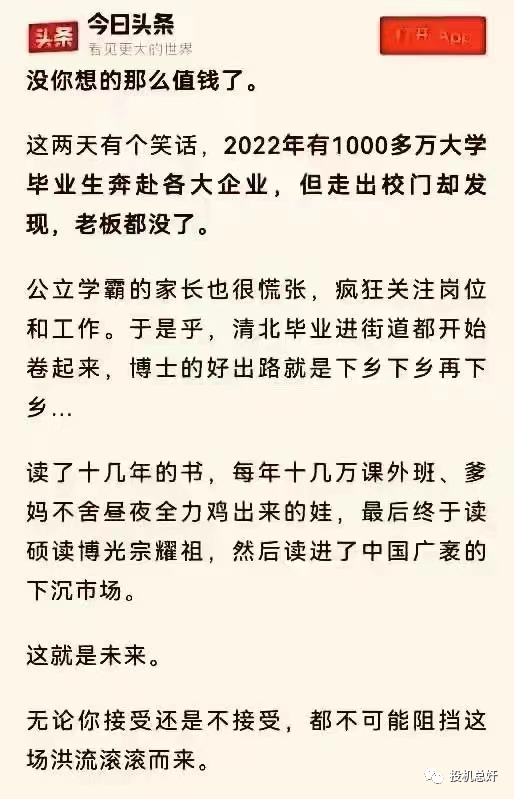

2022年将有1076万大学生毕业,规模创历史新高。最主要是,2021届的毕业生超过了900万人,目前仍有大部分人尚未就业。

主要原因一方面是大学生数量在疯狂猛增,另一方面则是经济下行,就业市场连续萎靡,尤其是大疫三年,诸业受累。大学生找工作的预期太低,只能被迫考研和进体制,以至于这些赛道加速“内卷”。

为什么毕业生找不到工作?企业要如此大规模裁员?最根本的原因是,企业熬不住了!因为没有产出了,什么叫产出?流量!主要有几个原因:

第一,疫情。

疫情之下,全世界都不好过。就算是拼命印钱的美国失业率依旧高企不下,每个月排队等着领救济金的人数不断突破新高。

我们国家因为疫情防控不错,经济复苏影响不大。但是倾巢之下,焉有完卵,于是就出现了裁员潮。

第二,我们正处于百年未有之大变局。

首先,我们的人口红利开始下降了。对于一个发展中国家来说,没有了人口红利,相当于砍了一条腿。

还有,我们的转型的确才刚刚开始。这一点从国家多次强调我们处于百年未有之大变局相信各位就能有感触。

所以时代巨变我们如何破局?刺骨的冬天什么时候才能结束?

一、财富,看对趋势才是最重要的

每代人有每代人的长征。从红军长征到抗美援朝,上山下乡,物价闯关,加入世贸,08救灾……这种乐观,深刻影响了每一代人的创业和投资。

他们大量资产是在危机中获得的,100%赚钱认知系统,也是危机中形成的。很多富豪比如李嘉诚、巴菲特,都是利用经济危机,抄底优质资产,实现了逆袭。

这个世界就是不断的变化。最终能穿越周期,只有你自己的认知。

《孙子-九地》中说,“投之亡地而后存,陷之死地然后生。”人类都是这样一次次走出低谷的。经济衰退是一定的,复苏也是可期的。这就是周期往复,在中国,是一场又一场的接力赛。

每一代人都是按照既定的规划去努力,一棒接一棒按照既定方向跑,几十年下来才能保证我们的规划目标都一一实现。

所以不要浪费每次危机。只要保持头脑的理性,内心的平静,相信任何的外界变化,我们都能从容应对。

二、发生经济危机,普通人如何安全度过?

这个世界就是不断的变化。你必须自己懂得去承受市场的风浪,调整自己的步伐。

1、珍惜稳定的收入,掌握一门可变现的技能。

经济危机会有很多企业倒闭、裁员,失业率大幅上升。

如果现在的工作能给你带来稳定的收入,不要随便换,更不要辞职创业,等市场好了再说。

一个人的真正核心能力,是安身立命之本。在困顿之际,保持精进,选择当下比较热门的副业,根据自己兴趣爱好去做。能力提升了,一旦经济恢复,那么挣钱只是顺便的事。

2、节约开支、降低负债、关注健康

这两年大厂裁员,导致一些员工现金流断裂,房子断贷,就是巨大的经验教训。

切忌高负债,没必要花的钱就别花,把钱存起来,更不要为了打肿脸充胖子,高消费欠一屁股债。

用健康的饮食和作息,调理自己的身体,健康特别重要。

3、多持有低风险的资产

我们一定要意识到的是,我们大多数人为了家人,是赌不起的。

多分散几个篮子,特别是近期港股美股还是我们的A股行情都震荡的前提下,一定要做好“稳”的准备。

以上3点,其实都指向了四个字“现金为王”!

2022年巴菲特股东大会上,巴菲特也提到:现金像氧气一样,随时都要保存相当量的现金。

经济危机,一定是危中有机,储藏实力,等待机会。

尼古拉斯金涛说过,“人生发财靠康波(周期)”,重大的宏观事件中,给人造就的机遇是空前的,但如果在一个负面周期中,给没有风险意识的人的毁灭也是难以估量的。

海通证券姜超先生曾写过一篇文章,讲到他有个台湾的客户,跟他说房地产是大周期,一个周期就要20年,所以人这一辈子一般只能碰到两次房地产周期,而且悲剧的是第一次通常还没钱,所以碰到第二次后,一定不能错过。

其实道理很简单,人生一样需要顺势而为,看清宏观大背景后,更容易做出理性的选择,可能我们没有办法每一次都赢,但至少可以不站在输家的一方。

最后,用一段《大空头》电影的开头马克吐温的话,送给处在这个前所未有的时代中的我们:让你遇到麻烦的不是未知,而是你确信的事并非如你所想。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号