-

军工板块,未来三十年国家的必选消费!

大飞量化

/ 2022-01-08 17:35 发布

/ 2022-01-08 17:35 发布1月1日,2022年目标:今年暴富; 1月4日,2022年目标:回本就好; 1月5日,2022年目标:少亏当赢; 1月6日,2022年目标:得想个法子赚钱; 1月7日,2022年目标:做鸭第一天…… 总结: 我还是从前那个送钱少年没有一丝丝改变。

本周四个交易日加起来,创业板指数跌了6.8%左右,相当于2016年的一个熔断,不少投资者去年一年赚的钱被一周亏掉了,割韭菜的方式太残暴了。 但如果看A股所有4000多个股票,开年以来中位数跌幅大约为1.1%,而且许多大白马大涨,所以市场整体来说也并没有太惨。唯一比较悲惨的可能是,去年一整年股民们刚被教育学会了炒预期,炒赛道,今年市场风格立马又切换到低估值了。 类似于2019-2020年刚被教育学会无脑买大白马,到了2021年初就急转直下,整个2021年都在打折大甩卖。巧合的是2021年暴涨的锂电新能源车、光伏、军工、芯片四大赛道在20222年第一周全部阵亡。就问你懵不懵? 投资市场中,从来没有一个百胜不败的策略,市场唯一不变的就是一直在变化。 连跌一周,很多人在担忧一个问题:2022年A股开年就大跌,今年行情还有吗?

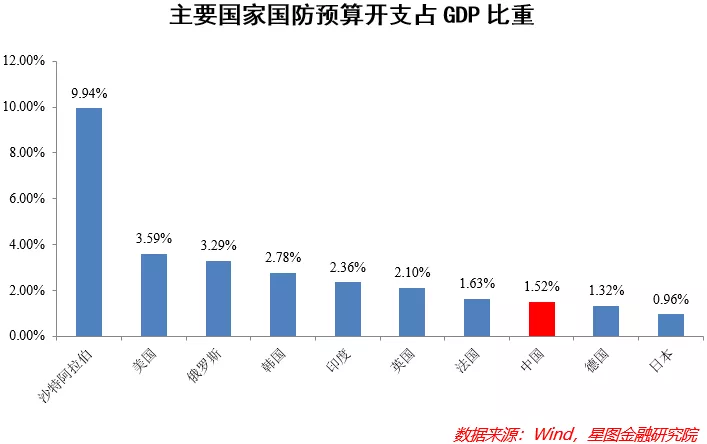

这个我也不敢回答,做个历史回测,用数据来说话更加的科学。过去20年,A股有8年出现了开年下跌,这8年有这么一个规律:开年下跌,随后一季度上涨概率极大,但是放到全年看有涨有跌。 2002年,开年下跌25%,一季度最大涨幅26%,全年下跌18%; 2003年,开年2个交易日下跌,随后一季度最大涨幅26.5%,全年上涨10%; 2010年,开年下跌12%,随后一季度上涨10%,全年下跌14%; 2011年,开年下跌7%,随后一季度上涨15%,全年下跌22%; 2012年,开年下跌2个交易日,一季度上涨16%,全年上涨3%; 2014年,开年下跌6%,一季度上涨10%,全年上涨53%; 2016年,开年下跌25%,一季度上涨35%,全年上涨22%; ...... A股每年交易时间大概都是52周,250多个交易日,今年才刚刚过去4个而已,4天的行情,真的说明不了什么。就跟跑个马拉松,全程42.195公里,才刚刚过去1公里不到,时间还早,2022依然可期。 不过周四晚上易村长才上过新闻联播,要谨防“急上急下”,求稳为主,现在指数开年连跌,“急下”有了,就看村长怎么应对了。最好就是再来一波“急上”,中和一下就是一个“稳”! 其实市场的波动,本就是常态,树不会涨到天上去,亦不会低到尘埃里。只是出现连续性向下的波动时,不少投资者心态会失衡。 究竟是企业的基本面发生重大变化,自己不知道,还是其他方面产生利空,但并未改变公司质地,只是股价错杀,所以内心会焦虑。 平常心看待股价的波动,是重要且必备的投资心理素质。在变幻莫测的市场中,保持一颗平常心,以平常心来做好研究,才能让我们在交易中不迷失自我。 还是唠唠军工,毕竟读者里面比较多的还是它。 从历史上看,市场对于军工赛道的印象似乎一直不算太好,很多时候都是“只讲故事,不看业绩”,而且波动幅度极大,是投资者眼里典型的“渣男”。 究其原因,由于行业的特殊属性,上市军工企业在信息披露上与其他上市公司差别较大,致使很多投资者对于军工行业的了解有限,继而习惯于将军工当成是依靠重大军事事件驱动的短期题材,如国庆阅兵、火箭发射成功等等,“跑步进场、迅速撤退”的短期投机行为造成了整个板块的剧烈波动。 另一个重要的原因是,此前军工企业一直实行成本加成定价机制,该机制规定军品装备的利润率只能是生产成本的5%,即“军品价格=定价成本*(1+5%)”,如此一来,既限制了行业盈利能力的上限,又使得军工企业为了获得更高的利润而将经营目标集中在成本最大化上,整体效率不高。 然而,这样的局面正在发生实质性的转变。2011年4月,《关于进一步推进军品价格工作改革的指导意见》正式发布,拉开了军品定价改革的序幕,经过数年的持续推进,改革已经取得了突破性的进展。 根据新规定,新的定价公式为“价格=定价成本+目标成本*5%+激励(约束)利润”,增加了激励(约束)利润项——这显然是为整个行业提高效率、降低成本和增加利润打开了全新的空间。 正因如此,军工企业在后续量产过程中,盈利能力将有望得到大幅度改善,而这也将重塑军工赛道的投资逻辑,使之完成由“事件驱动”向“基本面驱动”的华丽转身。 事实上,军工行业的高景气已经有所显现,整体业绩都在提升,这从主要公司的财报数据中就可窥探一斑: 中航沈飞:2020年营收增长14.96%,归母净利润增长68.63%;2021Q3营收增长31.76%,归母净利润增长25.24%; 航发动力:2020年营收增长13.57%,归母净利润增长6.37%;2021Q3营收增长18.59%,归母净利润增长23.58%; 中航光电:2020年营收增长12.52%,归母净利润增长34.36%;2021Q3营收增长28.83%,归母净利润增长47.66%; 中航电子:2020年营收增长4.72%,归母净利润增长13.45%;2021Q3营收增长19.33%,归母净利润增长38.65%; 航发控制:2020年营收增长13.14%,归母净利润增长30.68%;2021Q3营收增长24.62%,归母净利润增长20.09%; 洪都航空:2020年营收增长14.68%,归母净利润增长60.03%;2021Q3营收增长42.68%,归母净利润增长429.47%。 很明显,军工赛道从2021年开始,行业运行逻辑已经悄然改变,高景气度业绩逐步开始释放,2021可以算是军工转折元年。 虽然业绩开始逐步释放,但是单看二级市场,反映到二级市场的情况来看,我们看到的是2021年其实是军工的小年。为什么这样说? 更多的产业链上的企业今年都是在着手准备扩产,大部分的企业更多的是把原来的产能利率给打满。我们看到去年九月份为什么军工有一波调整,就是因为很多机构看到Q3甚至展望到Q4,可能业绩环比就是持平的状态,背后的原因就是因为很多企业基本上产能利率已经打满了,今年其实整个武器装备的交付量是一般的,它是一个小年。 而明年,我觉得到了装备交付的大年,就是因为很多企业从去年四五月份开始着手准备扩产,到今年春节前后,大部分的产能会扩出来,这是整个产业链明年会超预期的点。 而2022年,军工的这一高景气是否会延续呢?答案无疑是肯定的,明年2022年军工该板块不一定会是最好的板块,但是一定是最好的板块之一。 其中最“硬核”的理由,在于国防军工行业的增长具备极强的确定性。众所周知,强大的国防军工实力是一切经济社会发展的前提,是国家安全战略、地缘战略和军事战略的基本保障,也是所有科技战的最高阵地,更是大国博弈的主战场。 以美国为例,其2021年国防开支7405亿美元,同比提升了0.3个百分点,占GDP比重为3.59%;其余国家也依照自身情况有不同程度的增加,就我国而言,国防预算开支虽然以2077亿美元位居世界第二,但仅占全国GDP的1.5%左右,不仅大幅度低于沙特阿拉伯的9.94%,也低于美国、俄罗斯、韩国、印度、英国等国家,仅排在全球第八名——这与我国经济体量、国土面积以及国防需求显然是不匹配的。

单纯以数据计算的话,如果我们的军费水平跟美国达到相当的话,至少在未来30年,我们的整个军费的复合增速投入大概将近7%,而反馈到整个上市公司行业的增速估计会在百分之十几。 这是一个很重要的概念,就是说整个国防军工行业的发展,不仅仅是到建军百年目标完成就结束了。甚至夸张一点说,军工板块,可能未来几十年会成为国家的必选消费! 对世界不稳定因素的增多、国际形势的愈发复杂多变以及行业短板,大力发展国防军工建设已是刻不容缓。正因如此,我们看到了在145规划中,针对国防军工的发展制定了多项计划,具体包括: 确保2027实现建军百年奋斗目标的基本纲领;确保国防实力和经济实力同步提升的大力投入;壮大战略力量和新域新质作战力量,打造高水平战略威慑和联合作战体系。 正因为诸多“强国强军”政策的有力下达,以及最高领导多次专门开会提及,我们可以认为:军工行业的黄金发展期已然到来,至少在“十四五”期间具备极强的增长确定性;再叠加国企改革提速等利好的加持,不仅赋予了军工赛道更大的投资价值,还有令人无比期待2022年的行情。 个股就那么多,上中下游之前给过一次配置,如果担心自己扛不住盘中的波动,就关注几个ETF就可以,比如512670国防ETF、512660军工ETF均可。 其实在市场的短期无序波动面前,不管是机构还是散户,都会有无奈的时候,唯有恪守纪律,保持专注,并坚信市场涨跌有周期,终究会否极泰来。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号