-

姚振华:坚决兑付每一分钱!宝能一项信托计划和部分理财产品逾期 偿付计划来了

富水长流gujianglqc / 2021-08-21 18:41 发布

【姚振华:坚决兑付每一分钱!宝能一项信托计划和部分理财产品逾期 偿付计划来了】8月20日,宝能集团旗下龙头企业钜盛华在上交所发布公告,对控股股东深圳市宝能投资集团有限公司(简称“宝能投资集团”)理财产品被曝逾期事件作出解释,并承诺,预计2021年底之前完成相关理财产品及信托计划的全部偿付。

8月21日,一则“姚振华回应宝能集团目前出现资金链紧张问题”的消息在网络流传。中国证券报记者向宝能方面求证得知,该消息源为宝能集团董事长姚振华在一周前公司举行的内部会议上作出的指示。

姚振华表示,一方面,会坚决兑付每一分钱;另一方面,持续加快推动各板块经营工作。姚振华称,疫情反复、经济波动,对不少企业的发展造成冲击,宝能也遇到了阶段性困难,但属于发展中的困难,而且总量不大,在可控范围内。

8月20日,宝能集团旗下龙头企业钜盛华在上交所发布公告,对控股股东深圳市宝能投资集团有限公司(简称“宝能投资集团”)理财产品被曝逾期事件作出解释,并承诺,预计2021年底之前完成相关理财产品及信托计划的全部偿付。

来源:上交所

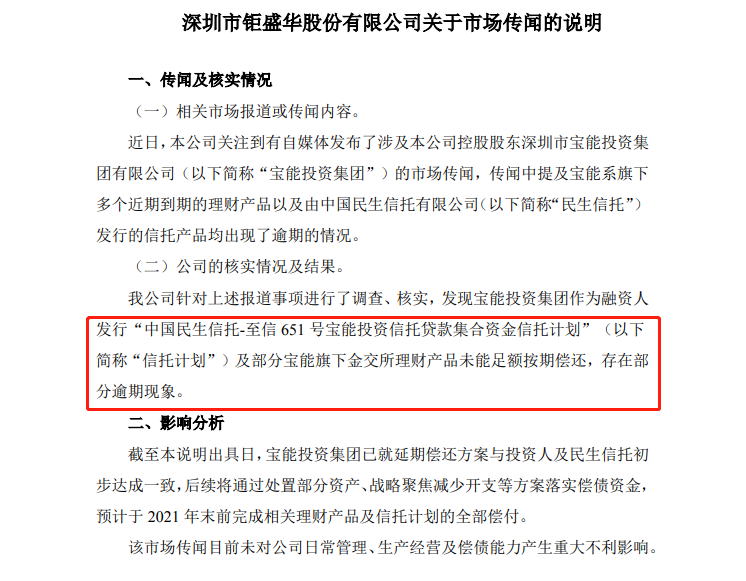

钜盛华回应市场传闻

公告中指出,传闻中提及宝能系旗下多个近期到期的理财产品以及由民生信托发行的信托产品均出现了逾期的情况。公司针对上述报道事项进行了调查、核实,发现宝能投资集团作为融资人发行“中国民生信托-至信 651号宝能投资信托贷款集合资金信托计划”及部分宝能旗下金交所理财产品未能足额按期偿还,存在部分逾期现象。

钜盛华还称,截至本说明出具日,宝能投资集团已就延期偿还方案与投资人及民生信托初步达成一致,后续将通过处置部分资产、战略聚焦减少开支等方案落实偿债资金,预计于2021年末前完成相关理财产品及信托计划的全部偿付。

宝能集团官微显示,姚振华在一周前的内部会议上指出,新的经济形势与竞争环境,对宝能的公司治理与经营管理提出了更高要求,宝能有信心、有能力、有举措快速解决当下问题。

针对流动性风险,姚振华提出了四项解决方案:第一,持续加大经营力度,要继续做实产业。第二,坚决履行企业责任,信托、理财产品关系公司信用,公司将恪守市场底线和原则,确保兑付,维护公司29年积累的信誉基础。第三,采取强有力的关键举措持续回笼资金,实现战略合作开发突破。第四,开源节流,强化落实“经营第一”理念,降本增效。

来源:宝能集团官微

据姚振华介绍,宝能集团自2016年进入汽车行业以来,始终致力于振兴民族汽车工业。经过五年的稳健经营,投入超500亿元,目前已初步形成相对完善和领先的新能源汽车产业生态布局,具备一定的市场综合竞争力。未来将打造形成新能源整车、核心零部件(动力电池、三电系统、动力总成等)的研发及制造、汽车软件、汽车销售、汽车出行、汽车金融与后市场服务为一体的国内领先、国际一流的综合汽车集团。

“除了汽车,宝能物流、自动驾驶、高精地图、南玻、中炬高新等板块,近年来也得到了飞速发展。这些都表明,宝能的发展战略符合国家鼓励发展的产业政策方向,并且市场空间非常巨大。”姚振华表示。

最新价:31.31

涨跌额:-2.33

涨跌幅:-6.93%

成交量:31.7万手

成交额:10.0亿

换手率:3.98%

市盈率:35.63

总市值:249亿

查询该股行情 实时资金流向 深度数据揭秘 进入中炬高新吧 中炬高新资金流

相关股票

相关板块

作为“宝能系”的重要企业,中炬高新8月20日晚间发布公告,回复上交所对公司非公开发行相关事项问询函。

公告指出,钜盛华作为中山润田的间接控股股东,具备在必要情况下给中山润田提供充足资金支持的能力。虽然现阶段钜盛华及相关方存在一定短期流动性压力,但是钜盛华及相关方整体资产优质、经营稳健,并已加快推进储备资产销售及现金回流工作,比如钜盛华及相关方已就“民生信托-至信651号宝能投资信托贷款集合资金信托计划”和宝能旗下金交所理财产品,与利益相关方初步达成一致,预计于2021年末前完成相关理财产品及信托计划的全部兑付。因此短期流动性问题预计不会对钜盛华资产、资信情况造成重大不利影响。

公告显示,截至2021年6月30日,钜盛华未经审计的合并资产总额为5721亿元,负债为4789亿元,净资产为932亿元;剔除保险资产及保险负债影响,钜盛华截至2021年6月30日资产负债率为67.74%。2021年1-6月期间,钜盛华营业总收入为631亿元,净利润为9.1亿元,合并报表货币资金余额66亿元,其中39.9亿元属于下属公司前海人寿保险资金,11亿元为受限资金,剩余15.1亿元为可用货币资金,优先用于后续经营及信贷到期支付。

此前,中炬高新发布非公开发行募资方案,募集资金中70亿元拟用于阳西美味鲜300万吨调味品扩产项目,项目总投资121.5亿元,预计达产后年销售收入204亿元、净利润51.6亿元。2020年度,中炬高新共实现营业收入51.2亿元。公司控股股东中山润田拟以现金认购本次非公开发行。本次非公开发行须处置房地产业务。

此外,中炬高新公告还显示,公司的房地产业务已有初步的剥离处置方案,若方案进展顺利,整体剥离处置工作初步估计将在6个月内完成。但考虑到岐江新城地块正式规划尚未出台、规划可能调整影响评估价格、中汇合创挂牌转让需有合适受让方等因素,因此具体完成时间可能有一定变动,提醒投资者注意投资风险。公司拟剥离房地产业务,除作为本次非公开发行的前提条件外,更是实现公司“聚焦健康食品主业,把公司打造成为国内优秀的综合性调味品集团企业”战略规划的重要一环。公司剥离房地产业务与本次非公开发行实质是相互独立的事项。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号