-

【风口内参】化工行业的安琪酵母

百家云股 / 2021-03-11 13:26 发布

【逻辑阐述】

1、行业的市场空间巨大

2、行业的壁垒多,新企业进入困难

3、下游需求维持稳定增长,烯烃新增产能有望带来较大增量市场

4、供给端维持巴斯夫主导全球市场,国内厂商后发扩张

重点黑马公司300596利安隆

抗老化助剂属于高分子材料助剂的一种,用于塑料、橡胶、纤维、涂料等高分子材料的加工生产中,以改善其材料性能,按用途分为抗氧化剂和光稳定剂两大类。

【行业板块解析】

一、行业的市场空间巨大

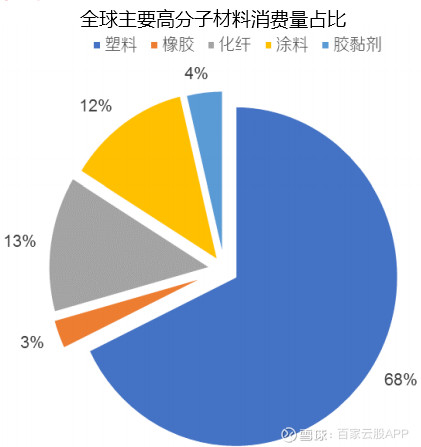

2018年全球五大高分子材料合计产量约5.3亿吨,根据材料特性、加工工艺及下游用途的不同,抗氧化剂和光稳定剂的添加比例也有所差异,抗氧化剂在0.1%-0.8%不等,光稳定剂在0.01%-0.5%不等。如假设抗氧化剂添加比例为0.4%,光稳定剂添加比例为0.2%,则全球高分子材料对于抗氧化剂和光稳定剂需求分别约212万吨和106万吨,合计约318万吨。按抗氧化剂4万/吨,光稳定剂9万/吨测算,对应产值约1800亿。

二、行业的壁垒多,新企业进入困难

1、技术壁垒:不同高分子材料、不同应用环境的差异造成了抗氧化剂、光稳定剂品种繁多。大型高分子材料制造商出于质量稳定和节省管理成本的需求,往往要求抗老化化学助剂供应商一次满足其系列化的产品需求。然而行业复杂性使得包括巴斯夫、ADK 等国际化工巨头在内,没有一家化学助剂企业能够生产所有品种的抗氧化剂和光稳定剂,这些化工巨头普遍根据自身技术优势和经营特点选择优势产品进行生产,同时也向符合其严格质量要求的同行业企业采购抗氧化剂和光稳定剂产品。

2、客户认证壁垒:助剂下游客户认证周期非常长,仅产品认证测试就需要4-5年,顺利打通整个渠道往往要7-8年,渠道进入壁垒非常高。

3、生产壁垒:本身化学助剂的原料不少就有毒,对仓储、运输等提出了要求。生产需要有经营许可、安全认证。另外还涉及生产过程的排放要符合环保要求等问题。

三、下游需求维持稳定增长,烯烃新增产能有望带来较大增量市场

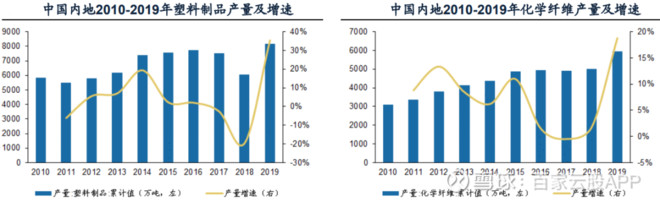

作为衣食住行等终端需求的重要材料,抗老化助剂下游各类高分子产品的产销量基本维持稳定正增长。从历史数据看,塑料、橡胶、化纤、涂料和胶黏剂的全球产量复合增速分别约3.7%、1.6%、4.7%、3.7%和3.5%,而国内相较全球更高,分别为6.5%、8.4%、7.0%、9.1%和7.2%。如按照最新产量作为权重,对增速进行加权平均,则全球需求增速有望维持2.0%,而国内约4.1%,对应每年全球新增需求6万吨,国内新增需求4万吨。下游庞大的产量规模带来对抗氧化剂、光稳定剂等高分子材料化学助剂的大规模需求,同时,终端对高分子材料的性能要求越来越高,抗老化助剂对下游高分子材料的渗透率会进一步提升,预计未来全球抗老化剂的需求增速将达 5%-10%,高于下游高分子材料。

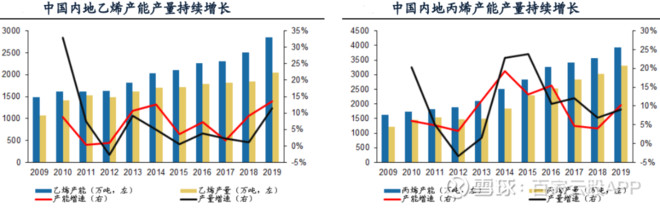

乙烯和丙烯产能产量持续增长,预计未来塑料、橡胶等化工品产量将继续扩张,为抗老化剂带来持续市场增量。2009-2019年,中国内地乙烯和丙烯市场持续扩张,乙烯产能及产量CAGR分别为6.75%和6.73%,丙烯产能及产量 CAGR分别为9.16%和10.55%。2019年,中国内地乙烯产能达2854万吨,产量2052 万吨;丙烯产能达3927万吨,产量3312万吨。

2020-2024年,多家企业均有乙烯和丙烯在建项目即将投产。2020 年预计部分厂家新增乙烯产能365万吨,新增丙烯产能613万吨,预计将带来2.93万吨新增抗氧化剂需求和0.49万吨新增光稳定剂需求。以此推算,2020-2022年部分厂家新增乙烯和丙烯产能将带来抗氧化剂新增需求3.95万吨,光稳定剂新增需求0.6万吨。

四、供给端维持巴斯夫主导全球市场,国内厂商后发扩张

1、抗氧化剂:跨国巨头主导全球市场,国内集中度较低 。

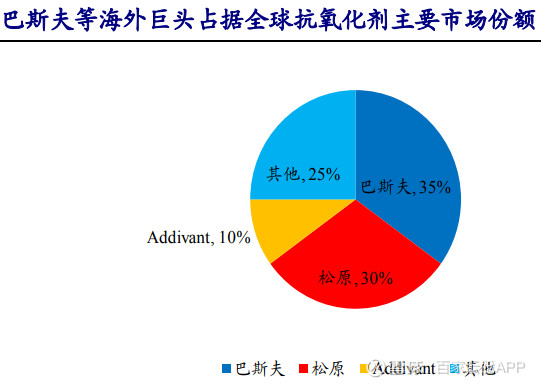

巴斯夫、Addivant(现名SI)、松原集团等海外化工巨头进入行业时间早,凭借技术、规模上的优势以及与国际大型高分子材料制造商长期合作关系,在全球抗氧化剂市场占据主要份额。巴斯夫2009年通过并购瑞士汽巴(CIBA)成为抗氧化剂第一大供应商,约占全球市场35%的份额。另外,助剂业务在海外巨头的整体业务中占比较小,近几年海外地区基本没有新增产能。

国内市场较为分散,通用型产品竞争充分,专用型抗老化剂领域利安隆与巴斯夫直接竞争。国内抗氧化剂生产厂商众多,单个企业规模较小,行业集中度较低。目前国内抗氧化剂主要产能约21.7万吨,规模最大的是临沂三丰化工,约占23%的市场份额,其他较大的企业产能在2-3万吨。分公司看,临沂三丰和营口风光以生产通用型抗氧剂为主,主要供应中石化、中石油体系,市场份额较为稳定;利安隆过去偏重专用型抗氧剂,随着珠海基地的扩张,通用型抗氧化剂产能也将大幅提升。分产品类型看,目前国内在通用型抗氧剂领域已达到或接近国外先进水平,如1010、1076、168等产品的性能和指标基本可以满足聚烯烃市场的需求,国内竞争较为充分;但在专用型抗氧剂领域,本土企业与海外巨头还有一定差距,有相当数量的品质仍需依赖进口,利安隆经过近十年的快速发展已形成和巴斯夫同台竞争的态势。

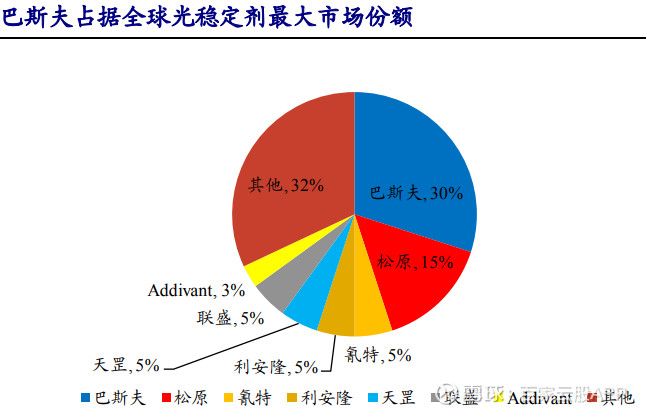

2、光稳定剂:本土企业产品单一,环保趋严产能受限

与抗氧化剂类似,光稳定剂的全球市场也是由海外跨国巨头主导,除巴斯夫、松原等海外巨头,还包括美国的氰特(Cytec)、日本的Chemipro、台湾的永光化学等。国内企业依靠技术突破、高性价比产品逐渐抢占市场,目前国内光稳定剂有一定规模的企业有利安隆、宿迁联盛、北京天罡,产能均在2万吨左右,分别占据5%的全球份额,且未来均有扩产计划。

国内光稳定剂厂商的产品线较为单一,多专注于一类光稳定剂的生产。杭州帝盛凭借技术优势,产品聚焦于高毛利率的紫外线吸收剂,特别是应用最广泛的苯并三氮唑类;宿迁联盛、北京天罡和振兴化工主要以生产受阻胺类为主;利安隆通过收购常山科润和衡水凯亚同时涉足紫外线吸收剂和受阻胺两大类。光稳定剂(特别是紫外线吸收剂)生产过程中会产生大量的污水,在国内环保形式趋严和江苏响水爆炸的背景下,启东金美产能利用率低位运行,盐城帝盛长时间停产。随着中小产能的逐步退出,有技术、市场、资金优势的企业不断扩产或整合,例如利安隆完成了对凯亚的并购,天罡与科莱恩合资扩产,普利特正推进对帝盛的收购。

【相关个股】

300593利安隆

逻辑一、内生外延齐头并进,疫情后需求回暖有望助力公司经营向好

伴随疫情改善,下游塑料、涂料需求持续回暖,预计公司出口业务有望在2021年迎来显著改善。公司珠海一期在建6万吨抗氧剂项目有望于2021Q4投产,凯亚3200吨光稳定剂项目有望于2021Q2开建,未来内生增长可期。外延方面,公司收购国内润滑油添加剂领先企业康泰股份92.21%股权,作价5.96亿元,承诺2021-2023年实现平均净利0.57亿元。

逻辑二、公司研发力度持续增强

2020年公司全年研发投入1.02亿元,同比增长27.71%,通过持续加码研发,公司开发出高端的抗氧化剂、高性能三嗪类紫外线吸收剂(UVA)新产品,以及代表受阻胺类光稳定剂(HALS)未来发展方向的NOR型新产品,进一步完善了公司的高端产品系列,丰富了公司抗氧剂和光稳定剂的产品结构,同时公司开发聚氨酯海绵抗老化配方,木塑耐UV老化配方、245乳液产品,聚烯烃专用助剂等系列U-pack产品,提高了客户粘性。与此同时,针对开发现有产品,公司积极开发新工艺以降低成本。

【风险提示】

1、抗老化剂产品价格下跌

2、原材料价格大幅波动

3、下游需求增速低于预期

4、行业竞争加剧

【免责声明】

黑龙江省容维证券数据程序化有限公司(以下简称“容维证券数据”)具有中国证监会批复的《经营证券期货业务许可证》,具有经营证券投资咨询业务资格。本投研资讯由容维证券数据制作并发布。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号