-

【风口内参】5G推动万物互联爆发,通信模组先发受益

百家云股 / 2021-01-19 13:28 发布

【逻辑阐述】

1、万物互联,造就万亿美元市场

2、物联网模组量价齐升,未来4年高速增长

3、5G网络催生新需求

重点黑马公司603236移远通信

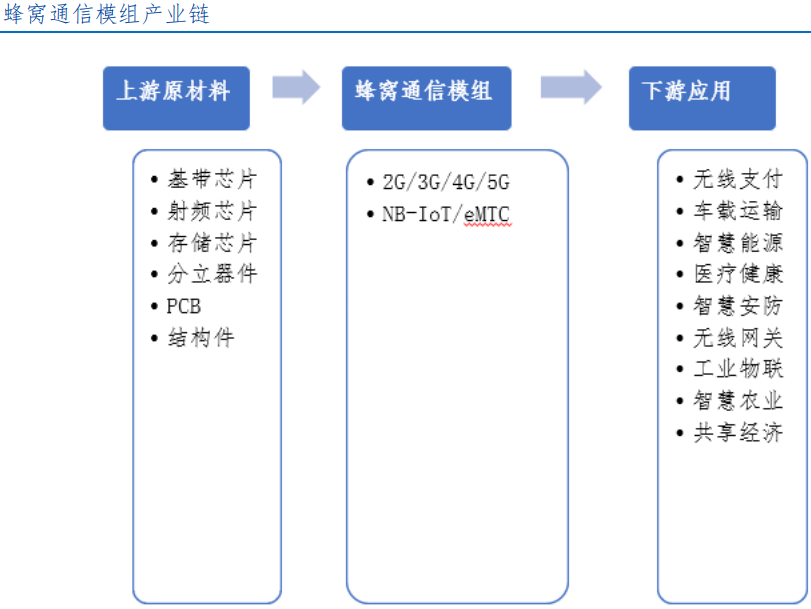

无线通信模组是物联网的基础硬件,将芯片、存储器、功放器件等集成在线路版上,并提供标准接口。借助无线模组,终端设备实现通信功能。

【行业板块解析】

一、万物互联,造就万亿美元市场

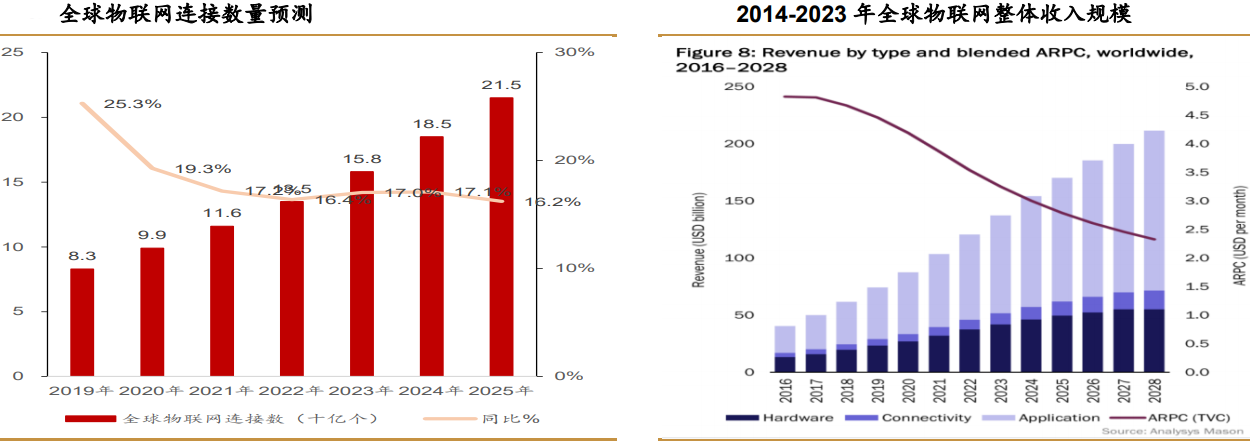

2019年全球物联网连接数量达到80亿个,预计2025年连接数将达到220亿个,保持高速增长。预计到2020年,全球物联网市场规模将从2014年的6,558亿美元增至1.7万亿美元(CAGR17%)。未来物联网将成为超万亿规模的巨大市场。

2028年全球IoT产业链整体价值将达到2115亿美元,硬件收入占比26%,预计将达到549.9亿美元。

二、物联网模组量价齐升,未来4年高速增长

1、出货量方面,预计通信模组未来4年复合增速将达到40.5%

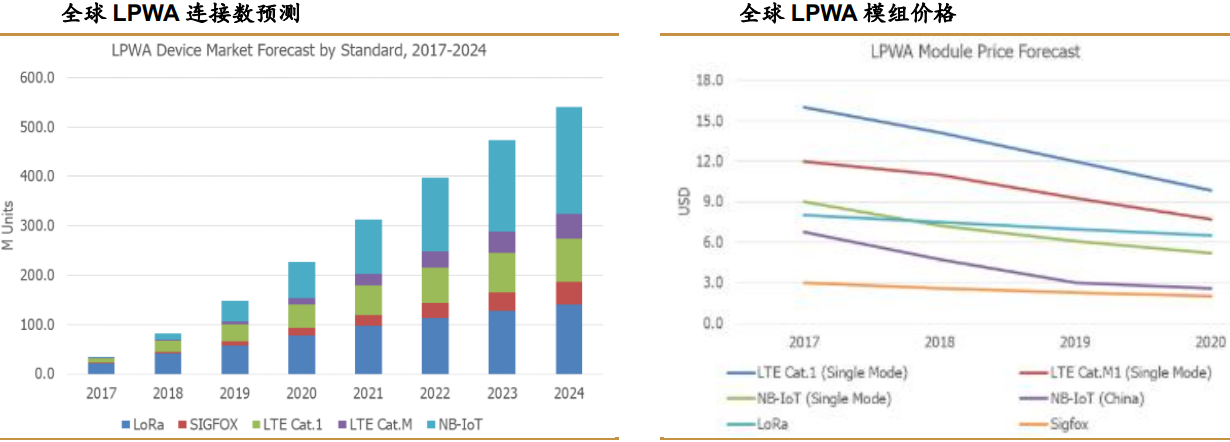

一般每增加一个物联网设备连接,将增加1-2个无线通信模组。根据2016年全球物联网蜂窝通信模块出货量为1.04亿片,预计2023年将增长到12.50亿片,2019-2023年全球蜂窝通信模块市场出货量的复合增速将达到40.5%。

2、单价方面,随着通信模组的结构升级,通信模组整体单价将提高从制式上看,目前2G和4G通信模块占比较大,3G信模块由于应用场景限制,占比较小;由于LPWAN(包括NB-IoT和Emtc)相对2G具有覆盖广、低功耗、低成本的优势,将逐渐形成在低速率场景对2G的全面替代。中速率场景主要为2G、3G向4G Cat1升级。高速率场景通信由5G模组承担。虽然同一制式下模组价格有持续下降的规律,但通信模组整体单价将随通信制式的升级得到较大提升。

三、5G网络催生新需求

1、5G催生低延时高可靠场景需求

4G网络到5G网络的演进过程中,通信类产品协议逐渐从Release15演进至Release16,Release16将增加mMTC、增强URLLC和eMBB等,可以实现低时延、高可靠连接的物联网应用场景,具体包括V2X、无人驾驶、无人机、工业自动化等。

参考5G网络特性,5G时代物联网通信模组将重点聚焦固定无线宽带业务、移动宽带设备、工业自动化、车载四大核心领域。目前其中大部分场景需求仍在起步阶段。以车载为例,预计全球2020年车联网连接数将达到3亿个,2025年将达到10亿个,是2018年的10倍以上。

2、F5G带动Wi-Fi6模组需求

随着人工智能、VR、车联网、智能制造等新兴技术的应用,固网方面目前全球也正在跨入以第五代千兆F5G超宽时代,来支撑新技术带来的网络性能要求的提升和流量的爆发。全光联接、超大带宽、极致体验是F5G的三大特征。

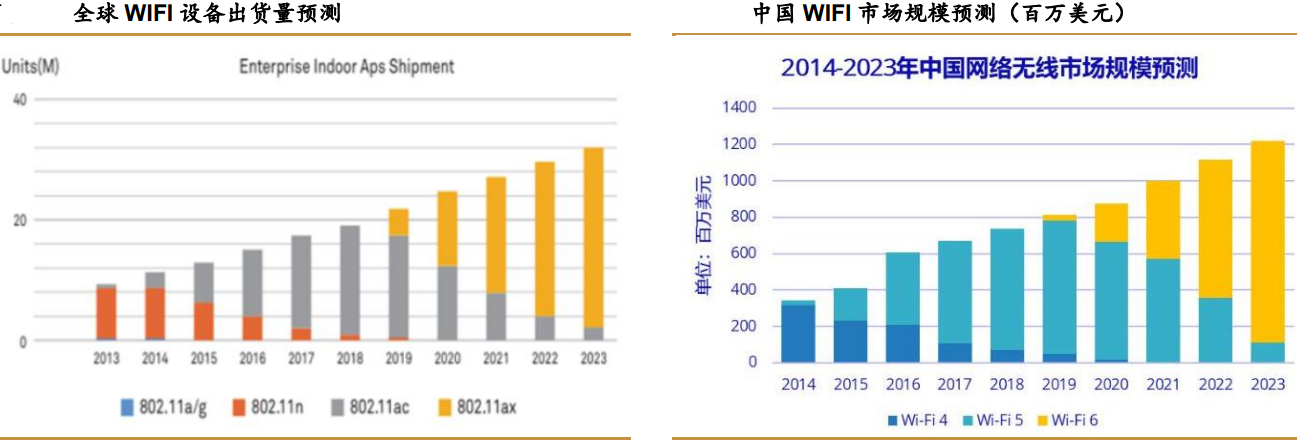

F5G的核心技术是10G PON和Wi-Fi6,基于Wi-Fi6技术,F5G拥有了对称的上下游千兆带宽能力,实现了千兆连接,带来了云时代的一键式连接体验。

F5G的大规模铺设预计将大幅催生Wi-Fi6模组需求。2019年是Wi-Fi6商用元年,2019年Wi-Fi6 AP将占室内AP市场出货量的10%,2023年达到90%,预计90%企业部署Wi-Fi6,带动整体Wifi模组需求的增长。

【相关个股】

603236移远通信

逻辑一、十年磨一剑,飞速发展终成行业第一

公司成立于2010年10月。伴随蜂窝通信技术的快速迭代,物联网行 业不断涌现出新的应用场景,公司抓住机会发展壮大,收入从2014年的1.79亿增长至2019年的41.30亿,CAGR高达87.33%;净利润由2014年0.13亿增长至2019年的1.48亿,CAGR高达62.65%。2019年公司累 计出货模组超过7500万片,占据全球第一位置,为全球5500多家客户提 供产品和服务,销往欧洲、美洲、澳洲、东南亚等地150多个国家和地区。

逻辑二、公司处于高速增长期,低毛利扩张+高研发投入以期更大收获

公司营业收入持续高增长,毛利率水平较低,主要是公司扩张策略所致。公司注重新产品研发,2020年前三季度研发费用为4.37亿元,同比增长96.55%,研发费用率达10.39%,同比提升1.6pct.。公司加强管理效率,加大对总成本的控制,2020年前三季度销售费用率、管理费用率、财务费用率均有所下降。按产品划分来看,LTE模块为主要营收贡献,NB-IoT占比快速提升。从毛利率看,EVB工具和GNSS模块的毛利率较高,LTE模块的毛利率较低。按地区划分,大陆营收占比有较大的提升,从2018年的50.12%提升到2019年60.14%,国外毛利率较高。拉长来看,从2016年到2019年,公司实现营收CAGR93.19%,归母净利润CAGR93.07%,实现快速增长。

逻辑三、短、中、长期因素共振,未来成长可期

1、短期:公司深度布局车载模组,目前已与全球超60家主流Tier1供应商合作,随着车联网的逐步商用与深化,车载模组业务有望贡献业绩增量;公司在笔记本电脑蜂窝模组领域深入布局,近期相继与主流PC厂商合作完成5G实网测试,预计将充分受益于笔记本电脑蜂窝上网的需求增长以及渗透率的提升。2、中期:公司拟在常州建设智能制造中心,叠加原有合肥制造中心,达产后可覆盖大部分销量。智能制造中心可提升自主生产能力;节省运营成本,提升毛利率;与研发设计有机结合,大幅缩短研发周期。3、长期:打造云平台是行业发展的趋势,其重要性将在万物互联的5G时代逐渐显现。海外龙头物联网模组公司早在5年前就已经开始布局,云业务占比较大。公司通过自有的云服务平台QuecCloud与阿里、腾讯、Google、Amazon等大型互联网云公司深度合作。长期来看,未来云生态转型将为其打开新的成长空间。

逻辑四、符合容维软件买入信号

【风险提示】

1、新冠疫情二次爆发风险

2、5G行业竞争激烈风险

3、下游产业互联网发展不及预期

【免责声明】

黑龙江省容维证券数据程序化有限公司(以下简称“容维证券数据”)具有中国证监会批复的《经营证券期货业务许可证》,具有经营证券投资咨询业务资格。本投研资讯由容维证券数据制作并发布。

本投研资讯是针对与容维证券数据签署服务协议的签约客户的专属研究产品,为该类客户进行投资决策时提供辅助和参考,双方对权利与义务均有严格约定。本投研资讯仅提供给上述特定客户,并不面向公众发布。容维证券数据不会因接收人收到本投研资讯而视其为本公司的当然客户。客户应当认识到有关本投研资讯的电话、短信、邮件提示仅为研究观点的简要沟通,对本投研资讯的参考使用须以本投研资讯的完整版本为准。

本投研资讯是基于容维证券数据认为可靠的已公开信息编制,但容维证券数据不保证所载信息的准确性和完整性。本投研资讯所载的意见、评估及预测仅为本投研资讯最初出具日的观点和判断,本投研资讯所指的证券或投资标的的价格、价值及投资收入可能会出现不同程度的波动,涉及证券或投资标的的历史表现不应作为日后表现的保证。

在不同时期,或因使用不同假设和标准,采用不同观点和分析方法,致使容维证券数据发出与本投研资讯所载意见、评估及预测不一致的研究投研资讯,对此容维证券数据可不发出特别通知。

在任何情况下,本投研资讯中的信息或所表述的意见并不构成对任何人的投资建议,也没有考虑到客户特殊的投资目标、财务状况或需求。客户应考虑本投研资讯中的任何意见或建议是否符合其特定状况,若有必要应寻求专家意见。本投研资讯所载的资料、工具、意见及推测仅供参考,并非作为或被视为出售或购买证券或其他投资标的的邀请或向人做出邀请。

在法律允许的情况下,容维证券数据或其关联机构可能会持有投研资讯中涉及的公司所发行的证券并进行交易,并可能会为这些公司正在提供或争取提供其它符合证券法律、法规的业务服务。本投研资讯版权仅为容维证券数据所有。

未经容维证券数据书面同意,任何机构和个人不得以任何形式翻版、复制、发布、转发或引用本投研资讯的任何部分。若容维证券数据以外的机构向其客户发放本投研资讯,则由该机构独自为此发送行为负责,容维证券数据对此等行为不承担任何责任。本投研资讯同时不构成容维证券数据向发送本投研资讯的机构之客户提供的投资建议。

投资顾问:

宋南 执业证号:A0210613050001 王德智 执业证号:A0210611110001

孙慧凤 执业证号:A0210613050002 张宇哲 执业证号:A0210611020001

张明明 执业证号:A0210616110004 国玮 执业证号:A0210619050001

苏海鲲 执业证号:A0210614010001 佟明雷 执业证号:A0210610120013

郑永良 执业证号:A0210611010001 刘淳 执业证号:A0210612070001

-本文内容至此-

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号