-

【风口内参】空间广有望长期高增,疫情下更添发展机遇

百家云股 / 2021-01-06 13:30 发布

【逻辑阐述】

1、PCR居分子诊断黄金赛道,市场规模有望长期高增

2、新冠疫情带来巨大增量市场空间,带动行业景气度上升

3、PCR实验室资源下沉,有望带动各类分子诊断试剂放量

4、需求去中心化趋势下,POCT分子诊断新应用场景打开市场空间

5、中国制造优势体现,进口替代及出口加速共振

重点黑马公司688289圣湘生物

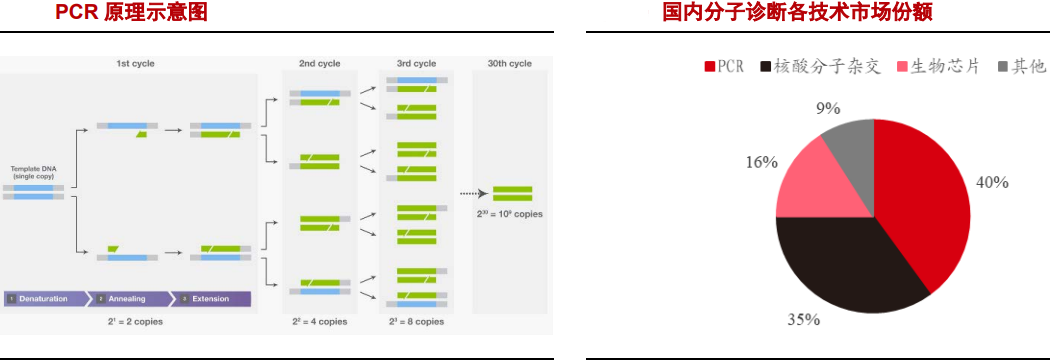

PCR技术具有灵敏度高、特异性好、及时方便等优点,已经成为许多临床诊断的“金标准”,广泛应用于感染性疾病病原体检测、肿瘤基因检测、血筛、遗传病基因检测等多个领域,在国内分子诊断市场份额高达40%左右。

【行业板块解析】

一、PCR居分子诊断黄金赛道,市场规模有望长期高增

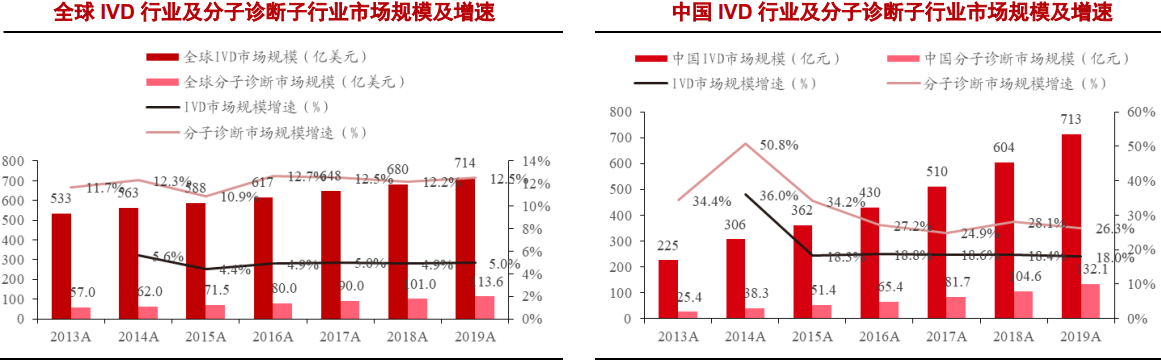

截至2019年,全球分子诊断市场规模达到113.6亿美元,2013-2019CAGR为12.18%,增速远超IVD行业整体的4.99%,市场规模占比由2013年的10.7%提升到15.9%。国内分子诊断行业虽然发展较晚,但在政策扶持、资本青睐等因素下发展速度高于全球, 2019年市场规模达到132.1亿元,2013-2019CAGR为31.63%,增速远超国内IVD行业整体的21.19%,占比由2013年的10.7%提升到18.5%。不论是国际还是国内来看,分子诊断增速持续高于行业,是IVD行业中持续领跑的“黄金赛道”。

在《医疗机构临床检验项目目录》(2013年版)中,我国分子诊断项目仅有145项,且随着近些年随着注册审批日趋严格,新增项目获批往往需要2-3年的时间,预计目前分子诊断项目仍在200项以内,而发达国家则在500项以上,项目数量上看就存在翻倍以上空间。同时考虑到:1、人口老龄化、医疗保健意识及人均收入提升带来IVD市场需求持续旺盛;2、供给端技术不断升级淘汰旧技术提升渗透率;3、政策端推动分级诊疗、鼓励国产化替代等驱动因素,在不考虑新冠因素的前提下,PCR行业仍有望在较长时期维持 20%-30%左右的行业增速。

二、新冠疫情带来巨大增量市场空间,带动行业景气度上升

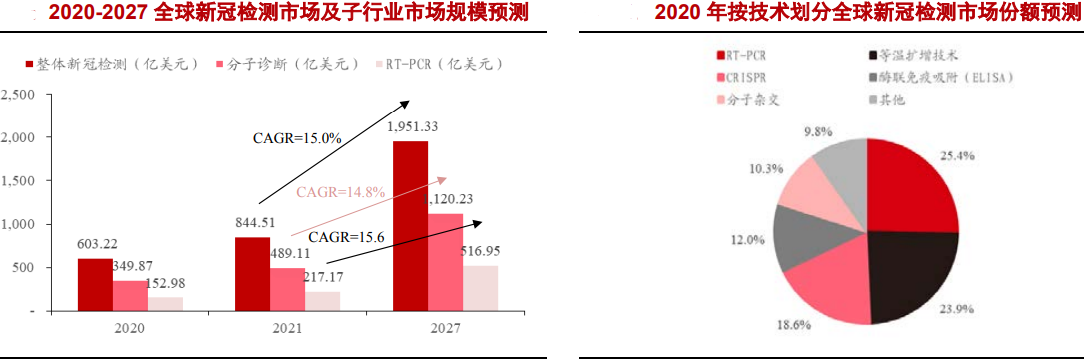

预计2020年全球新冠检测市场高达603亿美元,且到2027年将增至1951亿美元,CAGR为15%。其中PCR行业市场份额占比最大,CAGR为15.6%。巨大的增量空间进一步抬升行业天花板,带动了行业整体景气度上升。

三、PCR实验室资源下沉,有望带动各类分子诊断试剂放量

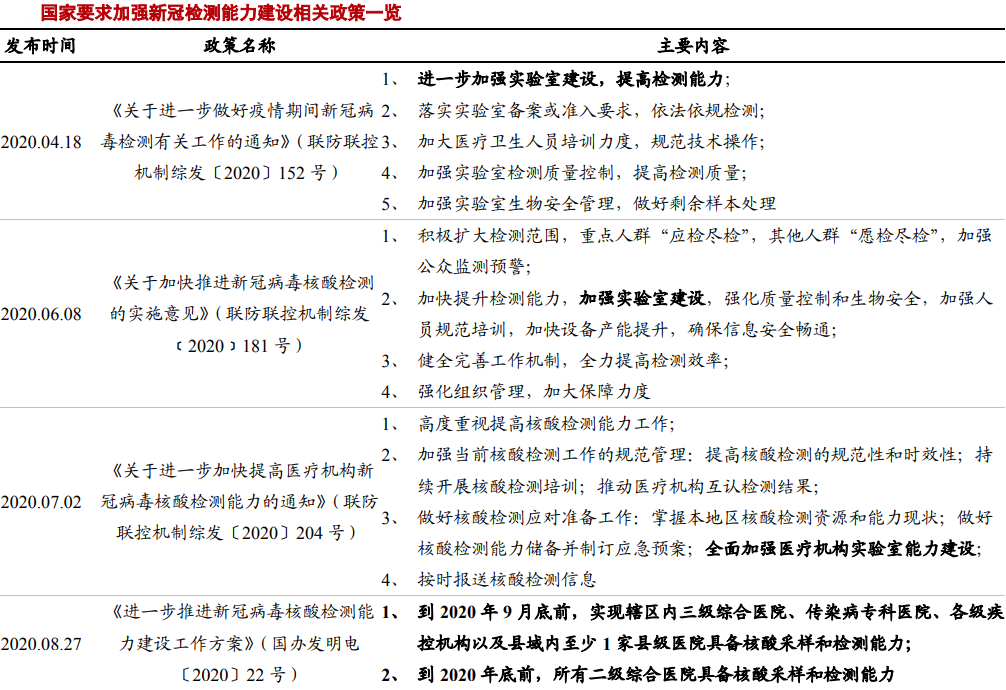

1、疫情暴露基层检测能力不足短板,政策要求开启医疗卫生新基建

2、长期看,PCR实验室资源下沉更大的意义在于打开各类分子诊断项目基层网点

虽然年内基层PCR实验室建设带来的增量市场空间可观,但工程及仪器设备等固定资产折旧年限长,该部分偏一次性收入,短期内不可持续。更重要的是带来了数量庞大、深入基层的PCR检测网点,有望成为各类分子诊断试剂长期流量入口。虽然因为分流作用使得实际增量难以测算,PCR实验室资源的下沉有助于加大各类核酸检测项目在基层的推广普及,拉近了分子诊断与基层患者的距离,有望长期带动各类分子诊断试剂放量。

四、需求去中心化趋势下,POCT分子诊断新应用场景打开市场空间

除上述基层PCR实验室建设不足的短板外,疫情中还暴露出传统PCR应用场景受限、检测时间过长等问题。分子诊断POCT产品具有小型化,全自动操作,高速化、操作简易化等优点,相对通量小的弱点也恰好适合基层医疗机构条件差、患者少的现实情况,与传统PCR产品优劣势互补,很适合补足中心化PCR实验室难以覆盖的碎片化检测需求。除了基层医疗机构外,还可以用于大医院的急诊、门诊、手术前的传染病筛查、院内感染监测,疾控的突发性公卫事件车载现场检测或帐篷医院,出入境的现场检测,军队、学校等社会部门的检测,海外冷冻食品检测,监狱、戒毒所等封闭场所内部传染病的监控等,应用场景极为丰富,发展潜力巨大。

具体市场规模方面,由于应用场景复杂多变难以统计,仅简单估算。我国现有一级医院11400家,未评定等级医院10526家,假设其未来均采用分子POCT产品提供核酸检测能力,其余应用场所需求量预计不会少于一级及以下医院,按照8万/台单价估算整体国内仪器市场规模在32亿左右。检测及试剂方面,假设单台机器年均检测1000人次,单次检测费用为80元/人次,则每年带来的检测市场规模也在32亿元左右,国内合计64亿规模。考虑到海外出口,预计整体市场空间超过百亿,极为广阔。

五、中国制造优势体现,进口替代及出口加速共振

尽管从长期来看,疫情最终将趋于稳态(海外可能需要较长时间),或因疫苗、特效药物的研发成功而消失,短期巨额利润注定无法长期持续。但疫情对于IVD企业乃至所有抗疫相关企业的意义绝非仅仅是“抢红包”或“中彩票”,而是为优质的中国制造器械提供了一个千载难逢的走上国际舞台,被全球客户发现并认可的历史性机遇。

通过疫情期间与国际客户的深度接洽,不断打磨改进自身产品满足国际市场需求,并借助疫情窗口期快速迭代,有望使得国产化器械快速赶超国外产品,进而全面打开医疗器械国产化替代空间,以及国产中高端医疗制造的全面出口之路。即便疫情平息之后,部分优质企业仍将长期受益于其他产品线的全球范围内国产替代及创新红利。

【相关个股】

688289圣湘生物

逻辑一、技术先进、产品齐全的分子诊断普惠者

公司是一家以自主创新基因技术为核心,集诊断试剂和仪器的研发、生产、销售,以及第三方医学检验服务于一体的体外诊断整体解决方案提供商。公司致力于成为基因科技普惠者,凭借自主开发的一系列核心技术研发了传染病防控、癌症防控、妇幼健康、血液筛查、突发疫情防控、慢病管理等性能赶超国内外先进水平的产品300余种,可提供各类优质检测服务2,200余项,产品已在全国2,000多家医疗机构使用,并远销全球120多个国家和地区。

逻辑二、新冠核酸检测业务驱动业绩高增长

公司发布三季报:2020年1-9月实现收入36.05亿元,同比+1381.47%,归母净利润20.13亿元,同比+10702.39%,扣非后归母净利润19.92亿元,同比+15518.29%。单三季度实现收入15.05亿元,同比+1864.84%,归母净 利润 7.81 亿元,同比+7480.61%。公司经营性现金流净额为17.58亿元,同比+3631.41%。受益于全球疫情,公司报告期内新冠核酸检测试剂及相关仪器收入、检验服务收入大幅增加,预计有望实现全年业绩高增长。

逻辑三、业务结构重塑,产品进入快速放量期

新冠肺炎疫情在全球范围内爆发,相关防疫和检测产品需求激增,公司是国内最早获批新冠病毒核酸检测试剂公司之一,并凭借其强大的研发体系和供应链体系,实现装机量的快速提升。后疫情背景下,分子中心加大建设和投入,未来将受益于行业景气度提升带来的新机遇。预计目前海外疫情尚未得到较好控制,未来1-2年内对新冠检测的需求依旧会保持高水平,另一方面,疫情催化下,公司装机量快速提升,未来将持续带动相关试剂的增长,同时血筛、呼吸道检测、宫颈癌核酸检测等产品的推出将持续推动公司的发展,未来随着业务结构的重塑,产品将入快速放量期。

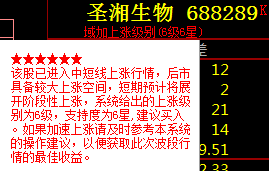

逻辑四、符合容维软件买入信号

【风险提示】

1、市场竞争日趋激烈的风险

2、政策变化风险

3、新冠疫情带来的业绩波动风险

【免责声明】

黑龙江省容维证券数据程序化有限公司(以下简称“容维证券数据”)具有中国证监会批复的《经营证券期货业务许可证》,具有经营证券投资咨询业务资格。本投研资讯由容维证券数据制作并发布。

本投研资讯是针对与容维证券数据签署服务协议的签约客户的专属研究产品,为该类客户进行投资决策时提供辅助和参考,双方对权利与义务均有严格约定。本投研资讯仅提供给上述特定客户,并不面向公众发布。容维证券数据不会因接收人收到本投研资讯而视其为本公司的当然客户。客户应当认识到有关本投研资讯的电话、短信、邮件提示仅为研究观点的简要沟通,对本投研资讯的参考使用须以本投研资讯的完整版本为准。

本投研资讯是基于容维证券数据认为可靠的已公开信息编制,但容维证券数据不保证所载信息的准确性和完整性。本投研资讯所载的意见、评估及预测仅为本投研资讯最初出具日的观点和判断,本投研资讯所指的证券或投资标的的价格、价值及投资收入可能会出现不同程度的波动,涉及证券或投资标的的历史表现不应作为日后表现的保证。

在不同时期,或因使用不同假设和标准,采用不同观点和分析方法,致使容维证券数据发出与本投研资讯所载意见、评估及预测不一致的研究投研资讯,对此容维证券数据可不发出特别通知。

在任何情况下,本投研资讯中的信息或所表述的意见并不构成对任何人的投资建议,也没有考虑到客户特殊的投资目标、财务状况或需求。客户应考虑本投研资讯中的任何意见或建议是否符合其特定状况,若有必要应寻求专家意见。本投研资讯所载的资料、工具、意见及推测仅供参考,并非作为或被视为出售或购买证券或其他投资标的的邀请或向人做出邀请。

在法律允许的情况下,容维证券数据或其关联机构可能会持有投研资讯中涉及的公司所发行的证券并进行交易,并可能会为这些公司正在提供或争取提供其它符合证券法律、法规的业务服务。本投研资讯版权仅为容维证券数据所有。

未经容维证券数据书面同意,任何机构和个人不得以任何形式翻版、复制、发布、转发或引用本投研资讯的任何部分。若容维证券数据以外的机构向其客户发放本投研资讯,则由该机构独自为此发送行为负责,容维证券数据对此等行为不承担任何责任。本投研资讯同时不构成容维证券数据向发送本投研资讯的机构之客户提供的投资建议。

投资顾问:

宋南 执业证号:A0210613050001 王德智 执业证号:A0210611110001

孙慧凤 执业证号:A0210613050002 张宇哲 执业证号:A0210611020001

张明明 执业证号:A0210616110004 国玮 执业证号:A0210619050001

苏海鲲 执业证号:A0210614010001 佟明雷 执业证号:A0210610120013

郑永良 执业证号:A0210611010001 刘淳 执业证号:A0210612070001

-本文内容至此-

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号