-

周期股还能硬多久?

九点君 / 2020-11-24 20:56 发布

有同学看我对周期股的观点比较谨慎,就问我,经济好了不应该就是要买周期股吗?其实投资真这么简单和线性,每个人赚钱应该很容易才是,但事实并非如此。 把周期拉长来看,自从2007年的大宗商品十年牛市结束,强周期股整体就没什么机会。说句难听的,有色、煤炭、钢铁等强周期股,个股市值普遍比10年前还小,完全沦为了博弈的筹码。 前几年,大家听库存周期和产能周期可能比较多。这几年就少了,那是因为宏观增速下来了,经济周期变弱了,也就是波峰和波谷的差距变小了。 从过去30年,A股走势来看,市场更多跟(M2-M1)这种流动性指标高度相关;但这两年,随着步入产业时代后,这个指标也是失效了。 再从行业分析角度入手,分析周期股主要还是看需求和供给。参考历史,2017年前后是供给侧改革导致的供给大幅收缩的行情,后来被贸易战影响;2009年前后,是四万亿带来的需求驱动的行情,后来需求不可持续,就结束了。 而参考历史和海外,周期股里,唯一有机会实现“周期中的成长”,从而诞生中长期牛股的,主要是建材和化工。因为它们不是强周期股,有一定的技术壁垒,更容易塑造强大的成本优势等。 本次化工股行情实质是补涨,所以持续性会更弱,但爆发力会更强。所以,应该只有周期里的成长,值得看看,其他品种赚了要跑,参考补库存周期的逻辑,多数景气度最长不超明年一季度末。 因为疫情期间,中下游都希望去库存,原因是对需求看不清。现在尤其海外,疫苗出来后对疫情逐步看清了,所以大家愿意加库存了。但上游短期也没那么多供给可以给大家,所以就导致了涨价。但这些,都是不可持续的。 ... ... 我属于持仓相对均衡的,但顺周期这方面还是比较少的。来到这个市场,每个人赚不到自己认知范围之外的钱。坚守自己的能力圈和风格就好。 我还是喜欢一些简单的盈利增长的钱,因为这个可以持续,不依赖于市场风格。只不过,近期这类股票比较难下手。但A股的风口轮动很快,说不定很快又会转成长股。 正文就这么多,没有聊到的,或者大家有什么想聊的,我们留言区见。

今 日 福 利

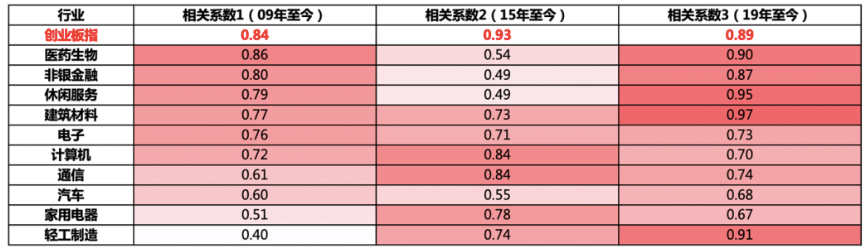

最近一段时间,以汽车、家电为代表的可选消费品都出现了不同程度的补涨,但仍然看好这些行业后续的超额收益。原因在于这些行业目前还处于“双低的格局”。 第一“低”:景气度水平足够低、未来还有持续改善的空间,并且Q3业绩部分已经开始超预期。 从Q3业绩超预期的角度来看,检索卖方Q3季报点评中业绩超预期的公司,其中涉及超预期公司较多的行业,主要集中在高端制造和可选消费。其中包括汽车、家电、家具。 第二“低”:公募基金持仓水平足够低,有进一步加仓的空间。并且可选消费的几个行业公募基金具备定价权(即公募加仓当季度该行业大概率能获得超额收益)。

从公募基金有定价权的行业来看,汽车、家电、家具、保险是目前公募基金持仓较低的行业,一旦加仓,超额收益可能非常显著。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号